Finrange | Дмитрий Баженов

Энел Россия - прогнозные показатели и дивиденды на 2020-2022 гг.

- 21 февраля 2020, 17:19

- |

Энел Россия на дне инвестора и аналитика предоставила стратегию на 2020-2022 гг., что в свою очередь привело к обвалу акций.

Компания к 2022 г. планирует перейти на «экологическую энергию», но для этого она должна пожертвовать финансовыми результатами. По данным презентации, менеджмент прогнозирует снижение показателя EBITDA после продажи Рефтинской ГРЭС в 2019 г. – до 15,1 млрд руб., в 2020 г. – до 11,2 млрд руб., 2021 г. – 9,5 млрд руб. и в 2022 г. показатель отрастёт – до 13,8 млрд руб.

дивиденды на 2020-2022 гг." title="Энел Россия - прогнозные показатели и дивиденды на 2020-2022 гг." />

Чистая прибыль в 2019 г. сократится – до 7,4 млрд руб., в 2020 г. – до 6,2 млрд руб. В 2021 г. прибыль снизится до 3,6 млрд, а в 2022 г. восстановится до 4,5 млрд руб.

( Читать дальше )

- комментировать

- Комментарии ( 7 )

Роснефть - рекордные финпоказатели дивиденды

- 20 февраля 2020, 17:29

- |

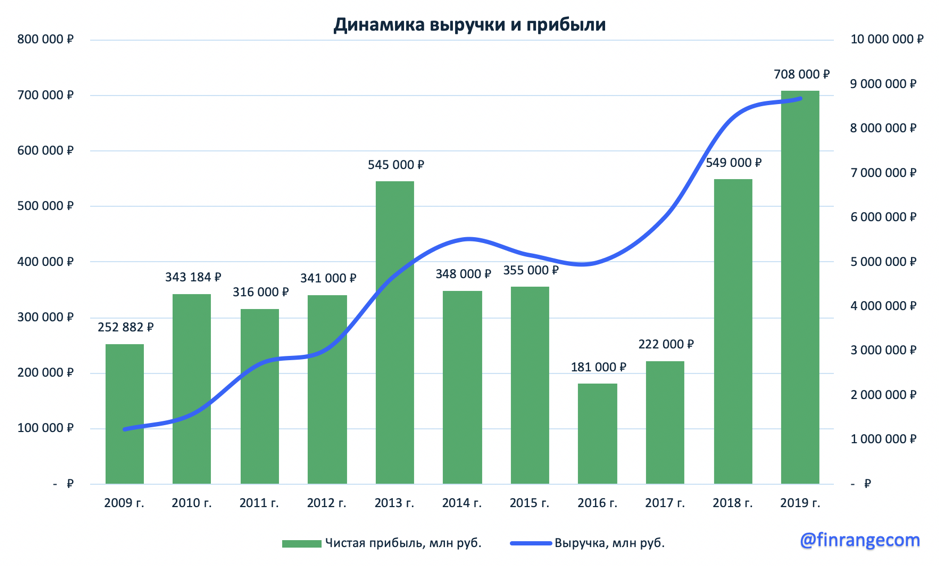

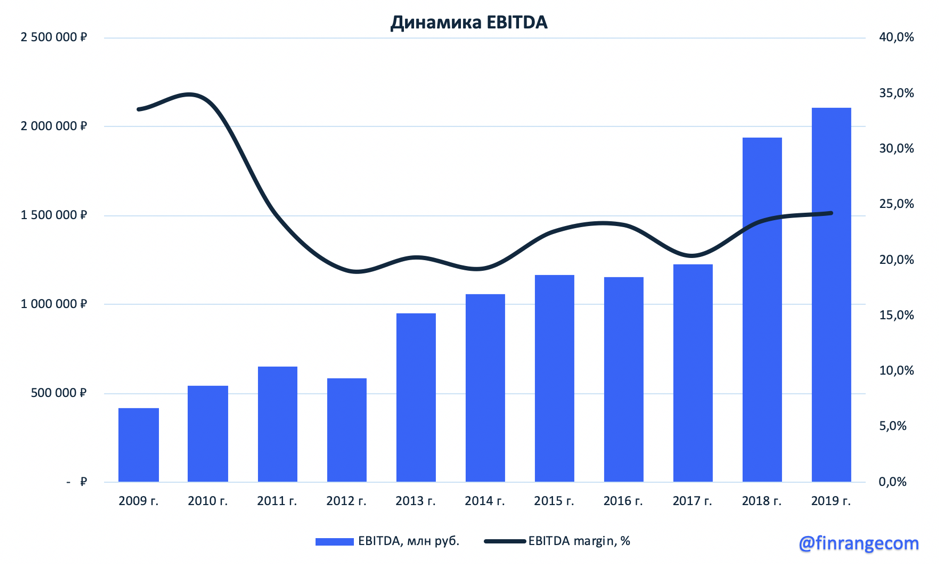

По итогам 2019 г. нефтяник увеличил выручку на 5,3% по сравнению с показателем 2018 г. — до 8,6 трлн руб. Рост показателя обусловлен увеличением объемов реализации углеводородов и нефтепродуктов на фоне отрицательной динамики мировых цен на нефть.

Показатель чистой прибыли показал рост на 24% — до 805 млрд руб. Чистая прибыль, относящаяся к акционерам по итогам года, показала рост на 29%, благодаря положительной динамике операционной прибыли и снижением финансовых и прочих расходов, достигнув отметки в 708 млрд руб.

( Читать дальше )

НОВАТЭК: финансовые результаты за 2019 г. лучше ожиданий

- 19 февраля 2020, 16:45

- |

Выручка компании за прошлый год увеличилась на 3,7% по сравнению с 2018 г. – до 862,8 млрд руб. за счёт роста объёмов реализации природного газа в связи с выходом на полную мощность завода «Ямал СПГ». Всего в прошлом году было произведено и отгружено из порта Сабетта 18,4 млн тонн СПГ и 1,2 млн тонн стабильного газового конденсата, что превысило проектный уровень мощности на каждой из трех линий сжижения на 11,5%.

В 2019 г. объём реализации природного газа составил 78,5 млрд куб. м, увеличившись на 8,8% по сравнению с 2018 г. Дополнительный вклад в выручку внесли продажи жидких углеводородов, которые выросли на 3,4% год к году.

Операционная прибыль за 2019 г. выросла почти в 2 раза – до 869,6 млрд руб. Основной вклад пришёлся на продажу долей в дочерних и совместных предприятиях, в размере 682,7 млрд руб.

( Читать дальше )

Чем сильнее падают акции, тем больше поступает нам вопросов

- 18 февраля 2020, 20:11

- |

Чем сильнее падают акции, тем больше поступает нам вопросов: «Что купить?», «Какие акции самые доходные?» «Где самая высокая дивидендная доходность?» и т.д.

В связи с этим, мы сделали простую выборку по самым основным мультипликаторам, с дивидендной доходностью за последние 12 месяцев выше банковского депозита и капитализацией намного выше средней по рынку. Таким образом, мы получили 21 компанию с дивдоходностью от 5% до 24,5% с оценкой ниже рынка и низкой долговой нагрузкой.

Можно ли принять этот список на веру? – конечно нет!

Во-первых, как правило в скринерах не учитываются прогнозные дивиденды или дивидоходность с учётом новой дивидендной политики. Тогда бы мы видели здесь другие доходности и такие компании, как: ТГК-1, Сбербанк, Мосэнерго и др.

Во-вторых, ограничивая себя низким диапазоном мультипликаторов и высокой капитализацией, мы пропускаем одни из лучших дивидендных историй, такие как: Татнефть, МТС, Юнипро, ТГК-1, Норильский никель и др.

( Читать дальше )

Яндекс - падение прибыли не повод для паники

- 17 февраля 2020, 11:22

- |

По итогам 2019 г. выручка IT-гиганта выросла на 39% по сравнению с 2018 г. – до 175,4 млрд руб. Чистая прибыль рухнула на 75% и составила 11,2 млрд руб., при рентабельности чистой прибыли 6,4%. Скорректированная чистая прибыль на оптимизацию выплаты бонусов партнерам, увеличилась на 6% — до 23,5 млрд руб.

Рост выручки был обусловлен размещением рекламы на собственном сайте и на площадках партнеров. Но не рекламный сегмент наращивает обороты, и по итогам IV кв. 2019 г. заработал 34% от общей выручки. Яндекс.Такси является самым большим не рекламным сегментом Яндекса. Данный сегмент распространился по всей России, а также присутствует в 18 других странах мира. Выручка Сервис Яндекс.Такси, куда также включены сервисы по доставке еды — «Яндекс.Еда», «Яндекс.Лавка» и «Яндекс.Шеф», выросла на 98% и составили 22% от общей выручки. Выручка от онлайн-рекламы выросла на 18%, а выручка с прочих доходов, куда входят сервисы объявления, медиа сервисы и экспериментальные направления (Дзен, Яндекс.Облако, Яндекс.Драйв, Геосервисы и Яндекс.Образование), показала рост на 175%.

( Читать дальше )

НЛМК: очередной металлург со слабыми результатами за 2019 г.

- 12 февраля 2020, 18:01

- |

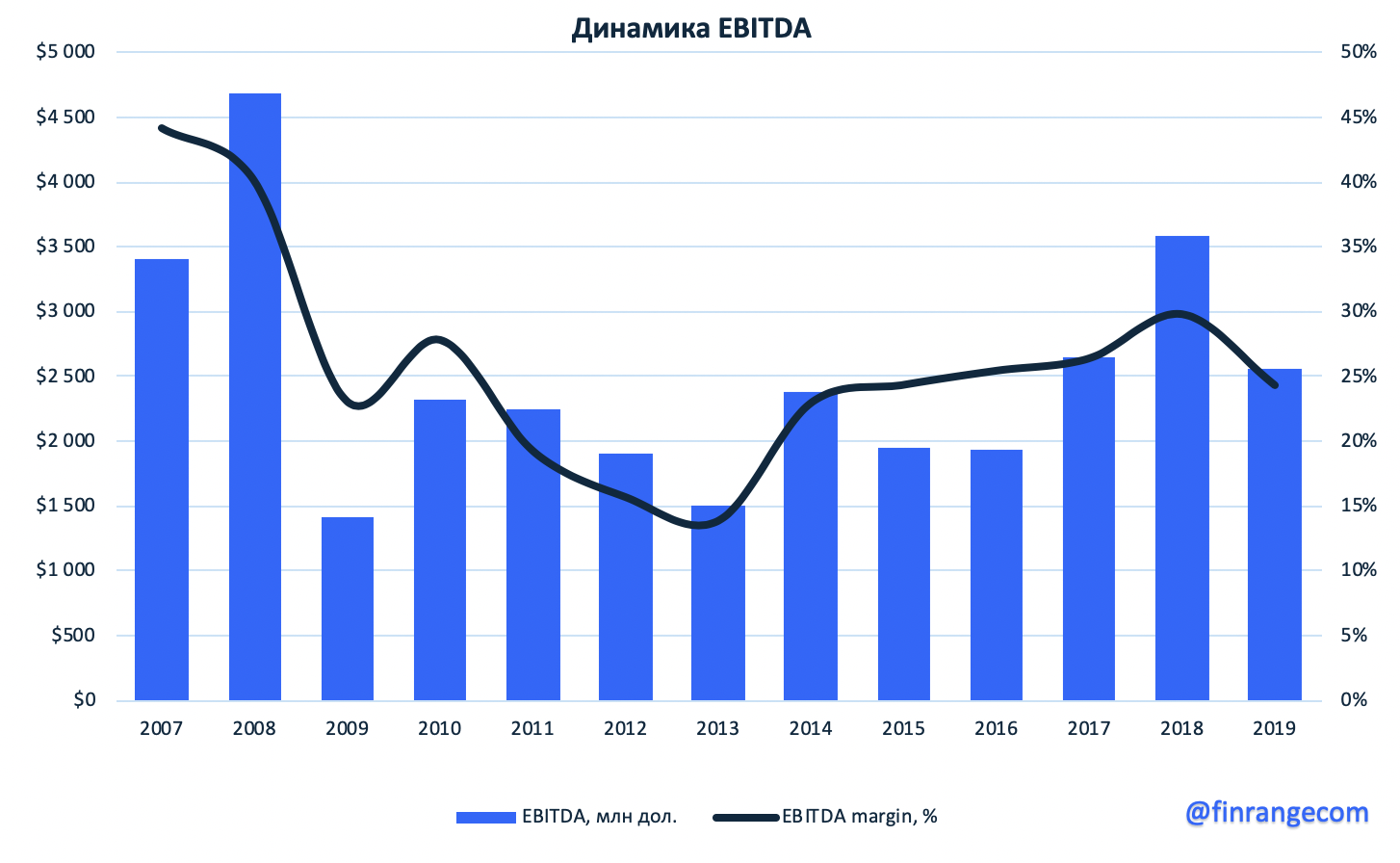

По итогам 2019 г. металлург сократил выручку на 12% — до $10,6 млрд, чистая прибыль упала на 40% и составила $1,34 млрд. Отрицательная динамика показателей обусловлена снижением продаж, что в свою очередь связано с капитальными ремонтами на доменном и сталеплавильном производствах, а также снижением рыночных цен на сталь одновременно с укреплением рубля.

Показатель EBITDA упал на 29% в годовом выражении – до $2,6 млрд на фоне снижения выручки и сужения ценовых спрэдов между сталью и сырьем. Рентабельность по EBITDA составила 24%.

( Читать дальше )

Полюс: сильные финансовые результаты за 2019 г. по МСФО

- 11 февраля 2020, 23:01

- |

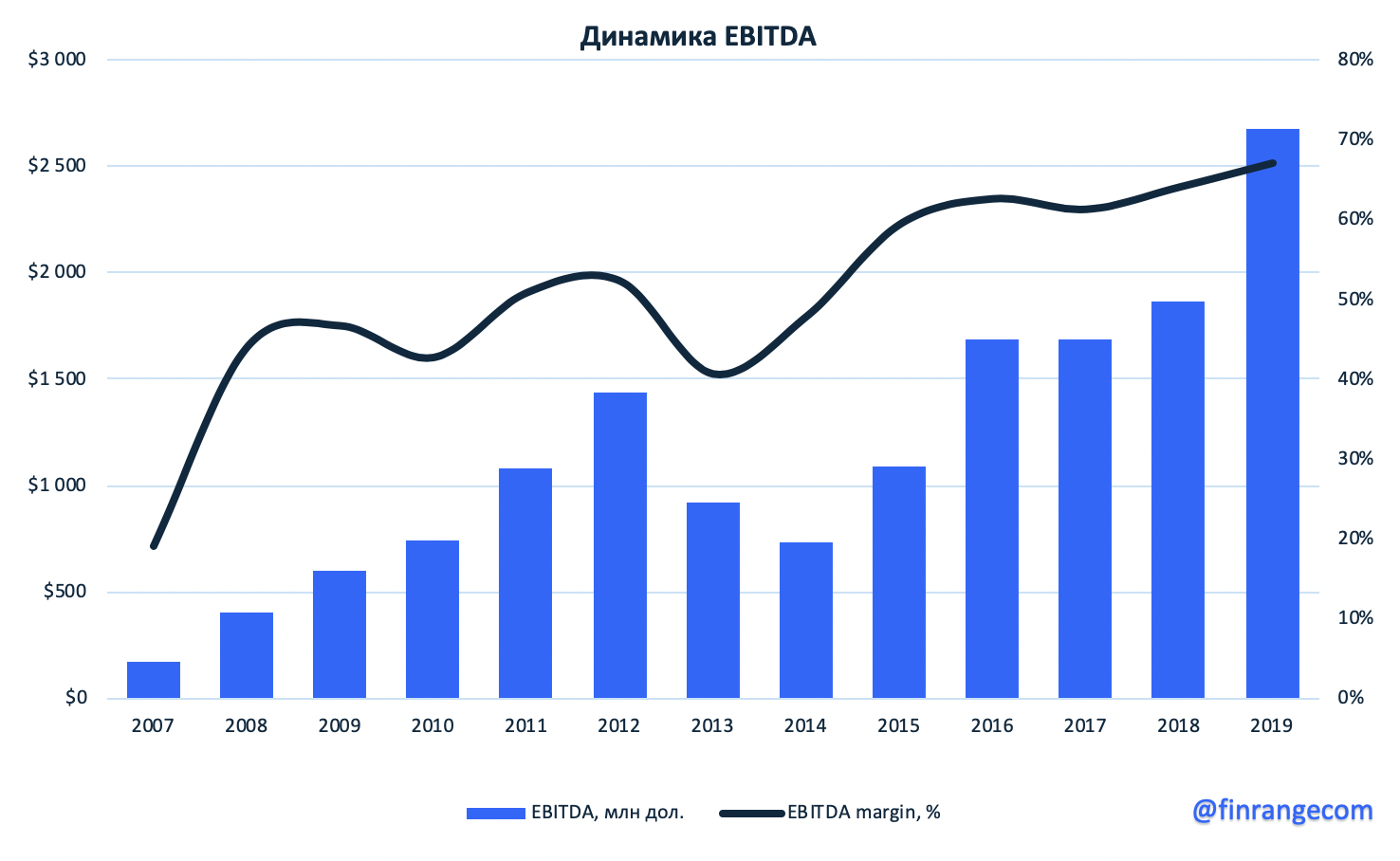

За 2019 г. золотодобытчик реализовал 2878 тыс. унций золота, тем самым превысив объем реализации 2018 г. на 23%. Рост объема обусловлен выходом на проектную мощность Наталкинской ЗИФ, где идет производство аффинированного золота, а также рост производства золота в концентрате с Олимпиады. Выручка компании показала рост на 37% по итогам прошедшего года и составила $4005 млн. Скорректированный показатель чистой прибыли на обесценение, курсовые разницы, налоги и (прибыль)/убыток от производных финансовых инструментов вырос на 20% — до $1587 млн.

Сильная динамика финансовых показателей связана с сохранением высокого уровня производственных результатов на фоне роста цен на золото. В частности, увеличением объемов на Наталке и Олимпиаде.При этом, средняя цена реализации золота составила $1403 за унцию, превысив уровень 2018 г. на 11%.

( Читать дальше )

ММК увеличила дивиденды несмотря на падение прибыли

- 06 февраля 2020, 18:57

- |

Выручка ММК по итогам 2019 г. снизилась на 7,9% по сравнению с 2018 г. — до $7,5 млрд, что отчасти произошло из-за сокращения объема продаж в связи с реконструкцией стана 2500 г/п. Чистая прибыль упала на 35% и составила $856 млн. Слабая динамика финансовых показателей связана со снижением цен на сталь на мировых рынках на фоне торговых войн между США и Китаем и замедления мировой экономики в целом, а также укреплением российской валюты.

дивиденды несмотря на падение прибыли" title="ММК увеличила дивиденды несмотря на падение прибыли" />

дивиденды несмотря на падение прибыли" title="ММК увеличила дивиденды несмотря на падение прибыли" />

Показатель EBITDA составил $1,8 млрд, продемонстрировав падение на 25% к 2018 г. на чём сказалась отрицательная динамика выручки и неблагоприятная конъюнктура на рынке стальной продукции. Рентабельность по EBITDA составила 23,8%. Чистый долг металлурга продолжает оставаться в отрицательной зоне и на отчетную дату составляет — $235 млн.

( Читать дальше )

Покупаем "префы" Сбербранка и Татнефти

- 05 февраля 2020, 18:07

- |

Напомним, по привилегированным акциям Сбербанка, мы писали в стратегии.

Финпоказатели продолжают расти, рентабельность капитала остаётся выше 20%, без каких-либо шоков эта ситуация не изменится, снижение ставок продолжит поддерживать рост кредитных портфелей. Несмотря на это, темпы роста прибыли стали замедляться, Сбербанк решает эту проблему диверсификацией бизнеса.

В 2019 году банк начал активно развивать не банковские бизнес-направления, к ним можно отнести, как собственные IT-проекты, так и коллаборация с Яндексом и другими крупными игроками. Группа зарегистрировала Сбер.Авто – сервис по продаже автомобилей, запустила краудлендинговую площадку и планирует с 2020 года продавать в своих отделениях кофе. Дополнительным позитивом для Сбербанка стала новость об освобождении украинской дочки. Киевский суд первой инстанции снял арест с акций украинского Сбербанка, постановив, что они принадлежат российскому банку.

( Читать дальше )

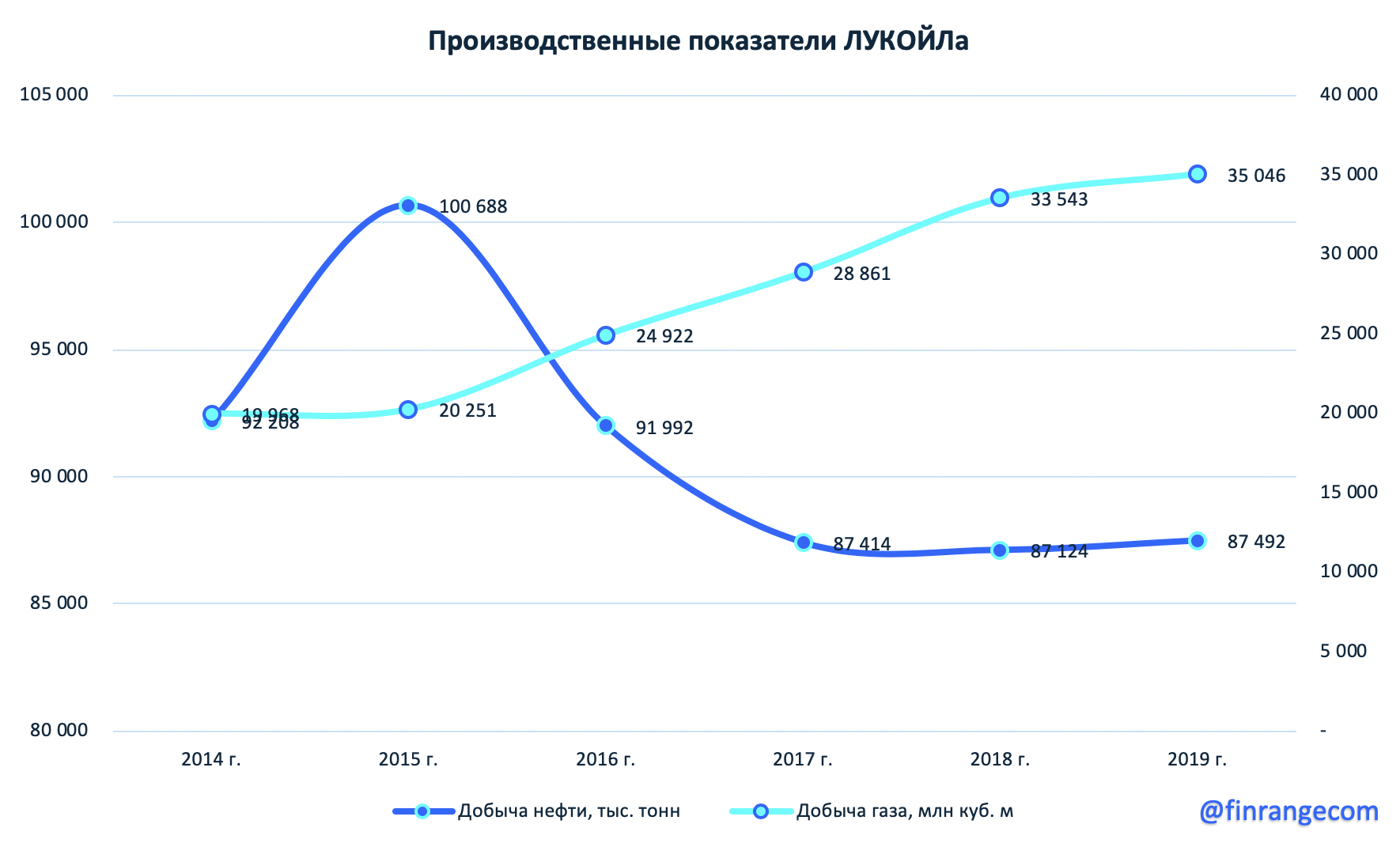

Лукойл - добыча "голубого топлива" превысила добычу нефти

- 05 февраля 2020, 13:56

- |

По итогам 2019 г. добыча углеводородов (УВ) выросла на 1,4% по сравнению с 2018 г. и составила 2 350 тыс. барр. н. э./сут, чему способствовало развитие проектов по добыче газа в Узбекистане.

Нефтяник за прошедший год добыл 85,9 млн тонн “черного золота”, что всего на 0,3% превышает уровень 2018 г. На положительную динамику показателей повлиял запуск второй очереди проекта Шах-Дениз в Азербайджане в 2018 г. и приобретение доли в проекте Marine XII в Республике Конго осенью 2019 г. При этом, компания продолжает свои приоритетные проекты, которые также внесли вклад в рост добычи, показав положительную динамику.

Результаты по добыче “голубого топлива” продолжают показывать рост год к году. По итогам 2019 г. общий объем добычи газа составил 35,0 млрд куб. м, превысив уровень 2018 г. на 4,5%. Здесь тоже нужно отдать должное Узбекистану и проекту Кадым, на котором, после ввода в 2018 г. второй очереди газоперерабатывающего комплекса, добыча по итогам прошедшего года показала рост на 7%.

( Читать дальше )

теги блога Finrange | Дмитрий Баженов

- ALRS

- CHMF

- DSKY

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа ПИК

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги месяца

- Итоги недели

- КАМАЗ

- Ленэнерго

- ЛСР

- Лукойл

- М.видео

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания