Блог им. Geolog72 |Итоги недели на рынке акций РФ: +4570 руб.

- 12 июня 2023, 14:57

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами.

11 июля 2022 г. - 800 000 руб.

9 июня 2023 г. - 1 302 098,05 руб.

Доходность портфеля: +62,76%

Индекс Московской биржи: +21,84%

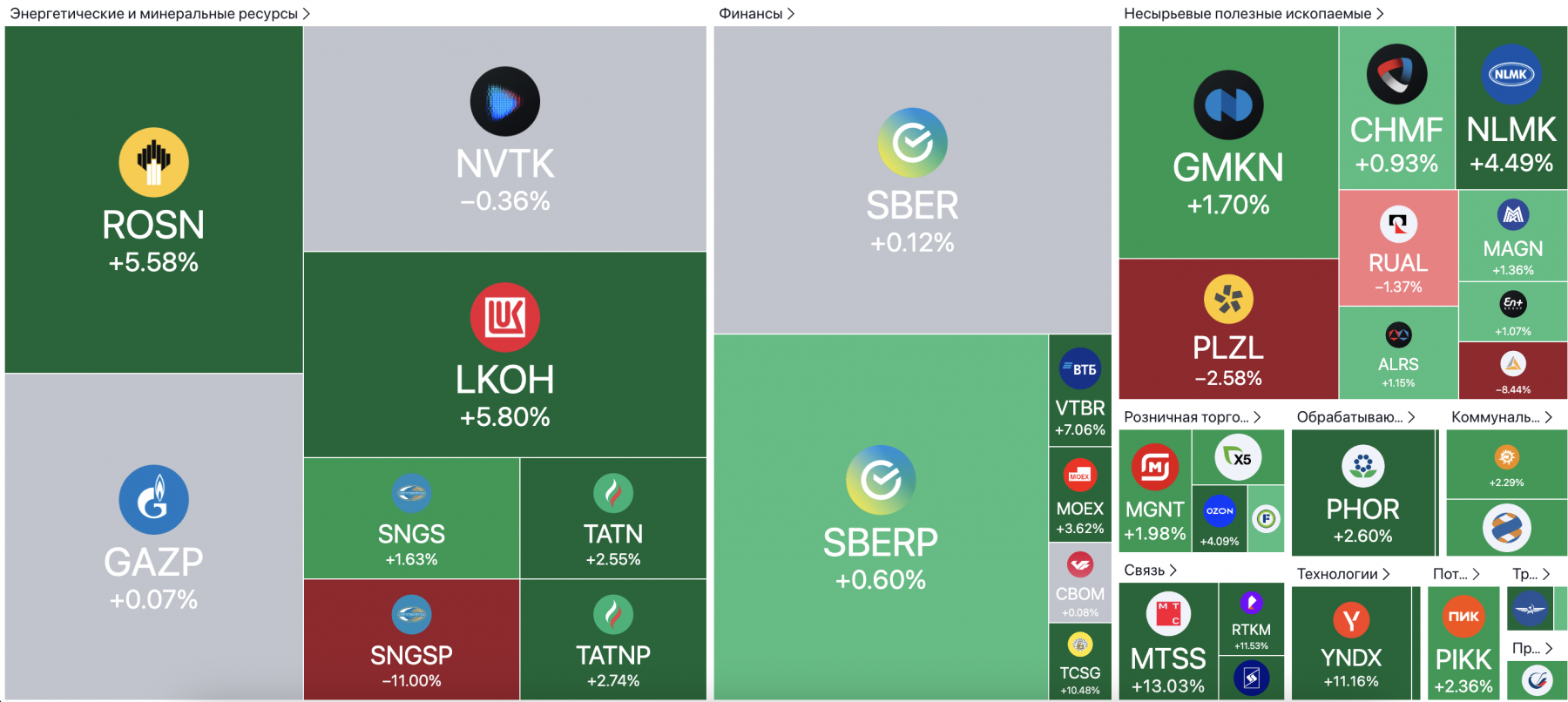

Российский рынок акций на прошлой неделе находился в боковике в преддверии длинных выходных и заседания Банка России, на котором сохранили ключевую ставку на прежнем уровне и вновь намекнули о повышении ставки в ближайшем будущем.

В начале недели мы провели несколько спекулятивных сделок и закрыли их в незначительный плюс. Во-первых, открывали шорт по акциям ВТБ. После того, как котировки выросли неадекватно на 10%, когда банк заявляет, что будет проводить допэмиссию ниже рыночной цены на 15%.

Акции хорошо шли в нашем направлении, но затем их начали резко выкупать. Торговали против инсайдеров, так как после, вышел сильный отчёт ВТБ за 4 мес. 2023 г. по РСБУ. Поэтому акции банка выкупали на всех коррекциях, зная, что вынесут котировки.

После того, как Сергей Шойгу отчитался об отражении наступления ВСУ, российский фондовый рынок начали откупать и не пустили индекс МосБиржи ниже уровня поддержки. В результате, мы закрыли вручную шорт по акциям ВТБ и откупили акции Сбера перед публикацией отчёта за 5 мес. 2023 г. по РСБУ.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Geolog72 |Отчёт Сургутнефтегаза за 2022 г. по РСБУ. Что стало с «кубышкой»?

- 09 июня 2023, 09:47

- |

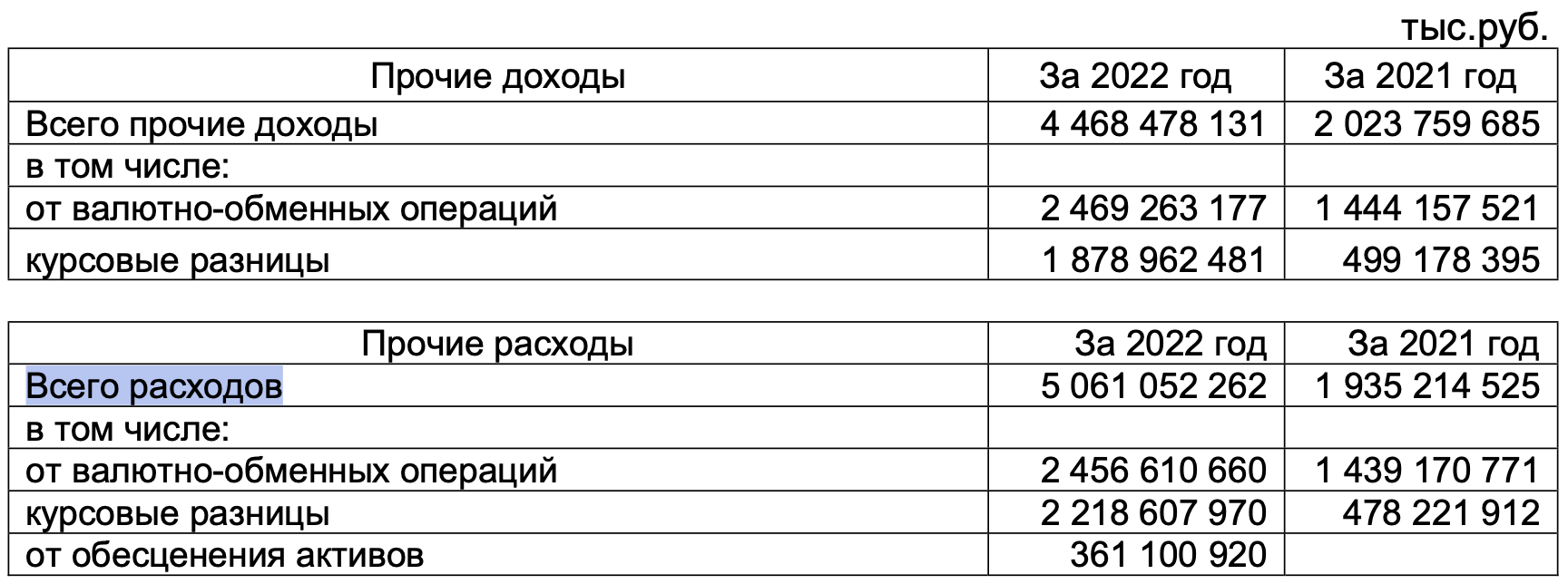

С запозданием, всё-таки Сургутнефтегаз опубликовал финансовую отчётность за 2022 г. по РСБУ. Чистая прибыль по итогам года составила 60,7 млрд руб. по сравнению с предыдущим годом в размере 513,2 млрд руб.

Падение прибыли ожидаемо, связано с курсовыми разницами, расходами на валютно-обменные операции и обесцениваем активов. В результате, стоимость ликвидных активов Сургутнефтегаза на конец 2022 г. составила 4,29 трлн руб.

Подробнее:

Денежные средства и денежные эквиваленты составляют 103 639 491 тыс. руб.

( Читать дальше )

Блог им. Geolog72 |Итоги мая 2023 г. Какие идеи отыгрывали в прошлом месяце?

- 04 июня 2023, 18:44

- |

Прошлый месяц был очень волатильный, начали с падения, но закончили на новых локальных максимумах. Наш портфель прибавил +3,15% против роста индекса МосБиржи +3,14%.

В мае отметили следующие акции:

– Мечел (-7,57%) – падение акций в ожидании СД, где рекомендуют не платить дивиденды;

– Русал (-4,33%) – открывали шорт в ожидании низких дивидендов Норильского никеля, которыми Русал обслуживает обязательства;

– Аэрофлот (-0,45%) – открывали шорт после необоснованного роста котировок;

– Лукойл (+19,14%) – рост акций на дивидендах;

– НОВАТЭК (-3,16%) – покупали акции после прихода дивидендов, а также, как альтернативу Газпрому. В результате отстопили и ушли до цели без нас;

– Полюс (+1,83%) – открывали шорт после снижения цен на золото и ввода санкций в отношении компании. Тем не менее, акции Полюса вместе с рынком;

– НЛМК (+7,20%) и Северсталь (2,20%)– рост акций на фоне девальвации рубля;

– МТС (+16,5%) – рост акций на объявлении дивидендов лучше ожиданий;

( Читать дальше )

Блог им. Geolog72 |На чём может снижаться российский фондовый рынок?

- 30 мая 2023, 19:57

- |

1. Атака беспилотников на Москву и Подмосковье. Реакция правительства РФ была сдержанной, а рынок после пролива с утра выкупали. Кроме этого, пресс-секретарь президента РФ Дмитрий Песков сказал, что у Владимира Путина в настоящее время нет планов выступать с обращением к гражданам РФ в связи с атакой беспилотников на Москву, поскольку никакой угрозы для жителей столичного региона в настоящее время не существует.

2. Снижение цен на нефть более чем на 4%. Есть риск, что приближение цен на нефть к 70 долларам окажет давление и спровоцирует коррекцию в акциях. Это важный уровень поддержки. Об этом писал ещё 25 апреля, когда цены на нефть были 80 долларов за баррель.

3. Дивидендный сезон походит к концу. Где-то ± до конца июня на брокерские счета придут дивиденды от Лукойла, Полюса, МТСа, МосБиржи, часть которых будет реинвестирована.

4. Техническая коррекция. Рынок так устроен, что он не может бесконечно расти, ему нужно выдыхать, корректироваться. Особенно, когда драйверов становится всё меньше. Участники рынка начинают фиксировать прибыль и котировки снижаются. Сейчас рынок явно перегрет за последние 23 недели было всего 4 отрицательных, из которых одна закрылась около нуля.

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +31 120 руб.

- 28 мая 2023, 15:25

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами. На этот раз, итоги подвели с начала мая с учётом праздников.

11 июля 2022 г. - 800 000 руб.

26 мая 2023 г. - 1 292 756,05 руб.

Доходность портфеля: +61,6%

Индекс Московской биржи: +20,67%

Российский рынок акций на неделе пробил уровень сопротивления по индексу МосБиржи – 2650 пунктов за счёт положительного потока дивидендных новостей. Учитывая сильно закрытие пятницы, мы скорее продолжим расти, следующая цель по индексу – 2800 пунктов. Соответственно, российские акции должны вырасти ещё на 5-10%.

Во многом рост будет обеспечен приходом на брокерские счета и реинвестированием дивидендов от Белуги, НОВАТЭКа и Сбреа. Поэтому мы открыли длинные позиции по акциям НОВАТЭКа и привилегированным акциям Сбера.

Зафиксировали 50% позиции по бумагам Сбера в связи с достижением целевого ориентира. Остальную часть позиции перенесли в безубыток. Кроме этого, на этой неделе все сделки открывали с меньшим объёмом после просадки неделей ранее.

( Читать дальше )

Блог им. Geolog72 |Газпром – Всё, дивидендов не будет!

- 24 мая 2023, 03:08

- |

Вчера после публикации финансовых результатов за 2022 г. по МСФО, совет директоров Газпрома рекомендовал не выплачивать финальные дивиденды.

На фоне этого акции Газпрома упали на 4%. Реакция рынка слабая, несмотря на то что аналитики банков и брокеров прогнозировали от 0 до 20 руб. Мы думали, что после увеличения налоговой нагрузки могли качнуть в бюджет деньги через дивиденды, заняв деньги, но решили не платить из-за слабых результатов.

Более того, мы ещё в октябре 2022 г. писали, что дивидендов больше может и не быть, поэтому нет смысла покупать акции Газпрома, но нам тогда никто не поверил.

Возвращаясь к отчёту, европейский экспорт сократился на 51%, затраты на материалы, ремонты и персонал выросли на 36%, 19% и 14% год к году соответственно. Также в результате санкций, Газпром отразил списания финансовых и нефинансовых активов на сумму 1,3 трлн руб. А эффективная ставка налога на прибыль оказалась близка к 40%.

В результате вышеперечисленного, компания за II пол. 2022 г. получила чистый убыток. Таким образом, нулевые дивиденды соответствует дивидендной политике.

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Газпром, Сургутнефтегаз, МТС, Башнефть и другие

- 21 мая 2023, 16:07

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций. Сегодня получился дивидендный дайджест.

23 мая совет директоров Газпрома рассмотрит вопрос по дивидендам за 2022 г. На фоне этого, акции отреагировали ростом почти на 3%, но уже потом котировки откатили обратно, когда все поняли, что высокие дивиденды вряд ли будут. Консенсус-прогноз аналитиков составляет 7 руб.

Вместе с этим на новость о дивидендах отреагировали дочерние компании Газпрома. Котировки Мосэнерго, ОГК-2, ТГК-1 и Газпром нефти показали стремительный рост в ожидании дивидендов. Мосэнерго и ОГК-2 уже находятся около своих исторических максимумах, а прибыль снижается уже несколько лет подряд. Кроме этого, ТГК-1 из-за иностранного мажоритария скорее всего не сможет выплатить дивиденды.

Совет директоров Башнефти рекомендовал дивиденды за 2022 г. около 200 руб. на оба типа акций. Дивдоходность привилегированных акций составляет около 13,54%, обыкновенных — 11,91%. Дата закрытия реестра назначена на 7 июля 2023 г. Соответственно, цены привилегированных будут догонять обыкновенные акции. Можно спекулировать, покупая «префы» с целью 1600-1700 руб.

( Читать дальше )

Блог им. Geolog72 |Акции МТС почти +4% Почему растут бумаги?

- 16 мая 2023, 09:57

- |

На прошлой неделе МТС опубликовала финансовые результаты за I кв. 2023 г. по РСБУ. Выручка компании увеличилась на 5,7% по сравнению с аналогичным периодом прошлого года – до 99,34 млрд руб. Чистая прибыль составила 12,1 млрд руб. против убытка в I кв. 2022 г. При этом, чистая прибыль МТС за 2022 г. по РСБУ составила 31,279 млрд руб.

Для МТС более презентабельны результаты по МСФО, тем не менее, можно рассчитывать на выплату дивидендов. Напомним, в начале мая основатель АФК «Система» Владимир Евтушенков сказал, что МТС выплатит дивиденды по итогам 2022 г.

Исходя из прежней дивидендной политики МТС, которая была рассчитана на период 2019-2021 г. дивиденд составит не менее 28 руб. на обыкновенную акцию. Некоторые участники рынка прогнозируют более 30 руб. на акцию.

Кроме этого, ходили слухи, что вчера должно было пройти заседание совета директоров. Также, 19 мая 2023 г. МТС опубликует результаты за I кв. 2023 г. по МСФО. В любом случае, вероятность раскрытия информации по новой дивидендной политике и размеру дивидендов повышается.

( Читать дальше )

Блог им. Geolog72 |Дивиденды Газпрома?

- 15 мая 2023, 20:33

- |

Приветствую трейдеры и инвесторы! Прошу прощения, снова пропал, немного ушёл с головой в крипторынок. Там движения интереснее и доходность в долларах.

Сегодня на закрытии основной торговой сессии появилась информация о том, что 23 мая 2023 г. совет директоров Газпрома рассмотрит вопрос по финальным дивидендам за 2022 г.

На фоне этого, акции отреагировали ростом почти на 3%. На рынке физиков уже достаточно намёка на дивиденды, как акции начинают расти.

Аналитики банков и брокеров прогнозируют от 0 до 20 руб. Как говорят, правда где-то посередине. Думаю в текущем положении, Газпром может рекомендовать минимум 10 руб. Пока рынок оценивает дивиденды в размере 18 руб.

Посмотрим, всё может быть. Газпром может выплатить в долг, так как государству нужны деньги, налогами уже и так обложили…

Хотите больше получать аналитических обзоров и комментариев по рынку акций — подписывайтесь на наш Telegram канал. Его читают уже больше 25 000 инвесторов!

( Читать дальше )

Блог им. Geolog72 |Итоги недели на рынке акций РФ: +73 085,2 руб.

- 10 мая 2023, 08:24

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами. На этот раз, итоги подвели с начала мая с учётом праздников.

11 июля 2022 г. - 800 000 руб.

8 мая 2023 г. - 1 338 642,25 руб.

Доходность портфеля: +67,33%

Индекс Московской биржи: +13,72%

Российский фондовый рынок ушёл в коррекцию на фоне падения цен на нефть в рублях, а также из-за распродаж на американском фондовом рынке. Кроме этого, участники рынка фиксировали прибыль перед длинными выходными.

Это было в рамках наших ожиданий, драйверов для роста было всё меньше, а разговоры о скором контрнаступлении ВСУ оказывали дополнительное давление на российские акции. Поэтому мы открыли шорты по акциям Русала, МосБиржи и бумагам Мечела, на которых заработали +36 911,39 руб.

В результате, индекс МосБиржи за неделю упал на -4,07%, наш портфель Finrange NEW вырос на +5,77%. Мы продолжаем откровенно делиться результатами и рассказывать честно о наших успехах и неудачах. Хотите зарабатывать вместе с нами и вступить в закрытый чат? – оформите подписку на Finrange Premium.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс