до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021) В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК

не актуально

до 17 сентября 2022 года действует программа выкупа акций на 7 млрд рублей (08.07.2021) В 2022 году компания может провести IPO Медси, Агрохолдинга Степь и Биннофарма, что будет способствовать высвобождению акционерной стоимости АФК

В течение двух лет очень высокие цены на уголь и высокий спрос со стороны Азии способствовали росту российской угольной промышленности. По мере того как ситуация на мировых рынках нормализуется, западные санкции начинают сказываться.

Уголь играет особую роль в западных санкциях: Он рано и сильно пострадал от санкций. На сегодняшний день это единственный крупный российский экспорт энергоносителей, который был полностью запрещен ЕС. Европа по-прежнему импортирует немного российской нефти, трубопроводного газа, СПГ и урана. Но не уголь.

Тем не менее, в год после введения санкций угольная промышленность России, похоже, чувствовала себя прекрасно. В декабре 2022 года добыча угля в России даже достигла нового рекордного уровня — 43,3 миллиона тонн. Мировые цены взлетели, и Россия получила рекордные доходы от экспорта угля в 2022 и 2023 годах. Но с тех пор ситуация ухудшилась.

В июне 2024 года добыча угля в России упала до нового многолетнего минимума в 32 миллиона тонн, если не считать худшей части кризиса Covid-19.

В течение двух лет очень высокие цены на уголь и высокий спрос со стороны Азии способствовали росту российской угольной промышленности. По мере того как ситуация на мировых рынках нормализуется, западные санкции начинают сказываться.

Уголь играет особую роль в западных санкциях: Он рано и сильно пострадал от санкций. На сегодняшний день это единственный крупный российский экспорт энергоносителей, который был полностью запрещен ЕС. Европа по-прежнему импортирует немного российской нефти, трубопроводного газа, СПГ и урана. Но не уголь.

Тем не менее, в год после введения санкций угольная промышленность России, похоже, чувствовала себя прекрасно. В декабре 2022 года добыча угля в России даже достигла нового рекордного уровня — 43,3 миллиона тонн. Мировые цены взлетели, и Россия получила рекордные доходы от экспорта угля в 2022 и 2023 годах. Но с тех пор ситуация ухудшилась.

В июне 2024 года добыча угля в России упала до нового многолетнего минимума в 32 миллиона тонн, если не считать худшей части кризиса Covid-19.

Итог: Анализ сложности ценообразования убедительно свидетельствует о том, что «керри-трейд иены» и «пузырь ИИ» — это одна и та же сделка, и что этой сделке еще предстоит сворачиваться.

На прошлой неделе я показал график такой важности, что хочу показать его еще раз и подробно рассказать о его значении.

Переводстатьи Кэмпбелла Харви из Research Affiliates.

Больше переводов в телеграмм-канале:

Перевод статьи от GMO.

Больше переводов в телеграмм-канале:

За последнее десятилетие индекс S&P 500 становится все более концентрированным: семь крупнейших акций составляют 28%, а доходность этих акций значительно превышает доходность средней акции в индексе.

Активные управляющие систематически недооценивают самые крупные акции, и это особенно характерно для управляющих с высокой концентрацией и активным управлением.

Если цель эталона/бенчмарка — быть справедливым мерилом для определения мастерства менеджера, то индекс, взвешенный по рыночной капитализации, не является хорошим эталоном для большинства активных менеджеров, и это становится все более верным по мере того, как индекс становится все более концентрированным.

История показывает, что в следующем десятилетии, скорее всего, произойдет разворот недавней модели, взвешенная по капитализации версия индекса S&P 500 будет отставать от равновзвешенной версии. В таких условиях активные управляющие неожиданно будут выглядеть гораздо лучше по сравнению с S&P 500 и другими эталонами, взвешенными по капитализации.

Перевод документа от Dakota Value Fund.

Больше переводов в моём телеграмм-канале:

В фильме 1976 года “Заводной апельсин” ученые пытаются «вылечить» подростка-социопата, запрограммировав его на физическое отвращение к насилию. Несмотря на их уверенные гуманитарные намерения, на самом деле они изолируют его разум — от самого себя. От правды. Они пытаются сделать то, о чем мечтают все социальные инженеры: превратить человека в замкнутый цикл, входные данные которого они контролируют.

В фильме показаны последствия эксперимента с мрачным юмором. Лишенный контакта со своими собственными инстинктами, Алекс становится слабаком, неспособным защитить себя от других хищников, населяющих его мрачный мир. В конечном счете, тема фильма отражает объективный взгляд на состояние человека. Вы можете либо жить в мире таким, каков он есть, с болью и всем прочим, либо вы можете жить в искусственной реальности, навязанной вам социальным инженером. Тот факт, что фильм заканчивается триумфальным ревом музыки, когда Алекс нападает на кого-то, отражает наше кровожадное предпочтение уродливой, горькой правды перед сладкой, но мертвящей лжи.

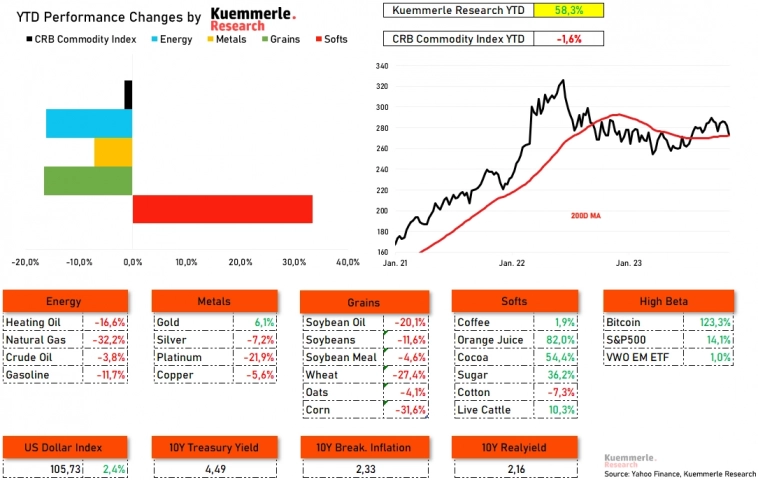

Почему мы не торгуем сырьевыми товарами через ETF

Подписчики часто спрашивают меня, какие инвестиционные продукты, связанные с сырьевыми товарами, на самом деле интересны.

Ответить на этот вопрос на самом деле не так просто. Это потому, что мы рассматриваем сырьевые рынки не как убежище для долгосрочных инвестиций. Сырьевые товары необходимы для поддержания экономики, но, по нашему мнению, они не являются местом для хранения денег в течение длительного периода времени.

Перевод статьи от True Insights.

Больше переводов в моём телеграмм-канале:

Активы под управлением (AUM) различных ETF

Активы под управлением (AUM) различных ETF

Максимальное влияние на цены Биткоина в настоящее время влияют перспективы, или, скорее, предполагаемые шансы, запуска спотового биткоин-ETF в США. Судя по недавнему росту цен и результатам опросов в социальных сетях, одобрение следует рассматривать как (потенциальное) изменение правил игры для Биткоина. Цель этого поста — подняться над шумом и дать некоторое полезное представление о том, что может означать спотовый биткоин-ETF.

Прежде чем углубиться в цифры, давайте вкратце обсудим «необходимость» или «желание» создания спотового Bitcoin ETF. Такой ETF будет инвестировать непосредственно в 19,5 млн. биткоинов, находящихся в настоящее время в обращении, в отличие от производных биткоина, таких как фьючерсы.

ETF, основанные на производных биткоина или косвенно отслеживающие его динамику, уже широко распространены, их совокупный объем активов под управлением (AUM) составляет чуть менее 6 млрд. долларов США. Однако для значительной группы инвесторов, ETF, основанные на деривативах, не отвечают инвестиционным критериям.

Перевод документа от Goldman Sachs.

Больше переводов в моём телеграмм-канале:

Перевод документа от Crédit Agricole

Оригинал этого документа и многое другое в моём телеграмм-канале:

Перевод статьи от Research Affiliates.

Больше переводов в моём телеграмм-канале:

“На протяжении почти четырех десятилетий закон Мура был движущей силой компьютерной индустрии, что, в свою очередь, повлияло на все отрасли. Экспоненциальный рост производительности при постоянных затратах и мощности замедлился. Тем не менее, развитие вычислительной техники достигло скорости света. Движок warp drive — это ускоренные вычисления, а источником энергии является искусственный интеллект”.

Перевод документа от Crescat.

Больше переводов в моём телеграмм-канале:

Согласно статистически значимой модели инверсии кривой доходности ФРС Нью-Йорка, существует высокая вероятность рецессии в ближайшие двенадцать месяцев. Никто бы не догадался об этом, взглянув на премии за риск на фондовом и кредитном рынках. Корпоративные облигации субинвестиционного класса — это лишь одна из областей, где наблюдается дисбаланс. Как видно из приведенной ниже модели, за всю историю рынка мусорных облигаций сокращение реального сектора экономики было синонимом резкого увеличения спредов по высокодоходным кредитам. Именно это и прогнозируется данной моделью на ближайший год.

Спреды по нежелательным кредитам выглядят крайне уязвимыми для “насильственной переоценки” — термин, который экономист и инвестиционный менеджер Стэнфордского университета Джон Хуссман недавно использовал в X/Twitter для описания риска снижения на 60%+ для достижения справедливой стоимости S&P 500, заложенного в его модель.

Перевод документа статьи Employ America.

Больше переводов в моём телеграмм-канале

t.me/holyfinance

______________________________

Общепринятая точка зрения гласит, что повышение ставок замедляет инфляцию так долго, чтобы трудно было найти прямые объяснения того, как именно одно превращается в другое.

Сегодня все должны быть на одной волне относительно того, как именно политика ФРС, в частности, может замедлить инфляцию.

Теперь, когда показатели инфляции оставались высокими в течение нескольких месяцев, комментаторы и политики начали более громко призывать ФРС принять меры по борьбе с ростом цен. Инфляция может быть вызвана широким спектром факторов, но независимо от их причины реакция ФРС на инфляцию проявляется в ее воздействии на финансовые условия. В сегодняшнем обсуждении политики стоит убедиться, что все согласны с основным путем, с помощью которого политика ФРС замедляет инфляцию. То, что повышение ставок связано со снижением инфляции, было общепринятым мнением так долго, что трудно найти прямые объяснения того, как именно одно превращается в другое.

Перевод статьи Кэмпбелла Харви из Research Affiliates.

Больше переводов в моём телеграмм-канале

Перевод исследования нескольких экономистов (Институт Международных Финансов, Колумбийский университет, Калифорнийский университет).

Оригинал этого исследования и многое другое в моём телеграмм-канале

Эффективность ограничения цен G7 на российскую сырую нефть вызывает много споров. Поскольку введение ограничения совпадает со вступлением в силу эмбарго ЕС, несколько сложно провести различие между последствиями этих двух мер. Большинство наблюдателей, похоже, считают, что эмбарго является основной движущей силой текущих событий на нефтяном рынке, и мы склонны с этим согласиться.

Ключевым аргументом является измерение времени. Фрагментация рынка российской сырой нефти — и связанная с этим динамика цен — это событие, которое началось весной прошлого года и продолжалось в течение всего 2022 года, когда были приняты и реализованы решения о санкциях, включая эмбарго. Это значительно раньше, чем начались какие-либо дебаты о механизме ограничения цен или появились какие-либо подробности о специфике предложения, включая уровень ограничения. Это не означает, что мы не считаем, что ограничение цен оказывает влияние или является важным инструментом политики.

Перевод лекции от Уоррена Баффетта в Нотр-Дамском университете.

Больше переводов и оригинал — в моём телеграмм-канале

… Кстати, я бы сказал, что почти у всех, кого я знаю на Уолл-стрит, было столько же хороших идей, сколько и у меня, просто у них было слишком много плохих идей. И я серьезно отношусь к этому. Я имею в виду, что когда я купил акцию Western Insurance, продаваемую по цене 16 долларов и зарабатывающую 20 долларов на акцию, я вложил в нее половину своего собственного капитала. Сначала я всё проверил – я пошел в Insurance и достал заявления о заключении соглашения, я прочитал и сделал многое в первую очередь. Но, я имею в виду, мой отец этим не занимался, у меня был только один курс страхования в Колумбийском университете – но это было не за пределами моих возможностей, и это не за пределами ваших возможностей.

Теперь, если бы у меня было какое–то редкое понимание программного обеспечения или чего-то подобного — я бы сказал, что, возможно, другие люди не смогли бы этого сделать — или биотехнологии, или что-то в этом роде.

Перевод документа от BCA Research.

Оригинал этого документа и многое другое в моём телеграмм-канале

• Более сильный глобальный экономический рост и сокращение разницы в процентных ставках между США и остальным миром объясняют, почему доллар США ослаб с октября прошлого года. Мы ожидаем дальнейшего снижения курса доллара в течение оставшейся части 2023 года.

• Доллар может временно укрепиться в 2024 году, либо если мировая экономика войдет в глубокую рецессию, либо если устойчиво высокая инфляция вынудит ФРС к дальнейшему ужесточению денежно-кредитной политики. Однако, если заглянуть за пределы следующей рецессии, доллар продолжит снижаться.

• Доллар остается переоцененным по отношению к своему обменному курсу по паритету покупательной способности, который исторически служил надежным ориентиром для долгосрочного курса валюты.

• Структурное повышение доходности облигаций приведет к увеличению выплат по внешнему долгу США, что приведет к увеличению дефицита текущего счета. Это тоже отрицательный показатель для доллара.

Почему не получилось встать в шорт в приложении «мои инвестиции»? Кредитование подключено. Пытался шорт выставить на половину от предложенно...

Перевод статьи Research Affiliates

Больше переводов в моём телеграмм-канале