Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про децентрализованный стейблкоин & Lybra Finance.

- 09 февраля 2024, 17:30

- |

Децентрализованный Стейблкоин: Революция в Мире Криптовалют

В мире криптовалют постоянно возникают новые инновации, направленные на улучшение функциональности, стабильности и удобства использования цифровых активов. Одним из наиболее обсуждаемых и перспективных направлений является создание децентрализованных стейблкоинов. Стейблкоины представляют собой цифровые активы, привязанные к стоимости стабильного актива, такого как фиатная валюта или товары, с целью обеспечения стабильности и предсказуемости их стоимости. В этом эссе мы рассмотрим концепцию децентрализованного стейблкоина, его преимущества, технологические особенности и потенциальные вызовы.

Что такое децентрализованный стейблкоин?

Децентрализованный стейблкоин — это тип стейблкоина, основанный на технологии блокчейн, который не зависит от централизованных управляющих органов или одного центрального актива.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про рыночные паттерны.

- 07 февраля 2024, 17:18

- |

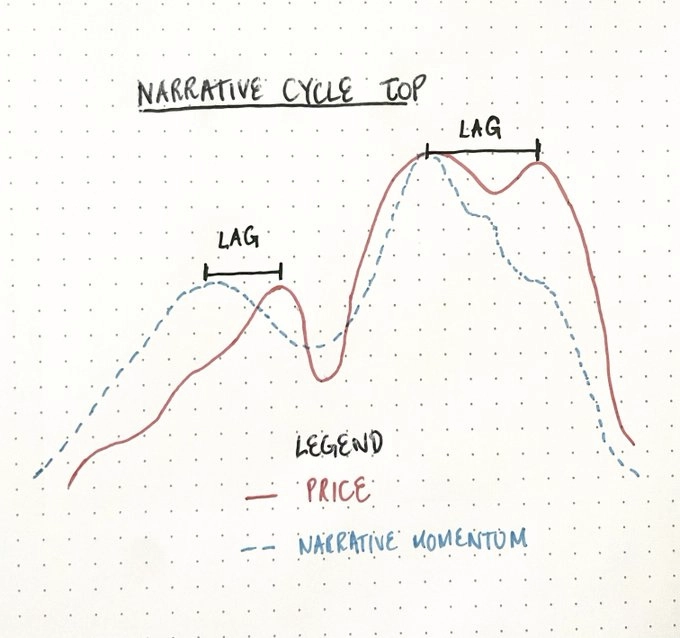

В попытке не быть чистой ликвидностью на выходе из этого цикла давайте попытаемся расшифровать следующее:

Последовательность подъема и спада и сравнение трендового моментума и цены (в частности, вершины трендового цикла).

Позвольте мне сказать, что я не являюсь экспертом по макроэкономике ни в каком смысле этого слова. Однако вам не нужно быть макроэкспертом, чтобы интересоваться тем, как работают циклы (они также происходят на меньших таймфремах). Это обсуждение или его аспекты на самом деле могут быть применены к широкому спектру активов — от шиткоинов до $BTC. Как минимум, к концу этой темы вы должны иметь некоторое представление о следующих терминах:

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич о рынке.

- 26 января 2024, 17:12

- |

Неделя трейдинга ETF

За первую полноправную торговую неделю ETF накопили чистый ежедневный приток средств в размере 1,1 миллиарда долларов. С учетом первоначальных фондов совокупный объем средств, привлеченных спотовыми ETF, достиг 1,25 миллиарда долларов. Со второго дня запуска ежедневные потоки средств сильно менялись: отток средств из GBTC иногда перекрывался притоком средств в новые ETF, но не всегда. Тем не менее NYDIG считает, что $1,1 млрд совокупного ежедневного притока средств через 5 дней после запуска — это очень хороший показатель, хотя и не соответствует ожиданиям, которые были у некоторых представителей отрасли.

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

Medium — medium.com/@IliaNicolaevichZavialov

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про вампирскую атаку.

- 25 января 2024, 17:02

- |

Введение

Что такое вампирская атака? Как SushiSwap смогла использовать атаку вампира, чтобы привлечь более 1 миллиарда долларов ликвидности менее чем за неделю? Ответы на эти вопросы вы найдете в этой статье.

SushiSwap

28 августа в разгар DeFi, появляющихся почти каждый день, был запущен новый проект под названием SushiSwap. Проект быстро набирал все большую популярность в сообществе DeFi, поскольку он был направлен на то, чтобы напрямую конкурировать с Uniswap, разветвляя проект и откачивая ликвидность с помощью процесса, позже названного вампирской атакой. Основной целью проекта было создание автоматизированного маркет-мейкера, управляемого сообществом, и справедливое распределение его токена — SUSHI.

Меня зовут Завьялов Илья Николаевич. Я предприниматель и увлекаюсь финансами. Добро пожаловать в мой блог.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Пробуждение Экономики Bitcoin (Ч3).

- 24 января 2024, 17:18

- |

III. К Созданию Бездоверительной Финансовой Системы на Bitcoin

Экосистема Bitcoin в 2023 году наполнена волнением, напоминающим сообщество Ethereum в 2017 году. Энтузиасты-строители, инвесторы и участники сообщества исследуют различные возможности в рамках Bitcoin Layers. Учитывая впечатляющий путь Ethereum, Bitcoin, обладающий ведущей рыночной капитализацией в индустрии и доминированием BTC, находится на грани превосходства даже этих высот. Так же, как Bitcoin революционизировал доверие при своем дебюте в 2009 году, экосистема Bitcoin сейчас находится в другой критической точке, где она гораздо ближе к выполнению своего первоначального обещания, прокладывая путь к истинно бездоверительной финансовой системе, укорененной в его основной технологии L1.

Рыночная возможность Bitcoin L2 является, безусловно, самой большой в экономике Bitcoin.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Пробуждение Экономики Bitcoin (Ч2).

- 23 января 2024, 17:19

- |

II. Bitcoin Layers: Возрождение

Концепция «Bitcoin Layers», представленная в 2018 году, представляет собой ключевой сдвиг в эволюции Bitcoin, решая его проблемы масштабируемости. Исторически различные усилия, направленные на улучшение L1 Bitcoin, имели общую цель: облегчение off-chain транзакций для улучшения масштабируемости сети. Эти усилия основываются на безопасном уровне settlement (окончательности), предоставляемом L1. Bitcoin Layers выступили как набор решений, включающих L2, Layer-3 (L3), Data и Application layers и т.д., черпая идеи из многоуровневой архитектуры Ethereum. Эти инновации отражают адаптивный ответ сети на ее врожденные ограничения, демонстрируя прогрессивный подход к созданию более надежной и универсальной блокчейн-инфраструктуры.

Возникающие Bitcoin layers вводят множество функциональных возможностей, преобразуя возможности сети. Эти слои предлагают:

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Bittensor (Ч3).

- 16 января 2024, 17:19

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Токеномика $TAO

- Аналогично биткоину, максимальное общее количество токенов $TAO ограничено 21,000,000, которые будут выпущены через 256 лет.

- Халвинг $TAO происходит каждые 10,5 миллиона блоков с установленными 64 событиями халвинга, которые произойдут в течение следующих 45+ лет.

- Сеть работает с временем блока примерно в 12 секунд, с вознаграждением в 1 $TAO за блок для майнеров и валидаторов.

- В настоящее время это составляет 7,200 новых токенов $TAO, выпускаемых каждый день, равномерно распределяемых между майнерами и валидаторами.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич о Bittensor (Ч2).

- 15 января 2024, 17:21

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Введение

С недавним взрывным ростом и увеличением популярности искусственного интеллекта, многие предложили различные тезисы о пересечении ИИ и криптовалют. Эти инновации обладают потенциалом для радикального изменения различных аспектов нашей цифровой жизни, от управления цифровыми активами до сохранения интеллектуальной собственности и борьбы с мошенничеством. Особенно это слияние привело к возникновению двух выдающихся тенденций:

- Интеграция ИИ с блокчейн-инфраструктурой, как в случае с Render ($RNDR), Akash ($AKT) или Fetch.ai ($FET).

- Появление протоколов, стимулирующих создание машинного интеллекта, таких как Bittensor ($TAO).

Предыдущие применения ИИ в блокчейне в основном сосредоточивались на инфраструктуре, позволяя хранить модели ИИ/ML и арендовать GPU. Это привело к тенденциям, таким как обучение с подкреплением, стимулируемое токенами, zkML, и регистры идентичности на основе блокчейна для борьбы с глубокими подделками. Одновременно, параллельный тренд набирает обороты: протоколы, стимулирующие интеллект.

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про вечные опционы.

- 12 января 2024, 17:10

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Введение

В данной статье представлен новый тип деривативов — вечный опцион. Вечные опционы предоставляют трейдерам возможность долгосрочного опционного выставления без усилий, риска и затрат, связанных с переносом позиций. Мы вывели простую безарбитражную модель ценообразования для вечных опционов, которая распространяется на все вечные деривативы на основе платы за финансирование, включая вечные фьючерсы.

Основы опционовТипы опционов

Мы начнем с краткого обзора самого простого типа опциона — европейского опциона. Существует два типа европейских опционов — колл и пут.

Колл (call) дает держателю право (не обязательство) купить определенный актив (андерлаер — underlier) по определенной цене (страйк — strike) в определенное время в определенную дату (срок истечения опциона).

( Читать дальше )

Блог им. Ilia_Zavialov |Завьялов Илья Николаевич про Plasma.

- 11 января 2024, 17:22

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Plasma — это ряд решений для масштабирования блокчейна, которые позволяют хранить все данные и вычисления, за исключением депозитов, снятия средств и корней Меркла, вне блокчейна. Это позволяет добиться очень большого прироста масштабируемости, который не зависит от доступности данных на блокчейне. Плазма была впервые изобретена в 2017 году, а в 2018 году появилось множество ее вариаций, в частности, Minimal Viable Plasma, Plasma Cash, Plasma Cashflow и Plasma Prime. К сожалению, с тех пор Plasma в значительной степени вытеснена роллапами по причинам, связанным в первую очередь с (i) большими затратами на хранение данных на стороне клиента и (ii) фундаментальными ограничениями Plasma, которые не позволяют применить ее за пределами платежей.

Появление доказательств достоверности (они же ZK-SNARK) дает нам повод переосмыслить это решение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс