Блог им. InveStory |Globaltrans ($GLTR) — тревожный звоночек

- 08 сентября 2023, 20:09

- |

Хотите знать, что происходит с экономикой РФ «из первых рук»? Смотрите на данные по грузообороту ж/д транспорта. Это один из самых надежных показателей, который раньше большинства других сигнализирует о дальнейшей динамике экономики РФ.

Делимся ключевыми инсайтами по погрузке сети РЖД за август:

— В августе рост погрузки на сети РЖД почти прекратился (всего лишь +0.1% г/г). При этом грузооборот в августе начал сокращаться: спад составил 1.4% г/г. Это значит, что рост экономики РФ в августе в лучшем случае сильно замедлился, либо прекратился совсем.

— Погрузка в полувагоны в таких сегментах, как уголь, жел. руда и строительные материалы снизилась. Негативная динамика в угле и железной руде так и с неблагоприятной конъюнктурой на фоне недостаточно высокого спроса со стороны Китая. На заметку акционерам угольщиков.

— Высокие темпы роста сохранились в таких сегментах, как зерно, удобрения и черные металлы. Продолжает расти погрузка зерна (+43% против +61% г/г в июле), удобрения (+7.8% г/г против +6.3% в июле), металлы (+7.1% против +5.7%).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. InveStory |Группа Самолет: хайп ушел, потенциал остался?

- 16 мая 2023, 07:12

- |

За последние пару недель свежие финансовые и операционные результаты представили Самолет, ЛСР и Эталон. Застройщики, прежде всего Самолет, излучают оптимизм и имеют амбициозные планы на 2023-й год — но суждено ли этим планам сбыться? Пора разбираться.

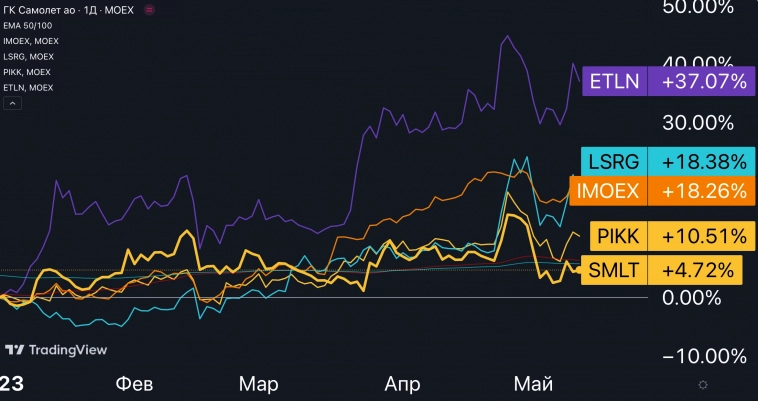

Про динамику сектораС начала года явным фаворитом выглядит Эталон, который вырос на внушительные 37% с начала года.

При этом из четырех ключевых компаний сектора лишь две показывают динамику лучше рынка: ПИК и Самолет отстают от индекса Мосбиржи почти в два раза. После волны хайпа в 2021 году, Самолет стал выглядеть совсем блекло перед акциями конкурентов, что делает кейс компании еще более интересным для изучения.

Строительные амбицииВ конце апреля Самолет представил годовой отчет за 2022 год, который вышел хоть и непростым для компании, но все-таки сильным по финансовым показателям:

• Выручка выросла на 85% г/г до 172,2 млрд рублей

• Валовая прибыль увеличилась на 112% г/г до 52 млрд рублей

• Чистая прибыль +81% г/г до 15,3 млрд рублей

( Читать дальше )

Блог им. InveStory |Газпром: будет хуже, прежде чем станет лучше?

- 15 апреля 2023, 23:56

- |

Газпром сейчас и чуть более года назад — как будто две совершенно разные компании. До февраля 2022 года компания оставалась безоговорочным фаворитом с понятными перспективами и мощнейшим дивидендным потенциалом. Спустя год акции стоят примерно половину того, что мы видели в 2021 году, а теплая зима в Европе вынуждает аналитиков пересматривать прогнозы по компании в негативную сторону. Значит ли это, что про Газпром инвестору лучше просто забыть и переключиться на другие акции?

Что с акциямиС начала года акции Газпрома почти в два раза отстают от динамики индекса Мосбиржи, который перешел к бурному росту начиная с весны.

Акции Газпрома до сих пор не закрыли дивидендный гэп прошлой осени, когда акции уходили в див. отсечку по 195 рублей за акцию. Более того, на внезапном объявлении дивидендов Газпром торговался по 240-250 рублей за акцию в первой половине сентября.

( Читать дальше )

Блог им. InveStory |Сбербанк — все еще топ-идея?

- 10 февраля 2023, 15:15

- |

Акции Сбера существенно выросли с начала года. Еще в декабре Сбер считался топ-акцией 2023 года по мнению большинства российских аналитиков — но актуален ли этот взгляд сейчас?

Переживать ли за дивиденды?Балансирование между интересами компании, государства и инвесторов всегда было непростой задачей для эмитентов российского рынка. С середины 2022 года тренд на увеличение налоговой нагрузки на крупные российские компании приобрел новый масштаб: вспомним повышение НДПИ для Газпрома в прошлом году. В феврале активизировались разговоры про "добровольный взнос" в отношении компаний с «конъюктурными сверхдоходами».

Как мы видим, пока что новое налоговое регулирование ассоциируется в первую очередь с производителями сырья. Применительно к Сберу пока что сохраняется принцип «не менее 50% от чистой прибыли в виде дивидендов», что в очередной раз подтвердил замминистра финансов Владимир Колычев по данным агентства «Интерфакс». Напомним, уже несколько лет правительство настаивает на том, чтобы публичные госкомпании платили дивиденды в объеме не менее 50% от чистой прибыли. Положительная сторона этого подхода заключается в том, что в таком случае дивиденды равномерно распределяются между инвесторами и государством, без «перекоса» в какую-либо сторону.

( Читать дальше )

Блог им. InveStory |Норникель ($GMKN) кидает инвесторов!? 🤬

- 23 января 2023, 22:11

- |

Примерно такие заголовки можно встретить сегодня в коммьюнити российских инвесторов. Норникель будет платить меньше дивидендов и тратить больше на капзатраты.

Вопрос один: а что, кто-то ждал чего-то другого? 🤔 Про хроническую недоинвестированность в Норникеле мы писали еще в 2021 году. Чтобы разрешить вал накопившихся проблем, компании потребуется время и период повышенных капзатрат. Это то, о чем аналитики говорили на протяжении многих лет.

Тем не менее, мы смотрим на ГМК достаточно позитивно на долгосрочную перспективу. Когда мы писали в марте 2021 про то, что наоборот, на долгосрок брать не стоит — цены на акцию были не 15000 как сейчас, а внушительные 23000 с ростом до 27000 к маю.

В остальном день выдался спокойным: китайский рынок ушел на праздники, S&P500 >4000 пунктов и пытается снова делать хорошую мину при плохой игре (рецессия + повышение ставок). Нефть радует ростом почти до $90, вслед за ней подтягивается и индекс Мосбиржи (+0.86%). Побольше бы таких дней 😌

https://t.me/investorylife — наш основной ресурс с идеями по рынку, трансляциями и океаном полезной информации

Блог им. InveStory |МТС (MTSS) — дивидендная ловушка?

- 30 ноября 2022, 23:48

- |

МТС — один из немногих оставшихся «дивидендных аристократов» российского фондового рынка. Компания стабильно платит дивиденды с начала 2000-х годов, но с каждым годом делать это становится все сложнее. Какой может быть новая дивполитика и позволят ли финансы компании платить щедрые дивиденды в дальнейшем?

Экосистемы больше не в ценеВ 2020-2021 гг. менеджмент МТС активно представлял компанию как целый «экосистемный холдинг», с телекоммуникационным бизнесом, банком, медиа- и другими сервисами. На фоне повышенного интереса к российскому рынку со стороны розничных инвесторов в тот период, в сочетании с повышенными дивидендами подход оправдывал себя: котировки в моменте росли вплоть до 350 рублей за акцию.

Сейчас ситуация иная. Вместо развития экосистем мы наблюдаем консолидацию и обмен активами между крупными игроками вроде Сбера, Яндекса и ВК. А после введения масштабных санкций акции МТС перестали торговаться на Нью-Йоркской фондовой бирже, что автоматически сократило базу потенциальных инвесторов. В результате дивиденды снова оказываются в фокусе внимания, когда мы затрагиваем инвестиционный кейс МТС.

( Читать дальше )

Блог им. InveStory |Что там на рынке стали?🧐

- 30 ноября 2022, 15:36

- |

Акции сталелитейщиков были одной из самых горячих идей 2021 года, однако результат за этот год пока не впечатляющий — акции всех трех сталелитейщиков, торгующихся на Мосбирже ($NLMK, $MAGN, $CHMF) в минусе на >50% каждый.

Закономерный вопрос: что происходит на рынке стали и чего ожидать дальше? Разбираемся:

▪️ Индия и Иран — три единственных страны, где производство стали выросло, а не упало. В России спад составил внушительные -6.5%, но хуже всего дела в Турции — спад на целых -10.1%;

▪️ Производство стали в Китае хоть и падает, но не обвально — хотя сектор сильно зависит от рынка недвижимости, который сейчас себя чувствует не очень хорошо.

▪️ Глобальный спад производства по итогам 2022 года может составить 4-6% относительно 2021 г. То есть глобально ситуация неприятна, но некритична для производителей стали.

▪️ Специфика ситуации вокруг российских металлургов следующая:

1) санкции сократили возможности для экспорта, из-за чего у покупателей появляется возможность запрашивать скидки на российскую сталь;

2) далеко не все логистические операторы соглашаются перевозить сталь из РФ;

3) крепкий рубль крайне негативно влияет на рентабельность отрасли (прошлый год металлурги отработали без санкций и с долларом >70-73 рублей).

Очевидно, что в текущих условиях отрасли нужна господдержка, как минимум до стабилизации ситуации. Мы в октябре закрыли НЛМК в +11% всего за 5 торговых сессий — так что как минимум спекулятивно в секторе есть где развернуться трейдеру.

Блог им. InveStory |Сбер (SBER) против Тинькофф (TCSG) — размер имеет значение?

- 24 ноября 2022, 11:58

- |

Тинькофф наконец-то раскрыл показатели за 9 месяцев 2022 года. По результатам первого полугодия банк расплывчато говорил про “минимальный уровень” чистой прибыли “за последние 5 лет”. В итоге за девять месяцев результаты оказались даже хуже: всего 5,9 млрд рублей, -64% год-к-году.

Оптимисты указывают на то, что Тинькофф просто формирует резервы на случай продолжения кризиса — а как только все уляжется, то акционеров ждут рекорды по прибыли. Мол, клиентская база растет — потенциал монетизации прекрасный!

Осторожность ТКС резко контрастирует с комментариями Грефа, у которого уже сейчас в Сбере все прекрасно, показатели восстанавливаются, а в 2023 будет возврат к выплате дивидендов. На уровне отчетности интересно то, как минимум в октябре Сбер почти не делал резервов, в отличие от Тинька. В противном случае мы бы увидели не менее существенную просадку по прибыли.

( Читать дальше )

Блог им. InveStory |Бездивидендные акции: кому они нужны?

- 03 ноября 2022, 12:45

- |

Сургутнефтегаз-ао, Яндекс, АФК Система и многие другие. Всех их объединяет одно: они либо совсем не платят дивиденды, либо платят очень мало. Но если дивидендов нет, зачем инвестору в принципе рассматривать их в свой портфель? Давайте разберем несколько примеров.

Лотерейный билет

Обыкновенные акции Сургутнефтегаза всегда оставались в тени своих «собратьев» — префов. По уставу компании основная доля распределяемых дивидендов выплачивается именно на префы, а не на «обычки». Однако даже в таких условиях на обыкновенные акции периодически возникал ажиотажный спрос:

Причина время от времени появляющегося ажиотажа проста: за последние 20 лет Сургутнефтегаз последовательно набирал свою т.н. «кубышку». Ажиотажный спрос возникал каждый раз, когда ходили слухи, что компания вот-вот распределит скопившийся кэш на сумму почти $50 млрд: либо выплатит дивидендами, либо проинвестирует в перспективные проекты, либо просто купит компанию (одно время ходили слухи про возможную покупку Лукойла). Если что-то из перечисленного действительно произошло бы, обыкновенные акции в силу своей существенной недооцененности выросли бы гораздо сильнее тех же префов. Поэтому долгое время обыкновенные акции Сургутнефтегаза торговались в качестве этакого «лотерейного билета», в надежде, что компания рано или поздно использует кэш по назначению.

( Читать дальше )

Блог им. InveStory |Газпром: потенциал закончился?

- 20 октября 2022, 07:49

- |

Ровно год назад акции Газпрома торговались близко к абсолютным максимумам, а аналитики предрекали минимум несколько лет щедрых дивидендов. Сейчас же ситуация диаметрально противоположная: дивиденды выплачены, но инвесторы полны скептицизма относительно перспектив компании. Но всё ли так плохо?

После выплаты рекордных дивидендов акции Газпрома вернулись на ту же отметку, откуда начиналась «дивидендная история» Газпрома в 2018 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс