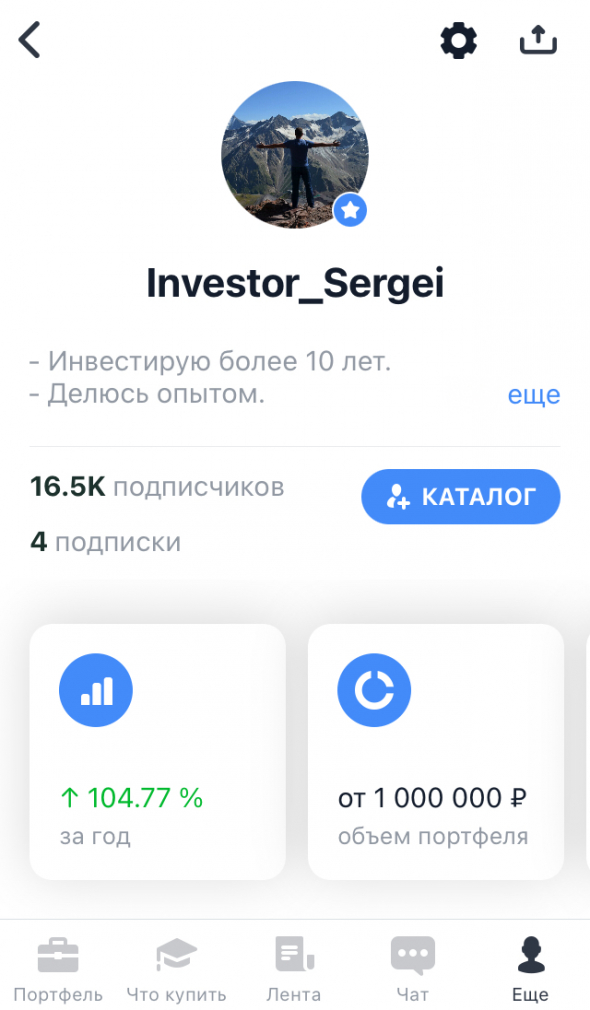

Инвестор Сергей

Почему портфель из нескольких активов часто выгоднее, чем из одного

- 05 апреля 2021, 12:08

- |

Все знают, что вкладываться только в один актив рискованно. Чтобы избежать потерь актива, стоит диверсифицироваться, то есть распределить капитал по разным активам.

Но не все знают, что диверсификация помогает не только избежать проблем с потерей в одном из активов, но и часто она более выгодна, чем инвестиции в отдельные активы.

И единицы могут просчитать эти параметры, чтобы составить по-настоящему выгодный для себя портфель активов.

Покажу сегодня на примере портфеля из двух активов, как это работает 👇

Когда мы говорим о выгоде диверсификации, то не обязательно это увеличение доходности. Прежде всего она помогает снизить риск просадки портфеля. Доходность и риск нужно рассматривать без отрыва друг от друга.

Как посчитать доходность известно. Риск же измеряется математическим термином среднеквадратичное (или стандартное) отклонение.

👨💻 Имея на руках эти параметры, мы можем посчитать, как они будут изменяться для портфеля с разным составом активов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 11 )

Отчет по портфелю за март 2021. Что с активами через год после обвала из-за коронакризиса?

- 02 апреля 2021, 11:03

- |

Год назад мир погрузился в пучину панических настроений из-за опасения последствий наступившей пандемии коронавируса. Рынки в эти дни годом ранее обвалились, и мы не знали, что это было дно глубочайшей за последние годы коррекции. Но я тогда взял на себя смелость и крупно закупился акциями, как подсказывала моя система управления капиталом.

Как повели себя активы в портфеле с того времени? Давайте проанализируем 👇

Напомню, что моя долгосрочная стратегия держится на следующих принципах:

✔️ Диверсификация активов.

✔️ Периодическая ребалансировка.

✔️ Активный выбор акций.

✔️ Минимум спекулятивных сделок.

✔️ Удержание издержек (налогов и комиссий) на минимальном уровне.

Структура портфеля сложная и сильно диверсифицированная для соблюдения баланса доходности и риска.

( Читать дальше )

Чем больше горизонт инвестирования, тем меньше вероятность потерять деньги

- 31 марта 2021, 11:09

- |

Наткнулся на исследование американского рынка акции за длительный период в 147 лет, которое наглядно показывает положительный эффект долгосрочных инвестиций.

Аналитики сделали обзор рынка акций с 1872 по 2018 год и подсчитали какая была бы реальная доходность инвестиций в акции на разных периодах вложений: 1 год, 5, 10 и 20 лет. С учетом реинвестирования и поправки на инфляцию.

Общие выводы:

👉 Чем меньше период инвестирования тем выше шанс словить как большую доходность, так и большую просадку.

👉 С увеличением срока инвестирования уменьшается количество периодов с отрицательной доходностью, то есть вероятность уйти в минус становится меньше.

👉 Например, при инвестирования на срок в 1 год можно было как заработать 53%, так и потерять 37%.

👉 При инвестировании на срок в 20 лет не было ни одного периода с отрицательной среднегодовой доходностью. Минимальный результат для одного из 20-летних периодов 0,5% годовых.

( Читать дальше )

Как уменьшить налоги при торговле у разных брокеров

- 30 марта 2021, 10:57

- |

Ранее подробно писал о способе уменьшить налог при торговле на брокерском счете — сальдировании убытков по ценным бумагам: зачесть убыток по одним бумагам в счет прибыли по другим, чтобы не платить налог.

Сегодня расскажу о том, как это сделать, если открыты счета у разных брокеров.

Итак, если вы торгуете через нескольких брокеров, по итогам года можно сложить между собой финансовые результаты, полученные у каждого из них.

Один брокер не сможет учесть операции, совершенные через другого брокера, но это можно сделать самостоятельно: подать декларацию и вернуть излишне уплаченный налог.

Что делать:

1️⃣ Каждый из брокеров самостоятельно рассчитывает прибыль и уплачивает с нее налог.

2️⃣ Берем у каждого из брокеров справки 2-НДФЛ о суммах доходов и расходов

( Читать дальше )

Какие российские фонды переходят на физическое золото

- 22 марта 2021, 10:41

- |

Многие инвесторы предпочитают инвестировать в золото. Один из самых удобных способов — биржевые фонды: ETF или БПИФ, так как инвестору не приходится заморачиваться с хранением физических слитков и платить НДС в 20%.

В последние годы в России появилось несколько фондов, которые специализируются на инвестициях в драгметалл.

Правда, все фонды приобретали золотишко не напрямую, а косвенным путем:

- ETF от Finex использовал синтетическую репликацию (через свопы).

- БПИФы крупных отечественных банков покупали американские «золотые» ETF, которые недоступны неквалифицированным инвесторам в России.

Такие схемы постоянно критиковались за возможный риск, лишние комиссии, расхождение с ценой на реальное золото. Инвесторы хотели вкладываться в ценные бумаги, обеспеченные реальным товаром. Их услышали. Некоторые фонды стали переходить на инвестирование в золотые слитки.

( Читать дальше )

Облигации с защитой от инфляции. Как они работают?

- 17 марта 2021, 10:39

- |

Один из видов облигаций, которые я держу в портфеле являются так называемые инфляционные облигации.

Расскажу для каких целей я их приобретаю 👇

Облигации — это защитный актив. Много на них не заработаешь, но часть капитала можно защитить. А данный вид облигаций позволяет получать реальную доходность выше инфляции или, как официально говорят, индекса потребительских цен.

Реальная доходность отличается от простой тем, что учитывает инфляцию. Если доход меньше уровня инфляции, то капитал теряет покупательную способность. В будущем на него можно будет купить меньше товаров и услуг, чем сейчас. Реальная доходность инфляционных облигаций всегда выше инфляции.

Правда, есть вопрос насколько официально установленный индекс потребительских цен соответствует реальной инфляции. Это тема для отдельного поста.

В России выпущены в обращение облигации федерального займа с номиналом, который индексируется на уровень инфляции (ОФЗ-ИН). «ИН» — означает индексируемый номинал.

( Читать дальше )

Моя стратегия инвестирования. Что помогает получать прибыль выше рынка?

- 15 марта 2021, 10:23

- |

Меня часто спрашивают о моей стратегии инвестирования. Решил коротко описать основные тезисы в одном посте.

Вот 🔟 основных принципов инвестирования👇.

1️⃣ Долгосрок

Придерживаюсь долгосрочной стратегии. Горизонт инвестирования — более 20 лет. Поэтому в портфеле основную часть составляют рискованные, но потенциально более доходные инструменты. В основном это акции.

2️⃣ Активный выбор акций

Предпочитаю самостоятельно выбирать акции и моменты входа на рынок, чтобы получать результат лучше среднерыночного. Поэтому у меня нет индексных ETF и фондов.

В отличие от полностью пассивной стратегии, это позволяет получать результаты лучше среднерыночных. Хотя для большинства инвесторов это не подойдет, потому что нужно много времени уделять изучению рынка и компаний.

( Читать дальше )

5 ошибок при работе с брокером

- 09 марта 2021, 13:20

- |

Я заметил, что, с одной стороны, инвесторы слишком сильно запариваются выбором брокера, с другой, допускают ошибки в работе с компанией, предоставляющей доступ к бирже.

Ошибка 1️⃣: непонимание, зачем нужен брокер

Главная задача брокера — исполнять ваши поручения и все. Это ваш слуга, который выполняет приказы купи и продай. Финансовые инструменты предоставляет биржа, а не брокер. Выбирать инструменты должны вы, а не брокер.

Ошибка 2️⃣: доверять брокеру

У брокера и инвестора — конфликт интересов.

Задача инвестора — эффективно работать с активами и получить максимальную прибыль.

Задача брокера — побуждать инвестора делать как можно больше сделок, потому что у брокера транзакционный бизнес, то есть получение прибыли за счет комиссий со сделок и использования дополнительных услуг. Чем больше сделок, тем больше прибыль брокера.

По этой причине брокеру малоинтересны долгосрочные инвесторы. Зато все его сервисы заточены под спекулянтов для совершения как можно большего количества сделок:

( Читать дальше )

Моему публичному портфелю акций исполнилось два года. Результат — +200% в $

- 05 марта 2021, 12:26

- |

Ребята, проморгал важную отсечку. Публичному портфелю на иностранные акции исполнилось два года.

Решил подсчитать доходность за этот период. Обычно как считают? За полный календарный год (с 1 января по 31 декабря), за квартал, за месяц… Посмотрим, что было с даты первой покупки — 21 февраля 2019 года.

Инвесторы-старички вспомнят, что в то время была крупная четырехмесячная коррекция на рынке. С октября 2018 по февраль 2019 индекс S&P500 просел более чем на 20%.

Я поймал как раз окончание просадки и крупно вошел на рынок. В том числе сделал портфель публичным.

В следующий раз крупно зашел через год, когда из-за опасений коронавируса рухнули рынки весной прошлого года.

Сейчас тоже все падает. Кто знает, может судьба такая: входить раз в год? 🤔

( Читать дальше )

Как правильно рассчитать реальную доходность с учетом инфляции

- 24 февраля 2021, 11:44

- |

Многим известно, что инфляция негативно влияет на доходность инвестиции. Но не все умеют правильно рассчитывать реальную доходность с учетом инфляции.

Проверьте себя 👇.

Сначала определимся, что является доходностью.

Деньги обладают покупательной способностью. То есть в будущем на одну и ту же сумму сможете купить меньшее количество товаров и услуг. Покупательная способность денег определяется инфляцией.

Поэтому есть два варианта доходности:

- Номинальная доходность — рассчитанная без поправки на инфляцию.

- Реальная доходность — рассчитанная с поправкой на инфляцию, то есть с учетом будущей покупательной способности денег в сегодняшних ценах.

Как рассчитать реальную доходность?

Я заметил, что многие считают этот показатель по простой формуле:

Реальная доходность = Номинальная доходность — Инфляция

Но этот способ неточен. Причем, чем выше инфляция, тем точность все ниже.

( Читать дальше )

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- Ozon

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- биткоин

- блокировка

- блокировка активов

- БПИФ

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- вычет по ИИС

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- инвестиции

- иностранные акции

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- китай

- Ключевая ставка ЦБ РФ

- Книги

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- кредитная история

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговая

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- ПИФ

- портфель

- путешествие

- Путешествия

- разблокировка активов

- рецензия на книгу

- Россия

- рубль

- Санкт-Петербургская биржа

- сбер

- сбербанк

- СБП

- скидки

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Финам

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- юань

- Яндекс