SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Мир в экономике

Будущее пассажирских авиаперевозок. на основе CNBC

- 03 июля 2020, 21:16

- |

Час назад опубликовано видео на CNBC и я беру на себя роль сделать текст на его основе. Это не перевод, но многое из видео. В США выходной, а инвесторам американского рынка будет интересно, надеюсь ☼

Мы научимся жить с пандемией, меры разрабатываются, принимаются и отрасль снова ждут перемены. Проблема: перемены будут самыми серьезными за всю историю.

Самая большая проблема: аэропорты, они не проектировались под «социальную дистанцию» и посадка на самолёт будет занимать больше времени.

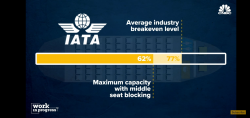

При этом, самолетов нужно больше, ведь при отмене «среднего места», самолет будет загружен только на 62%. В прежних условиях — это недопустимо для авиакомпании, их порог безубыточности ⁓77% загруженности.

Цены на билеты будут расти, от этого никуда не деться. Но когда компании выйдут в прибыль? Им же ещё долги отдавать.

( Читать дальше )

Мы научимся жить с пандемией, меры разрабатываются, принимаются и отрасль снова ждут перемены. Проблема: перемены будут самыми серьезными за всю историю.

Самая большая проблема: аэропорты, они не проектировались под «социальную дистанцию» и посадка на самолёт будет занимать больше времени.

При этом, самолетов нужно больше, ведь при отмене «среднего места», самолет будет загружен только на 62%. В прежних условиях — это недопустимо для авиакомпании, их порог безубыточности ⁓77% загруженности.

Цены на билеты будут расти, от этого никуда не деться. Но когда компании выйдут в прибыль? Им же ещё долги отдавать.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Особенности учета иностранных акций на бирже Санкт-Петербург (видео)

- 03 июля 2020, 13:45

- |

⇨учетная цена и входящая цена

⇨акции покупаем за $$, а учетная стоимость в рублях

В видео (2 минуты) разбираю вкладку «позиция» на примере двух американских акций (брокер Альфа-банк):

( Читать дальше )

⇨акции покупаем за $$, а учетная стоимость в рублях

В видео (2 минуты) разбираю вкладку «позиция» на примере двух американских акций (брокер Альфа-банк):

( Читать дальше )

Долгосрочник и краткосрочник не мешают друг другу (видео)

- 02 июля 2020, 18:27

- |

Долгосрочный инвестор или «краткосрочник» не мешают друг другу, у них разная логика и каждый по своему прав.

Одна и та же новость воспринимается ими по-разному и я заметил, что успешнее торгую и лучше себя чувствую, когда заранее определяю не лимиты по убыткам (не занимался никогда таким), а как долго готов держать эту сделку.

это тот случай, когда в 6 минут видео можно уместить больше, чем в две страницы текста

Одна и та же новость воспринимается ими по-разному и я заметил, что успешнее торгую и лучше себя чувствую, когда заранее определяю не лимиты по убыткам (не занимался никогда таким), а как долго готов держать эту сделку.

это тот случай, когда в 6 минут видео можно уместить больше, чем в две страницы текста

"Эффект владения". Поведенческая экономика для инвестора -4

- 27 июня 2020, 13:56

- |

Близнецы. Один актив. Единая цена. У одного в портфеле актив есть, у другого нет.

Один не хочет покупать, другой не хочет продавать. Странно? Но такое бывает. Как думаете, кто из них не хочет продавать по текущей цене?

Бихевиористы(те, кто изучают поведение людей. Это психологи и экономисты) заметили: то, чем мы владеем для нас приобретает бОльшую ценность, чем до покупки.

Давайте применим это наблюдение к своим активам. Особенно, если в вашем портфеле есть акции, которые вы держите не первый год.

Итак, зачем нам знание о «эффекте владения»? Надеюсь, многие согласятся, что взгляд на актив «изнутри» (когда он твой) не то же самое, что «снаружи» (когда его у вас нет). Это касается любых вещей и товаров, а не только акций.

Первое, я знаю, что неадекватно оцениваю стоимость актива, если он уже в моём портфеле

Второе, я знаю, что, купить актив проще, чем продать его.

Третье,выходящее из двух предыдущих, нужнобольше времени тратить на оценку ДО покупки и подталкивать себя к продаже, когда не хочется. (обычно, «не хочется» во время эйфории или, когда цена резко снизилась и фиксировать убыток ужасно неприятно психологически).

( Читать дальше )

Один не хочет покупать, другой не хочет продавать. Странно? Но такое бывает. Как думаете, кто из них не хочет продавать по текущей цене?

Бихевиористы(те, кто изучают поведение людей. Это психологи и экономисты) заметили: то, чем мы владеем для нас приобретает бОльшую ценность, чем до покупки.

Давайте применим это наблюдение к своим активам. Особенно, если в вашем портфеле есть акции, которые вы держите не первый год.

Итак, зачем нам знание о «эффекте владения»? Надеюсь, многие согласятся, что взгляд на актив «изнутри» (когда он твой) не то же самое, что «снаружи» (когда его у вас нет). Это касается любых вещей и товаров, а не только акций.

Первое, я знаю, что неадекватно оцениваю стоимость актива, если он уже в моём портфеле

Второе, я знаю, что, купить актив проще, чем продать его.

Третье,выходящее из двух предыдущих, нужнобольше времени тратить на оценку ДО покупки и подталкивать себя к продаже, когда не хочется. (обычно, «не хочется» во время эйфории или, когда цена резко снизилась и фиксировать убыток ужасно неприятно психологически).

( Читать дальше )

Поведенческая экономика для инвестора -3. "Ошибка хандсайта"

- 25 июня 2020, 21:01

- |

давно не писал про Поведенческую экономику для инвесторов, и вот опять:

(напомню, наука изучает поведение людей — экономических агентов, она на стыке психологии, экономики, Теории игр и др).

Как поможет трейдеру/инвестору знание о «эффекте владения», «невозвратных издержках», «ошибке хандсайта».

Вывод: бесполезное это занятие и, даже, опасное. Надо знать про эту особенность нашего мозга и нашей психологии и не обманывать себя. Лучше всего разбирать решения, поступки, действия. Пусть это будут ошибки и неудачи, но это будет иметь смысл.

( Читать дальше )

(напомню, наука изучает поведение людей — экономических агентов, она на стыке психологии, экономики, Теории игр и др).

Как поможет трейдеру/инвестору знание о «эффекте владения», «невозвратных издержках», «ошибке хандсайта».

Ошибка хайндсайта — это склонность воспринимать события, которые уже произошли, или факты, которые уже были установлены, как очевидные и предсказуемые...По-нашему, это "аналитик задним числом". Есть инвест идея, но она неочевидна, смутна, да и рынок, будто не видит её. А когда увидел, только и остается говорить: «Я так и знал!». На самом деле, было много идей и был определенный новостной фон. Я не рискнул — не получил прибыль — и кому какое дело знал или не знал?

Вывод: бесполезное это занятие и, даже, опасное. Надо знать про эту особенность нашего мозга и нашей психологии и не обманывать себя. Лучше всего разбирать решения, поступки, действия. Пусть это будут ошибки и неудачи, но это будет иметь смысл.

( Читать дальше )

"Недооцененные" снова хуже рынка, и где пузырь ? :)

- 24 июня 2020, 20:07

- |

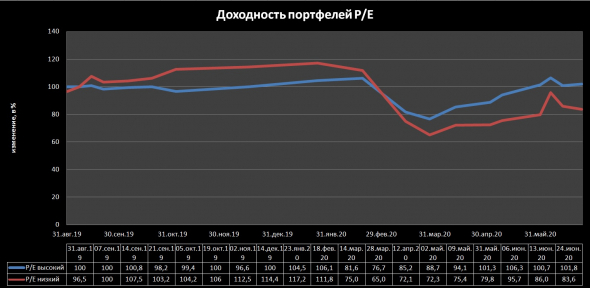

В столько критичный момент на рынках США, вне очереди, публикую картинку эксперимента с индикатором PE.

для меня это личный «барометр»:

если «недооцененные» хуже «переоцененных», всё ок, всё как обычно (шутка, как в последние годы). Но, если «недооцененные» по PE опережают рынок, как было до 8 июня — нужно пользоваться и что-то суетиться :)

Что я вижу: последние годы деньги перетекают от «неудачников» новой экономики в новые отрасли. Это тенденция последних лет, это происходило и весной 2020, и сегодня — тоже самое.

Есть мнение, что в технологиях пузырь. А я бы не называл всё подряд пузырями. Если где-то завышенные ожидания по поводу новых отраслей мировой экономики или ставка на короткую рецессию без многолетней депрессии, то участники рынка имеют право на эти ожидания.

Будущего не знает никто. Пока «недооцененные» по PE падают —

( Читать дальше )

для меня это личный «барометр»:

если «недооцененные» хуже «переоцененных», всё ок, всё как обычно (шутка, как в последние годы). Но, если «недооцененные» по PE опережают рынок, как было до 8 июня — нужно пользоваться и что-то суетиться :)

Что я вижу: последние годы деньги перетекают от «неудачников» новой экономики в новые отрасли. Это тенденция последних лет, это происходило и весной 2020, и сегодня — тоже самое.

Есть мнение, что в технологиях пузырь. А я бы не называл всё подряд пузырями. Если где-то завышенные ожидания по поводу новых отраслей мировой экономики или ставка на короткую рецессию без многолетней депрессии, то участники рынка имеют право на эти ожидания.

Будущего не знает никто. Пока «недооцененные» по PE падают —

( Читать дальше )

Акции США. Есть защитные и есть цикличные (лайт-гайд по сектору потребления)

- 16 июня 2020, 21:31

- |

На сайте finviz.com, чей атлас и скринер по акциям довольно популярен перемены. Возможно, вы уже заметили, что больше нет сектора «Услуги» и «Потребительские товары».

⇨Мои любимые. Эксперимент делал именно с ними.

Теперь на finviz появились новые сектора: «недвижимость», «промышленность», «Энергия», а я обращаю внимание на два сильных сектора потребления из США:

Consumer Cyclicals и Consumer Defensive. Это интересная тема и я сделал видео в 9 минут о принципиальных отличиях этих секторов, компаниях, динамике относительно экономических циклов и др.

⇨Если вы торгуете на бирже Санкт-Петербург, то вот в помощь списки компаний из этих секторов и только тех, что есть на СПБ (так намного удобнее выбирать в портфель): "цикличное потребление" и "защитное потребление".

( Читать дальше )

⇨Мои любимые. Эксперимент делал именно с ними.

Теперь на finviz появились новые сектора: «недвижимость», «промышленность», «Энергия», а я обращаю внимание на два сильных сектора потребления из США:

Consumer Cyclicals и Consumer Defensive. Это интересная тема и я сделал видео в 9 минут о принципиальных отличиях этих секторов, компаниях, динамике относительно экономических циклов и др.

⇨Если вы торгуете на бирже Санкт-Петербург, то вот в помощь списки компаний из этих секторов и только тех, что есть на СПБ (так намного удобнее выбирать в портфель): "цикличное потребление" и "защитное потребление".

( Читать дальше )

Три "дорогие" американские акции на долгосрок, рекомендую

- 09 июня 2020, 18:47

- |

Недавно продал ряд "хорошо отыгравших лузеров пандемии" и купил/увеличил доли в трёх компаниях:

Vail resort(MTN), Calavo Growers (CVGW), Zillow (Z). на сегодняшний день в моём портфеле 15 компаний США, все они есть на бирже СПБ.

Сегодня на эти три компании приходится 28% моего портфеля.

Начну с производителя авокадо, из вчерашнего отчёта Q2 (перевод с сокращениями):

( Читать дальше )

Vail resort(MTN), Calavo Growers (CVGW), Zillow (Z). на сегодняшний день в моём портфеле 15 компаний США, все они есть на бирже СПБ.

Сегодня на эти три компании приходится 28% моего портфеля.

Начну с производителя авокадо, из вчерашнего отчёта Q2 (перевод с сокращениями):

Во-первых, мы являемся ведущей американской компанией по продаже авокадо, с глобальными операциями и давними клиентами (...) Сегодня Calavo, объединяющая три дополняющих друг друга бизнес-сегмента: Fresh, Renaissance Food Group или RFG и Calavo Foods (...) также других готовых продуктов и замороженных фруктов и овощей.

Во-вторых, возможности рынка авокадо по-прежнему остаются значительными. За последнее десятилетие авокадо получил название зеленого золота, поскольку спрос в США за этот период вырос более чем вдвое, до 2,6 млрд фунтов. Хотя COVID-19, безусловно, нарушит некоторый краткосрочный рост, мы считаем, что долгосрочный потенциал рынка авокадо остается сильным.

( Читать дальше )

Портфель "недооцененных" по P/E сделал 15% за неделю, используйте возможность

- 08 июня 2020, 15:26

- |

история вопроса здесь: эксперимент с индикатором P/E и очевидный успех «бесприбыльных», но перспективных компаний.

кратко: с августа 19 отслеживаю два портфеля, в каждом по 50 амер акций, недооцененных по PE и переоцененных. Пандемия показала, какова цена «недооцененных» и что рынок лучше знает кто нужен в будущем, а кто может просто исчезнуть как бизнес.

Прошлая неделя была крайне успешной для «прибыльных» компаний, они резко сократили разрыв, смотрите график:

Здесь два пути: ничего не делать или воспользоваться ситуацией и переложиться в компании будущего, в те, что ещё не вышли в прибыль, но отбирают рынок у «старых отраслей» год за годом.

Лично я, скрипя сердце, продал WY, SLG, планирую и сегодня продолжить, если эйфория сойдёт на нет. (лучше ниже хаев, но с уверенностью, что дальше держать смысла не было)

Удачи!

кратко: с августа 19 отслеживаю два портфеля, в каждом по 50 амер акций, недооцененных по PE и переоцененных. Пандемия показала, какова цена «недооцененных» и что рынок лучше знает кто нужен в будущем, а кто может просто исчезнуть как бизнес.

Прошлая неделя была крайне успешной для «прибыльных» компаний, они резко сократили разрыв, смотрите график:

Здесь два пути: ничего не делать или воспользоваться ситуацией и переложиться в компании будущего, в те, что ещё не вышли в прибыль, но отбирают рынок у «старых отраслей» год за годом.

Лично я, скрипя сердце, продал WY, SLG, планирую и сегодня продолжить, если эйфория сойдёт на нет. (лучше ниже хаев, но с уверенностью, что дальше держать смысла не было)

Удачи!

Ипотека и рациональное потребление (которого в нас очень мало)

- 30 мая 2020, 13:11

- |

никогда не брал кредиты и, тем более, ипотечный кредит. В этом году пытался взять, но не одобряют кредитную, хотя тресни. Я подумал, что использование карты с льготным периодом будет выгоднее, чем плечи у брокера под 16%, но не срослось. Обойдусь.

Узнал недавно, что люди, которые привыкли к кредитам, часто мыслят иначе: не считают в голове абсолютный долг, а считают ежемесячные платежи. Привыкают к определенной долговой нагрузке в виде ежемесячных отчислений на обслуживание долга, и попадают в некую зону комфорта, которая скорее ловушка. Эта ловушка, считают бихевиористы, и надула пузырь, лопнувший в 2008м году — пузырь потребления.

За последние 5 лет, ставка по ипотеке снизилась на 4 пункта, а срок кредита на недвижимость вырос на 3 года, до 18 лет. Считается, что ради 2 процентных пунктов и более стоит заняться рефинансированием. Таким образом, ежемесячный платеж сократится. Вопрос: "куда потратит эти деньги рационал и обычный человек — иррациональный?". Было замечено, что редко, когда эти деньги идут на досрочное погашение долга. Вот такая штука.

( Читать дальше )

Узнал недавно, что люди, которые привыкли к кредитам, часто мыслят иначе: не считают в голове абсолютный долг, а считают ежемесячные платежи. Привыкают к определенной долговой нагрузке в виде ежемесячных отчислений на обслуживание долга, и попадают в некую зону комфорта, которая скорее ловушка. Эта ловушка, считают бихевиористы, и надула пузырь, лопнувший в 2008м году — пузырь потребления.

За последние 5 лет, ставка по ипотеке снизилась на 4 пункта, а срок кредита на недвижимость вырос на 3 года, до 18 лет. Считается, что ради 2 процентных пунктов и более стоит заняться рефинансированием. Таким образом, ежемесячный платеж сократится. Вопрос: "куда потратит эти деньги рационал и обычный человек — иррациональный?". Было замечено, что редко, когда эти деньги идут на досрочное погашение долга. Вот такая штука.

( Читать дальше )

теги блога Мир в экономике

- BBBY

- Bed Bath & Beyond

- commodities

- S&P500

- stock

- Акрон

- акции

- акции США

- альфа банк

- альфа директ

- Альфа-Директ

- американские акции

- американский рынок

- биржа

- Биржа "Санкт-Петербург"

- биржа санкт-петербург

- Биржа СПБ

- бихевиоризм

- Брокер

- брокеры

- будущее

- бюджет

- валюта

- видео

- визуализация

- вклад

- внешняя торговля

- вопрос

- второй эшелон

- Газпром

- государство

- данные

- деньги

- депозит

- дивиденды

- доллар

- доллар рубль

- Евросибэнерго

- застройщики

- знания

- идеи

- идея

- импорт

- инвестиции

- Инвестиции в недвижимость

- инвестор

- инсайд

- Инфографика

- ипотека

- иркутскэнерго

- исследование

- история

- капитализация

- Китай

- кредит

- кризис

- ликбез

- ЛСР

- манипуляции

- мировая торговля

- мировая экономика

- ММВБ

- мобильный пост

- Мой портфель

- московская биржа

- наблюдение

- недвижимость

- неликвид

- Нефтегазовый сектор

- нефть

- Облигации

- опрос

- офз

- оффтоп

- Пик

- поведение

- поведенческая экономика

- подкаст

- приватизация

- психология

- рейтинг

- Риски

- Роснефть

- Россия

- рубль

- сбербанк

- социализм

- СПБ биржа

- статистика

- сша

- тарифы

- трейдер

- трейдинг

- учебник

- форекс

- шорт

- экономика

- экономика России

- эксперимент

- экспорт