Kapral

ЦБ уличил трейдера банка «Ак Барс» в манипулировании. Описание Технологии.

- 11 октября 2017, 13:37

- |

Сумма в 77 млн руб, заработанная Люлинским, не эквивалентна убытку банка, уточнил Лях. Сейчас «Ак Барс» подсчитывает объём ущерба, но, как правило, убыток работодателя в таких случаях в 2-3 раза больше суммы, заработанной трейдером, уточнил представитель ЦБ. По его словам, такие кейсы наносят «непоправимый ущерб» кредитным организациям с точки зрения репутации.

«Схема была следующей: трейдер был уполномоченным ИК «Ак Барс Финанс» и параллельно имел свой личный счёт как физическое лицо у брокера. Люлинский покупал на свой личный счёт ценные бумаги по рыночным ценам, после чего он выставлял как физическое лицо заявку на продажу по цене, которая на 2,5-4% превышала цену покупки. Далее сотрудник совершал покупку этих бумаг через стакан со стороны работодателя, получая таким образом прибыль», — пояснил Лях. Деньги трейдер выводил через четыре банка — суммы для вывода составляли около 300 тыс рублей, описал конечную цепочку схемы Лях.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 30 )

Проповедникам и Фанатам долгосрочного инвестирования. Медитация-2

- 07 октября 2017, 19:15

- |

Уважаемые Коллеги ValuaVtoroy

https://smart-lab.ru/blog/424854.php и

Nakhusha

https://smart-lab.ru/blog/424900.php Спорят о Счастье.

Вот тут была моя первая медитация

https://smart-lab.ru/blog/424851.php

Почтеннейший ValuaVtoroy написал

«Kapral, доказательства по способу а) подтверждается статистикой по рынкам других стран, где фондовый рынок существует больше 100 лет. Везде акции побивают облигации и векселя на долгосрочном отрезке времени. Статистика это подтверждает. »

Я выбрал Францию (выбор производился не мной, совершенно случайным образом)

http://www.macrotrends.net/2596/cac-40-index-france-historical-chart-data

за 27 Лет САС-40 вырос примерно в 2,75 Раза. Это примерно 3,8% Годовых. При инфляции около 2-3-4%. Конечно, не учтены Дивиденды. Если Вы посмотрите на График, то станет ясно, что Рынок создавал все условия для неправильных входов и выходов долгосрочных инвесторов. Предлагаю назвать это явление «Пила Графа Валуа»

( Читать дальше )

Фанатам долгосрочного инвестирования. График для медитации.

- 07 октября 2017, 09:47

- |

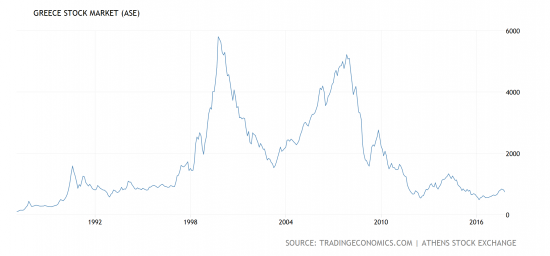

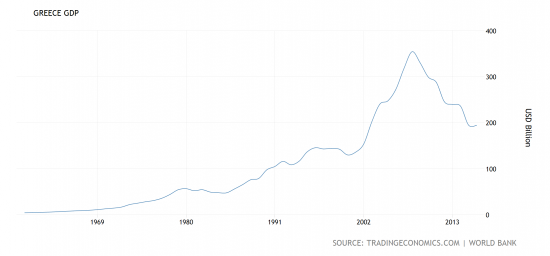

Это Афинский Индекс

tradingeconomics.com/greece/stock-market

Если что-там рыночная Экономика больше 3000 Лет. И Живут весьма достойно. Имхо, стоит обратить особое внимание, что корреляция с ВВП Греции смутная.

( Читать дальше )

Рассказ шофёра про интрадей

- 04 октября 2017, 09:07

- |

увы, многие пишут( и даже глубокоуважаемый Николай Скриган), что Люди делятся на дебилов(ТЬФУТЬФУТЬФУ) и недебилов. Не буду убеждать или разубеждать. если Вы делите- то, конечно, делите правильно...

в связи с этим история «от Макса».

едем мы как-то с Максом через Ново-Переделкино ко МКАДу, там 6-8 км, отличная Дорога, но много светофоров. При въезде в Ново-Переделкино нас обогнала чёрная «тачка мечты», то ли Камаро, то ли Вайпер, не помню. Где-то в середине она обогнала нас ещё раз. И при подъезде ко МКАДу-ещё. Всего три раза. Причем ехала прямо, за водкой не заезжала, мы Ее почти все время видели.

-«какой быстрый»,- подумал я

-«наверное, интрадейщик»-, подумал Макс

Инвестиции в стиле Клинта Иствуда. Туфтология-14

- 29 сентября 2017, 01:33

- |

Всем Здравствуйте

Как нам сохранить душевное здоровье и твердость мышки в этом шабаше псевдо-пророков и квази-учителей?

Как «отключиться» от «эрбэка»?

Как плюнуть слюной на мнение аналитика И.И.Поддатого об Акциях «СуперДеликатесов»?

Сразу вспоминаются физически сильные и психически стойкие. Чак Норрис. Иван Поддубный. Клинт Иствуд.

О! Клинт- это правильный выбор для подражания. Как инвестировали ковбои? Как известно, по системе CCP (Coffee Can Portfolio). Каждый Ковбой пил утром кофе и для этого возил всегда с собой зерна в баночке (=Coffee Can). Там же он обычно хранил и самое Ценное. Деньги, Ключи, Патроны, Сертификаты Акций. До сих пор на Техасщине находят в земле такие баночки…

Если Вы почитаете современные русскоязычные бредни (sic) про инвестирование (ну кроме глубокоуважаемого Сергея Спирина), то постоянно будете встречать слова типа «продаем на таком то уровне» или «ждем такой-то доходности». Т.е. обычную, просто несколько затянутую спекуляцию нам втюхивают под модным словом «инвестиции». Просто потому, что «инвестиции»-это, якобы, хорошо. А «спекуляции»-это, якобы, плохо.

( Читать дальше )

Нормальный психотрейдинг от Mechanizator`а

- 27 сентября 2017, 17:34

- |

Когда вы выходите против рынка, ключевым фактором становятся ваши психологические возможности. И здесь есть два варианта.

1. Ваши психологические возможности недостаточно сильны, в результате рынок манипулирует вами с негативным для вас эффектом, возникает так называемый поведенческий разрыв (behavior gap).

...

Таким образом, пассивное инвестирование само по себе является плохим решением для психологически неподготовленного инвестора. Для него оптимальным решением будет вообще убрать контакт с рынком акций и контактировать только с такими рисками, которые он реально в состоянии переварить, например, облигациями умеренных дюраций. Либо выстраивать механизмы сдерживания.

2. Ваши психологические возможности достаточны, чтобы противодействовать эмоциональной манипуляции со стороны рынка. Тогда пассивное преимущество будет для вас неоптимальным решением, потому что в рамках этого подхода вы не реализуете в полной мере ваших способностей быть контр-цикличным в рамках долгосрочных циклов. Имея достаточно прокачанные поведенческие скиллы, нет смысла отказываться от некоторой активности, хотя бы в части более агрессивной ребалансировки портфеля. Проще говоря — можно себе позволить «докупать на просадках».

( Читать дальше )

теги блога Kapral

- Berber

- Geist

- Gella

- Hannes

- NYSE

- Vanuta

- ааа

- Акции

- алготрейдинг

- АЛРОСА

- Анна Ф

- Блог

- бэктестинг

- ВВП

- ВКС

- Вопрос

- вопрос знатокам

- ВПГ

- ВШЭ

- Газпром

- Гении

- Геополитика

- Гуру

- Гусев

- Демура

- дивиденды

- Доллар

- ДУ

- Дурка на марше

- Зе Клуб

- Инвестирование

- Инвестиции

- Индикаторы

- История

- Книга

- Книги

- криптовалюта

- Кукл

- Ле Клуб

- Лидер

- ЛУКОйл

- Магнит

- МБ

- Мегафон

- медитация

- Мемуарчики

- Механизм Трейдинга

- Мирон

- ММВБ

- ММК

- мнение по рынку

- Мовчан

- Молодцы

- Москва

- Мудрость

- Облигации

- Обучение

- Общая Конспирология

- опрос

- ОФЗ

- оффтоп

- паразиты

- Политика

- Политота

- Правильная Музыка

- Путин

- пыльный заяц бессрочный бан

- размышлизмы

- РБК

- Рейтинг

- рецензия на книгу

- Решпект

- Россия

- Рубль

- РУСАЛ

- смартлаб

- Спасибо

- Спирин

- СССР

- стерто

- Стихи как форма постижения

- Талеб

- Твиттер Президента Трампа

- теорвер

- Тестик

- торговые сигналы

- Трамп

- Трампусик лапочка

- Тупой юмор

- Туфтология

- Уоррен Баффет

- Уроды

- Фото

- ФСК Россети

- цитата

- шарлатаны

- шахматы

- Экономика

- Элдер

- Эллиотт