Козлов Юрий

Китай начинает стимулировать строительный сектор

- 16 ноября 2022, 12:10

- |

📃План стимулирования рынка недвижимости включает в себя 16 пунктов, в которые входит господдержка, смягчение банковских ковенант для девелоперов, смягчение условий по ипотечному кредитованию и т.д.

💰Наряду с другими мерами, объявленными в этом году, они могут дать строительному сектору более триллиона юаней ($ 141 млрд)

❗️Радикальный план помощи застройщикам является сигналом окончания мощного кризиса, который длится уже два года. Правительство Китая пыталось ограничить выдачу чрезмерных кредитов строителям еще в августе 2020 года. Рынок недвижимости был ахиллесовой пятой в экономике Поднебесной еще до пандемии коронавируса и Covid-19 лишь ускорил негативные процессы.

🤦Прошлой осенью весь мир со страхом ждал банкротства крупнейшего китайского девелопера Evergrande Group, но коллапса не случилось, а сейчас у китайских застройщиков откроется второе дыхание.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Четыре дивидендные интриги этой недели

- 14 ноября 2022, 08:56

- |

Друзья, поздравляю всех нас с началом очередной рабочей недели, которая ожидает быть очень интересной и несёт в себе сразу несколько дивидендных интриг (я их насчитал ровно четыре), за которыми мы будем внимательно наблюдать и верить только в лучшее. Тем более, что в большинстве случаев все основания для этого у нас есть:

1️⃣ Газпромнефть на запланированном уже сегодня заседании Совета директоров примет решение по промежуточным дивидендам за 9m2022. Как мы с вами считали ещё в конце августа, выплаты за весь 2022 год могут составить 63 руб. на акцию, а значит в качестве промежуточных дивидендов сейчас вполне может быть выплачено 40-50 руб., в зависимости от периода, который возьмут за основу при определении размера дивидендов (6m2022 или 9m2022).

2️⃣ Роснефть

( Читать дальше )

Точка равновесия найдена? Или мне кажется?

- 11 ноября 2022, 09:11

- |

🤔 Складывается впечатление, что по многим аспектам к настоящему моменту времени найдена некая точка равновесия, вокруг которой мы так или иначе будем находиться, по крайней мере до весны. Попытаюсь объяснить почему мне так кажется:

✔️ Курс USD/RUB в течение последних недель безыдейно дрейфует в узком диапазоне 61-62 руб., а с учётом того, что введение бюджетного правила ожидается только в 2025 году (хотя в июле мы рассчитывали на него уже в этом году), надежды российских экспортёров на ослабление рубля теперь могут значительно растянуться по времени. Как мы с вами недавно рассуждали, доллар может окрепнуть например до 70 руб. в следующем году, но но из-за валютного контроля резкого падения курса рубля не ожидается.

✔️ История с отступлением из Херсона российских войск также намекает на возможную временную заморозку военного конфликта. Возможно, двум сторонам так или иначе требуется передышка (хоть никто и не признаётся в этом во всеуслышанье) и время на зимнюю паузу. А вот что будет весной — это большой вопрос. Так или иначе, заморозка конфликта для российского фондового рынка — это осторожный оптимизм (и снижение рисков второй волны частичной мобилизации), однако в военно-стратегическом плане всё представляется не столь однозначно.

( Читать дальше )

Товарооборот между РФ и Китаем вырос на треть

- 09 ноября 2022, 15:45

- |

📈 Согласно свежей статистике Главного таможенного управления КНР, торговый оборот с Россией за первые 10 месяцев текущего года вырос на 33% (г/г) до $153,9 млрд:

↗️ Российский экспорт в Китай, львиная доля которого приходится на углеводороды, увеличился за этот период на 50% (г/г) до $94,3 млрд. Показатель вырос как благодаря увеличению объёма поставок, так и за счёт высоких цен реализации.

↗️ В свою очередь, импорт товаров из Поднебесной вырос на12,8% (г/г) до $59,6 млрд. Крепкий рубль не позволяет китайцам получать сверхдоходы от внешнеторговой деятельности.

🤔 В середине октября завершился XX съезд компартии Китая, на котором Си Цзиньпин сохранил пост генсека партии и “ликвидировал” всех влиятельных конкурентов.

Агентства Reuters и Bloomberg пишут, что после китайского Нового года, который завершится в начале февраля 2023 года, Си Цзиньпин анонсирует новую инфраструктурную программу, что увеличит спрос на сырьё из России и стран Азиатско-Тихоокеанского региона.

( Читать дальше )

Яндекс отчитался за 9m2022, но впечатление двоякое

- 08 ноября 2022, 15:08

- |

💻 Яндекс представил свои финансовые результаты по МСФО за 3 кв. 2022 года:

📈 Выручка компании увеличилась в отчётном периоде на 46% (г/г) до 133,1 млрд руб., при этом все ключевые сегменты бизнеса продемонстрировали сильный рост. Напомню, что в первом и втором кварталах этого года темп роста выручки был сопоставимый и составил 45%.

📊 Из отечественной IT-индустрии на данный момент отчитался только лишь Positive Technologies, темпы роста выручки которого более чем в три раза выше Яндекса!

OZON также может опередить Яндекс по темпам роста бизнеса, поскольку оборот маркетплейса Wildberries по итогам 3 кв. 2022 года вырос на 95%, что косвенно может указывать на такие же сильные показатели и у Озона, т.к. обе компании идут нога в ногу. К тому же, вдобавок ко всему услышанному на недавней конференции Смартлаба, добавлю, что представители OZON прямым текстом намекали, что экспансия компании на российском рынке будет продолжена, даже в ущерб прибыли (которую, видимо, ждать всё также не приходится).

( Читать дальше )

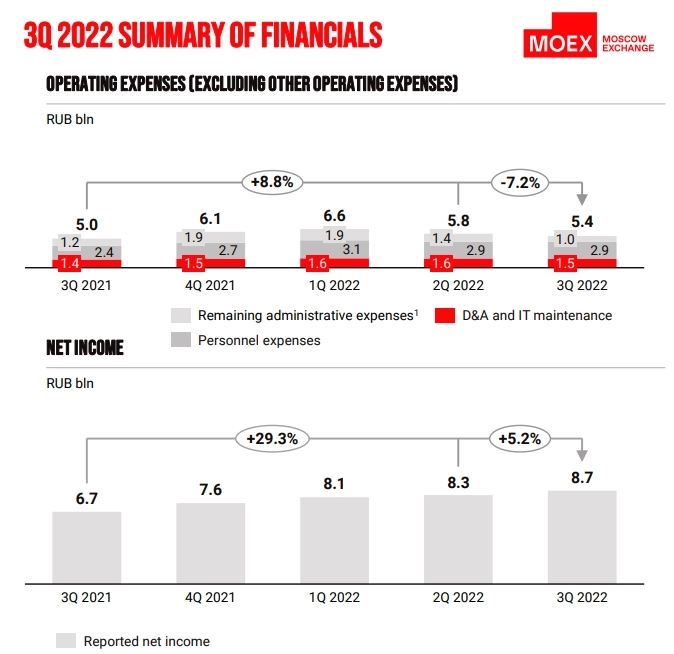

Мосбиржа: пока без дивидендов, но с надеждами

- 07 ноября 2022, 15:47

- |

🏛 Московская биржа представила финансовые результаты за 3 кв. 2022 года:

По-прежнему бросается в глаза, что количество раскрываемых показателей в отчётности, пресс-релизе и презентации компании значительно сократилось. Однако спасибо и на этом — многие российские публичные компании и вовсе ушли в подполье, отказавшись в принципе от раскрытия финансовой информации.

( Читать дальше )

Золотая дивидендная осень 2022

- 04 ноября 2022, 15:35

- |

💰 Не знаю как у вас, а лично у меня эта золотая осень вызывает исключительно приятные дивидендные эмоции — те самые, которых так не хватало весной и летом, на фоне всем известных событий....

Давайте вспомним громкие дивидендные рекомендации последнего времени:

➕ Газпром (51,03 руб. и ДД=26,2%):

➕ Татнефть (32,71 руб. и ДД=8,9% по обычкам, ДД=9,2% по префам):

( Читать дальше )

Перевозки РЖД: кризисные процессы набирают обороты

- 02 ноября 2022, 12:47

- |

При этом пик снижения погрузки пришёлся на июнь, когда показатель сократился на 6,5% (г/г), после чего ситуация стала постепенно улучшаться.

Слабая динамика во многом вызвана снижением погрузки угля, из-за санкций Евросоюза, при этом в последние месяцы растёт погрузка в портах Северо-Запада – угледобытчики подстраиваются под изменение рыночной конъюнктуры.

В то время, как погрузка контейнеров осталась на уровне октября прошлого года и составила 9,9 млн т. Контейнерный сегмент в этом году чувствует себя неплохо, и за 10 мес. 2022 года показатель вырос на 2,3% (г/г).

📉 Для ж/д операторов более важным является показатель грузооборота, поскольку он учитывает как объём грузов, так и пройденные расстояния. Данный показатель в отчётном периоде сократился на 3,6% (г/г) до 223,2 млрд тарифных тонно-километров.

( Читать дальше )

Наблюдательный Совет Мосбиржи на состоявшемся заседании рекомендовал не выплачивать дивиденды за 2021 год

- 01 ноября 2022, 14:43

- |

Судя по всему, приоритетность соблюдения установленных требований к капиталу для Мосбиржи превышает желание несмотря ни на что выплатить дивиденды своим акционерам. Впрочем, лично я здесь приятного сюрприза не ждал, да и рынок реагирует спокойно сегодня на это событие: котировки акций Мосбиржи скромно снижаются всего лишь на 0,7%, на общем нейтральном фоне.

👉 Что касается инвестиционных перспектив, то на быстрое восстановление показателей Мосбиржи я бы сильно не рассчитывал, да и чётких драйверов для роста пока не прослеживается. Однако мощная поддержка в районе 80-85 руб. за бумагу, которая знаменует собой 7-летние минимумы котировок, однозначно является хорошей возможностью для формирования долгосрочной позиции в акциях Мосбиржи. Особенно после очередного подтверждения этого мощного уровня поддержки!

©Инвестируй или проиграешь!

Конференция Смартлаба (29.10.2022): тезисно

- 31 октября 2022, 15:30

- |

Ну что ж, друзья!

Созрел я, наконец, на небольшой тезисный конспект на тему моего посещения конференции Смартлаб. Сразу скажу, что это мероприятие получилось крайне бомбическим, очень насыщенным, полезным и изобиловало новыми знакомствами! Как и всегда, познакомился с многими хорошими людьми лично – как публичными, так и не очень, пообщался с IR сразу нескольких публичных российских компаний (встречу с МТС даже модерировал, зовите ещё!) – в общем кайф! Категорически рекомендую заглядывать на подобные мероприятия, это очень полезный опыт!

Несмотря на то, что многие после 21 сентября покинули нашу страну, по инсайдерским данным на конференцию всё-таки удалось собрать 1200 из 1500 изначально предполагаемых участников. Масштабы впечатлили, конечно, а кинотеатр «Октябрь» был забит под завязку:

( Читать дальше )

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- X5

- X5 Retail Group

- акции

- АЛРОСА

- анализ отчетности

- Астра

- АФК Система

- Аэрофлот

- Башнефть

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- Ленэнерго

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- недвижимость

- нефть

- НЛМК

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Россия

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- ФСК Россети

- фьючерс MIX

- ЦБ РФ

- Энел Россия

- Эталон

- Юнипро

- Яндекс