Блог им. Klinskih-tag |ВТБ: ударный июль

- 09 сентября 2019, 12:43

- |

ВТБ представила неаудированные финансовые результаты по МСФО за 7 месяцев 2019 года, которая оказалась несколько противоречивой и вызвала смешанные чувства, но всё-таки больше с положительным оттенком и надеждами на успешный 2019 год.

Итак, с одной стороны чистая прибыль с января по июль сократилась на 13,7% (г/г) до 97,3 млрд рублей, однако июль оказался очень сильным для банка с финансовой точки зрения и отметился ростом чистой прибыли сразу на треть до 20,5 млрд рублей (по сравнению с самым жарким летним месяцем прошлого года).

Правда, если заглянуть поглубже в отчётность, то можно увидеть, что такая прыть оказалось возможной исключительно благодаря вдвое меньшим отчислениям в резерв в июле текущего года – с 10,6 до 5,7 млрд рублей, в то время как чистые комиссионные доходы отметились сдержанным ростом на 3,9% (г/г), а чистые процентные доходы и вовсе немного снизились на 0,6% до 38,0 млрд рублей. Не трудно сделать вывод, что удержать июльские темпы до конца года будет, мягко говоря, сложновато.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. Klinskih-tag |Русгидро - скрытый Газпром?

- 01 сентября 2019, 10:44

- |

Русгидро отчиталась по МСФО за 1 полугодие 2019 года:

Как уже было объявлено ранее, выработка электроэнергии в отчётном периоде оказалась под давлением, снизившись на 13,1% (г/г) из-за повышенной водности в аналогичном отрезке прошлого года и ниже среднемноголетних значений на сей раз. Однако, несмотря на это, выручка компании осталась примерно на прошлогоднем уровне, благодаря росту цен на рынке на сутки вперёд (РСВ), отметившись скромным падением на символические 0,2% до 200,8 млрд рублей.

А вот операционные расходы скромничать не стали и продемонстрировали рост сразу на 7,2% до 163,1 млрд рублей, по большей части из-за заметного увеличения затрат на топливо (с 34,3 до 38,0 млрд) и покупную электроэнергию (с 20,0 до 24,6 млрд), плюс самая затратная статья «Вознаграждения работникам» выросла с 37,2 до 39,1 млрд. Как результат – падение операционной прибыли почти на 30% до 38,2 млрд рублей, показателя EBITDA на 15,3% до 50,8 млрд и чистой прибыли на четверть до 29,4 млрд.

( Читать дальше )

Блог им. Klinskih-tag |ЛСР: не смотрите на падение чистой прибыли вдвое!

- 31 августа 2019, 17:45

- |

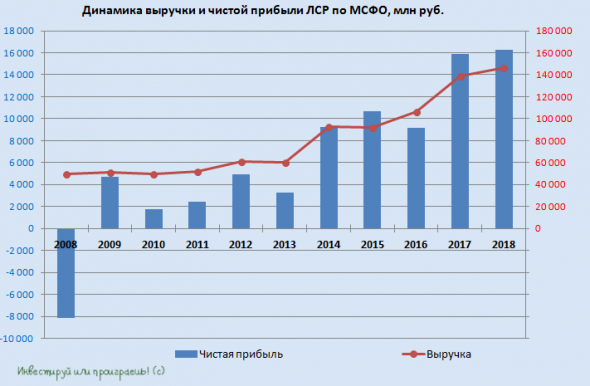

ЛСР отчиталась по МСФО за 1 полугодие 2019 года:

Выручка компании за этот период по сравнению с прошлым годом не досчиталась 10% (г/г) и довольствовалась результатом в 46,6 млрд рублей, однако произошло это исключительно из-за бухгалтерского эффекта, связанного с переходом на новый стандарт отчётности МСФО 15. Как вы помните, операционные результаты ЛСР за первые 6 месяцев текущего года оказались весьма неплохими, отметившись как ростом заключённых новых контрактов, так и введённых в эксплуатацию квадратных метров, а потому к бизнесу компании никаких вопросов нет и быть не может.

С этим же бухгалтерским эффектом связано падение чистой прибыли ЛСР ровно наполовину до 1,86 млрд рублей (18,60 руб. на акцию) и скорректированного показателя EBITDA – на 18% до 7,82 млрд. рублей, которые также попали под давление из-за изменения в учёте значительного компонента финансирования, который больше не капитализируется в себестоимости, а относится на расходы периода. Зато операционный денежный поток по сравнению с прошлым годом удвоился и достиг 1,3 млрд рублей на фоне устойчивой динамики продаж, а остаток свободных денежных средств вырос за минувшие полгода до 66,4 млрд рублей, что должно поддержать способность компании продолжать выплачивать щедрые дивиденды (последние пять лет на выплаты направляется около 8 млрд ежегодно).

( Читать дальше )

Блог им. Klinskih-tag |МРСК Волги: второе полугодие должно улучшить финансовую картину

- 25 августа 2019, 14:53

- |

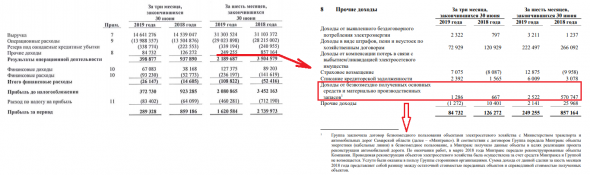

Дочки Россетей в минувшую пятницу всем нам дали пищу для размышлений, дружно опубликовав свои полугодовые финансовые отчётности по МСФО. Обновлённые картинки и текущий взгляд на МРСК ЦП и МРСК Центра я вчера представлял в своём Телеграм-канале, а вот на МРСК Волги отдельно остановлюсь в том числе и здесь, на Смартлабике.

В целом, финансовая отчётность МРСК Волги по МСФО за 1 полугодие 2019 года вписывается в общую картину отчитывающихся дочек Россетей, и пока не радует сильными результатами. Но на то есть и свои внутренние причины.

Если в случае с МРСК ЦП было оказано давление на выручку, из-за прекращения выполнения функций гарантирующего поставщика в одном из регионов, то у МРСК Волги разовым фактором стал прошлогодний подарок от Минтранс РФ в размере более полумиллиарда рублей, который как раз и был отражён в финансовой отчётности компании по МСФО за 6 месяцев 2018 года по статье «Прочие доходы». Разумеется, годом позже на подобный бонус рассчитывать уже не приходилось, а потому операционная прибыль оказалась под серьёзным давлением, снизившись сразу на 37,5% — с 3,50 до 2,19 млрд рублей. Хотя и без прошлогоднего «подарка» от Минтранса падение операционной прибыли также оказалась бы весьма ощутимым — примерно на четверть.

( Читать дальше )

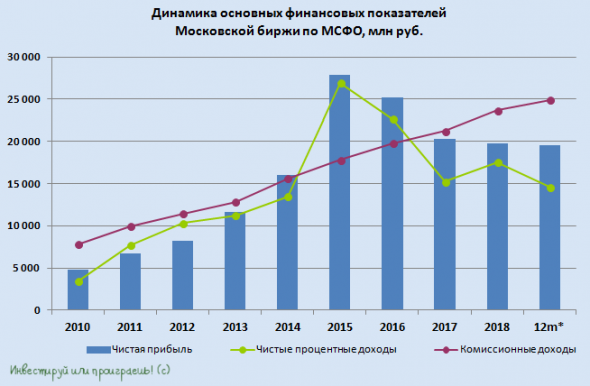

Блог им. Klinskih-tag |Московская биржа: третий год прибыль на одном уровне, а котировки всё ниже

- 23 августа 2019, 22:16

- |

Источник: https://t.me/invest_or_lost/994

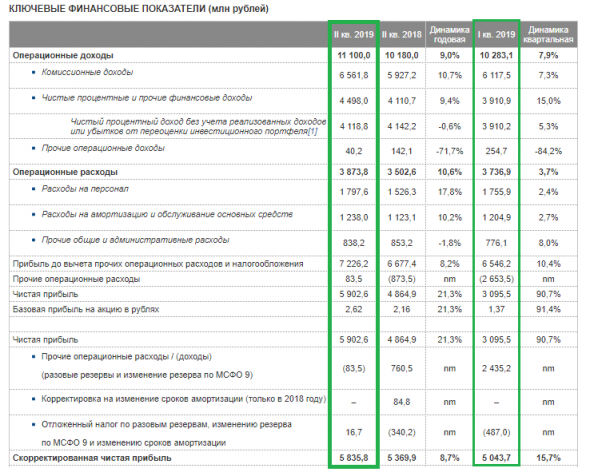

Московская биржа представила финансовую отчётность за 1 полугодие 2019 года:

✅Одна из главных целей менеджмента на текущий год – рост комиссионного дохода с двузначной динамикой – пока что выглядит выполнимой: по итогам 1 полугодия комиссионные доходы выросли на 10,9% до 11,4 млрд рублей, благодаря росту объёма комиссий практически на всех рынках, что соответствует динамике последних нескольких лет. Отрадно, что основной бизнес Мосбиржи год от года демонстрирует уверенный рост, а комиссионные доходы ежегодно обновляют свой исторический максимум.

✅Чистые процентные доходы по-прежнему остаются под давлением, на фоне низких процентных ставок в стране, но за счёт уверенной динамики комиссионных доходов их вклад в итоговый результат неминуемо снижается. А если вспомнить, что ключевой ставке ЦБ снижаться по большому счёту уже некуда (каждое новое снижение будет даваться с большим трудом), то сохраняется надежда, что и чистые процентные доходы совсем скоро окончательно нащупают своё дно.

( Читать дальше )

Блог им. Klinskih-tag |ТМК: текущая картина

- 17 августа 2019, 19:51

- |

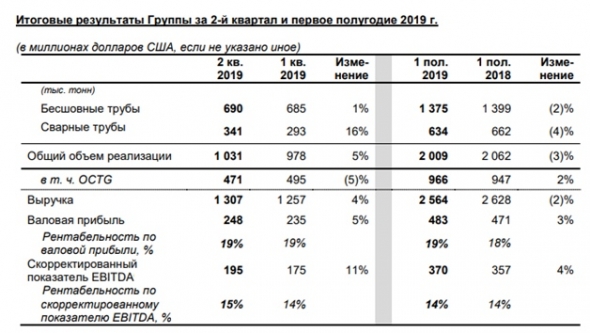

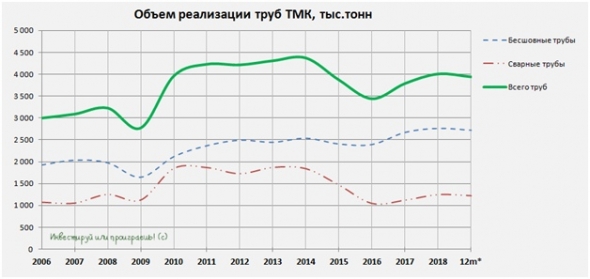

ТМК в минувшую пятницу представила финансовую отчётность по МСФО за 1 полугодие 2019 года:

Производственные результаты компании с января по июнь текущего года отметились снижением общего объёма отгрузки труб на 3% (г/г) до 2,0 млн тонн, причём падение было зафиксировано как в сегменте бесшовных труб (-3%), так и в сегменте сварных труб (-4%):

( Читать дальше )

Блог им. Klinskih-tag |Юнипро: отчётность хорошая, рост дивидендов в силе

- 10 августа 2019, 23:20

- |

Источник: t.me/invest_or_lost/927

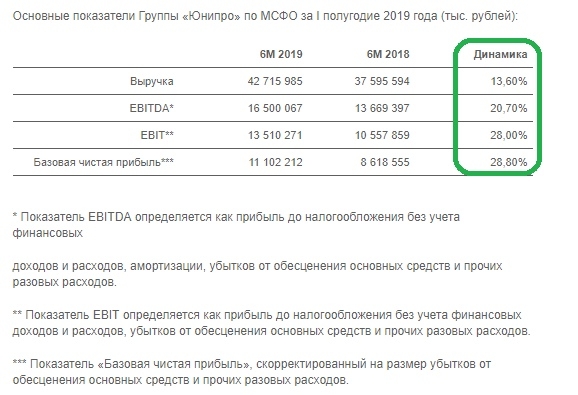

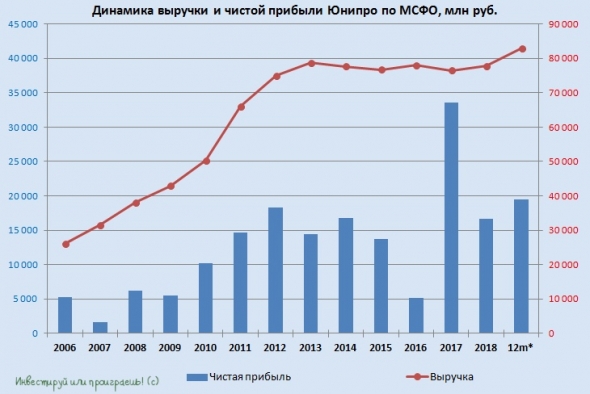

Юнипро отчиталась по МСФО за первые 6 месяцев 2019 года:

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

дивидендов в силе" title="Юнипро: отчётность хорошая, рост дивидендов в силе" />

На фоне повышения цен на рынке на сутки вперёд (РСВ) и роста выработки электроэнергии, вызванного повышением спроса и эффектом низкой базы (в прошлом году энергоблок №7 Сургутской ГРЭС-2 находился на капитальном ремонте), выручка Юнипро с января по июнь уверенно выросла сразу на 13,6% до 42,7 млрд рублей.

Показатель EBITDA порадовал ещё более уверенной динамикой более чем в 20%, достигнув по итогам полугодия значения в 16,5 млрд рублей, при этом рентабельность по EBITDA уже третий квартал кряду держится на рекордно высоком уровне за последние годы, что не может не радовать. Отрадно, что Юнипро повысила свой прогноз по EBITDA на весь 2019 год: ещё в марте компания прогнозировала этот показатель в диапазоне 26-28 млрд рублей, а уже сейчас эта цифра увеличена до 28-30 млрд.

( Читать дальше )

Блог им. Klinskih-tag |Финансовые результаты НЛМК по МСФО за 1 полугодие: а кто ждал чудо?

- 27 июля 2019, 00:09

- |

НЛМК представил свои финансовые показатели по МСФО за 2 квартал и 1 полугодие 2019 года:

Начало цикла капитальных ремонтов на производственных площадках НЛМК привело к снижению производства стали по итогам 1 полугодия 2019 года сразу на 6% (г/г) до 8,2 млн тонн. При этом объём продаж за первые 6 месяцев удалось нарастить на 4% (г/г) до 8,9 млн тонн, благодаря реализации запасов, накопленных в конце прошлого года. Однако из-за более низких цен на стальную продукцию (по сравнению с прошлым годом) выручка компании по итогам минувшего полугодия всё-таки снизилась на 4% до $5,67 млрд.

Правда, на фоне роста объёма продаж стальной продукции с высокой добавленной стоимостью и соответствующему увеличению доли высокомаржинальной продукции издержки удаётся сдерживать на стабильном уровне, благодаря чему себестоимость реализации практически не изменилась, составив $3,89 млрд. Однако этот фактор, понятное дело, оказался не способен противостоять падению доходов, связанному со снижением цен на металлопродукцию, а потому операционная прибыль НЛМК по итогам 1 полугодия 2019 года снизилась на 19% (г/г) до $1,15 млрд, показатель EBITDA не досчитался 17% и довольствовался результатом в $1,43 млрд, а чистая прибыль и вовсе рухнула более чем на четверть – до $796 млн:

( Читать дальше )

Блог им. Klinskih-tag |Северсталь: купить нельзя продавать

- 21 июля 2019, 09:28

- |

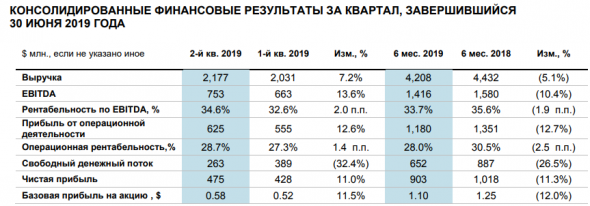

Северсталь в минувшую пятницу отчиталась по МСФО за 1 полугодие 2019 года:

На фоне в целом стабильных операционных результатов и снижения средних цен реализации стальной продукции по сравнению с прошлым годом, выручка компании с января по июнь снизилась на 5,1% (г/г) до $4,2 млрд, также как и операционная прибыль, не досчитавшаяся порядка 12,7% от своего прошлогоднего результата и довольствовавшаяся в итоге значением в $1,18 млрд. Здесь, правда, с хорошей стороны следует отметить высокий уровень вертикальной интеграции в Северстали, благодаря которой случившийся взлёт цен на железную руду остался для компании практически незамеченным, и себестоимость продаж составила $2,57 млрд, как и год тому назад. В этом смысле ММК должно быть посложнее, а потому будет любопытно заглянуть в финансовую полугодовую отчётность и к ней для наглядного сравнения, когда магнитогорская компания её опубликует.

( Читать дальше )

Блог им. Klinskih-tag |Мосэнерго МСФО 1 кв. 2019: финансовые показатели остаются под давлением

- 08 мая 2019, 18:07

- |

Предлагаю начать традиционно с производственных результатов компании. И здесь мы отмечаем, что электростанции Мосэнерго в январе-марте 2019 года году выработали 19,16 млрд кВтч электроэнергии, что оказалось на 0,3% больше аналогичного показателя 2018 года (19,11 млрд кВтч) и объясняется оптимизацией состава оборудования, а также увеличением доли парогазовых энергоблоков в структуре выработки электроэнергии.

А вот отпуск тепловой энергии с коллекторов ТЭЦ, районных и квартальных тепловых станций Мосэнерго составил 32,96 млн Гкал, что на 12,1% ниже аналогичного показателя 2018 года (37,51 млн Гкал). Снижение показателя связано с более высокой температурой наружного воздуха в отчетный период.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс