Блог им. Krojter |От богатства к краху. Экономическая трагедия Венесуэлы

- 08 сентября 2017, 07:11

- |

От десятилетия военной диктатуры в 1948-1958 годах до импичмента Карлоса Андреса Переса в 1993 году – путь Венесуэлы был сложен и тернист. Но, несмотря на все эти проблемы, никто не отрицал экономический потенциал страны.

После открытия месторождений нефти в начале XX века, нация быстро построила свою экономику на «черном золоте».

В 1950 году, когда вся остальная часть мира пыталась оправиться от последствий Второй мировой войны, Венесуэла занимала на 4-е месте по ВВП на душу населения. Показатель был в 2 раза больше, чем у Чили, в 4 раза больше, чем в Японии и в 12 раз больше, чем в Китае.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 7 )

Блог им. Krojter |«Крови на улицах» пока нет, но что делать, если такое случится

- 25 августа 2017, 06:56

- |

На стабильно растущем фондовом рынке даже небольшая коррекция может казаться страшным падением. Как спастись и заработать, если рынок решит устроить очередной крах?

Если вы совсем недолго на рынке, увидев недавнее снижение индекса S&P 500 от исторических максимумов почти на 3%, вы могли бы воскликнуть: «это самый худший спад, который я когда-либо видел!»

Да, фондовый рынок, наконец, скорректировался, продемонстрировав способность двигаться не только вверх или вбок. На этой неделе он пытается оправиться от августовских потерь.

Конечно, это далеко не «кровь на улицах», которую в знаменитой поговорке рекомендуют в качестве главного сигнала для долгосрочных покупок. Но недавнее снижение, пусть и достаточно мягкое, напоминает о том, что этот неумолимый бычий рынок не будет длиться вечно. Когда этот роковой день, наконец, наступит, и рынки начнут ускоряться в падении, будете ли вы готовы к этому?

Наверное, нет, полагают авторы блога «Доллары и данные»

( Читать дальше )

Блог им. Krojter |Лебеди бывают разные – черные, белые, красные

- 22 августа 2017, 06:57

- |

Мировые финансовые рынки полны неожиданностей, и иногда инвесторы сталкиваются с так называемыми «черными лебедями». Так принято называть редкие и труднопрогнозируемые события, которые могут всколыхнуть рынки. Их «оперение» может иметь и другую окраску, например, серую или даже оранжевую. Сегодня же мы расскажем вам о другом уже «красном лебеде» – Китае.

Обратимся к приведенному ниже графику. Он опровергает точку зрения Wall Street, согласно которой мировая экономика ускоряется, а рост корпоративных прибылей оправдывает недавний разгон рынков.

Все что происходит, на самом деле, связано с краткосрочным глобальным импульсом кредитования, исходящим из Китая. В начале прошлого года Пекин запаниковал и открыл кран капитальных расходов в государственных компаниях (SOEs) из-за опасений, что экономика страны остановится в самое неподходящее время – во время съезда Коммунистической партии, который запланирован на конец осени 2017 года. Это событие, которое случается каждые пять лет, имеет большую значимость для Пекина.

( Читать дальше )

Блог им. Krojter |Что для финансовых рынков страшнее ядерной войны

- 15 августа 2017, 07:04

- |

Корейский ракетный кризис сегодня будоражит умы представителей СМИ и инвесторов. Угроза эскалации конфликта уже привела к сильному снижению мировых фондовых рынков на прошлой неделе.

Между тем негативный отчёт компании Disney в конечном итоге нанёс индексу Dow Jones куда больший урон, чем грозные заявления властей стран-участниц северокорейского конфликта.

До сих пор инвесторы могли найти некоторое утешение в сдержанной реакции американских рынков на ухудшение геополитической обстановки. Видя, как рынок «пожимает плечами» на фоне роста внешнеполитической напряженности, инвесторы воспринимают это в качестве знака, свидетельствующего о том, что «развитие событий по типу кубинского ракетного кризиса может быть не самым вероятным результатом», – считает Сэм Стовалл из CFRA.

Другие не так позитивно оценивают реакцию инвесторов на столь опасное развитие событий. «Подобная реакция на первую значимую ядерную угрозу за почти три десятилетия – просто ещё один признак царящего на рынке самодовольства», – утверждает Майкл О'Рурк из JonesTrading.

( Читать дальше )

Блог им. Krojter |Десятилетний растущий тренд закончится в следующем году

- 27 июля 2017, 06:08

- |

Фондовые индексы США остаются на рекордно высоком уровне, а волатильность близка к историческим минимумам, несмотря на признаки того, что их рекордный рост становится всё более зыбким, поскольку всё сильней зависит от небольшой группы акций.

Действительно, признаки того, что ралли уже на последнем издыхании, убедили портфельных менеджеров и стратегов Уолл-стрит в их мнении, что второй по величине бычий рынок всех времён будет завершён менее чем через 18 месяцев, в то время как аналогичное многолетнее ралли в облигациях также почти подошло к слому.

Об этом свидетельствует последний опрос Bloomberg, проведённый среди управляющих фондами и рыночными стратегами. Опрос среди 30 профессионалов в области финансов на четырех континентах показал отсутствие консенсуса по поводу активов, которые сейчас являются наиболее уязвимыми.

Предложенные ответы затрагивали варианты, начиная от европейской низкой облигационной доходности и заканчивая задолженностью на развивающихся рынках в местной валюте, хотя тематика опроса в основном касалась рынка облигаций. Среди 25 респондентов, ответивших на вопрос о начале следующей рецессии в США, в среднем указывалась первая половина 2019 года.

( Читать дальше )

Блог им. Krojter |Повторится ли крах 1987 года в 2017?

- 25 июля 2017, 06:36

- |

Бычий рынок акций сталкивается с серьезной угрозой, связанной с окончанием периода низких процентных ставок, поскольку ФРС США и другие центральные банки во всём мире «разгружают» свои балансы и изымают массивные объёмы ликвидности, отмечает издание barrons.com.

Один из сценариев состоит в том, что действия ФРС будут подталкивать доходность 10-летних облигации США к 3%, а индекс S&P 500 достигнет пика около уровня 2600 п., который является неустойчивым при подобных доходностях долгового рынка. Данный дисбаланс может спровоцировать обвал акций, пусть и не столь масштабный, как «чёрный» понедельник 1987 года, считает аналитик Джим Паулсен, главный инвестиционный стратег The Leuthold Group LLC.

Черный понедельник

В чёрный понедельник 19 октября 1987 года промышленный индекс Dow Jones Industrial Average (DJIA) упал на 22,6% за одну сессию, что ознаменовало начало глобального падения фондового рынка и панических распродаж, причём большинство основных бирж значительно снизились к концу того же месяц. Нельзя выделить какое-то одно событие, которое стало причиной подобного движения.

( Читать дальше )

Блог им. Krojter |Где может притаиться новый финансовый кризис?

- 22 марта 2017, 06:48

- |

Обещания Дональда Трампа поддерживают фондовый рынок США. Бизнес оптимизм набирает обороты, а ФРС настроена на повышение процентных ставок, будучи уверенной в американской экономике.

Однако не все так просто. Проблемы притаились где-то рядом. Далее мы представим пять критических точек, которые могут затруднить жизнь Трампу.

• Рынок недвижимости

На фоне все еще низких ипотечных ставок цены на дома в больших городах США взлетели достаточно высоко. Наблюдается переизбыток новых апартаментов. Рост ставок ФРС может положить предел этой феерии. В определенный момент жители могут осознать, что переплачивают за недвижимость.

• Студенческий долг

Объем студенческих займов в Штатах сейчас превышает $1,4 трлн. При этом более 40% заемщиков находятся в состоянии просрочки по платежам или дефолта. В конечном итоге, федеральному правительству либо придется пойти на выручку, либо банки и держатели соответствующих облигаций примут на себя убытки. Все это риск для финансовой стабильности.

( Читать дальше )

Блог им. Krojter |Португалия – очередная «страшилка» из ЕС

- 26 августа 2016, 04:01

- |

Евросоюз полон неожиданностей, неся в себе скрытую угрозу для глобальной финансовой системы. Градус напряженности касательно рисков Brexit, банковских проблем Италии, следующего Lehman Bothers в лице Deutsche Bank лишь недавно снизился.

Теперь назревает новая старая угроза. Речь идет о Португалии. Судьба страны находится в руках DBRS – последнего из агентств, сохранивших суверенных рейтинг инвестиционного уровня. Fitch, Moody's и S&P уже успели снизить этот рейтинг до «мусорного».

Существует правило, согласно которому для того, чтобы ЕЦБ мог выкупать суверенные бонды в рамках программы QE, они должны иметь как минимум один рейтинг инвестиционного уровня. DBRS обновит свой взгляд на Португалию 21 октября. Судя по росту доходностей гособлигаций страны, инвесторы начали испытывать волнения относительно будущего.

Опубликованные недавно данные по ВВП Португалии продемонстрировали очередное минимальное увеличение показателя (+0,2%) во 2-м кв. Глава направления по оценке суверенных рейтингов DBRS отметил ухудшение ситуации.

( Читать дальше )

Блог им. Krojter |Третья волна мирового финансового кризиса на двух графиках

- 04 декабря 2015, 16:03

- |

В октябре Goldman Sachs опубликовал аналитический отчет, в котором описывал ситуацию на развивающихся рынках в качестве третьей волны глобального финансового кризиса, стартовавшего в 2008 году. При этом первой волной был ипотечный кризис в США, а второй – суверенный долговой кризис в еврозоне.

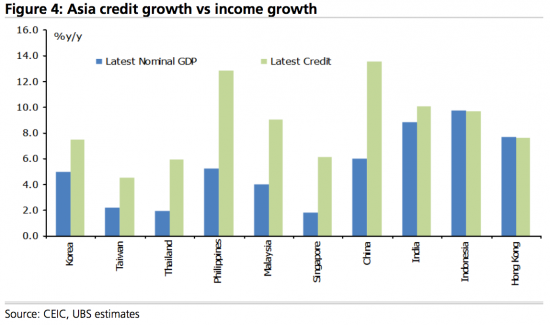

Сейчас речь идет о долговых проблемах Азии, которые аналитики UBS проиллюстрировали на ряде графиков.

Дело в том, что рост доходов многих азиатских стран не поспевает за ростом задолженности.

Происходит это на фоне низких процентных ставок. При этом коэффициент обслуживания долга (соотношение доходов и процентных платежей) неуклонно растет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс