Блог им. Krojter |Сланцевики США спутали планы ОПЕК

- 22 февраля 2017, 06:44

- |

Два года назад некоторые смело полагали, что производители сланцевой нефти США не смогут пережить падения цен на углеводороды. В определенной степени так и произошло. Но они просчитались в одном: издержки при производстве сланцевой нефти оказались существенно ниже прогноза.

В своей последней записке, аналитик BofA Франсиско Бланш объясняет не только то, почему снижение рентабельности производства сланцевой нефти сейчас это самый значимый символ в глобальной гонке за равновесием, но и почему в ближайшие годы возможен всплеск добычи сланцевой нефти США.

Бланш прогнозирует, что добыча американских сланцевиков может вырасти на целых 3,5 млн б/с в течение следующих пяти лет. Он объясняет это тем, что «многие нефтяные компании по всему миру пережили обвал цен, снижая издержки последние два года».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. Krojter |Лучшие дни могут быть впереди для фондового рынка США

- 03 ноября 2016, 06:50

- |

Wall Street с настороженностью смотрит в будущее. S&P 500 консолидируется в преддверии сильного движения. Призрак коррекции бродит по фондовому рынку США.

Однако технический аналитик Bank of America – Стивен Суттмейер — настроен вполне оптимистично. По мнению эксперта, в краткосрочной перспективе возможна небольшая волна снижения. Тем не менее, если уровень 2100-2050 пунктов по S&P 500 устоит, то создастся базис для возможного движения в 2330 пунктов, а в дальнейшем и к 2425 пунктам.

Изучив поведение S&P 500 в период мощных бычьих движений, стартовавших в 1950 и 1980 годах, Суттмейер пришел к выводу, что впереди нас ждет рост на 50-60%.

Минимумы на уровне целого поколения, наблюдавшиеся в 1942 и 1974, предваряли длительные бычьи движения более чем в 10 лет. Ситуация дна 2009 года после ипотечного кризиса может быть аналогичной.

( Читать дальше )

Блог им. Krojter |«Призрак» коррекции бродит по Wall Street

- 30 августа 2016, 07:06

- |

Вот уже более месяца американский рынок акций болтается в районе исторических максимумов. Возможно, пора насторожиться. Медведи могут поджидать нас где-то за углом.

Об этом заявил недавно Bank of America. В своем аналитическом отчете BofAm обозначил топ-10 причин, почему коррекция неминуемо настигнет фондовый рынок США, причем в обозримой перспективе.

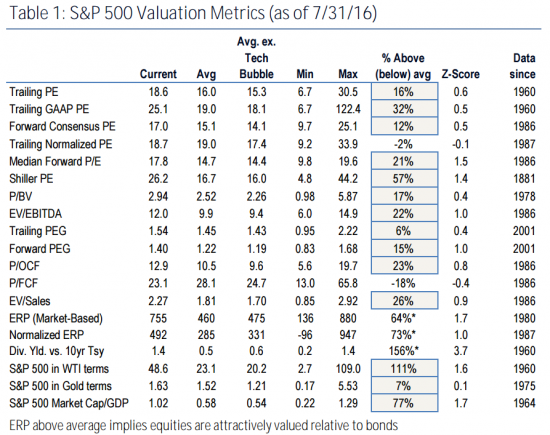

1. Сравнительная стоимость. Согласно многим мультипликаторам, S&P 500 выглядит заметно переоцененным.

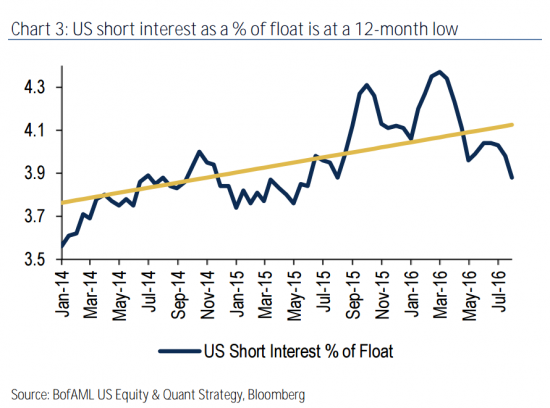

2. Чрезмерно бычьи настроения, которые могут свидетельствовать об обратном. Речь идет о падении соотношения «короткий интерес к акциям в обращении».

( Читать дальше )

Блог им. Krojter |Инвесторы менее пессимистичны, однако предпочитают сохранять кэш

- 18 августа 2016, 04:04

- |

После турбулентного июня, когда был проведен референдум в Великобритании, рынки успешно восстановились. Тем временем, в августе управляющие активами стали более позитивно смотреть на перспективы фондовых активов.

На это указывает традиционный опрос менеджеров фондов от Bank of America Merrill Lynch.

Четверть опрошенных управляющих считают, что сверхнизкие доходности Treasuries будут ключевым драйвером цен на акции в ближайшие шесть месяцев. Тем временем, 22% указали на курс доллара, а 16% — на риски, связанные с европейскими рынками.

Несмотря на улучшение ожиданий относительно ситуации в глобальной экономике, большинство менеджеров верят в продолжение сверхмягкой политики мировых ЦБ в ближайшие 12 месяцев. Тем не менее, 61% инвесторов (наибольшая доля с 2008 года) считают, что экономика достигла последней стадии развития, что, как правило, предшествует кризисным ситуациям.

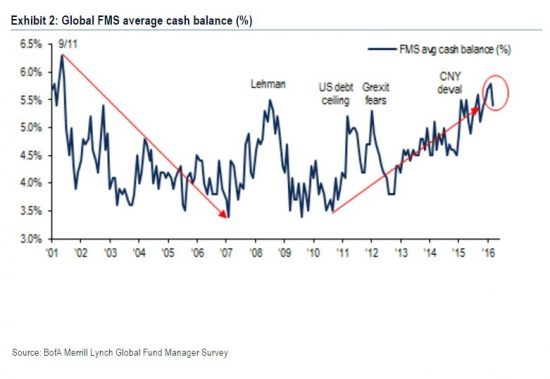

Менеджеры фондов опасаются взлета доходностей облигаций с ростом инфляции. Также они опасаются дезинтеграции Евросоюза и девальвации китайского юаня. Как результат, управляющие пытаются захеджироваться против возможного падения фондовых активов в ближайшие 3 месяца путем сохранения вложений в кэш неподалеку от исторически максимальных уровней: 5,4% против 5,8% в июле.

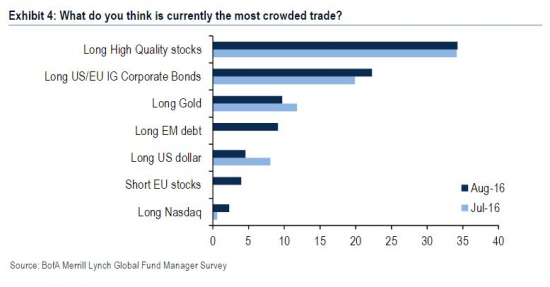

Кроме того, несмотря на восстановление рынков, инвесторы продолжают вкладываться в высококачественные акции, американские и европейские корпоративные облигации.

БКС Экспресс

Блог им. Krojter |Bank of America: Сюрпризов от Феда полностью исключать нельзя

- 15 марта 2016, 05:12

- |

На этой неделе состоится важное событие – заседание ФРС. Согласно консенсусу аналитиков, на этот раз изменений в процентных ставках не предвидится. Однако важна риторика, которая позволить оценить перспективы монетарной политики в США.

Следует отметить, что, как правило, регулятор стремиться заранее подготовить рынки к любым переменам. Это позволяет избежать резких колебаний активов. Впрочем, подобная тактика не сработала в декабре, когда впервые за много лет были подняты ставки, ведь начало года стало худшим для американского фондового рынка чуть ли не за всю историю.

В свете грядущих событий команда стратегов из Bank of America предположила, что настало время для использования нового подхода. Согласно наблюдениям экспертов, ФРС не повышает ставки, пока рынок не заложит как минимум 60%-ю вероятность подобному событию. Это идет в противоречие с желанием регулятора, чтобы каждое заседание было «живым», давая возможность для своевременных монетарных изменений.

( Читать дальше )

Блог им. Krojter |Bank of America: Какие акции интересны в условиях турбулентности фондового рынка США?

- 21 января 2016, 05:05

- |

Мировые рынки штормит, не стал исключением и американский. С начала года S&P 500 потерял около 9%.

Тем не менее, текущие угрозы таят в себе значительные возможности. Некоторые фундаментально сильные бумаги уже опустились на достаточно интересные уровни, что дает возможность для входа в длинные позиции.

Тем не менее, не следует забывать и о рисках, уделяя большее внимание достаточно стабильным компаниям. В недавнем аналитическом отчете Bank of America рекомендовал инвестировать в акции крупных, «высококачественных» и богатых на кэш корпораций.

Давайте рассмотрим эти советы поподробнее. По мнению аналитиков, следует предпочесть…

• Крупные корпорации мелким. Дело в том, что финансовый леверидж (а значит и риски) крупных компаний находится ниже среднеисторического уровня; у компаний малой капитализации показатель достиг исторического максимума.

( Читать дальше )

Блог им. Krojter |Bank of America: Повышение ставок ФРС настораживает

- 23 декабря 2015, 05:29

- |

На прошлой неделе стартовала «новая эра» в экономике США: Федрезерв поднял процентные ставки – впервые с 2006 года.

Шаг этот достаточно неоднозначен. В принципе, его можно воспринимать в качестве доказательства силы американской экономики. Однако есть доводы и против. В недавнем аналитическом обзоре Bank of America привел несколько графиков, демонстрирующих настораживающие моменты ситуации с монетарным ужесточением в США.

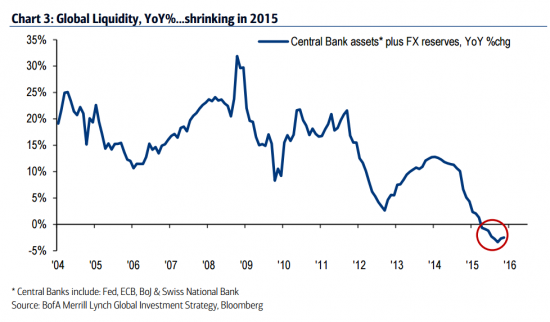

• Сокращение глобальной ликвидности, в частности, активов и резервов мировых ЦБ, что отчасти сдерживается QE от ЕЦБ.

• Ранее многие американские компании использовали дешевый долг для финансирования обратного выкупа акций. Теперь эта тенденция может сойти на нет.

( Читать дальше )

Блог им. Krojter |Фондовый рынок США: основные статистические закономерности

- 01 декабря 2015, 07:50

- |

Если обратиться к истории, то выясняется, что американский рынок акций в среднем рос на 10% в год.

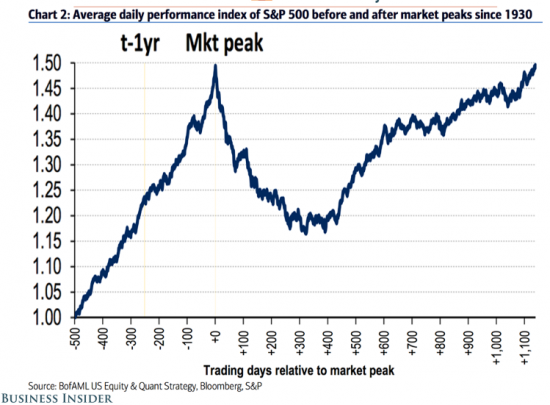

Звучит впечатляюще, однако, не следует забывать о фразе «в среднем». В одни периоды ситуация была лучше, в другие – хуже. Природа рынков изменчива, что проиллюстрировал на графическом примере Bank of America. На приведенной ниже схеме представлено среднедневная доходность S&P 500 в преддверии и после рыночных пиков на основе статистики с 1930 года.

Видно, что взлеты сменяются падением, на чем можно неплохо заработать, но терпеливый долгосрочный инвестор в итоге также оказывается в позитиве.

Также были выделены несколько закономерностей:

• Доходность S&P 500 была очень сильной в преддверии пика. Медианный показатель за 6 месяцев равнялся 14%, а за 12 месяцев – 21%.

( Читать дальше )

Блог им. Krojter |Bank of America: S&P 500 «нацелился» на 3500

- 26 ноября 2015, 06:14

- |

Бычий рынок на фондовом рынке США продолжается уже более шести лет. Интересно, а что же нас ждет впереди?

Аналитики Bank of America настроены по-стратегически: эксперты прогнозируют, что к 2025 году S&P 500 достигнет 3500 пунктов. При этом во вторник индекс закрылся в районе 2090 пунктов. Таким образом, потенциал роста на ближайшие 10 лет составляет около 67%.

Цифра впечатляет, однако, с момента разворота американского рынка акций в марте 2009 года S&P 500 примерно утроился. Ситуацию 2009 года, когда фондовые активы стали чрезмерно недооцененными, эксперты считают дном на уровне поколения.

Посредством регрессионного анализа в Bank of America спрогнозировали среднегодовую общую доходность по S&P 500 на ближайшие 10 лет на уровне 8% с 90-вероятностным доверительным интервалом на уровне 4-12%. Учитывая 2% дивидендную доходность, речь может идти о примерно 6% росте самого индекса в год в среднем, то есть 3500 пунктах к 2025 году.

К концу 2016 года аналитики ожидают 2200 пунктов по S&P 500, то есть увеличение около 5% от текущих уровней. Также эксперты указывают на тот факт, что последние два года бычьего рынка, как правило, проходили на крайне позитивной ноте для американского рынка акций, который за этот вырастал минимум на 30%.

Следует отметить, что речь идет о доходности фондового рынка США в целом. На уровне отдельных историй она может быть гораздо более существенной.

БКС Экспресс

Блог им. Krojter |$50 трлн долга или третья волна мирового финансового кризиса

- 27 октября 2015, 05:11

- |

Это стало символом феноменального роста маржинального долга в КНР. При этом в целом ситуацию в Поднебесной можно охарактеризовать как замедление экономического роста на фоне скачка долговой нагрузки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс