Блог им. Krojter |4 фактора, бросающие тень на сезон отчетности в США

- 13 января 2017, 06:47

- |

На этой неделе стартует период, богатый на сильные движения в отдельных бумагах. Речь идет о сезоне публикации корпоративной отчетности в Штатах. Уже в пятницу с квартальными релизами выйдут ведущие американские банки.

Согласно оценкам исследовательской организации FactSet, по итогам 4-го кв. речь может идти о 2,6% приросте консолидированной прибыли (eps) S&P 500 после +3,2% в 3-м кв. Выручка может увеличиться на 4,3%. Таким образом, рецессия корпоративных прибылей в США могла завершиться в 3-м кв., происходит это на фоне улучшения экономики.

В последнее время сформировалась тенденция, когда ожидания аналитиков к началу сезона оказываются заниженными. Как результат, многим компаниям удается опередить консенсус, что позитивно для акций. Тем не менее, на этот раз ситуация несколько усложнилась. Ниже мы приведем некоторые факторы, которые могут оказать давление на сезон отчетности в США. В целом все они связаны с приходом к власти Дональда Трампа.

• Налоговый фактор. В своей предвыборной программе Трамп пообещал снизить корпоративные налоги (35% ставка налога на прибыль является одной из самых высоких в мире). Более того, были обещаны налоговые каникулы на репатриированные из-за рубежа прибыли. Как результат, в перспективе корпорации США могут нарастить объем программ обратного выкупа акций. Пока же топ-менеджмент нуждается в снижении неопределенности относительно налоговой темы. В связи с этим в ходе нынешнего сезона отчетности может быть анонсировано не слишком много программ buyback.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. Krojter |Приближается сезон отчетности в США. На что обратить внимание инвестору?

- 10 января 2017, 06:48

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует на этой неделе. В пятницу ведущие банки США (JP Morgan, Bank of America, Wells Fargo) опубликуют квартальные результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 4-й квартал 2016 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка акций в целом. Возможны значительные движения в бумагах. Так, после сентябрьского релиза акции FedEx за один день выросли примерно на 7%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

Ключевые компоненты релиза:

( Читать дальше )

Блог им. Krojter |Фондовый рынок США: Все еще впереди

- 29 декабря 2016, 06:37

- |

После выборов в США инвесторы активизировались. Фондовые индексы установили новые рекорды.

Однако аналитики инвестдома Jefferies считают, что это еще не предел. Эксперты приводят график, на котором видно, что совокупный приток средств в активные и пассивные фонды акций с марта 2009 года (точка разворота тренда) по сегодняшний день составил около $140 млрд. При этом за обозначенный период фонды облигаций привлекли $1,5 трлн.

Таким образом, определенное пространство для маневра у американских фондовых активов еще есть. Конечно, 100% гарантии нет, однако аналитики Jefferies видят позитивные признаки. В качестве фактора риска обозначены растущие процентные ставки в США, хотя по историческим меркам они не слишком высоки.

БКС Экспресс

Блог им. Krojter |Санта Клаус стучится на американские биржи

- 29 ноября 2016, 06:51

- |

От минимумов 4 ноября, которые наблюдались незадолго до выборов президента США, S&P 500 прибавил 6,2%.

На прошлой неделе было установлено сразу несколько исторических максимумов подряд. Если верить историческим аналогиям, то все еще впереди.

До периода, на который зачастую приходится так называемое «ралли Санта Клауса», еще осталось время. Ведь традиционно речь идет о временном отрезке между Католическим Рождеством и Новым Годом. Однако если посмотреть на график от Topdown Charts, где поведение S&P 500 в этом году наложено на усредненное поведение индекса с 1990 по 2015 год, то можно сделать предположение о грядущих новых максимумах по фондовому рынку США.

Надо понимать, что прошлые показатели не являются гарантией оптимистичного будущего. Тем не менее, определенный повод для оптимизма на лицо.

БКС Экспресс

Блог им. Krojter |Выборы в США: Наихудший исход для фондового рынка

- 08 ноября 2016, 06:35

- |

Представьте себе картину: Америка просыпается 9 ноября, а выигравшего в президентской гонке нет.

Звучит нереально? Не совсем так. Учитывая, что шансы Хиллари Клинтон на победу не слишком превышают показатели Дональда Трампа, сценарий такого рода вполне допустим. Это может стать наихудшим раскладом для фондового рынка.

Ранее Д.Трамп заявлял, что намерен оспорить итоги голосования в случае неблагоприятного для него вердикта. И это учитывая, что Хиллари Клинтон может не набрать необходимые 270 голосов выборщиков.

Что тогда? Во многих штатах требования пересчета реализуются по выбору: 43 штата (из 50) позволяют оспорить результаты проигравшему кандидату и другим несогласным агентам. В других штатах пересчет является автоматическим.

Ярким примером является Флорида с противостоянием между Д.Бушем и А.Гором в 2000 году. В конечном итоге вердикт в пользу Буша, проигравшего общие выборы, был вынесен Верховным Судом США. Отметим, что сейчас разрыв между кандидатами во Флориде близок к нулю, при этом для активации процедуры пересчета необходим разрыв менее 0,5%. Отметим, что в период между 7 ноября и 15 декабря 2000 года (общие выборы и решение Верховного Суда), индекс S&P 500 потерял 8,4%.

( Читать дальше )

Блог им. Krojter |Лучшие дни могут быть впереди для фондового рынка США

- 03 ноября 2016, 06:50

- |

Wall Street с настороженностью смотрит в будущее. S&P 500 консолидируется в преддверии сильного движения. Призрак коррекции бродит по фондовому рынку США.

Однако технический аналитик Bank of America – Стивен Суттмейер — настроен вполне оптимистично. По мнению эксперта, в краткосрочной перспективе возможна небольшая волна снижения. Тем не менее, если уровень 2100-2050 пунктов по S&P 500 устоит, то создастся базис для возможного движения в 2330 пунктов, а в дальнейшем и к 2425 пунктам.

Изучив поведение S&P 500 в период мощных бычьих движений, стартовавших в 1950 и 1980 годах, Суттмейер пришел к выводу, что впереди нас ждет рост на 50-60%.

Минимумы на уровне целого поколения, наблюдавшиеся в 1942 и 1974, предваряли длительные бычьи движения более чем в 10 лет. Ситуация дна 2009 года после ипотечного кризиса может быть аналогичной.

( Читать дальше )

Блог им. Krojter |«Черный понедельник» на носу-2?

- 20 октября 2016, 06:23

- |

В среду Wall Street праздновала 29 годовщину знаменитого «Черного понедельника».

19 октября 1987 года мировые фондовые рынки взорвались. В тот день индекс Dow Jones потерял 22%, что стало наибольшим внутридневным падением за всю историю.

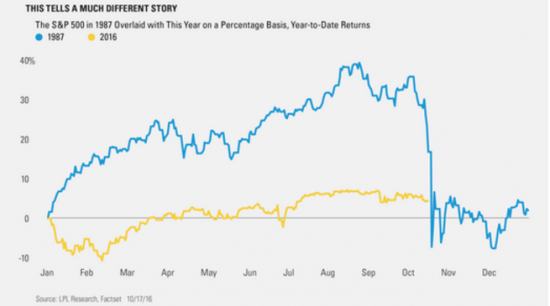

Аналитики неплохо подготовились к знаменательной дате, пытаясь заглянуть в будущее при помощи графических аналогий. Недавно Citigroup наложил текущий график S&P 500 на поведение индекса в 1987 году – как раз перед знаменитым крушением. Выглядит достаточно похоже.

Однако главный стратег LPL Financial- Райан Детрик — видит иную картину. Дело в том, что в 1987 году в преддверии краха рынок США взлетел практически вертикально: к концу сентября S&P 500 прибавил 40%. Фондовые активы были перегреты, что сделало последующее падение достаточно закономерным.

Если наложить график прироста S&P 500 в 1987 году, наблюдавшегося с начала года, на соответствующую динамику последнего (не столь бурного) времени, то картина выглядит абсолютно иной. Поймать черного лебедя за хвост пока не удалось!

БКС Экспресс

Блог им. Krojter |«Черный понедельник» на носу?

- 12 октября 2016, 05:16

- |

Конечно, графические аналогии – не панацея, и «черные лебеди» так и останутся черными.

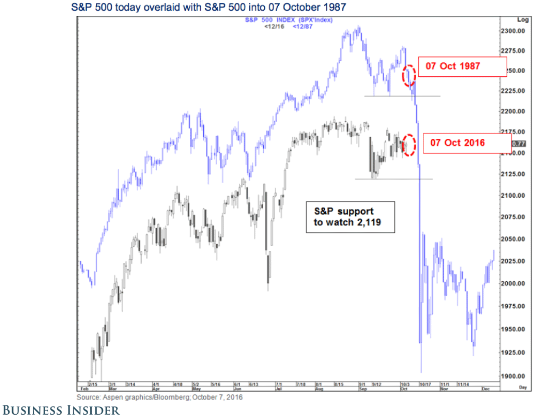

Однако периодически аналитики пытаются найти новые закономерности, пытаясь заглянуть в будущее. Недавно так поступил Citigroup, который наложил текущий график S&P 500 на поведение индекса в 1987 году – как раз перед знаменитым крушением.

Вот что получилось. На схеме видится, что новый «черный понедельник» не за горами. Отметим, что 19 октября 1987 года Dow Jones потерял рекордные за всю историю 22,6%. Провалился и S&P 500.

Для подтверждения своей мысли аналитики приводят следующие факторы:

• риски, связанные с банковским сектором Европы (впрочем, недавно звучали и другие идеи);

• очень неоднозначные выборы президента США;

• монетарная политика мировых ЦБ вызывает сомнения, недавно ходили слухи о скором сворачивании с QE от ЕЦБ;

• резкие движения активов в последние дни, включая нефть, британский фунт и юань.

Впрочем, закономерности-закономерностями, а публикуются аналогии гораздо чаще, чем сбываются сопутствующие предсказания. Исторические аномалии, потому и аномалии, что предугадать их в точности практически не возможно.

БКС Экспресс

Блог им. Krojter |Goldman Sachs: Распродажи пятницы могут продолжиться

- 13 сентября 2016, 06:54

- |

После более чем 40 дней спокойствия, в прошлую пятницу настав воистину «брутальный» день для Wall Street, когда фондовые индексы потеряли более 2%.

Возникает естественный вопрос: а что же дальше? Аналитики Goldman Sachs попытались дать ответ на этот вопрос. Стратегически эксперты ожидают умеренного роста фондового рынка США в ближайшие несколько лет на фоне относительно скромного развития экономики (+1,5% в 2016 году, +2% в 2017 году).

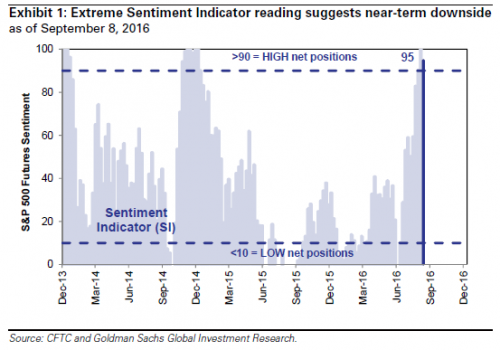

Тем не менее, тактически Goldman выделяет 5 причин, почему нынешняя коррекция вполне может продолжиться.

1. Сентимент. Индикатор настроений инвесторов, рассчитываемый инвестдомом, находится на крайне бычьем уровне — 95. Значение выше 90 сигнализирует о чрезмерном самодовольстве участников рынка, что может иметь печальные последствия.

( Читать дальше )

Блог им. Krojter |Позиции американских трейдеров наводят на мрачные мысли

- 02 сентября 2016, 04:14

- |

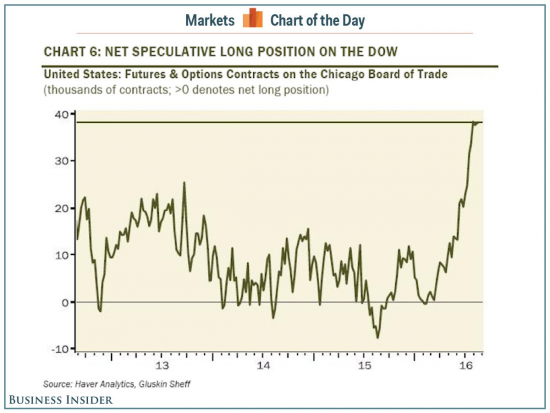

Спекулянты ставят на то, что индекс Dow Jones продолжит ралли. На первый взгляд, это внушает оптимизм. Однако не все так просто.

Известный экономист Дэвид Розенберг из Gluskin Sheff отметил, что число спекулятивных лонгов по фьючерсам на DJIA на CBOT достигло рекордного уровня – свыше 38 тыс.

Добавим к этому аналогичный показатель для S&P 500, находящийся на трехлетнем максимуме, и складывается интересная картина. Если придерживаться принципа «от противного», то чрезмерный оптимизм инвесторов является поводом для беспокойства.

Помимо этого Розенберг отметил, что, по данным Американской ассоциации индивидуальных инвесторов, менее 30% розничных инвесторов оценивают себя в качестве медведей. Внимание заслуживает и сравнительная стоимость фондового рынка США. Мультипликатор P/E достиг 20,5 и 18,5 с учетом прибыли за 2016 год. Еще не пузырь, но близко к стандартному отклонению от средней, указывает Розенберг.

В последние шесть недель фондовый рынок США затих. Тем не менее, согласно некоторым индикаторам, вероятность просадки возрастает.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс