Блог им. Krojter |3 графика, которые могут заставить Фед приободриться

- 04 марта 2016, 05:11

- |

Текущую ситуацию в мировой экономике и на финансовых рынках нельзя назвать однозначной. Однако главный международный экономист Deutsche Bank – Торстен Слок – настроен по-бычьи.

По мнению эксперта, «весна вернулась» в американскую экономику. Кроме того, Т.Слок утверждает, что ФРС должна поднять процентные ставки уже на следующем заседании – в марте.

Согласно сегменту производных инструментов на fed funds rate, вероятность подобного развития событий оценивается участниками рынка лишь в 2%. Тем не менее, Т.Слок аргументирует свою позицию улучшением ситуации в экономике США, приводя в качестве доказательства три графика.

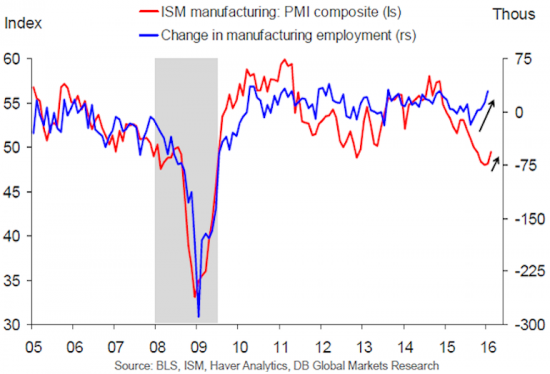

— Появилось подтверждение уменьшения негативного влияния сильного доллара на экономику США. Это видно из улучшения Индекса деловой активности от ISM, в частности, подындекса занятости.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Krojter |«Минуты» ФРС: На что обратить внимание инвесторам?

- 17 февраля 2016, 13:29

- |

В ходе заседания 26-27 января Федрезерв оставил ключевую ставку без изменений, не дав четкого сигнала относительно перспектив монетарной политики в США на ближайшие несколько месяцев.

На прошлой неделе Джанет Йеллен выступала перед Конгрессом. Глава регулятора указала на ряд рисков для американской экономики, которые могут заставить ФРС удерживать ставки на текущих уровнях. Однако при этом Йеллен подчеркнула, что монетарная политика не подчиняется твердому курсу.

Сегодня в 22:00 мск будут представлены протоколы последнего заседания ФРС, которые могут пролить свет на дальнейшие перспективы кредитно-денежной политики в США. Ниже обозначены пять моментов, на которые стоит обратить внимание инвесторам:

• Баланс рисков. Важным изменением в тексте январского стейтмента стало решение Феда не оценивать баланс (соотношение) рисков для американской экономики; в декабре речь шла о сбалансированности upside и downside рисков. По итогам прошлого заседания ФРС лишь указала на то, что внимательно мониторит все тенденции. Таким образом, налицо неопределенность экономического прогноза. «Минуты» могут пролить свет на внутренние дебаты по этому вопросу.

( Читать дальше )

Блог им. Krojter |Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 27 января 2016, 12:55

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 22:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США не столь однозначны.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы сегодня не увидим.

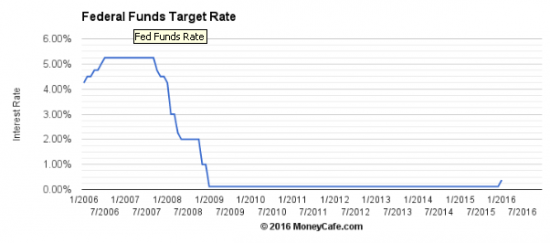

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. В этот раз, по всей видимости, изменений не предвидится. Глобальные риски и низкая инфляция давят на ФРС.

( Читать дальше )

Блог им. Krojter |Инфляция может стать наиважнейшей темой в экономике США в 2016 году

- 30 декабря 2015, 07:36

- |

Следующий год в экономике с США может пройти под знаком инфляции. Под этим подразумевается вся важность данной проблемы для Америки.

Дело в том, что в декабре нынешнего года ФРС впервые за много лет увеличила процентные ставки. При этом многие инфляционные показатели находятся ниже порогового значения в 2%.

Так базовый Индекс личных потребительских расходов (PCE без учета еды и энергии — волатильных компонент), в ноябре вырос лишь на 1,3% относительно аналогичного периода прошлого года.

Однако более известный показатель, базовый Индекс расходов потребителей (core CPI), в том же месяце прибавил уже 2%. Это наибольший прирост с июля 2012 года, который дает понять, что без учета негативного влияния низких цен на сырье и сильного доллара, инфляция в США потихоньку восстанавливается.

Если посмотреть на разницу между обычным и базовым CPI, то видна борьба между инфляционными и дефляционными тенденциями в американской экономике.

( Читать дальше )

Блог им. Krojter |Bank of America: Повышение ставок ФРС настораживает

- 23 декабря 2015, 05:29

- |

На прошлой неделе стартовала «новая эра» в экономике США: Федрезерв поднял процентные ставки – впервые с 2006 года.

Шаг этот достаточно неоднозначен. В принципе, его можно воспринимать в качестве доказательства силы американской экономики. Однако есть доводы и против. В недавнем аналитическом обзоре Bank of America привел несколько графиков, демонстрирующих настораживающие моменты ситуации с монетарным ужесточением в США.

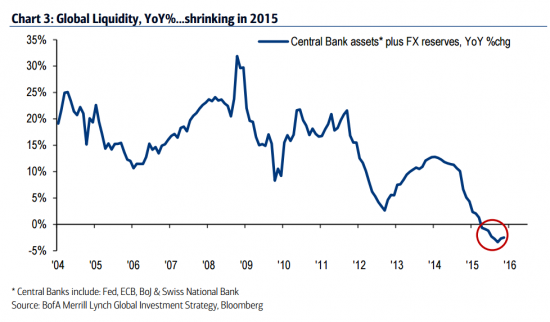

• Сокращение глобальной ликвидности, в частности, активов и резервов мировых ЦБ, что отчасти сдерживается QE от ЕЦБ.

• Ранее многие американские компании использовали дешевый долг для финансирования обратного выкупа акций. Теперь эта тенденция может сойти на нет.

( Читать дальше )

Блог им. Krojter |Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 16 декабря 2015, 12:56

- |

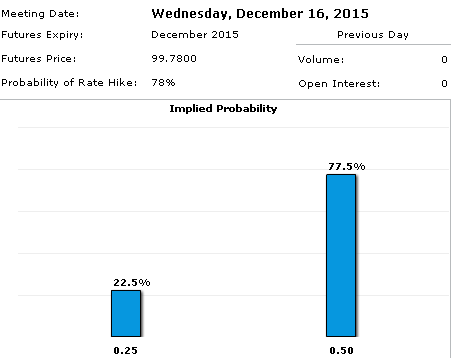

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 22:00 мск, является крайне важным мероприятием этого года. Это не удивительно, ведь уже сейчас американский ЦБ может объявить о повышении процентных ставок.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что в 22:00 будут также представлены цифровые прогнозы Федрезерва относительно экономики и процентных ставок, а в 22:30 состоится пресс-конференция Джанет Йеллен.

• Процентные ставки. Согласно консенсус-оценке аналитиков от Reuters, ключевая ставка может быть увеличена на 0,25% и составить 0,375% (диапазон 0,25-0,5%), это может стать первым пересмотром с декабря 2008 года. Следует отметить, что в текущих условиях ФРС боится опоздать с повышением ставок. Главной является четкая коммуникация, стремление не обмануть рынок. Именно поэтому американский ЦБ вряд ли воздержится сегодня от действий.

( Читать дальше )

Блог им. Krojter |3 графика, на которые стоит обратить внимание в преддверии декабрьского заседания ФРС

- 02 декабря 2015, 08:04

- |

15-16 декабря состоится знаменательное событие – двухдневное заседание ФРС, по итогам которого регулятор может повысить ключевую ставку. Монетарное ужесточение может всколыхнуть глобальные финансовые рынки и изменить прогноз по ряду активов.

Валютный рынок во многом уже заложил сценарий умеренного роста ставок, в частности, заметно укрепился доллар. Однако грядущие изменения нашли отражения не во всех сегментах.

В преддверии важных событий аналитики Societe Generale предлагают ознакомиться с тремя интересными графиками.

• Рост заработных плат, который наблюдается в последнее время. Подобная ситуация вполне соответствует идее декабрьского повышения ставок. На эту компоненту следует обратить особое внимание 4 декабря, когда будет представлен ключевой отчет по рынку труда США за ноябрь. Если резкого всплеска не будет, то идея (благоприятного) медленного ужесточения получит подтверждение.

( Читать дальше )

Блог им. Krojter |ФРС может поднять ставку четыре раза в следующем году

- 30 ноября 2015, 07:57

- |

В последнее время тема перспектив монетарной политики американского ЦБ не сходит с мониторов. Как показывают фьючерсы на fed-funds rate, сейчас участники рынка делают ставку на первое повышение ключевой процентной ставки уже в декабре.

Интересно, а что же дальше?

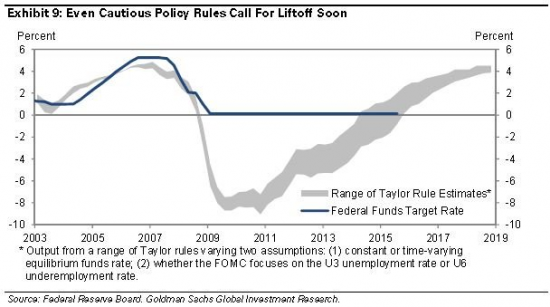

В 2016 году ФРС может увеличить ставку в два раза сильней, чем рассчитывает Уолл-стрит в целом. Так считает знаменитый инвестдом Goldman Sachs.

Рынок бондов сейчас подразумевает повышение индикатора в следующем году лишь на 50 базисных пунктов. Однако экономисты Goldman ожидает роста на 1%. По мнению аналитиков, американская экономика будет достаточно сильна, чтобы позволить Феду увеличивать ставку примерно раз в квартал.

( Читать дальше )

Блог им. Krojter |Заседание ФРС США: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 28 октября 2015, 12:09

- |

Заседание ФРС США, итоги которого будут опубликованы в среду в 21:00 мск, является достаточно важным мероприятием этого месяца. Это не удивительно, ведь уже сейчас американский ЦБ может готовиться к повышению процентных ставок.

Сегодняшнее мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы сегодня не увидим.

• Процентные ставки – по всей видимости, тут пока без изменений. Может остаться целевая зона 0-0,25% для ключевой ставки – значение, сохраняющееся с декабря 2008 года. На данный момент низкая инфляция в США, определенные признаки замедления американской экономики, а также глобальные риски свидетельствуют не в пользу повышения ставок.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в прошлом октябре. Объявлять о новой программе в текущих условиях смысла не имеет. Хотя некоторые эксперты считают, что в перспективе ситуация может измениться.

( Читать дальше )

Блог им. Krojter |Бен Бернанке не отказывается от «голубиных» взглядов

- 07 октября 2015, 05:09

- |

Экс-глава ФРС Бен Бернанке заявил в понедельник о сомнениях относительно того, что американская экономика выдержит четыре повышения ключевой ставки на 0,25%. Напомним, что с кризисного 2008 года сохраняется целевой диапазон на уровне 0-0,25%.

Дело в том, что некоторые экономисты и чиновники из Феда призывают поднять ставки в обозримой перспективе, чтобы инфляция в будущем не стала угрозой.

По мнению Бернанке, рост ставок «убьет американский экспорт» посредством очень сильного доллара. Бывший глава Федрезерва считает сентябрьский отчет по рынку труда США «посредственным», что может помешать Феду увеличить ставки в этом году. Не секрет, что именно улучшения на рынке труда приводились ФРС в качестве аргумента для монетарного ужесточения.

Бернанке продолжает защищать предпринятые при его бытности в качестве главы американского ЦБ шаги, указывая на сокращение уровня безработицы и считая не слишком сильные темпы роста ВВП США в пострецессионный период, обусловленными скорее структурными проблемами.

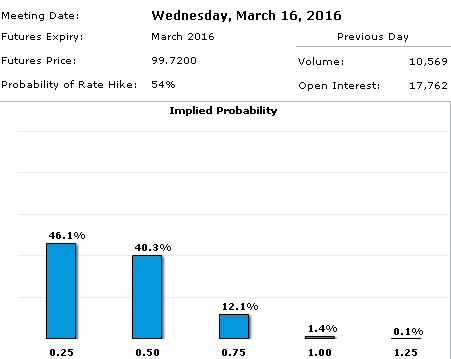

Следует отметить, что по состоянию на понедельник сегмент производных инструментов на ставку по федеральным фондам с вероятностью свыше 50% (54%) указывал на уверенность участников рынка в первом повышении ключевой процентной ставки лишь в марте следующего года.

БКС Экспресс

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс