Блог им. Krojter |ФРБ Атланты ждет замедления американской экономики в 3-м квартале

- 06 октября 2015, 04:54

- |

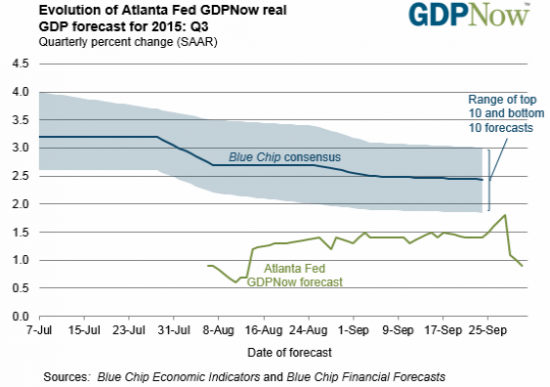

2-й квартал прошел преимущественно на позитиве для американской экономики. Согласно третьей оценке, темп роста ВВП США в апреле-июне составил 3,9%.

Однако в 3-м квартале ситуация может измениться. Согласно консенсус-прогнозу экономистов (Blue Chip Financial Forecasts), экономика может показать рост на 2,4%. Это достаточно нейтральное значение. Тем не менее, по данным ФРБ Атланты, преуспевшем в прогнозах на 1-й квартал, ВВП может увеличиться лишь на 0,9%.

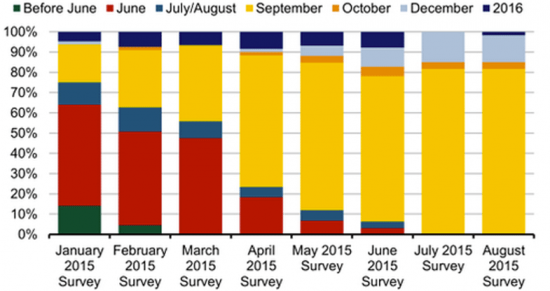

На фоне этого ФРС вряд ли будет спешить в повышением процентных ставок. Следует отметить, что, судя по ситуации в сегменте производных инструментов на ставку по федеральным фондам, участники рынка ставят с вероятностью свыше 50% (52% по итогам пятницы) на первое увеличение ключевой ставки лишь в марте следующего года.

БКС Экспресс

- комментировать

- Комментарии ( 0 )

Блог им. Krojter |Джанет Йеллен была заинтригована одним из графиков

- 29 сентября 2015, 05:07

- |

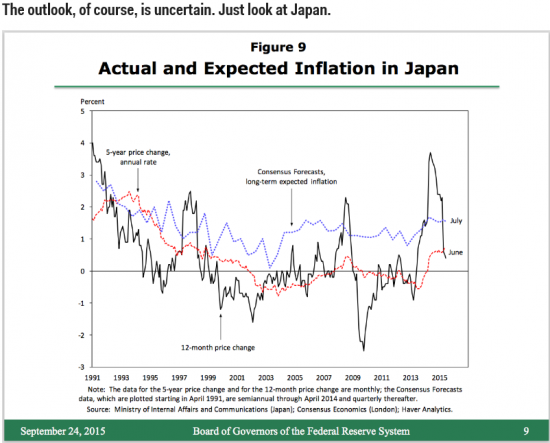

В прошлый четверг Джанет Йеллен выступила с речью, посвященной инфляции и монетарной политике, в Университете Мичигана.

В ходе выступления глава ФРС доказывала, что инфляционные ожидания важны для фактического уровня инфляции. Для этого Джанет Йеллен использовала 9 слайдов.

По словам Йеллен, факторы, сдерживающие текущую инфляцию в США, являются временными. Глава Федрезерва считает, что в ближайшие годы американская инфляция достигнет целевого уровня в 2%. При этом экономика США вернется к максимальной занятости. Это позволяет сделать предположение о возможности повышения процентных ставок в обозримой перспективе.

Однако один из слайдов несколько смутил Йеллен. Если посмотреть на опыт Японии, то видно, что инфляционные ожидания в стране долгое время были позитивными, несмотря на продолжительную дефляция.

Таким образом, многие центробанки сталкиваются с одной и той же проблемой – прогнозы относительно динамики инфляции не всегда являются в полной мере верными. Подобная ситуация вносит большую неопределенность в перспективы монетарной политики в США, затрудняя работу регулятора.

БКС Экспресс

Блог им. Krojter |Внешние факторы не зря пугают Федрезерв

- 23 сентября 2015, 05:42

- |

На прошлой неделе прошло заседание ФРС, по итогам которого ключевая ставка была оставлена без изменений. Целевая зона 0-0,25% сохраняется с декабря 2008 года.

Однако в риторике Феда появились некоторые нововведения. Было сказано про мониторинг ситуации за рубежом, а Джанет Йеллен прямо указала на рыночную и экономическую слабость Китая и прочих развивающихся стран в качестве риска. Не следует забывать и о сильном долларе.

В свете всего этого интересно сравнить прогноз по прибылям крупнейших корпораций США, которые сильно зависят от международных операций, с теми американскими компаниями, которые «завязаны» на внутренний рынок.

По данным исследовательской организации FactSet, для фигурантов из S&P 500, которые генерируют менее 50% продаж на территории США, темпы роста прибыли в 3-м кв. могут составить 3,1% относительно аналогичного периода прошлого года. В случае более глобальных корпораций из S&P 500 речь может идти о 14,1% падении показателя.

( Читать дальше )

Блог им. Krojter |Топ-10 лучших акций с момента последнего повышения ставок Федрезерва

- 17 сентября 2015, 13:39

- |

Сегодня состоится знаковое событие – будут опубликованы итоги двухдневного заседания ФРС. Единого мнения на сей счет нет. Позиции ведущих аналитиков расходятся. Не исключается и вероятность повышения процентных ставок уже сегодня, хотя существует целый ряд факторов против подобного шага.

Примечательно, что ключевая ставка американского ЦБ находится в рекордно низком целевом диапазоне 0-0,25% со времен разгара Великой рецессии - конца 2008 года. При этом в последний же раз повышение произошло 29 июня 2006 года. С тех пор многое произошло: в 2007 году начался финансовый коллапс, который позже сменился фееричным восстановлением фондового рынка США.

С 29 июня 2006 года по текущий момент S&P 500 прибавил около 60%. Однако это еще не предел. Многие отдельные акции показали гораздо более интересные движения. Ниже приведена динамика лидеров роста S&P 500 с момента последнего повышения ставки по 15 сентября текущего года (данные исследовательской организации FactSet).

БКС Экспресс

Блог им. Krojter |Goldman Sachs обозначил победителей и проигравших в случае повышения ставок ФРС

- 17 сентября 2015, 04:57

- |

Одним из ключевых событий последних месяцев, пожалуй, является сентябрьское заседание ФРС, итоги которого будут опубликованы в четверг. Согласно консенсус-оценке аналитиков, ключевая процентная ставка может быть незначительно увеличена – до 0,25%.

Прогнозы экспертов разнятся, и однозначного мнения нет. Существует ряд факторов, свидетельствующих не в пользу роста процентных ставок, в частности, низкая инфляция в США. Тем не менее, полностью исключать вероятности этого события нельзя.

В недавнем аналитическом отчете Goldman Sachs представил списки акций, которые выиграют и проиграют в результате роста процентных ставок в Америке.

По мнению экспертов, «качественные» бумаги корпораций с сильными балансовыми показателями имеют тенденцию опережать слабых конкурентов в среднем на 5 п.п. в течение 3-месячного периода после первого повышения ключевой ставки. К числу фундаментально сильных акций можно отнести Apple, Google, Priceline (владелец Booking.com). Бумаги MasterCard, ритейлера Dollar Tree, производителя программного обеспечения Oracle, поставщика автозапчастей O’Reilly Automotive также выделены Goldman Sachs как «качественные» акции.

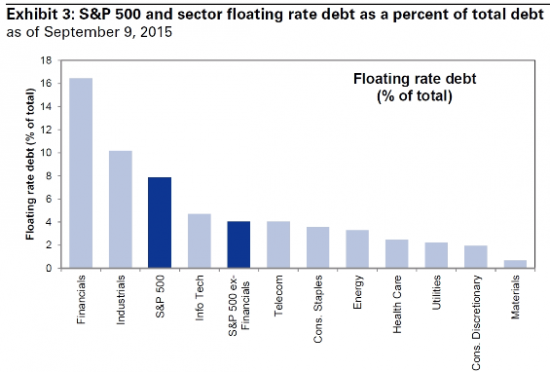

В то же время, акции корпораций, характеризующихся высоким уровнем долга с плавающей процентной ставкой, могут пострадать в результате монетарного ужесточения. Среди наиболее чувствительных компаний аналитики выделяют General Electric, финансовые учреждения Wells Fargo, M&T Bank, Lincoln National, Progressive Corp., производителя грузовиков Paccar и поставщика строительных материалов Martin Marietta Materials.

Goldman Sachs отмечает, что около 16% долга американского финансового сектора имеет плавающие процентные ставки. Для индустриальных компаний этот показатель составляет 10%, что выше примерно 8%-го уровня S&P 500.

БКС Экспресс

Блог им. Krojter |Ларри Саммерс: Пять причин, почему ФРС не стоит повышать ставку на этой неделе

- 15 сентября 2015, 04:59

- |

Сентябрьское заседание ФРС, которое пройдет в среду-четверг, может стать одним из основных событий последних месяцев. Согласно консенсус-оценке, аналитики ожидают, что ключевая ставка будет повышена до 0,25%, то есть диапазон составит 0,125%-0,375%. Подобный шаг ставки в 0,125% обычно не типичен для Федрезерва, действующего минимально привычным шагом 0,25%, но исторически такие примеры были и ранее.

Тем не менее, не все так очевидно. Многие экономисты выступают против монетарного ужесточения в сентябре. В их число входит и Ларри Саммерс, который является экс-министром финансов США. В 2013 году его кандидатура рассматривалась президентом США Бараком Обамой на должность председателя Федрезерва на смену Бену Бернанке.

В качестве аргументации Саммерс приводит пять доводов:

• Хаос последних недель, который привел к ужесточению финансовых условий.

• Темпы роста занятости в США замедлились, наблюдается слабость на сырьевых рынках. Согласно модели ФРБ Атланты, темп роста американского ВВП в 3-м кв. может составить лишь 1,5%,

( Читать дальше )

Блог им. Krojter |6 причин, по которым сентябрьское повышение ставок ФРС выглядит маловероятным

- 25 августа 2015, 13:40

- |

Конечно, вероятность подобного сценария развития событий нельзя полностью исключать. Однако существует ряд причин, по которым американский ЦБ, по всей видимости, отложит столь важное решение на более поздний период:

1. Фееричное ралли доллара. И хотя ФРС утверждает, что не сфокусирована на валютном рынке, данный фактор, снижающий конкурентоспособность американской продукции, нельзя оставлять без внимания.

( Читать дальше )

Блог им. Krojter |Не так страшно повышение ставок ФРС, как может показаться

- 20 августа 2015, 13:33

- |

Несмотря на внешние риски, экономика США постепенно улучшается. Безусловно, множество проблем и дисбалансов остаются. Однако инвесторы по всему миру уже сейчас готовятся к повышению процентных ставок ФРС.

Безусловно, это будет происходить постепенно, в этом году, возможно, один раз. Тем не менее, участники рынка опасаются возможных распродаж в сегментах акций и облигаций.

Однако не все так плохо. Эксперты Jones Trading приводят статистику и заявляют, что начало увеличения ставок Федрезервом будет лучшим событием для фондового рынка США в этом году. Дело в том, что монетарное ужесточение ФРС может быть воспринято в качестве подтверждения улучшения ситуации в американской экономике. Исторически фондовый рынок США часто рос в преддверие и после подобных событий. Если же Фед, напротив, снижает ставки, то на продолжительных отрезках времени это может говорить о слабости экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс