Timur Nigmatullin

Позитивный внешний фон поддержит ММВБ в первой половине дня

- 27 сентября 2016, 09:03

- |

В преддверии открытия торгов на российской площадке, внешний фон для рынка выглядит положительно. Основные азиатские индексы торгуются в плюсе. Китайский CSI 300 прибавляет 0,23%. Японский Nikkei 225 растет на 0,43%. Фьючерс на американский индекс широкого рынка S&P 500 прибавляет значительные для него 0,52%. Рынки положительно реагируют на уверенное выступление Клинтон в дебатах с Трампом. Существует консенсус, что победа Клинтон на выборах 8 ноября будет означать сохранение статус-кво в экономике и политике США, а победа Трампа несет в себе неопределенность и, соответственно, существенные риски.

Нефть дешевеет в пределах 0,3%. Баррель Brent торгуется вблизи $47,79, а Light — $45,85. Скорее всего, на подходящем к концу заседании нефтедобывающих стран опять никто ни о чем не договорится из-за неразрешимых разногласий. В частности, есть явные признаки того, что ключевые участники ОПЕК Саудовская Аравия и Иран так и не продвинулись сколь-нибудь в достижении предварительного соглашения о заморозке добычи. Министр нефти Ирана вчера заявил, что «Встреча носит рекомендательный характер, большего ожидать не стоит». Впрочем, любой рост цен на нефть, связанный с заморозкой или снижением добычи, очевидно, будет очень быстро нивелирован ростом добычи «сланцевиков» из-за характерного для них короткого инвестиционного цикла. Даже при нынешних относительно низких ценах на жидкие углеводороды в США наблюдается всплеск буровой активности. Так, согласно последним отчетам Baker Hughes, число действующих буровых в США с майских минимумов уже выросло на треть.

На мой взгляд, несмотря на умеренно дешевеющую нефть, позитивный внешний фон в первой половине дня поддержит ММВБ. Так же, хорошей новостью для российского рынка, как и для других рисковых активов, является рост вероятности победы Клинтон. Скорее всего, рублевый индикатор «широкого рынка» прибавит в пределах 0,5%. На валютном рынке ожидаю боковика по валютной паре доллар/рубль вблизи отметки 64 рубля. Нигматуллин, ФИНАМ.

- комментировать

- Комментарии ( 0 )

итоги встречи в Алжире могут стать холодным душем для нефтебыков

- 26 сентября 2016, 13:34

- |

К середине торговой сессии понедельника нефтяные котировки прибавляют в пределах 0,6%. Баррель марки Brent стоит $46,7, а «бочка» сорта WTI — $44,74. Поддержку котировкам по-прежнему оказывают спекуляции в преддверии обнародования итогов встречи стран-производителей в Алжире от 26-28 сентября. В частности, ранее министр энергетики Алжира заявил, что «возможны все варианты, касающиеся сокращения или заморозки добычи». В меньшей степени росту котировок способствует и снижение индекса доллара (DXY) в рамках последствий «голубиного» решения ФРС по ставке на недавнем заседании регулятора.

Тем не менее, в краткосрочной перспективе (на горизонте текущей недели) нефтяные котировки могут лишиться спекулятивной поддержки, связанной со встречей в Алжире. Скорее всего, на ближайшем заседании стран ОПЕК/non-ОПЕК опять никто ни о чем не договорится из-за неразрешимых разногласий. В частности, есть явные признаки того, что ключевые участники ОПЕК Саудовская Аравия и Иран так и не продвинулись сколь-нибудь в достижении предварительного соглашения о заморозке добычи. Более того, любой рост цен на нефть, связанный с заморозкой или снижением добычи, очевидно, будет очень быстро нивелирован ростом добычи «сланцевиков» из-за характерного для них короткого инвестиционного цикла. Даже при нынешних относительно низких ценах на жидкие углеводороды в США наблюдается всплеск буровой активности. Так, согласно последним отчетам Baker Hughes, число действующих буровых в США с майских минимумов уже выросло на треть.

( Читать дальше )

Умеренно негативный внешний фон, обусловит в утренние часы снижение по ММВБ в пределах 0,5%

- 23 сентября 2016, 09:10

- |

В пятницу утром, перед началом торговой сессии на Мосбирже, внешний фон для рынка выглядит негативно. Ключевые азиатские индексы в умеренном минусе. В частности, китайский фондовый индекс CSI 300 теряет 0,34%. Японский Nikkei 225 снижается на 0,24%. Индекс деловой активности в промышленности Японии за сентябрь составил 50,3 пунктов, против 49,5 пунктов за предыдущий период. Однако, статистику нивелировала укрепляющаяся вот уже две сессии подряд йена. Фьючерс на американский индекс широкого рынка S&P500 демонстрирует умеренно негативную динамику, теряя менее 0,1%. В целом, эйфория на мировых рынках связанная с «голубиной» риторикой ФРС США в рамках последнего заседания явно подходит к концу. Рыночный консенсус говорит о том, что в декабре ставку повысят с 60% вероятностью, а значит к этому событию и инвесторы будут готовиться продавая рисковые активы.

Нефть дешевеет в пределах 1,2%. Баррель Brent торгуется вблизи $47,24, а Light - $45,79. Ключевой фактор давления – крепкий доллар. В частности, с середины прошлого дня индекс доллара прибавил более 0,5%. С другой стороны, давление оказывает низкая вероятность договоренности касательно заморозки или сокращения добычи нефти на предстоящей неформальной встрече нефтедобывающих стран в Алжире от 26-28 сентября. Любой рост цен связанный с заморозкой или снижением добычи будет очень быстро нивелирован ростом добычи сланцевиков из-за их короткого инвестиционного цикла.

Ожидаю, что умеренно негативный внешний фон, обусловит в утренние часы снижение по ММВБ в пределах 0,5%. По итогам вчерашней вечерки фьючерс на ММВБ продемонстрировал несущественное снижение. Скорее всего, наиболее уязвимым к коррекции будет финансовый сектор. Тем более, соответствующий отраслевой индекс вчера был в лидерах роста и в два раза опередил широкий рынок. На валютном рынке ожидаю ослабления нацвалюты к доллару в пределах 0,5% из-за нефти и крепкого доллара. Помимо этого, участники рынка ожидают сезонного роста денежной массы для покрытия спроса компаний в рублях и роста расходов бюджета. Нигматуллин, ФИНАМ.

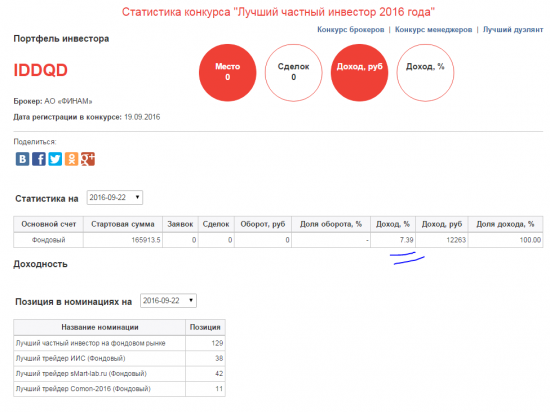

зарегался на лчи

- 22 сентября 2016, 13:43

- |

В первой половине дня ожидается умеренное снижение по ММВБ и ослабление рубля

- 20 сентября 2016, 09:05

- |

Утром перед стартом торгов на Мосбирже для российского рынка сложился умеренно негативный внешний фон. Азия торгуется в небольшом минусе. Китайский индикатор CSI 300 теряет 0,13%. Японский индекс Nikkei 225 снижается на 0,33%. Ожидается, что Банк Японии на текущем заседании воздержится от действий направленных на дальнейшее смягчение монетарной политики. Фьючерс на американский индекс широкого рынка S&P500 прибавляет 0,15%. Завтра завершится заседание ФРС и будет принято решение по ставке. Исходя из FedWatch на CME, вероятность повышения ставки очень мала – всего 12%. При этом, рынок склоняется к тому, что ставку повысят в декабре (вероятность 54%).

Нефть дешевеет в пределах 0,6%. Баррель Brent торгуется вблизи $45,8, а Light — $43,6. С одной стороны, котировки перестал поддерживать снижающийся индекс доллара. С другой стороны, давление исходит из слабой статистики: растущей добычи и запасов в США, а так же активизации буровой активности согласно отчетам Baker Hughes.

Учитывая умеренно негативный внешний фон и предстоящие релизы по ставкам ЦБ крупнейших экономик мира ожидаю, что в первой половине дня отечественный индекс «широкого рынка» ММВБ снизится в пределах 0,5%. Тем более, вчера Росстат представил очень слабые данные за август. Реальная заработная плата снизилась на 1% г/г (консенсус Рейтер +0,7%). Оборот Розничной торговли в реальном выражении упал на 5,1%, ускорив снижение по сравнению с прошлым месяцем. Обращу внимание на то, что в рамках вчерашней вечерней сессии фьючерс на ММВБ продемонстрировал снижение в пределах 0,3%. На валютном рынке Мосбиржи ожидаю ослабления нацвалюты к доллару США в пределах 0,5%. Давление на котировки будет обусловлено дешевеющей нефтью и крепнущим к корзине валют долларом. Нигматуллин, ФИНАМ.

Рынок не сможет проигнорировать негативный внешний фон и дешевеющую нефть, что приведет к коррекции по ММВБ в пределах 0,5-1%

- 12 сентября 2016, 09:30

- |

Перед стартом торгов на российской площадке в понедельник утром, внешний фон для отечественного рынка выглядит крайне негативным. Азия торгуется в солидном минусе. Так, японский индикатор Nikkei 225 теряет почти 2%, несмотря на неплохую статистику. В частности, заказы в машиностроении за июль выросли на 5,2% г/г, что гораздо выше ожиданий. Китайский индекс CSI 300 теряет почти 2,4%. Фьючерсы на американский индекс S&P500 теряют 0,56%. Основной причиной делевриджинга стала коррекция на фондовом рынке США. Индексы корректируются в преддверии заседания ФРС США, а так же из-за внутриполитических факторов в преддверии президентских выборов.

Нефть основных сортов дешевеет в пределах 1,5%. Баррель марки Brent торгуется вблизи $47,33, а бочка Light — $45,14. В пятницу вышла свежая недельная статистика по буровой активности от Baker Hughes. В США количество буровых выросло на 7 шт. до 414 шт. С майских минимумов число буровых подросло примерно на 30%.

На мой взгляд, российский фондовый рынок не сможет проигнорировать негативный внешний фон и дешевеющую нефть. Скорее всего, на открытии индекс ММВБ ждет значительная коррекция в пределах 0,5-1%. Помимо следования за мировыми рынками, ММВБ будет отыгрывать и такие внутрироссийские события, как предстоящее в пятницу заседание ЦБ РФ и выборы в Госдуму, которые могут заметно усилить коррекционные настроения. По прогнозам, нацвалюта из-за плавающего курсообразования отреагирует на дешевую нефть и бегство «в качество» более заметной волатильностью, чем фондовый рынок. Ожидаю, что в первой половине дня валютная пара доллар/рубль прибавит более 1%. Нигматуллин, ФИНАМ.

Мысли по операционке Магнита за август

- 09 сентября 2016, 13:22

- |

В начале дня ожидается снижение по ММВБ и умеренное ослабление рубля

- 09 сентября 2016, 09:17

- |

В пятницу утром, перед стартом торгов на Мосбирже, внешний фон для российского рынка выглядит умеренно негативным. Японский индикатор Nikkei 225 прибавляет почти 0,2%. Китайский индекс CSI 300 теряет почти 0,2%. Индекс потребительских цен в КНР в августе вырос на 1,3% год к году, ожидалось +1,7%. Фьючерсы на американский индекс S&P500 теряют менее 0,1%. Нефть основных сортов дешевеет в пределах 1%. Баррель марки Brent торгуется вблизи $49,5, а бочка Light — $47,2. Текущее снижение выглядит небольшой технической коррекцией, после значительного роста накануне в рамках которого котировки в моменте пробивали отметку $50 за баррель. Поддержку ценам на нефть оказала неожиданно сильная статистика от американского Минэнерго (EIA). Так, за предыдущую неделю запасы сырой нефти в США снизились на 14,5 млн барр до 511,4 млн барр, а запасы нефти и нефтепродуктов за неделю сократились на 13,7 млн барр до 2086 млн барр. Снижение запасов связывают со сложными погодными условиями в районах хранилищ и повышенным потреблением из-за длинных выходных. Добыча при этом упала на а 30 тыс. барр в сутки до 8,458 барр в сутки. На мой взгляд, вышеозначенный релиз поддержит котировки на текущем уровне как минимум в краткосрочной перспективе, даже с учетом того, что EIA почти одновременно повысило свои прогнозы по объемам добычи сырой нефти в США в текущем году на 0,4% до 8,77 млн баррелей в день, а в 2017 году – на 4,5% до 8,51 млн баррелей в день. Скорее всего, утром в пятницу на российском фондовом рынке будут преобладать коррекционные настроения. С одной стороны, рынок остается достаточно сильно перегретым после значительного роста с начала месяца. С другой стороны, свою роль сыграет дешевеющая от локальных максимумов нефть и умеренно негативный внешний фон. Так же скажется тот факт, что вчера ЕЦБ оставил монетарную политику без изменений, что может сократить спрос на рисковые активы. Ожидаю, что ММВБ в первой половине дня скорректируется в пределах 0,5%. В рамках вчерашней вечерней сессии соответствующий фьючерс продемонстрировал небольшое снижение. Исключением могут стать акции Магнита, который опубликует ожидаемо сильные операционные результаты за август 2016 года. На валютном рынке ожидается умеренное коррекционное ослабление рубля по отношению к доллару США в пределах четверти процента. Влияние снижения нефтяных котировок частично нивелируется снижением индекса доллара. Нигматуллин, ФИНАМ.

В первой половине дня ожидается небольшой рост по ММВБ и укрепление рубля

- 08 сентября 2016, 09:09

- |

Перед стартом торгов внешний фон для российского рынка является негативным. Азия торгуется разнонаправленно. Азия торгуется в умеренном минусе. В частности, японский индикатор Nikkei 225 теряет почти 0,4%. ВВП окончательный во 2 квартале вырос на 0,2%, а ожидалось нулевое изменение. Тем не менее, давление на местный фондовый рынок продолжает оказывать крепкая йена. Китайский CSI 300 теряет почти 0,2%. Сальдо торгового баланса в августе составило $52,049 млрд, а ожидалось $58 млрд. Фьючерсы на американский индекс широкого рынка S&P прибавляют менее 0,1%. Нефтяные котировки основных сортов в утренние часы прибавляют в пределах 1,7%. Баррель марки Brent стоит $48,7, а бочка Light — $46,26. Поддержку «черному золоту» оказывает сильная статистика по рынку. Так, вчера поздно вечером API представил свои предварительные оценки запасов в США. Произошло рекордное за последние десятилетия снижение недельных запасов сырой нефти: -12,08 млн барр. Запасы бензина в США за неделю снизились на 2,3 млн барр, а запасы дистиллятов прибавили 0,9 млн барр. Даже с учетом скидки на традиционную неточность оценок API, новость окажет поддержку рынку как минимум до вечерней публикации официальной статистики по запасам и добыче от EIA. На мой взгляд, сегодня в первой половине дня до обеденного релиза статистики по еврозоне и США (ставки ЕЦБ и пособия по безработице) благодаря дорожающей нефти и плавному снижению индекса доллара стоит ждать укрепления рубля по отношению к доллару США в пределах 0,5%. На фондовом рынке по ММВБ ожидаю небольшого роста в пределах четверти процента от уровней вчерашнего закрытия. Большинство ликвидных акций во главе со Сбербанком уже выглядят сильно перегретыми. При этом, такие драйверы роста, как сезон сильных полугодовых отчетностей и предложение Минфином бессрочной нормы, согласно которой госкомпании будут обязаны направлять на дивиденды 50% от прибыли по МСФО – в значительной мере отыграны рынком. В рамках вчерашней вечерней сессии фьючерс на ММВБ прибавил около 0,4%. Нигматуллин, ФИНАМ.

В первой половине дня возможен умеренный рост по ММВБ и боковик по рублю

- 07 сентября 2016, 09:17

- |

В преддверии старта торгов в РФ внешний фон для рынка выглядит неоднозначно. Азия торгуется разнонаправленно. Так, японский индикатор Nikkei 225 теряет более 0,5%, что связано с резким укреплением йены к американскому доллару вот уже третью сессию подряд. Китайский CSI 300 прибавляет почти 0,4%. Фьючерсы на американский индекс широкого рынка S&P прибавляют менее 0,1%.

Нефть основных сортов в утренние часы дорожает в пределах 0,7%. Баррель марки Brent стоит $47,55, а бочка WTI — $45,12. Основная причина роста носит технический характер – нефть дорожает на фоне падения почти на 1% индекса доллара после вчерашнего релиза слабой статистики по США. Напомню, Индекс экономических условий ISM в непроизводственной сфере за август составил 51,4 пункта, против ожидавшихся 55 пунктов. Сегодня поздно вечером выйдут предварительные оценки запасов нефти в США (на день позже обычного из-за праздников). Скорее всего, запасы вновь продемонстрируют положительную динамику, что окажет давление на котировки.

Судя по всему, сегодня ММВБ продолжит восхождение к новым вершинам. Тем не менее, из-за перегретого рынка темпы роста будут умеренные – не более 0,5%. Ключевым фактором поддержки останется рассматриваемый проект постановления правительства о том, что госкомпании обязаны выплачивать дивиденды в размере не менее 50% от чистой прибыли по МСФО. Бенефициаром подлобного нововведения станут акционеры Газпрома. Помимо этого, определенную поддержку ММВБ окажет дорожающая нефть и релиз ожидаемо сильной отчетности Сбербанка согласно РСБУ по итогам 8 месяцев 2016 года. На валютном рынке ожидаю стабилизации котировок на уровне вчерашнего закрытия, после значительного укрепления на фоне слабого доллара и дорожающей нефти. Поддержку нацвалюте окажет новостной фон. Так, ранее Минфин заявил, что в августе возобновил расходование средств из резервного фонда. Помимо этого, фактором укрепления могли стать слова президента о том, что в этом году ожидается инфляция меньше 6% (согласно консенсусу она должна составить 7,1%). Нигматуллин, ФИНАМ.

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс