Timur Nigmatullin

Войти в одну реку трижды: повторится ли валютная паника в конце года?

- 05 сентября 2016, 14:52

- |

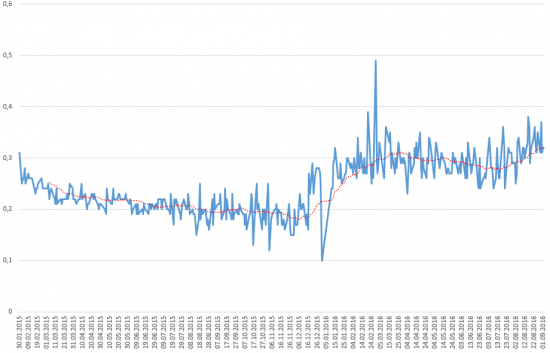

Последние несколько лет рубль с переменным успехом лидирует в числе наиболее нестабильных валют стран мира. К примеру, по наиболее ликвидной валютной паре доллар/рубль разница между наибольшим и наименьшим значением в 2015 году составила 47%, а за неполный 2016 год наибольший разброс значений к текущему моменту составляет уже 37%.

Между тем, нельзя не обратить внимание на заметную стабилизацию котировок национальной валюты за последние 6 месяцев, когда валютная пара доллар/рубль почти не выходила из границ «боковика», зажатого между отметками в 63 и 67 рублей. На этом фоне российский ЦБ даже некоторое время назад поспешил заявить, что «Волатильность курса рубля во 2 квартале 2016 года продолжила снижаться, чему в основном способствовало уменьшение волатильности цен на нефть». Регулятор так же прогнозирует, что «Волатильность курса рубля в 3 квартале 2016 г. может сохраниться на сложившемся уровне».

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 13 )

В начале дня ожидается боковик по ММВБ и ослабление рубля на фоне пониженной торговой активности

- 05 сентября 2016, 05:09

- |

В ожидании старта торгов на Мосбирже внешний фон выглядит достаточно позитивно. Азия торгуется в «зеленой зоне». Так, японский индикатор Nikkei 225 прибавляет 1,2%. Китайский CSI 300 прибавляет более 0,1%. Индекс деловой активности в сфере услуг КНР за август составил 52,1 пункт, что заметно выше показателя за предыдущий период. Фьючерс на S&P 500 торгуется в несущественном плюсе. Сегодня в США из-за общенационального праздника закрыты фондовые биржи, а контракты на индексы и нефть торгуются до 20:00 мск. Нефтяные котировки в утренние часы теряют в пределах 0,8%. Баррель марки Brent стоит $46,48, а бочка WTI — $44,11. В пятницу вышли свежие данные по буровой активности в США от Baker Hughes: число буровых на нефть подросло на 1 шт. до 407 шт. Не радуют и запасы: согласно последнему релизу EIA совокупный показатель по США очередной раз обновил исторический максимум. Помимо этого, на сырье давит подросший с пятницы индекс доллара. Между тем, предстоящая встреча ОПЕК в Алжире давно отыграна рынками и котировки не реагируют на свежий новостной поток. Судя по всему, сегодня предстоит достаточно спокойная торговая сессия на низких оборотах в виду закрытых на праздники площадок в США. На валютном рынке ожидаю роста по паре доллар/рубль в пределах 0,5% из-за воздействия комплекса факторов: технической коррекции, дешевеющей нефти и неопределенности на фоне приближающихся заседаний ЦБ РФ, ФРС США, а так же выборов в Госдуму. Отдельно обращу внимание на восстановительный рост индекса доллара. Пятничные данные по рынку труда США на самом деле оказались не столь негативными, как могло показаться на первый взгляд. В частности, слабый показатель создания рабочих мест в несельскохозяйственном секторе за август в значительной мере объясняется сезонностью и нивелируется пересмотренными в сторону повышения июльскими данными. Индекс ММВБ по прогнозам проведет первую половину торгов вблизи уровня предыдущего закрытия. Активным движениям не будет способствовать спокойный внешний фон, отсутствие релизов полугодовых отчётностей и необходимость «проторговаться» после обновления исторических максимумов. По итогам пятничной вечерней сессии фьючерс на ММВБ показал небольшое снижение. Нигматуллин, ФИНАМ

Средние объявленные ставки по привлечению московскими банками кредитов в долларах США

- 04 сентября 2016, 13:53

- |

В первой половине торговой сессии ожидается умеренный рост по ММВБ и боковик по рублю

- 26 августа 2016, 09:15

- |

Утром, перед стартом торгов в РФ, внешний фон для российского рынка выглядит неоднозначно. Азия торгуется разнонаправленно. Японский Nikkei 225 теряет 1%. Базовый индекс потребительских цен за июль снизился м/м на 0,5%, против ожидавшихся 0,4%. Китайский CSI 300 прибавляет 0,4%. Фьючерсы на американский S&P 500 торгуются в несущественном плюсе, в ожидании речи главы ФРС Джанет Йеллен о векторе монетарной политики в США в рамках симпозиума глав центробанков в Джексон-Хоул. Помимо этого, в США в 15.30 мск ожидается релиз пересмотренных данных по ВВП за 2 квартал. Согласно консенсусу, итак слабый рост ВВП на 1,2% будет пересчитан в сторону снижения на 0,1 п.п. Нефтяные котировки умеренно дешевеют в пределах 0,3%. Баррель марки Brent стоит $49,78, а баррель WTI - $47,25. Вчера спекулянтам, играющим на повышение придала уверенности новость о том, что Иран все-таки примет участие в сентябрьской встрече ОПЕК в Алжире 26-28 сентября. Впрочем, вряд ли новостной поток сможет долго поддерживать котировки на высоком уровне на фоне релиза слабой статистики. Недавно EIA отчиталось о росте запасов углеводородов в США до рекордного за все время уровня — на 6,6 млн барр до 2095,3 млн барр. Сегодня вечером по Москве ожидается релиз по активным буровым от Baker Hughes, от которого так же не приходится ждать позитива на фоне оживления сланцевиков благодаря достаточно высоким ценам на нефть. Таким образом, краткосрочный взгляд по нефти на горизонте месяца – боковик с небольшим уклоном в сторону понижения.

( Читать дальше )

вырастет ли доллар после выборов?

- 22 августа 2016, 15:37

- |

Летом рубль был неправдоподобно дорог, несмотря на падение цен на нефть. Финансовый аналитик Тимур Нигматуллин считает, что секрет кроется в предстоящих в сентябре выборах. Что будет с российской валютой после сентября?

Нынешним летом на валютном рынке происходило нечто невообразимое: у рубля внезапно появился иммунитет к ценам на нефть. Если раньше снижение или рост цен на нефть немедленно приводили к пропорциональному изменению курса доллар/рубль, то примерно с начала мая эта зависимость начала разрушаться. И вот уже как несколько последних месяцев почти полностью сошла на нет.

Для того, чтобы понять, что происходит и к чему россиянам готовиться до конца 2016 года, имеет смысл вернуться на два года назад.

Назад в будущее

Тогда, в момент валютной паники из-за обвалившихся цен на нефть и введённых против России санкций, Центробанк отказался от практики валютных интервенций и доверил судьбу рубля открытому рынку. Де-факто, регулятор тем самым перешёл к так называемому «инфляционному таргетированию». Грубо говоря, это означает, что ЦБ теперь по большей части заботит только инфляция и он готов закрыть глаза на резкие скачки на валютном рынке ради её снижения до 4%.

( Читать дальше )

Дешевеющая нефть спровоцирует коррекцию по рублю и ММВБ

- 22 августа 2016, 09:08

- |

В понедельник утром, перед стартом торгов на Мосбирже, внешний фон для отечественного рынка выглядит неоднозначным. Азиатские индексы торгуются разнонаправленно. Японский Nikkei 225 прибавляет в пределах 0,4%, на фоне небольшого ослабления йены к основным валютам. Китайский CSI 300 теряет 0,6% по большей части из-за нестабильности акций компаний финансового сектора. Фьючерсы на американский S&P 500 торгуются в незначительном минусе менее 0,1%. На этой неделе в четверг в Джексон Хоул (Вайоминг) стартует ежегодная встреча банкиров и экономистов центральных банков, в рамках которого должно состояться выступление Джанет Йеллен. Судя по всему, рынок ждет каких-то намеков на повышение ставки в сентябре. На этом фоне индекс доллара (DXY) по сравнению с вечером пятницы достаточно резко вырос почти на 1%.

Нефтяные котировки на данный момент теряют в пределах 1,5%. Баррель марки Brent стоит $50,12, а баррель Light — $48,47. Недавно котировки достигли локальных максимумов по большей части в рамках спекуляций в преддверии переговоров между членами ОПЕК и рядом нефтедобывающих стран о заморозке уровня добычи, которые пройдут в сентябре. Однако, фундаментально нефть выглядит сильно переоцененной. При текущих ценовых уровнях, судя по буровой активности – очень быстро оживают производители труднодобываемой нефти и, в том числе, сланцевики. Таким образом, нынешняя коррекция может стать достаточно глубокой и продолжительной на ожиданиях того, что добыча так и не будет заморожена.

Судя по всему, сегодня российский рынок ждут торги в «красной зоне» из-за неоднозначного внешнего фона, дешевеющей нефти и дорожающего на forex к корзине валют доллара. По ММВБ ожидается коррекция вниз в пределах 1%. Из-за фактически пустого макроэкономического и корпоративного календаря динамика индикатора широкого рынка, скорее всего, будет достаточно устойчивой в течении всего дня. На валютном рынке по паре доллар/рубль, как минимум в первой половине дня, ожидается движение вверх в пределах 0,5-1%. Негатив связанный с дешевеющей нефтью и растущим индексом доллара будет отчасти нивелирован пиком выплат в рамках очередного налогового периода: 25 августа налогоплательщики перечисляют НДПИ за июль 2016 года, что, при прочих равных, создаст повышенный спрос на рубли. Нигматуллин, ФИНАМ.

Дорожающая нефть поддержит укрепление рубля и умеренный рост по ММВБ

- 19 августа 2016, 09:19

- |

Утром перед стартом торгов внешний фон для отечественного рынка вновь выглядит неоднозначным. Азиатские индексы торгуются разнонаправленно вблизи уровней предыдущего закрытия. Японский Nikkei 225 растет на 0,3%. Китайский CSI 300 теряет 0,3% из-за фиксации продолжительного роста в банковском секторе и в секторе недвижимости на ожиданиях сокращения стимулов. Фьючерсы на американский S&P 500 торгуются в незначительном минусе менее 0,1%. Протоколы июльского заседания Федрезерва не показали, что регулятор на ближайших заседаниях с высокой вероятностью повысит ставку.

Нефтяные котировки на данный момент растут в пределах 0,7%. Баррель марки Brent стоит $51,05, а баррель Light — $49,2. Котировки достигли локальных максимумов по большей части в рамках спекуляций в преддверии переговоров между членами ОПЕК и рядом нефтедобывающих стран о заморозке уровня добычи, которые пройдут в сентябре. Фундаментально нефть выглядит переоцененной. В частности, по данным EIA общие запасы сырой нефти и нефтепродуктов за последнюю неделю выросли на 1,3 млн барр. Вдобавок добыча резко повысилась на 152 тыс. барр до 8,445 млн барр.

На мой взгляд, как минимум в первой половине дня дорожающая нефть окажет поддержку котировкам рубля, который сохраняет умеренный потенциал к укреплению по отношению к доллару США в пределах 0,5%. Помимо этого, важным фактором поддержки нацвалюты может стать пик выплат в рамках очередного налогового периода. В частности, 25 августа, в середине следующей недели, налогоплательщики будут перечислять НДПИ за июль 2016 года, что создаст повышенный спрос на рубли на валютном рынке. На фондовом рынке в первой половине дня ожидаю небольшого роста по ММВБ от уровней вчерашнего закрытия менее чем на 0,5%. Несмотря на дорожающую нефть, давление на индекс могут продолжить оказывать геополитика и корпоративные события: отмена приватизации Башнефти и слабая отчетность МТС. Так же сегодня внимания заслуживает релиз МСФО отчетности ТМК за 1 полугодие, что может способствовать росту волатильности в соответствующих бумагах. Нигматуллин, ФИНАМ.

По полугодовой отчетности Mail.Ru Group

- 18 августа 2016, 16:48

- |

corp.mail.ru/en/press/releases/9705/

На мой взгляд, отчетность компании выглядит неоднозначно, почти негативно. На LSE котировки расписок группы после релиза отчетности падают на 9%, нивелируя тем самым завоеванные недавно локальные максимумы.

С одной стороны, общая выручка за полугодие прибавила 11,6% по сравнению с аналогичным периодом прошлого года до 18,834 млрд руб. Таким образом, пока компания движется по этому показателю в границах прогноза менеджмента (8-14% г/г). Однако, менеджмент заявил, что если не произойдет увеличения потребительских расходов населения, то рост будет, скорее всего, «ближе к нижней границе диапазона». Вторым негативным фактором стала динамика сегмента рекламной выручки, на который возлагались большие надежды на фоне улучшения экономической конъюнктуры и сильных показателей ранее отчитавшегося Яндекса. Во втором квартале по подсчетам рост сегмента замедлился до 24% г/г (4,2 млрд руб), против 34% г/г во 2 квартале. Компания не раскрывает структуру выручки, но, очевидно, это связано с исторически сложившимся перевесом в сторону медийной рекламы, рынок которой восстанавливается после кризиса гораздо более медленными темпами по сравнению с контекстной.

В первом полугодии 2016 года совокупный сегментный показатель EBITDA вырос на 3,2% г/г до 8,691 млрд руб. Тот же Яндекс сработал на порядок эффективнее – его скорректированная полугодовая EBITDA прибавила 49% г/г.

Первую половину дня ММВБ и рубль проведут в боковике в ожидании релиза по рынку труда США

- 18 августа 2016, 09:23

- |

Примерно за час до старта торговой сессии четверга на Мосбирже, внешний фон для отечественного рынка выглядит неоднозначным. Ключевые азиатские индексы торгуются разнонаправленно. В Японии Nikkei 225 снижается на 1,3%. Несмотря на приток на этой неделе чистых вложений нерезидентов в японские акции и бонды, а так же неплохой торговый баланс за июль, опасения вызывает резкое падение импорта в за период. В КНР CSI 300 прибавляет 0,2% на фоне статданных о том, что цены на жилье в июле продолжили не только расти, но и ускорили темпы роста. Фьючерсы на американский S&P 500 торгуются в незначительном плюсе. Согласно июльскому протоколу заседания FOMC некоторые члены совета управляющих ФРС предполагают, что в ближайшее время необходимо будет повышение процентных ставок в США, но многие уверены, что потребуются дополнительные данные, чтобы принять такое решение. Некоторые участники заседания сказали, что замедление темпов найма в будущем будет препятствовать скорому повышению ставки. На этом фоне на CME в соответствии с динамикой специальных фьючерсов вероятность повышения ставки немного снизилась. В сентябре вероятность по-прежнему составляет 15%, а в декабре упала чуть ниже 50%. Таким образом, ключевым событием сегодня станет послеобеденный релиз данных по рынку труда в США.

Нефтяные котировки на данный момент снижаются в пределах 0,4%. Баррель марки Brent стоит $49,67, а баррель Light — $47,44.EIA опубликовало объективно слабые данные по рынку нефти США. Да, запасы нефти упали на 2,5 млн барр при прогнозе роста на 522 тыс. барр. Но общие запасы сырой нефти и нефтепродуктов выросли на 1,3 млн барр. Вдобавок добыча резко повысилась на 152 тыс. барр до 8,445 млн барр. Конечно, поддержку нефти оказывает ослабление доллара к корзине валют после релиза протоколов ФРС. Так же котировки поддерживает предстоящее заседании ОПЕК от 26 сентября в Алжире где может быть заморожена добыча. Впрочем, последний спекулятивный фактор может в любой момент перестать оказывать влияние на рынок. Учитывая такие факторы как неоднозначный фон на внешних рынках, боковик по нефтяным котировкам вблизи локальных максимумов и умеренное снижение индекса доллара (DXY), ожидаю, что в первой воловине дня рубль несущественно укрепится к доллару США. Котировки пары доллар/рубль будут дрейфовать в боковике до релиза блока статистики по рынку труда в США в 15.30 мск. На фондовом рынке ожидаю несущественного роста по ММВБ менее 0,5% на фоне находящейся на локальных максимумах нефти. Среди корпоративных событий отмечу релиз МСФО отчетностей за полугодие Evraz и МТС. В последнем случае жду неоднозначных результатов. Скорее всего МТС потеряет кв/кв в мобильной абонентской базе из-за усиления конкуренции, но сохранит стабильную выручку и высокую рентабельность за счет активной монетизации абонбазы. Нигматуллин, ФИНАМ.

Ровно 18 лет назад – 17 августа 1998 года – в России случился дефолт

- 17 августа 2016, 12:19

- |

Возможно ли сейчас повторение ситуации в нынешнее время на фоне низких цен на нефть и дефицита бюджета РФ?

На мой взгляд, истоки кризиса 1998 года лежат больше в политической плоскости. В Госдуме 2 созыва лидирующую роль занимала КПРФ, что явилось косвенной причиной агрессивного наращивания дефицита бюджета в разрез с возможностями экономики. Коммунисты принимали законы и инициировали реформы схожие с теми, что и сейчас предлагают представители данной партии во главе с Глазьевым и Столыпинским клубом. Это вполне закономерно приводило к разгону инфляции, которую правительство пыталось снизить в т.ч. ограничивая платежи и нарушая тем самым некоторые финансовые обязательства государства в соцсфере. Помимо этого, правительство было вынуждено расширять финансирование бюджета за счет заимствований и агрессивно наращивать тем самым госдолг. Само собой, немаловажную роль сыграло абсолютно ошибочное удержание ЦБ РФ с подачи правительства квазификсированного курса рубля (политика «валютного коридора») вопреки негативному внешнему фону и снижению цен на сырьевом рынке. В определенный момент ставки по ГКО из-за высоких рисков стали настолько высокими, что экономика стала быстро деградировать т.к. предприятия отказывались от своей обычной деятельности и инвестировали в гособязательства весь операционный денежный поток. Внешние шоки связанные с кризисом в странах Юго-Восточной Азии стали лишь последней каплей, которая и привела к дефолту.

Сейчас риск повторения ситуации 1998 года минимален. Плавающий рубль автоматически балансирует доходы бюджета при снижении цен на нефть. Ставки по гособязателсьтвам низкие благодаря консервативной бюджетной политике правительства в т.ч. секвестру и политике ЦБ РФ по инфляционному таргетированию.

теги блога Timur Nigmatullin

- Amazon

- Amazon.com

- Apple

- Berkshire Hathaway

- Brent

- CAPEX

- EUR USD

- Gold

- greece

- Nvidia

- S&P500

- Veon

- Vimpelcom

- акции

- АЛРОСА

- АФК Система

- баксы

- баффет

- биткоин

- биткойн

- ввп

- Вечерний обзор

- выборы в америке

- Вымпелком

- Газпром

- глазьев

- голда

- греция

- девелоперы

- дефолт

- дивиденды

- дневной обзор

- долгосрок

- долгосрочные инвестиции

- доллар

- евробакс

- Жилье

- золото

- иис

- Инвестиции

- инфляция

- Китай

- ключевая ставка

- краткосрок

- криптовалюта

- криптовалюты

- кэш

- лента

- лонгокрыл

- ЛЧИ2015

- М.Видео

- магнит

- макро

- макростатистика

- макроэкономика

- макроэкономика России

- мамба

- МГТС

- мегафон

- мировой финансовый кризис

- ММВБ

- Монетарная политика

- Московская биржа

- мтс

- Мультисистема

- недвижимость

- нефт

- Нефть

- нефтя

- Новатэк

- обзор рынка

- Облигации

- отчетность

- оффтоп

- Пик

- портфель

- премаркет

- прогноз по рублю

- прогнозы по рублю

- психология трейдинга

- РБК

- Ростелеком

- рубль

- серебро

- спекуляции

- срочка

- статистика

- сырье

- теле2

- трейдинг

- трололо

- утренний обзор

- ФРС

- фундаментальный анализ

- фьючи

- ЦБ

- юань рубль

- Яндекс