Блог им. Lovkach56rus |Табличка по инвестиционным идеям брокеров на 4 квартал 2024 года. Топ - 10 лучших инвестиционных идей

- 06 ноября 2024, 11:38

- |

Топ 10 инвестиционных идей:

Сбер, Яндекс, Лукойл, ТКС Холдинг, Полюс Золото, Ozon, Мать и Дитя, Транснефть преф, HeadHunter и Интер РАО

Согласны с топом аналитиков?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

- комментировать

- ★6

- Комментарии ( 10 )

Блог им. Lovkach56rus |Фундаментальная оценка индекса IMOEX10. Стоит ли продавать акции?

- 19 июля 2023, 11:31

- |

Рынок продолжает расти, и наш доблестный индекс МосБиржи вот-вот дойдет до отметки в 3000 пунктов.

Есть ли потенциал для дальнейшего роста?

Для ответа на данный вопрос я сделал следующее:

1️⃣Взял 10 самых ликвидных компаний на нашем рынке (выкинув оттуда иностранные расписки) и дал равнозначный вес каждой компании.

Список компаний:

Сбербанк, Лукойл, Газпром, Новатэк, ГМК, Магнит, МТС, Полюс Золото, Татнефть, Роснефть.

2️⃣Открыл финансовые отчеты с 2007 года и посчитал мультипликаторы — P/E, EV/EBITDA и P/S, к слову, потратил несколько дней на сбор данных).

3️⃣Взял прогнозные показатели за 2023 год из стратегий брокеров (ссылка — t.me/invest_fynbos/283 ) и посчитал форвардные мультипликаторы.

4️⃣Далее посмотрел, как рынок исторически оценивал наши акции и сделал выводы.

Что получилось?

Мультипликатор P/E 23 = 6,8х против исторически среднего уровня в 10х.

Мультипликатор EV/EBITDA 23 = 4,7х против исторически среднего уровня в 6х.

( Читать дальше )

Блог им. Lovkach56rus |Свежий Максим Орловский: на фондовом рынке может образоваться пузырь!

- 01 июня 2023, 19:12

- |

Вчера вышло свежее интервью с Максимом Орловским (https://www.youtube.com/watch?v=9iuOWe9YRlM) генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

На чём растём?

Хорошие отчёты, позитивные новости и дивиденды привели к росту фондового рынка.

Любой приход дивидендов будет драйвить рынок, так как у нас действуют жёсткие ограничения, просачивание бумаг, которые приходили из-за рубежа, практически остановлены.

Главное, чтобы не надулся пузырь, как со льготной ипотекой в недвижимости.

Это не происходит быстро, но если глянуть на другие закрытые рынки начиная от Ирана и заканчивая Индией, мы видим дорого оценённые компании по мультипликаторам.

Будет ли коррекция?

Если не будет никаких негативных новостей на фронте, в геополитике, то есть все шансы, что текущие уровни закрепятся.

Дальше всё будет зависеть от отчётов компаний.

( Читать дальше )

Блог им. Lovkach56rus |Кто может еще заплатить большие дивиденды? Газпром, Огк-2 и Мосэнерго

- 17 марта 2023, 15:52

- |

На мой взгляд, могут порадовать Газпром и его дочки.

Газпром заплатит дивиденды за 2 полугодие 2022 года в размере 10-20 рублей на акцию, что дает нам прогнозную див. доходность 5 — 10%

Больше всего могут удивить рынок дочки Газпрома — ОГК-2 и Мосэнерго.

В базовом сценарии закладываю выплату 50% прибыли на дивиденды.

В таком случае дивидендная доходность составит 11 — 12,5%.

В позитивном сценарии мы можем увидеть распределение на дивиденды до 100% очищенной чистой прибыли.

В такое случае дивидендная доходность составит 22 — 25%.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

Блог им. Lovkach56rus |Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

Блог им. Lovkach56rus |А что случилось? Ситуация с нефтью, финансами и торговлей в четвёртую неделю 2023 года. Инфографика

- 31 января 2023, 19:23

- |

Пока США уламывает венесуэльцев и тринидадцев-тобажцев, европейцы уламывают ливийцев немного подкачать им нефтянки, требуя не менее 2 миллионов бочек каждый день.

Удивительным здесь является то, что Ливия настаивает на участии в переговорах российских компаний.

Блумберг, который не стеснялся подтасовывать методику оценки российской нефти, переобулся и обнаружил, что русские продолжают нефть свою продавать всем желающим, да ещё и в повышенных объёмах. Снова нарастила Индия и теперь официально присоединился Пакистан.

На этом фоне в США прямо сейчас дорожает бензин. Учитывая прекращение поставок нефти из американских резервов (и даже запрет Конгресса принимать такие решения президенту единолично), то очень вероятно, что чёрное золото достигнет новых высот.

( Читать дальше )

Блог им. Lovkach56rus |Обзор интересных событий за неделю №3

- 03 декабря 2022, 23:15

- |

На следующем заседании члены картеля ОПЕК+ могут в очередной раз договориться об очередном сокращении добычи нефти.

ОПЕК+ это страны производители нефти, которые контролируют порядка 50% всего мирового экспорта.

Официальная причина – слабый спрос со стороны Китая из-за локдаунов, но на деле это очень похоже на ценовую войну между продавцами нефти (ОПЕК+) и покупателями (США + союзники).

США + союзники установили потолок цен на нефть, на уровне 60$ за баррель нефти. Это ниже рыночной цены на 30%.

Получается, страны покупатели нефти пытаются ограничить, крупному продавцу (РФ) доходы. Если это прокатит с нашей страной, то ничего не мешает в будущем распространить данный механизм на другие страны, продающие нефть.

( Читать дальше )

Блог им. Lovkach56rus |Итоги февраля. Обзор портфеля. Накопленная доходность составляет 79,56%.

- 02 марта 2020, 09:19

- |

Здравствуйте, уважаемые читатели.

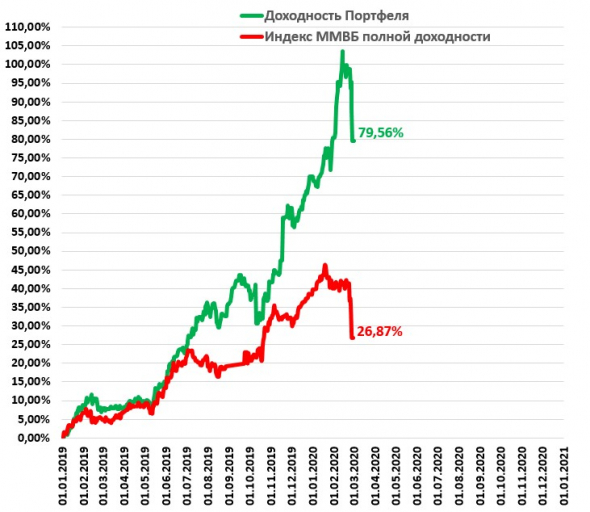

Завершился очередной торговый месяц, а значит — самое время подвести итоги. Накопленная доходность портфеля составляет 79,56%, против доходности индекса, выросшего на 26,87%.

За этот месяц мой портфель снизился на 0,8%, против снижения индекса на 13,2%.

( Читать дальше )

Блог им. Lovkach56rus |Итоги сентября. Обзор портфеля. + 39,24% за 9 месяцев.

- 01 октября 2019, 09:18

- |

Здравствуйте, уважаемые читатели!

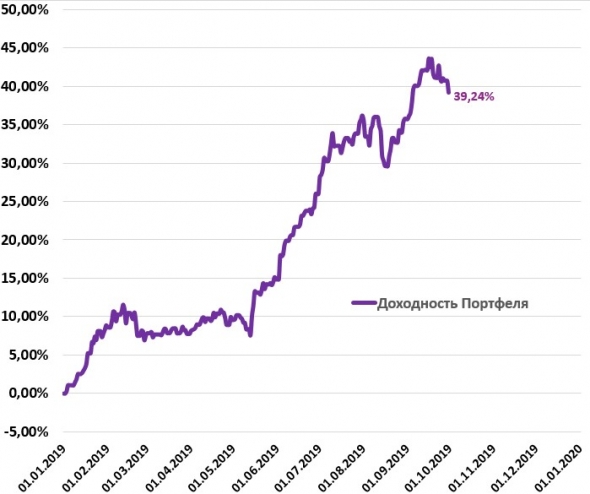

Завершился очередной торговый месяц, а значит вновь пришло время подведения итогов. Накопленная доходность портфеля с начала года составила 39,24 %.

За этот месяц были совершенны следующие сделки:

- Выставил шорт СургутНефтегаза (обычные) на данной новости:

БОГДАНОВ НА ВОПРОС О ВОЗМОЖНЫХ ИНВЕСТИЦИЯХ РИОНА В АКЦИИ: ЭТО ДОМЫСЛЫ ТЕХ, КТО ХОЧЕТ ИЗБАВИТЬСЯ ОТ АКЦИЙ И ПРОДАТЬ ПОДОРОЖЕ – RTRS

Сделку закрыл в небольшой плюс буквально через 8 минут.

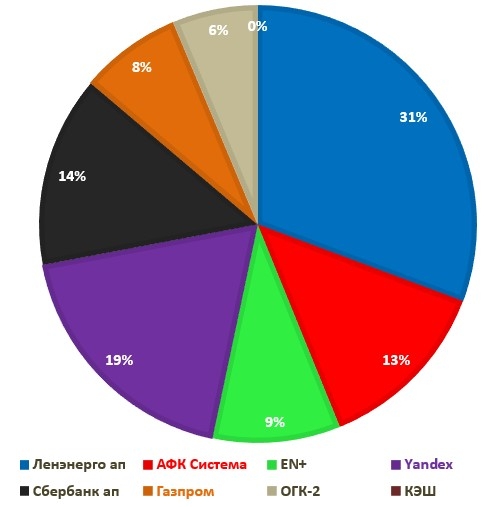

2. Продал префы Сбербанка (14% портфеля). Докупил упавшие акции Яндекса (на 7% от портфеля)

3. Увеличил позицию в акциях EN+ на данной новости:

18 сентября. ИНТЕРФАКС — «РусАл» (RUAL) может выплатить дивиденды по итогам III квартала или 2019 года, рассчитывает Андрей Шаронов, член совета директоров холдинга En+ (ENPL), контролирующего 50,12% акций алюминиевой компании.

( Читать дальше )

Блог им. Lovkach56rus |Итоги августа. Обзор портфеля. + 35,8% за 8 месяцев.

- 02 сентября 2019, 10:58

- |

Здравствуйте, уважаемые читатели!

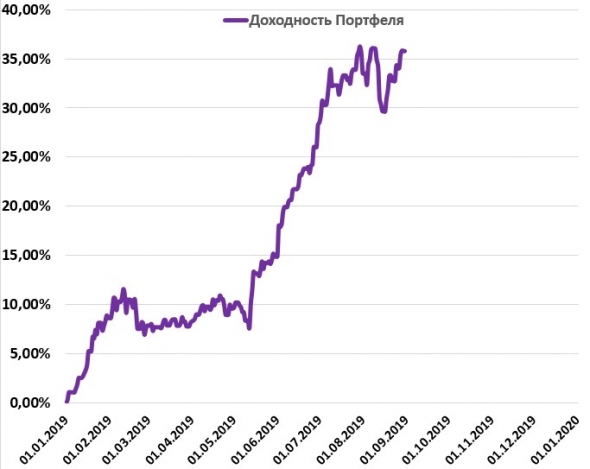

Завершился очередной торговый месяц, а значит – самое время подвести итоги. Накопленная доходность портфеля с начала года составила 35,77 %.

Очередной виток торговой войны вызвал распродажу на все рынках, благодаря чему я совершил следующий действия.

- Увеличил долю в En+ с 7 до 10% от портфеля.

- Купил акции Яндекса на 10% от портфеля по 2396.

- Продал ОФЗ, купил взамен акции ОГК — 2.

- Продал ЛСР, которые держал спекулятивно под включение в индексы.

- Купил акции Яндекса еще на 9% от портфеля по 2445.

На текущий момент мой портфель выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс