Блог им. Lovkach56rus |Инвестиционные идеи брокеров на 3 квартал 2024 года

- 16 июля 2024, 10:51

- |

Топ 6 — Лукойл, Сбербанк, ТКС, НЛМК, Русал, Мать и дитя

Согласны с топом или есть идеи лучше?

======================

Скачать инвестиционные стратегии брокеров можно в моем телеграм-канале: t.me/invest_fynbos

======================

Не является индивидуальной инвестиционной рекомендацией

- комментировать

- ★4

- Комментарии ( 4 )

Блог им. Lovkach56rus |ТОП – 7 лучших инвестиционных идей от брокеров. Сводная табличка по всем идеям

- 19 октября 2023, 12:13

- |

Традиционно в поисках идей я изучаю квартальные стратегии от разных аналитических компаний и составляю список лучших инвестиционных идей.

Консенсус-прогноз по индексу МосБиржи — 3692 пункта.

Потенциал роста — 13,6%.

=====================

Скачать и ознакомиться со всеми стратегиями брокеров можно в моем телеграм-канале по ссылке: t.me/invest_fynbos

=====================

Лучшие идеи

Лукойл

Одна из самых дешевых бумаг в секторе по мультипликаторам.

EV/EBITDA 2023 = 2,5 – 2,7х.

Аналитики прогнозируют дивиденды порядка 1200 рублей на акцию за 2023 год (510 рублей за 1 полугодие 2023 года), что дает нам форвардную див. доходность ~ 16%.

Таргет – 9000 рублей за акцию.

Сбер

Банк оценивается исходя из мультипликатора P/E = 4х при ROE > 20%.

По итогам текущего года прибыль компании составит 1,4 – 1,5 трлн рублей, а форвардная див. доходность составит ~ 12,4%

Таргет – 325 рублей за акцию.

Татнефть

Производитель с высокой долей переработки, который выигрывает от текущей конъюнктуры.

( Читать дальше )

Блог им. Lovkach56rus |Разбираем отчёт ГМК НорНикеля за 2022 год

- 12 февраля 2023, 12:35

- |

Выручка составила 16,9 млрд $ (-5%).

Показатель EBITDA составил 8,7 млрд $ (-17%).

Чистая прибыль составила 5,9 млрд $ (-16%).

Что повлияло на финансовые результаты?

Положительный эффект от роста цен на никель и кобальт, а также восстановление объёмов производства был нивелирован снижением цен на медь и металлы платиновой группы.

Другим негативным фактором стал рост себестоимости из-за удлинения цепочек поставок.

Прочие показатели

Капитальные затраты выросли на 55% до 5,9 млрд $ благодаря плановому росту инвестиций во флагманские экологические и горно-металлургические проекты.

Свободный денежный поток (FCF) составил 0,4 млрд долларов против 4 млрд $ в 2021 году.

Снижение в основном связано с ростом оборотного капитала на 2,734 млрд $.

Из которых рост на 2,4 млрд $, по мнению компании, произошёл из-за санкций.

К слову, менеджмент ожидает снижение оборотного капитала в 2023 году, то есть это разовая вещь.

( Читать дальше )

Блог им. Lovkach56rus |Натягиваем зеленую сову на глобус. ВИЭ - миф или реальность?

- 02 февраля 2023, 19:39

- |

Совсем недавно компания ВР показала своё видение энергетического будущего мира. Будущее радостное, светлое, чистое, но, на наш взгляд, фантастичное.

Основные тезисы следующие:

– пик спроса на нефть пройден;

– падение доли ископаемого топлива на 55% (а то и до 20%) при росте доли ВИЭ до 35-65%;

( Читать дальше )

Блог им. Lovkach56rus |Российский рынок акций очень дешёвый. Свежий Максим Орловский

- 28 января 2023, 13:13

- |

Сегодня вышло свежее интервью с Максимом Орловским генеральным директором Ренессанс Капитал.

Это инвестор с 25-летним стажем работы на фондовом рынке и мнение такого человека всегда интересно послушать.

Сделал короткую выжимку:

USDRUB

Сейчас курс доллара преимущественно определяется, как сальдо торгового баланса (экспорт (-) импорт).

Ослабление рубля в конце 2022 года произошло из-за ряда факторов:

• Восстановление импорта.

В 4 квартале импорт снизился на 9% год к году (против минус 15% в 3 квартале), а вот декабрь 22 года и вовсе был на уровне 21 года.

• Падение экспорта.

Снизились цены на сырьевые товары, + упали объёмы продаж (газа).

Максим ждёт рост цен на сырьевые товары, что должно поддержать экспорт, а это может укрепить рубль.

Также рост цен на сырье поддержит экономический рост в стране и это позитивно скажется на рынке акций.

Polymetal vs Полюс Золото

Общие тенденции для сектора:

( Читать дальше )

Блог им. Lovkach56rus |Какие акции покупать в 2023 году? Лучшие инвестиционные идеи от компаний: Атон, ВТБ, БКС, Синара, SberCIB

- 28 декабря 2022, 14:55

- |

На текущий момент 5 инвестиционных управляющих компаний выложили свои стратегии на 2023 год

- Атон

- СбербанкСиб

- ВТБ инвестиции

- БКС

- Синара

Мне стало интересно, и я решил на основе 5 стратегий выделить некоторый средний прогноз.

Макро

( Читать дальше )

Блог им. Lovkach56rus |Лучшие инвестиционные идеи от компании Атон. Какие акции вырастут на 30 - 100%?

- 26 декабря 2022, 14:19

- |

Сбербанк — прибыль превысит 1 трлн рублей. Банк торгуется с форвардной оценкой P/E = 3, P/BV = 0,47х. Дисконт к средней оценке составляет 45%. Главным драйвером роста будет выплата дивидендов согласно див. политике в размере 50% чистой прибыли.

Мосбиржа — мультипликатор P/E2023 = 5,7 — 6х против среднего исторического значения 11х и 20х у аналогов. Драйвер роста — возврат к выплате дивидендов.

Лукойл - торгуется исходя из мультипликатора EV/EBITDA = 1,8х, что предполагает дисконт в 53% к историческим значениям. Див. доходность 17%. Выплата в январе 2023 года.

Риски: эмбарго на нефть, и пока не ясно, как это сильно отразится на результатах компании.

Новатэк - торгуется по мультипликатору EV/EBITDA 2023П = 6.8х, что предполагает 42% дисконт к 5- летней средней.

Драйверы роста:

Реализация инвестиционных проектов Ямал СПГ, высокие цены на газ, дивиденды — доходность 7%.

Русал - низкая оценка около 1,7х EBITDA, если учитывать долю в ГМК Норильского Никеля.

( Читать дальше )

Блог им. Lovkach56rus |En+ Group отчет за 3 кв. 2019.

- 15 ноября 2019, 13:49

- |

Отчет можно разбить на два сегмента.

1. Металлургический (Русал). Разбор отчета можно посмотреть здесь.

2. Энергетический.

В данном отчете нам интересен энергетический сегмент.

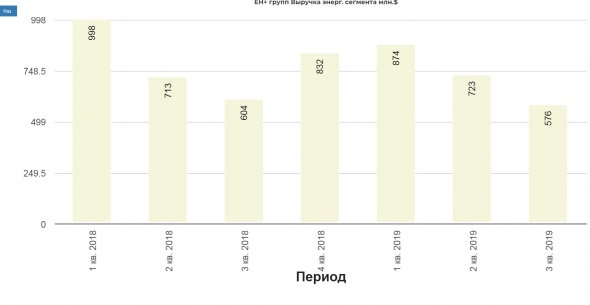

В 3 квартале 2019 года выручка сегмента снизилась на 4,6% по сравнению с 3 кварталом 2018 года.

За 9 месяцев выручка снизилась на 6,1% по сравнению с аналогичным периодом прошлого года до 2 173 млн долларов США за 9 месяцев 2019 года в результате обесценения рубля.

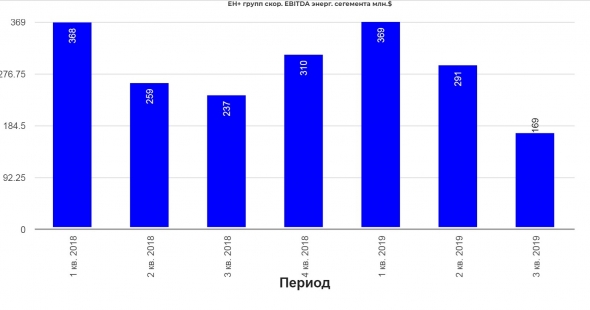

В 3 квартале 2019 года показатель EBITDA сократился до 169 млн долларов США (снижение на 28,7% по сравнению с аналогичным периодом прошлого года).

( Читать дальше )

Блог им. Lovkach56rus |Разбираем отчет Русала за 3 квартал 2019 года.

- 08 ноября 2019, 12:37

- |

Основные результаты:

В третьем квартале 2019 года средняя цена на алюминий на Лондонской бирже металлов (LME) составила 1 761 доллар США за тонну – рекордно низкое значение с конца 2016 года, продемонстрировав снижение на 14,3% по сравнению с 2 056 долларами США за тонну в третьем квартале прошлого года.

( Читать дальше )

Блог им. Lovkach56rus |Считаем дивиденды Русала и EN+

- 18 сентября 2019, 17:43

- |

Москва/Тюмень. 18 сентября. ИНТЕРФАКС — «РусАл» (RUAL) может выплатить дивиденды по итогам III квартала или 2019 года, рассчитывает Андрей Шаронов, член совета директоров холдинга En+ (ENPL), контролирующего 50,12% акций алюминиевой компании.

En+ отказалась от выплаты дивидендов за 2018 г из-за санкций США, которые действовали с апреля прошлого года по конец января этого года и затронули как сам холдинг, так и его операционные подразделения, алюминиевую компанию «РусАл» и энергетическую «Евросибэнерго».

По итогам 2019 г выплаты могут возобновиться, обещала En+.

Давайте считать.

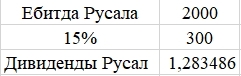

Согласно див. политике: Русал платит 15% от Ковенантной Ебитда.

Это EBITDA Русала + Дивиденды Норникеля.

Консервативно я взял ковенантную ебитду = 2 000 млн $.

Тогда согласно расчетам — Русал по итогам 2019 года выплатит 1,2 — 1,4 рубля на акцию (4,5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс