Кот.Финанс

Рубль точно вырастет, если не упадет: изучили стратегии инвест.компаний и делимся прогнозом курса

- 26 декабря 2023, 08:02

- |

Когда говорят о прогнозах на год – многие мои друзья вспоминают эту картинку из далекого 2007 года. Трава была зеленее, небо чище, и ничего не предвещало крах 2008.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 29 )

Подборка флоатеров: лучшие облигации с плавающей доходностью

- 25 декабря 2023, 08:05

- |

Подготовили подборку облигаций с плавающей доходностью. Теперь изменения ключевой ставки вас не будут беспокоить

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о флоатерах. Погнали!

Изменения ключевой ставки стали темой номер 1 даже в нефинансовых кругах. Ее обсуждают даже на продовольственном рынке, общественном транспорте. А что? За последние 3 года вся страна начала инвестировать.

Disclaimer: мы выбирали облигации вручную, перелопачивали и перепроверяли сотни выпусков. Везде разные условия, формулы, ограничения. Мы сознательно убрали выпуски со сложным определением купонов. Но могли какой-то интересный выпуск пропустить. Если так — пишите в комментарии. Из подборок мы также исключаем компании, которые хоть раз поступили с инвесторами не этично. Возможно, к этому списку добавится Черкизово.

-------------------------------------------

Спонсор статьи — ⭐ Криптообменник 369change

( Читать дальше )

Котайджест: Растиражированный заяц, кредиты под 4%, подборки токсичных облигаций, и закрытое окно возможностей МосГорЛомбарда

- 24 декабря 2023, 08:09

- |

Ставка

После публикации решения ЦБ о ставке, мы разглядели в графике РБК рисунок зайца, который в тот же день разлетелся по интернету. Очень много телеграмм каналов растиражировали наш рисунок. Кто-то оставлял ссылки на наше авторство (Дайджест, спасибо). Большинство нет. Зайца публиковали в «Банки, деньги, два офшора», «Финансовая инженерия, и даже „Топор“ (канал с охватом 7 млн. человек).

Кто-то писал, что это кот, но какой же это кот, друзья? Уши!

Нашего зайца увидели почти 3 млн человек. Это успех!

За успехом идут подражания. Позавчера Альфа-Инвестиции представили свою интерпретацию.

Справа – заяц Кот.Финанс. Слева – Альфа Инвестиции. Найдите 10 отличий

Мы очень рады, что наше вИдение получило такой охват. Мы гордимся своим зайцем. Спасибо, что присылаете нам, где вы его еще видите.

Возвращаясь к теме ставки, Герман Греф ожидает снижения ключа уже во втором квартале. Посмотрим, оценки Германа Оскоровича в последнее время не попадают в цель, во всяком случае, по рублю.

( Читать дальше )

До покупки акций надо: вылечить зубы, купить стиралку, закрыть кредиты

- 23 декабря 2023, 07:42

- |

Перед тем, как лечь спать – нужно почистить зубы. Перед выходом на улицу зимой – надеть шапку. А что нужно обязательно сделать перед тем, как начать инвестировать?

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня несерьезный субботний пост

Инвестирование – интересный и потенциально доходный процесс, который направлен на временную экономию сейчас, чтобы дать усиленный эффект потом за счет магии сложного процента.

Но не все инвестиции одинаково полезны: у разных инструментов разные риски, разная доходность, волатильность. Откладывая на вкладе – вы можете проиграть инфляции. Инвестируя деньги в акции – помимо прибыли могут быть и убытки. Причем как временные (крупные компании обычно справляются с общерыночными кризисами и продолжают рост), так и постоянными (неудачный стартап).

Предлагаем вашему вниманию однозначно важные и самые окупаемые инвестиции, которые нужно сделать ДО выхода на биржу. Поехали

( Читать дальше )

Изменения рынка загородной недвижимости: жизнь за МКАД есть

- 22 декабря 2023, 07:30

- |

Пандемия показала, что жизнь за МКАД есть, и неплохая. Разбираем цены, баланс спроса и предложения. Кредитные ставки. Про эскроу, кстати, слышали?

Фото — ДомРФ, ЦИАН

Привет, на связи Кот.Финанс! Мы часто пишем статьи о недвижимости, мониторим цены, разбираем застройщиков и их проекты. Вам также может быть интересен наш нашумевший пост «Как обманывают застройщики».

А сегодня мы поговорим про загородную недвижимость.

Рост спроса

После пандемии люди обратили внимание на качественное загородное жилье, чем вызвали как рост цен, так и значительный рост предложения. Земли загородом больше, чем в центрах городов, себестоимостью управлять проще.

Если до 2020 года загородный дом рассматривали для постоянного проживания только 25%, то всего за 3 года эта доля выросла более, чем в 2 раза.

( Читать дальше )

Сравниваем Газпром и Газпромнефть

- 21 декабря 2023, 07:44

- |

Случилось невозможное: капитализация Газпромнефти превысила капитализацию Газпрома. В честь этого события разбираем, как изменились компании за 15 лет и в чем отличия мамы от дочки. Действительно ли яблоко от яблони недалеко падает?

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о Газпроме и Газпромнефти.

Забегая вперед, скажу личное субъективное мнение: это две принципиально разные компании. Причем разные во всем: от корпоративного управления до духа внутри компании (общался с человеком, который поработал и там, и там).

Газпром – это большая неповоротливая машина, во многом политизированная.

Газпромнефть – молодая и динамичная, открытая к инвесторам даже несмотря на то, что акций в свободном обращении всего 5%, а оставшиеся 95% принадлежат Газпрому.

Начнем сравнение с бизнеса

Disclamer: после 2022 года большинство компаний подчистили свои отчеты, разделы «инвесторам» и когда-то ранее рабочие ссылки на презентации и раскрытие – больше не работают. Цифры собирали по крупицам: где-то факт за 2022 год, где-то прогноз на 2023.

( Читать дальше )

Самые отбитые облигации: подборка дефолтов со доходностью >100%

- 20 декабря 2023, 07:42

- |

Подборка облигаций с доходностью >100%, которые точно не расплатятся. Разбираем дефолты. Грустный выпуск

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы поговорим о мусорных облигациях. Такие бумаги высокодоходны лишь в теории, при условии, что они расплатятся по своим облигация. В нашей подборке 4 дефолта. 3 из них вряд ли имеют даже небольшой шанс выжить.

Не повторять! Это действительно высокорискованные бумаги!

«ОбъединениеАгроЭлита»

Доходность >100%. Дефолт. Торгуется по 44% от номинала

( Читать дальше )

Новый флоатер от АФК Система. Взгляд Кот.Финанс

- 19 декабря 2023, 07:20

- |

Размещение нового выпуска облигаций — флоатер с плавающей доходностью RUONIA +2,2%. Вас больше не будут волновать изменения ключевой ставки!

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и отбираем 💎 среди 🚮! Наши подборки облигаций здесь. А сегодня мы разберем новый выпуск облигаций с плавающей процентной ставкой.

О Компании

АФК – акционерная финансовая корпорация

Про АФК Систему обычный человек, не интересующийся финансовыми рынками скорее всего не знает. Но Система среди нас: это и МТС (в представлении не нуждается), и OZON (тоже), и Сегежа (упаковка подарочков, производство домокомплектов), и Степь (огурчики, помидорчики, зерно), МЕДСИ (мед.страховка), сеть отелей Cosmos, и много чего еще.

Компания позиционирует себя, как инвестиционный фонд: покупает, развивает, масштабирует, получает дивиденды, продает. Классический подход реализовал на примере Детского мира (да, когда-то сеть входила в АФК Систему)

( Читать дальше )

Будет ли ключевая ставка 20%, чтобы дорисовать зайчику ушко?

- 18 декабря 2023, 07:19

- |

2023 год мы встречали с ключевой ставкой 7,5%. Готовимся провожать год со ставкой 16%. Что готовит новый год? Если ли «пасхалки» в прогнозе Банка России, и что делать, чтобы повышение ставок совсем не волновало?

2023 год мы встречали с ключевой ставкой 7,5%. Готовимся провожать год со ставкой 16%. В рамках опубликованного ранее банком России прогноза, средняя за год должна быть 9,9%. Тут в точку – средняя ставка 10,2%. Но какая амплитуда?

( Читать дальше )

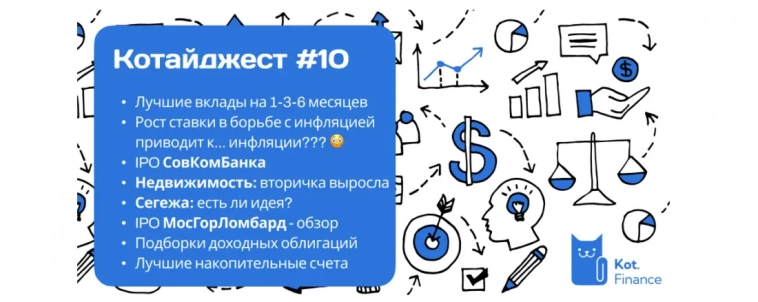

Лучшие подборки облигаций, вкладов, и накопительных счетов. А также разборы компаний перед IPO. Неделя выдалась горячей

- 17 декабря 2023, 08:50

- |

Привет, на связи Кот.Финанс! Мы специализируемся на разборе компаний и облигациях, а по воскресеньям готовим саммари произошедшего за неделю. Только лучшее. Только важное.

Ставка

Вся неделя прошла под флагом роста ключевой ставки. Причем ставку подняли в пятницу, но уже в понедельник все знали что поднимут на 1%. Окей, не знали — прогнозировали.

Мы не были уверены в необходимости очередного повышения, и выпустили статью-рассуждение на эту тему. Мы были в меньшинстве (32 из 34 аналитиков говорили про рост), но имеем свое мнение.

( Читать дальше )

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Diasoft

- Henderson

- IMOEX

- IPO

- IPO 2023

- IPO 2024

- SPO

- азбука вкуса

- акции

- аналитика

- аренда недвижимости

- Астра

- афк система

- Балтийский лизинг

- банки

- биржа

- брокеры

- валюта

- ВДО

- ВИМ Ликвидность

- ВИС финанс

- виталайн

- вклады

- вложения

- Всеинструменты.ру

- втб

- Газпром

- ГК «Сегежа»

- ГМК НорНикель

- Делимобиль

- денежно-кредитная политика

- дефолт по облигациям

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Займер

- золото

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция в России

- ипотека

- итоги недели

- Каршеринг Руссия

- КЛВЗ Кристалл

- ключевая ставка ЦБ РФ

- книги

- криптовалюта

- легенда

- лизинг

- льготная ипотека

- м.видео

- МВ ФИНАНС

- МВ ФИНАНС (М.Видео)

- мосгорломбард

- Московская Биржа

- мтс

- накопительные счета

- налоговая реформа

- налогообложение на рынке ценных бумаг

- недвижимость

- нефть

- Ника

- Новатэк

- о'кей

- обзор рынка

- облигации

- отчеты МСФО

- оферта по облигациям

- ОФЗ

- портфель инвестора

- прогноз 2024

- прогноз 2025

- прогноз по акциям

- прогрессивная шкала налогообложения

- Роделен

- роснано

- рубль

- русал

- самолет

- санкт-петербург

- сбербанк

- Сегежа групп

- Славянск ЭКО

- трейдинг

- фильмы про биржу и трейдинг

- финансы

- флоатеры

- форекс

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- Эльвира Набиуллина

- эн+