Блог им. Manystr |Запасы вниз нефть вверх

- 02 декабря 2017, 07:20

- |

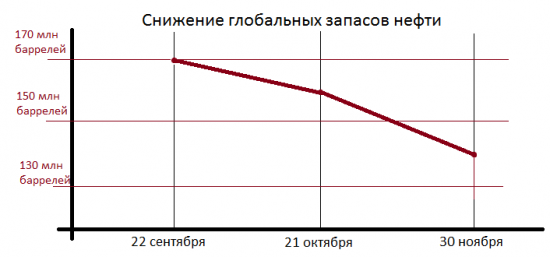

22 сентября на встрече в Вене JMMC показали цифру 170 млн. баррелей излишек до среднего пяти летнего значения.

21 октября на встрече в Вене JMMC показали цифру 159 млн. баррелей излишек до среднего пяти летнего значения.

30 ноября на всеобщей встрече ОПЕК и союзников показали цифру 140 млн. баррелей излишек до среднего пяти летнего значения.

Весь мир, инвесторы хэджфонды и трейдеры, кто уделял основное внимание снижению разницы между предложением нефти и спросом на сырье, оказался в лонгах.

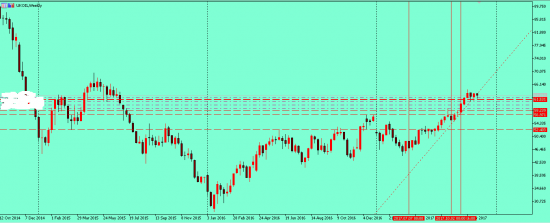

Сила этих данных оказалась настолько сильной, что нефть растет с середины лета.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Manystr |ОПЕК может слить некоторые нефтяные бочки с помощью калькулятора

- 02 декабря 2017, 06:13

- |

Поймать движущуюся цель сложно, но намного легче, если цель движется к вам. ОПЕК и ее партнеры, которые в четверг продолжили сокращение своих поставок, преследуют достижение пятилетних средних значений коммерческих запасов нефти в странах ОЭСР. Эти запасы нефти, удерживаемые компаниями (а не стратегическими запасами, контролируемыми правительством), являются наиболее заметным показателем перенасыщения в ценах на нефть и прогрессом ОПЕК в его истощении.

Нефтяной избыток начал всерьез строиться в 2015 году, поскольку ОПЕК вначале отказалась сократить предложение для поддержки цен, а истощение — медленный процесс.

По данным ОПЕК, в начале 2017 года запасы были на 278 миллионов баррелей выше среднего показателя за пять лет. По состоянию на октябрь, превышение упало до 140 миллионов, группа заявила в четверг. Она нацелена на то, чтобы закрыть это в следующем году, с обзором, запланированным на июнь.

( Читать дальше )

Блог им. Manystr |Обзор Нефтяного рынка США

- 01 декабря 2017, 12:03

- |

Общая добыча продолжает расти плюс 24 тысячи баррелей. Однако на этом фоне восстанавливается переработка на НПЗ + 165 тысяч готовой нефтепродукции. Минус 131 тысяча баррелей в сутки.

Импорт просел и остается на слабых уровнях по годовым меркам 7.329 млн. баррелей в сутки. Минус 544 тысячи баррелей в сутки.

Экспорт остается на уровнях 1.412 млн. баррелей в сутки. Минус 179 тысяч баррелей в сутки по сравнению с прошлой неделей.

Итого получается 131+544-179=496 тысяч баррелей из коммерческих запасов, За неделю минус 3.472 млн. баррелей.

Как видно из данных основным фактором снижения запасов на это неделе оказалось снижение импорта нефти в США. Что дает дополнительный драйвер в пользу роста нефти, в связи со сложными и не стабильными обстоятельствами для покупки сырой нефти.

Блог им. Manystr |Почему Brent будет медленно карабкаться вверх

- 01 декабря 2017, 11:28

- |

Никто не удивится если я скажу, что нефть будет расти.

Об этом говорит главный драйвер на нефтяном рынке снижение глобальных запасов. Также придает уверенности тот факт, что количество лонгов по всем маркам на НьюЙоркской бирже достигла максимумов за год.

«Хеджирование выросло в третьем квартале 2017 года, когда производители нефти бросились блокировать рост цен на будущую продукцию… 33 из крупнейших компаний-лидеров с активными программами хеджирования… добавили 897 000 баррелей в сутки (в годовом исчислении) новых контрактов для хэджирования нефти в третьем квартале 2017 года, свыше 147 процентов со второго квартала 2017 года », — сказал Вуд Маккензи, из CNBC.

Чистая длинная позиция, удерживаемая хедж-фондами и другими управляющими деньгами в пяти основных контрактах на нефтяные фьючерсы и опционы на нефть и топливо, была сокращена до 1 092 миллионов баррелей с рекордных 1120 миллионов 14 ноября.

Это единодушие сильных людей, которые не будут отступать и закрывать сделку без видимых и значимых причин.

( Читать дальше )

Блог им. Manystr |Зачем нефтепроизводителям продавать?

- 01 декабря 2017, 10:50

- |

Обратите внимание на начало 2016 года когда цена на марку Brent стоила ниже 30 долларов. Вспомните какая реакция была у нашего правительства и у других нефтедобывающих стран. Реакция была равнодушной, потому что при таких ценах бюджет только начинал уходить в минуса. Помню были массовые сокращения государственных служащих. Другими словами раздутый и н продуманный бюджет нашей страны дал сбой.

Время лечит и учит и теперь есть возможности для того, чтобы бюджет не стал дефицитным при ценах 30 долларов и и ниже.

К чему я это все веду, а к тому, что по сути нефтедобывающим странам не нужно экспортировать нефть, и не нужно увеличивать добычу.

К примеру Ливия в течении 2013-2015 годов добывала всего 200 тысяч баррелей и страна никак не пострадала, никто от года не умер.

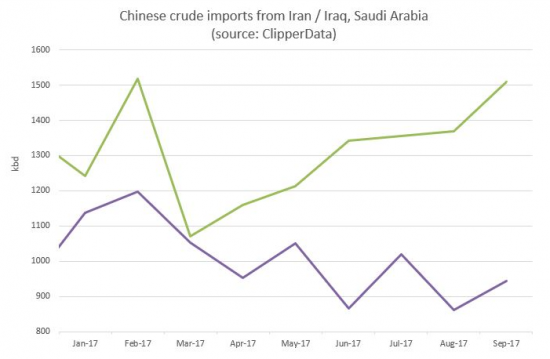

С другой стороны Нефть для многих стран это, практически кислород, без которого может остановиться вся индустрия, транспортная, авиа, переработка и многие другие. К примеру Китай потребляет ежесуточно свыше 12 млн. баррелей. А производит чуть меньше 4 млн. баррелей. В Европе нефти нет вообще. Только на шельфах северного моря и в Великобритании. При общем импорте в Европу около 4 млн. баррелей в сутки, она перерабатывает чуть больше 4.5 млн. баррелей в сутки.

( Читать дальше )

Блог им. Manystr |Вас продадут, внимательно прочитайте нефть

- 01 декабря 2017, 10:08

- |

Это означает, что все полезные ископаемые в нашей стране на равно пропорциональной основе принадлежат каждому гражданину Российской Федерации.

То, что какие огромные месторождения золота, нефти, меди или леса попадают в управления под контроль одного человека это не правильно.

Целью такого захвата и распродажи национальных богатств за рубеж должно являться равнозначная внешняя торговля. Сейчас очень сложно выяснить, что Россия получает взамен от продаж огромного количества нефти. Но история меняется, в нашей стране появляются технологии, и у я уверен, что те взаимовыгодные контракты из-за которых Россию заставили продавать нефть, не имею той начальной силы. Много обменного товара мы научились производить самостоятельно, многое начинается и готово к запуску. Страна практически н нуждается в импортной бытовой химии, грузовиках, мебели, одежде, еде. В прошлом эти товары составляли большой обьем импорта в РФ. Однако теперь повторюсь многие импортные товары не нужны, следовательно, становится н нужным и экспортировать такой большой сырой нефти.

( Читать дальше )

Блог им. Manystr |Китай знает, что будет через 20 лет

- 29 ноября 2017, 14:12

- |

Максимальная мощность добычи сырой нефти в стране составляет порядка 4.2 млн баррелей в сутки. Сейчас 3.8 млн. баррелей в сутки. конечно гадать почему они снизили свою добычу, это может быть ошибочно. Но предположить можно.

Китай страна, которая в первую очередь нуждается в поставках сырой нефти. Но при этом свои месторождения не стремится разрабатывать. Это долгосрочный план, чтобы в будущем не оказаться нефтяной марионеткой. За 2017 год страна нарастила порядка 1 млн. баррелей в сутки импорта. На этом фоне постоянно растет переработка нефти.

Политика Саудовской Аравии по отношению к Китаю представлена ниже на графике.

( Читать дальше )

Блог им. Manystr |Хэдж фонды вампиристический кровосос прибылей

- 29 ноября 2017, 12:07

- |

“Hedging activity surged in Q3 2017 as oil producers rushed to lock in rising prices for future production… 33 of the largest upstream companies with active hedging programs… added 897,000 bpd (annualized) of new oil hedges during Q3 2017, up 147 percent from Q2 2017,” Wood Mackenzie said.

«Хеджирование выросло в третьем квартале 2017 года, когда производители нефти бросились блокировать рост цен на будущую продукцию… 33 из крупнейших компаний-лидеров с активными программами хеджирования… добавили 897 000 баррелей в сутки (в годовом исчислении) новых контрактов для хэджирования нефти в третьем квартале 2017 года, свыше 147 процентов со второго квартала 2017 года », — сказал Вуд Маккензи, из CNBC.

В среднем 3 квартал 2017 года это цена на Brent 52 доллара. Вот за такую цену удалось хэдж фондам прикупить ежесуточно 897 000 баррелей.

Сейчас то, что захэджировано тогда уже давно продано с огромными прибылями. И теперь им не на чем заработать деньги.

Компании производители так же как и раньше хэджируют, но гораздо меньше, потому что цена высокая и им хочется сразу продать по спотовой цене. А хэдж фонды снижают тем самым лонги порядка 3 процентов за неделю до 21 октября. Скорее всего это наметившаяся тенденция. И им хочется дальнейшего роста. Чтобы получать деньги еще.

( Читать дальше )

Блог им. Manystr |Хедж-фонды облегчают бычьи позиции в нефти: Kemp

- 29 ноября 2017, 11:25

- |

Хедж-фонды начали снижать свои рекордные позиции на рынке сырой нефти и нефтепродуктов на неделе до 21 ноября в связи с растущей опасностью относительно возможности резкого разворота цен.

Чистая длинная позиция, удерживаемая хедж-фондами и другими управляющими деньгами в пяти основных контрактах на нефтяные фьючерсы и опционы на нефть и топливо, была сокращена до 1 092 миллионов баррелей с рекордных 1120 миллионов 14 ноября.

Для марок Brent, WTI, чистые лонги снизились на 28 миллионов баррелей после роста на 237 миллионов баррелей за предыдущие четыре недели, свидетельствуют данные регулирующих органов и бирж.

Портфельные менеджеры сократили длинные позиции в Brent, WTI и бензине получив прибыль после сильного ценового ралли

В общей сложности управляющие фондами сократили нефтяные долговые позиции на 26 миллионов баррелей, а короткие позиции заняли лишь на 2 миллиона баррелей.

Несмотря на прибыль, позитивное позиционирование во всех контрактах оставалось близким к рекордным уровням, что продолжало оставлять рынок уязвимым для дальнейшей коррекции.

( Читать дальше )

Блог им. Manystr |Обзор нефтяного рынка

- 29 ноября 2017, 10:34

- |

Последние данные из нефтяного баланса показывают, что в октябре глобальные запасы нефти сократились на 17 млн. баррелей. Об этом свидетельствует ноябрьский отчет ОПЕК (http://www.opec.org/opec_web/flipbook/MOMRNovember2017/MOMRNovember2017.html#3/z). В котором по сравнению с предыдущим, цель до пятилетнего среднего значения мировых запасов осталась в количестве 154 млн. баррелей, в Октябрьском отчете эта цифра была 171 млн. баррель.

Что теперь пугает рынок? Главным образом тот факт, что октябрьские цены на нефть марки Brent превысили среднегодовые уровни 50 долларов. Многие эксперты предполагали, что цена окажет влияние на уровень добычи, и в мире появятся дополнительные баррели нефти. Но этого не произошло, и что самое удивительное не происходит сейчас при ценах 65 долларов за баррель Лондонской нефти.

В понедельник Генеральный секретарь ОПЕК Мохаммад Баркиндо высказался о том, что глобальных запасов осталось всего 140 млн. баррелей до среднего пятилетнего уровня. (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс