Блог им. Marek |В США длинная позиция в рубле управляющих фондами достигла 15-месячного максимума

- 23 мая 2021, 15:45

- |

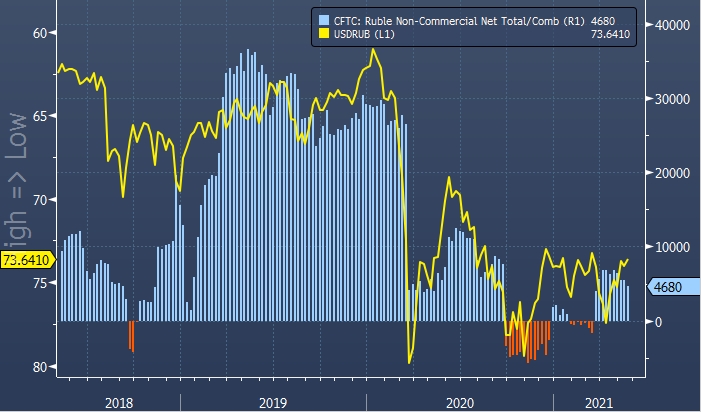

На иллюстрации представлена динамика курса рубля и сальдированная позиция спекулянтов на CME во фьючерсах на рубль к доллару.

23.05.21 15:27Курс рубля к доллару на валютном рынке за ту же отчетную неделю укрепился на 0,6%.

Рубль на прошлой торговой неделе закрепился ниже 74 за доллар на ожиданиях деэскалации отношений с США. Встреча глав МИД РФ и США и планируемый саммит лидеров двух стран дают некоторым стратегам уверенность, что рубль может опередить ряд других валют развивающихся рынков, включая главного аутсайдера — турецкую лиру — и лидера роста — южноафриканский ранд. Относительно евро рубль укрепится примерно на 4% до конца года, а вот к доллару особого роста ждать не стоит, прогнозируют аналитики в опросе Блумберг. При этом ставки на укрепление рубля участники фьючерсного рынка подсократили, свидетельствуют данные Комиссии по торговле товарными фьючерсами (CFTC). Статистика отражает положение дел по состоянию на 11 мая. Длинная сальдированная позиция сократилась на 14,7% за неделю или на 803 контракта до в общей сложности 4680 контрактов. Показатель снижается 4-ю неделю подряд

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. Marek |В Нацбанке Украины назвали причину укрепления гривны

- 20 мая 2021, 12:07

- |

В Украине на межбанковском рынке гривна продолжает укрепляться в связи с преобладанием предложения иностранной валюты со стороны клиентов банков.

Об этом председатель совета Национального банка Богдан Данилишин написал на своей странице в Facebook.

«На межбанковском валютном рынке продолжается тенденция к укреплению курса гривны (на 0,8% за неделю, до 27,4 гривен за 1 доллар США). Этому способствует преобладание предложения иностранной валюты со стороны клиентов банков на условиях „спот“. В то же время на форвардном сегменте межбанковского валютного рынка спрос на иностранную валюту, наоборот, увеличился, что свидетельствует о присутствии девальвационных ожиданий у участников рынка», — пишет Данилишин.

( Читать дальше )

Блог им. Marek |НБУ: Курс на 20.05.2021г: 27,41 грн за 1 доллар

- 19 мая 2021, 21:57

- |

Опасения некоторых игроков-покупателей по поводу разворота курсового тренда сегодня не сработали. Предложение, по прежнему, в основном превышало спрос. И хотя в середине дня на торгах были замечены крупные покупатели, выжидавшие до этого периода времени курсового “дна”, их операции не смогли особо изменить тренд на межбанке. К этому оказались не готовы как сами продавцы, так и покупатели.

Как только подрастал спрос и спекулянты уже радостно потирали руки в надежде на рост котировок, на торги выходил кто-то из продавцов и быстро закрывал недостающий объем предложения. Да и сами покупатели не были психологически готовы к росту курса, что снижало их активность по совершению сделок в моменты кратковременных перекосов спроса и предложения.

( Читать дальше )

Блог им. Marek |Рубль прибавляет к доллару на ожиданиях налоговых выплат и предстоящей встрече лидеров США и России

- 19 мая 2021, 21:34

- |

МОСКВА, 19 мая — ПРАЙМ. Рубль после дневной стабилизации перешел вечером к росту против доллара и евро, на позитивных геополитических сигналах.

Снижение темпов падения рынка нефти также поддержало рост стоимости российской валюты.

РУБЛЬ ВЕЧЕРОМ ПРИБАВЛЯЕТ

Российская валюта вечером укрепила позиции и повышается против доллара, а в большей степени — к евро, отыгрывая сползание европейской валюты на форексе в направлении к 1,22 доллара.

При этом главный импульс пришел с геополитического фронта. Так, агентство Блумберг со ссылкой на источники пишет, что администрация президента США Джо Байдена отказалась вводить санкции против оператора «Северного потока 2» Nord Stream 2 AG. Госдепартамент США может в среду представить доклад по санкциям против «Северного потока 2». Это уменьшает геополитический дисконт в курсе рубля.

( Читать дальше )

Блог им. Marek |Эксперт «Открытие Брокер» спрогнозировал укрепление рубля в мае, до 72,0 - 73,0 за доллар

- 15 мая 2021, 17:31

- |

Рубль неожиданно обнаружил себя в числе самых сильных валют по итогам уходящей недели. Пятницу курс российской валюты закончил на уровне 74,01 к доллару и 89,87 к евро. Как пояснил «СП» ведущий аналитик «Открытие Брокер» по глобальным исследованиям, эксперт «Открытие Research» Андрей Кочетков, пока на Forex реагировали на существенный всплеск инфляции в США по итогам апреля, для российской валюты сложился позитивный внешнеполитический фон.

Аналитик напоминает, что 20 мая запланирована встреча главы МИД РФ Сергея Лаврова и главы Госдепа США Энтони Блинкина. Президент США Джо Байден также заявил о непричастности РФ к хакерским атакам на компьютерную инфраструктуру colonial pipeline.

Кроме того, с 11 мая Минфин снизил объём покупки валюты в рамках бюджетного правила до 6,7 млрд рублей в день с 8,4 млрд рублей в предыдущий период. Соответственно, данный внутренний фактор также снижает давление на отечественную валюту. Конечно, нерезиденты продолжают сокращать свои вложения в ОФЗ, но в какой-то мере это формирует долгосрочную устойчивость рубля и рынка госдолга. По итогам апреля нерезиденты сократили свою долю вложений на 1,4 процентного пункта до 18,8%. Соответственно, влияние настроений нерезидентов на российские облигации также снизилось.

( Читать дальше )

Блог им. Marek |Эксперты: до 2023 года курс рубля будет стабильным

- 12 мая 2021, 13:56

- |

Курс российской валюты в 2021—2023 годах ожидается фактически стабильным, но к 2027 году он ослабнет и составит 80 рублей за доллар. К таким выводам пришли опрошенные «Центром развития» НИУ «Высшая школа экономики» профессиональные прогнозисты из России и других стран.

«Курс рубля ожидается фактически стабильным в 2021—2023 годах с постепенным его ослаблением до 80 рублей за доллар к 2027 году. При этом очевидно, что в долгосрочном плане ожидания экспертов означают довольно заметное укрепление реального курса», — говорится в консенсус-прогнозе, опубликованном в очередном выпуске бюллетеня НИУ ВШЭ «Комментарии о государстве и бизнесе».

Каких-либо заметных изменений нефтяных цен и валютного курса эксперты в течение ближайших двух лет не ожидают.

www.hse.ru/pubs/share/direct/document/468869915.pdf

Новости рынков |Минфин РФ: Покупка валюты с 11 мая по 4 июня на 123,7 млрд руб (-52,8 млрд руб мес/мес)

- 06 мая 2021, 15:30

- |

06.05.2021 12:00

Ожидаемый объем дополнительных нефтегазовых доходов федерального бюджета, связанный с превышением фактически сложившейся цены на нефть над базовым уровнем, прогнозируется в мае 2021 года в размере +176,5 млрд руб.

Суммарное отклонение фактически полученных нефтегазовых доходов от ожидаемого месячного объема нефтегазовых доходов и оценки базового месячного объема нефтегазовых доходов от базового месячного объема нефтегазовых доходов по итогам апреля 2021 года составило -52,8 млрд руб.

Таким образом, совокупный объем средств, направляемых на покупку иностранной валюты, составляет +123,7 млрд руб. Операции будут проводиться в период с 11 мая 2021 года по 4 июня 2021 года, соответственно, ежедневный объем покупки иностранной валюты составит в эквиваленте 6,5 млрд руб.

minfin.gov.ru/ru/press-center/?id_4=37469-o_neftegazovykh_dokhodakh_i_provedenii_operatsii_po_pokupkeprodazhe_inostrannoi_valyuty_na_vnutrennem_valyutnom_rynke

( Читать дальше )

Блог им. Marek |UBS повысил прогнозы по канадскому доллару

- 06 мая 2021, 15:24

- |

График канадского доллара интервалами в 1 неделю

05.05.21 16:24Швейцарский банк сослался на сворачивание программы покупки активов Банком Канады и на прогноз роста цен на нефть по мере восстановления глобального спроса на нефть

Канадский доллар должен постепенно расти по отношению к доллару в ближайшие кварталы, поскольку Банк Канады сворачивает свою программу покупки активов и растут цены на нефть, сообщает UBS Global Wealth Management.

Несмотря на то, что усиление карантинных мер в Канаде повлияло на ожидания рынка, допустившего отсрочку нормализации ДКП, Банк Канады в прошлом месяце все же принял историческое решение о сворачивании мер количественного смягчения. Регулятор, вероятно, постепенно сократит покупку активов до нуля в этом году, говорят аналитики UBS.

( Читать дальше )

Блог им. Marek |UBS повысил прогнозы по норвежской кроне

- 06 мая 2021, 15:22

- |

График норвежской кроны к евро интервалами в 1 неделю

06.05.21 13:19UBS прогнозирует EUR / NOK на уровне 9,70 в первом квартале 2022 года

UBS Wealth Management в среду повысил свои прогнозы по норвежской кроне, заявляя, что снижение числа случаев коронавируса означает, что Банк Норвегии, вероятно, первым повысит процентную ставку к концу года, как и планировалось.

«Улучшение настроений в Европе, если последуют фактические данные, показывающие ожидаемый отскок этим летом, также должно поддержать дальнейшее повышение (ставки) в 2022 году», — отмечают аналитики UBS.

В настоящее время UBS ожидает, что пара EUR / NOK будет торговаться на уровне 9,90 во втором и третьем кварталах, а затем упадет до 9,80 в четвертом квартале и до 9,70 в первом квартале 2022 года по сравнению с предыдущими прогнозами 10,1, 10,0, 10,0 и 9,90 соответственно.

( Читать дальше )

Блог им. Marek |Крупнейший банк Швейцарии UBS прогнозирует укрепление рубля до 70 за доллар к 4 кв 2021г

- 30 апреля 2021, 13:52

- |

График рубля к доллару интервалами в 1 неделю

30.04.21 11:03Крупнейший банк Швейцарии заявляет, что российские акции и рубль обладают «потенциалом наверстывания» упущенного

Российский фондовый рынок и рубль «имеют значительный потенциал наверстывания упущенного, когда напряженность спадет и инвесторы сосредоточатся на надежных фундаментальных показателях страны», написал Майкл Боллигер, главный инвестиционный директор по мировым развивающимся рынкам в подразделении по управлению активами UBS Group AG, в примечании для клиентов.

Также говорится, что нефтегазовые облигации «должны выиграть от благоприятной динамики спроса и предложения, которую мы ожидаем на рынке нефти в ближайшие кварталы»; он предпочитает деноминированные в евро облигации развивающихся рынков, «которые предлагают привлекательную доходность».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс