Market Power

МТС Банк перед IPO

- 23 апреля 2024, 13:34

- |

💥МТС Банк перед IPO

Буднично напоминаем, что уже через несколько часов в нашу студию придет главный герой этой недели и расскажет нам вообще все про свое размещение на бирже.

❗️Начало — в 14:00, не пропустите❗️

В СТУДИИ

— Илья Филатов, председатель правления МТС Банка;

— Сергей Ульев, вице-президент, руководитель Дэйли Бэнкинг компании;

— Роман Пантюхин, главный аналитик Market Power.

СПРОСИМ

— Какую стратегию работы с книгой выберет банк при существенной переподписке?

— За счет чего компания будет увеличивать ROE с 20% до 30%?

— Какие преимущества получает банк, будучи частью экосистемы МТС?

— Почему банк решил фокусироваться на розничном кредитовании?

▶️ Смотреть можно на всех площадках MP:

🔴 Youtube

Вопросы задавайте в комментариях!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📑Отчеты дня: продукты, сельское хозяйство и металлы

- 22 апреля 2024, 15:32

- |

Российский ретейлер Х5 отчитался по МСФО за 1 квартал, Русагро представила «операционку», а Норникель — производственные результаты за тот же период. Коротко разбираем показатели

МСар = ₽0,8 трлн

Р/Е = 8

Результаты

— выручка: ₽886 млрд (+27%);

— EBITDA: ₽55 млрд (+38%);

— чистая прибыль: ₽24 млрд (+97%).

Продолжается тренд на популяризацию жестких дискаунтеров. Так, выручка Чижика выросла до ₽45,6 млрд (+144%). Однако львиную долю общей выручки генерирует по-прежнему Пятерочка: ₽686,5 млрд (+25%).

LfL-продажи за период выросли на 14,8%, средний чек — на 11,6%, а трафик — на 2,9%. Чистый убыток от курсовых разниц снизился до 361 млн (-51%).

🚀Мнение аналитиков МР

Ретейлер снова демонстрирует отличные показатели

С точки зрения бизнеса, Х5 чувствует себя великолепно. Надеемся, что так будет и дальше, и акционеры, попавшие под остановку торгов, заработают на их открытии.

👉Почему X5 вынужденно переезжает в Россию

( Читать дальше )

💰 МТС Банк определился с ценой. Что делать инвестору?

- 19 апреля 2024, 13:15

- |

Сегодня МТС Банк объявил ценовой диапазон IPO: ₽2350-2500 за акцию. Предварительный сбор заявок открыт, он продлится до 15:00 по московскому времени 25 апреля.

Коротко разберем бизнес компании и выясним, есть ли резон участвовать в IPO

🔷 Что это за компания?

МТС Банк входит в десятку крупнейших банков в розничном необеспеченном кредитовании с долей рынка 2% и в топ-25 кредитных организаций России по размеру активов.

Услугами банка пользуются более 3,5 миллионов клиентов. У компании 1,4 тысячи банкоматов и терминалов, более ста офисов.

МТС Банк всегда может рассчитывать на поддержку своего основного акционера — МТС — ведущего телеком-оператора в России. Собственно, он ее и получает. Сделать клиента МТС — их более 82 млн человек — клиентом банка дешевле на 60-80%, чем гражданина «с улицы».

Рентабельность капитала (ROE) — 20%. Менеджмент планирует постепенно увеличить показатель до 30%.

( Читать дальше )

🗂 Отчеты дня: "операционка" ММК и Фосагро

- 18 апреля 2024, 16:23

- |

Металлург и удобренец раскрыли данные за первый квартал

🔷 ММК

— Выплавка чугуна: 2,3 млн тонн (-3,0% к четвертому кварталу 2023-го),

— производство стали: 2,9 млн тонн (-4,7%),

— производство угольного концентрата: 730 тыс. тонн (-9,9%),

— продажи металлопродукции: 2,7 млн тонн (-5,5%).

Падение показателей компания связывает с сезонностью (сталь) и капремонтом доменной печи (чугун).

🚀 Мнение аналитиков MP

Мы не видим ничего особенного в падении показателей квартал к кварталу. Кроме того, если бы не плановые ремонты, «операционка» осталась бы практически на уровне 1 квартала 2023 года.

Сейчас результаты ММК вполне согласуются с прогнозами компании. Недавно на стриме MPпредставители эмитента заявляли, что не ждут снижения рентабельности и рассчитывают, что FCFбудет выше, чем в 2023 году.

И, конечно же, больше всего инвесторов сейчас интересуют дивиденды компании, которые совет директоров ММК может рассмотреть до конца апреля, о чем представители эмитента также заявили на нашем стриме.

( Читать дальше )

РЖД I Монополия на железные дороги в России I Путешествия на поездах и перевозка грузов

- 17 апреля 2024, 18:09

- |

Российские железные дороги — монопольный оператор железных дорог в России. Компания, которая знакома каждому, кто хоть раз путешествовал на поездах. РЖД — непубличная компания, которая полностью принадлежит государству, но на Мосбирже торгуются ее облигации. Зарабатывает на перевозке пассажиров и грузов, а также — услугах логистики.

Вот только на самом деле перевозки пассажиров убыточны для компании. Да и в целом, если бы не господдержка, то компании пришлось бы несладко, а для нас с вами путешествия на поездах не были бы такими дешевыми.

Также из этого видео ты узнаешь:

1:25 – историю РЖД

2:03 – конкурентные преимущества РЖД

2:26 – риски компании

3:05 – что будет с бизнесом РЖД

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

❓ Курс рубля. Что будет дальше?

- 16 апреля 2024, 18:14

- |

Уже шесть месяцев российская валюта стабильна в диапазоне ₽88-94 за доллар (да, какие времена, такие и диапазоны).

Рублю удается сохранять стабильность благодаря указу президента, по которому экспортеры ДО 30 АПРЕЛЯ 2024 ГОДА должны зачислять на счета в российские банки не менее 80% полученной валюты и продавать не менее 90% зачисленной выручки.

Именно продажа валютной выручки, хоть об этом и не принято говорить, помогает правительству поддерживать стабильный курс рубля, что, в свою очередь, позволяет сдержать инфляцию, сбалансировать интересы экспортеров, импортеров, бизнеса и россиян.

Но что будет дальше? Разберем три варианта, начиная с наиболее вероятного.

🙂Сценарий 1. Базовый

Скорее всего, указ продлят, но параметры зачисления и продажи выручки могут быть смягчены. А экспортерам только дай волю, они будут продавать меньшие объемы валюты, чем сейчас.

То есть в этом сценарии мы ожидаем постепенного ослабления рубля. Уже в этом квартале MP прогнозирует средний курс отечественной валюты на уровне ₽96 за доллар, ₽102 за евро и ₽13,2 за юань. В четвертом же квартале нужно готовиться, что за доллар будут давать ₽102, за евро — ₽111, за юань — ₽13,9.

( Читать дальше )

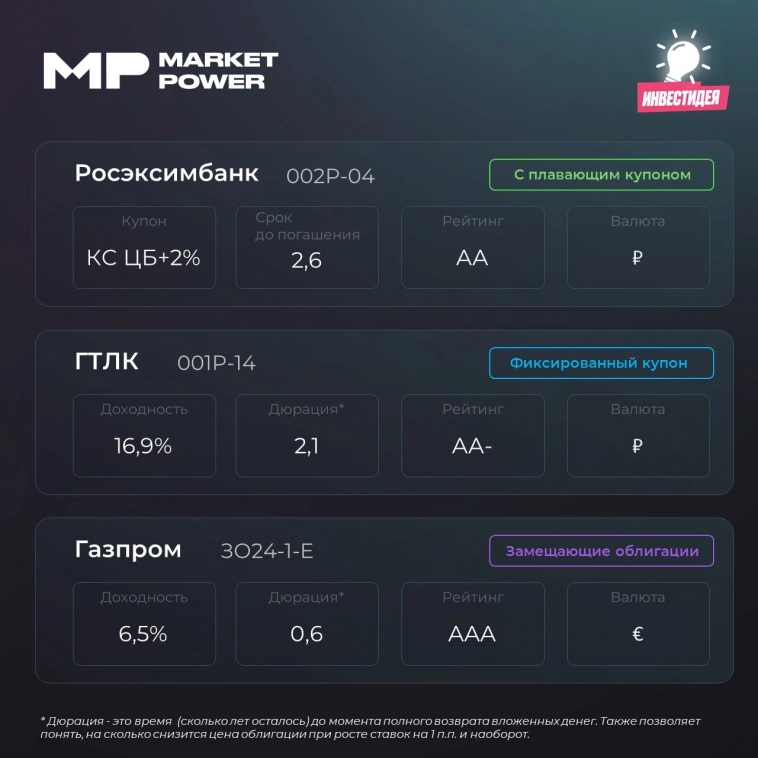

🚀 Лучшие облигации недели. Выбор Market Power

- 16 апреля 2024, 17:04

- |

Как обычно — три долговые бумаги, каждая из которых лучшая в своем роде прямо сейчас

🔷 Флоатер: Росэксимбанк

Росэксимбанк — крупный банк, который специализируется на финансировании экспорта. Несмотря на то, что компания, опасаясь санкций, перестала раскрывать отчетность, статус государственного института развития и высокий кредитный рейтинг от ведущих российских агентств позволяют утверждать, что бумаги надежны.

Кроме того, мы знаем, что выплаты по части кредитного портфеля гарантированы государством.

🔷 «Замещайка»: Газпром

Эмитент в представлении не нуждается, но все же напомним, что это крупнейшая в мире газодобывающая компания (16% мировых запасов газа) с самой низкой в мире себестоимостью добычи и гигантской сетью собственных трубопроводов.

( Читать дальше )

Юнипро I Крупнейшая частная энергетическая компания I Сургутская и Березовская электростанции

- 16 апреля 2024, 11:23

- |

Юнипро — крупнейшая частная энергетическая компания, которая занимается производством электроэнергии на самых эффективных и экологичных тепловых электростанциях в России. Их у компании пять. Самые мощные — Сургутская в ХМАО и Березовская в Красноярском крае.

У Юнипро большая доля современных парогазовых установок, построенных за последние годы. Они дают больше электроэнергии из того же количества газа, что позволяет компании экономить на издержках.

Также из этого видео ты узнаешь:

1:26 – историю Юнипро

2:03 – конкурентные преимущества Юнипро

2:42 – риски компании

3:03 – что будет с бизнесом Юнипро

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

Данное видео демонстрируется исключительно в информационных целях и не является инвестиционной рекомендацией, рекламой каких-либо финансовых инструментов, продуктов или услуг, а также не является предложением, обязательством, побуждением к совершению каких-либо действий на финансовом рынке.

( Читать дальше )

🟨 Селигдар: дорогое золото — палка о двух концах

- 15 апреля 2024, 13:14

- |

Золотодобытчик отчитался за 2023-й по МСФО

Mcap: ₽84 млрд

P/E: N/A

🔷 Результаты за год

🔹 Консолидированная выручка: ₽56 млрд (+61% год к году):

— от продаж золота: ₽41,7 млрд (+56%);

— от продаж перекупленного золота: ₽6,2 млрд. Это разовая акция: подобные операции компания проводила лишь в первой половине 2023 года;

— от продаж концентратов (олово, медь, вольфрам): ₽6,3 млрд (+5%);

— прочая выручка: ₽1,8 млрд. Имеется в виду оказание услуг по добыче руды и выручка от продаж серебра.

🔹EBITDA: ₽15 млрд (расчеты MP).

🔹Убыток: ₽11,5 млрд.

🔹Чистый долг: ₽46,4 млрд.

🚀 Мнение аналитиков MP

Уже в январе, когда компания только хвасталась ростом производственных результатов, аналитики MP говорили, что фундаментальных перспектив в покупке акций Селигдара у российских инвесторов нет.

Казалось бы, золото — на «хаях», чему способствуют и геополитика, и тренды мировой экономики. Однако для Селигдара именно дорогое золото стало палкой о двух концах.

( Читать дальше )

🥚🏦МТС-банк выйдет на IPO

- 12 апреля 2024, 19:07

- |

«Дочка» оператора связи официально объявилао размещении на Мосбирже. Разбираемся, насколько интересна эта компания и стоит ли участвовать в IPO

🔹Что известно сейчас?

Конкретных параметров сделки пока нет. Однако ясно, что акции будут предложены в рамках допэмиссии.

Привлеченные средства будут направлены на реализацию стратегии роста и дальнейшее масштабирование бизнеса банка.

По итогам размещения МТС сохранит мажоритарную долю в капитале банка, не планирует продавать принадлежащие ему акции.

📊Итоги МТС-Банка в 2023 году

— чистые процентные доходы: ₽36 млрд (+44%)

— чистые комиссионные доходы: ₽21 млрд (+50%)

— чистая прибыль: ₽12 млрд (+300%)

🚀Мнение аналитиков МР о компании

МТС-Банк входит в топ-8 банков в розничном необеспеченном кредитовании с долей рынка в 2% и в топ-25 кредитных организаций РФ по размеру активов.

Из плюсов можно выделить поддержку от основного акционера — МТС, возможность привлечения клиентов через экосистему оператора (стоимость привлечения клиентов таким образом на 60-80% дешевле) и высокую оперативную эффективность.

( Читать дальше )

Новости тг-канал

Новости тг-канал