CyberWish

В чем проблема многих «успешных» советчиков?

- 30 декабря 2024, 12:48

- |

Что общего у Уоррена Баффета, призывающего повысить налоги, Арнольда Шварценеггера, севшего на веганскую диету, и Соединенных Штатов, выступающих за снижение вредных выбросов?

Все это примеры того, что можно описать пословицей: «Делай то, что я говорю, а не то, что я делаю». Все они добились большого успеха, придерживаясь одной модели поведения, а теперь советуют окружающим совершенно другое.

Шварценеггер не стал бы знаменитым бодибилдером, питаясь только овощами и фруктами. Соединенные Штаты не превратились бы в сверхдержаву, снижая выбросы в период бурного роста. Уоррен Баффет не накопил бы своего богатства, отдавая половину денег на налоги.

Нет ничего плохого в том, чтобы изменить свое поведение, но такие советы отдают лицемерием. А еще очень удобно говорить об этом тогда, когда это на тебя уже не влияет — железному Арни больше не нужны такие мускулы, США уже достаточно развиты, а Баффет легко переживет повышение налогов.

Он выступает за такую реформу, которая не ударит по сверхбогатым — новые налоги должны коснуться лишь тех, кто накапливает свое состояние. То есть, сам Баффет уже выиграл эту игру, а теперь пытается притормозить других игроков.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 13 )

Нюансы недели. Магнит, ОВК, Сегежа и тарологи

- 29 декабря 2024, 07:32

- |

Продолжаем искать детали, которые прячутся за сухими цифрами и новостями :)

Магнит — новогодний сюрприз. Сначала руководство рекомендовало щедрые дивиденды, а теперь акционеры не смогли их утвердить. И в этом не было бы ничего страшного, если бы не поджимающие сроки — ведь уже 9 января должна быть дивидендная отсечка.

Тут изначально все выглядело очень странно — компания заработала 342 рубля на акцию, но менеджмент решил выплатить гораздо больше. При этом Магниту нужно гасить долг — в следующем году «сгорает» 250 млрд. кредитов, и рефинансировать их по текущим… это просто выстрел в ногу.

Ситуация с дивидендами висит в воздухе, а корпоративная практика компании — это какой-то тихий ужас.

Рекорды денежного рынка. Приток денег в фонды денежного рынка ускоряется — на этой неделе в них вложили еще 50 млрд. рублей. Всего же в них хранится 840 млрд. рублей — просто гигантская сумма, которая только за счет процентов растет на 450 млн. рублей в сутки.

( Читать дальше )

Мировой рынок акций. Лучшие и худшие в 2024 году

- 28 декабря 2024, 11:20

- |

Для мировых акций это был хороший год — они дали почти 18% прибыли (без учета дивидендов), что в два раза больше средних исторических значений.

Наибольший вклад внести развитые страны — в среднем их рынки выросли на 20,5%, хотя Европа тут стала исключением — ее совокупный индекс прибавил лишь 1,8%. В целом же эту группу снова тянут Соединенные Штаты, рынок которых вырос почти на 25%.

Развивающиеся рынки дали всего 8,5% прибыли, при этом главными забойщиками стали Китай (+18%) и Азия в целом (+13%). А вот Латинская Америка подкачала — на фоне падения сырья ее рынки рухнули на 25%, правда и тут были свои чемпионы.

Так кто же стал победителем, а кто — главным аутсайдером года?

Вы сильно удивитесь, но лидером по доходности стали акции Пакистана — за год они прибавили целых 87%. Причем это доходность не в местной валюте, а в долларах! По факту это было восстановление после сильного обвала, так что рыночные механизмы работают даже на таких рынках.

На втором месте неожиданно оказалась Аргентина — ее индекс взлетел почти на 70% (причем так же в долларах!). Тут тоже произошла смена цикла, ведь прошлые два года ее акции катились в пропасть. Сейчас же сюда зашли крупные фонды, а сами аргентинцы ищут на рынке спасение от инфляции.

( Читать дальше )

Мой "Портфель роста" 27 декабря. Дивиденды и новые покупки

- 27 декабря 2024, 12:48

- |

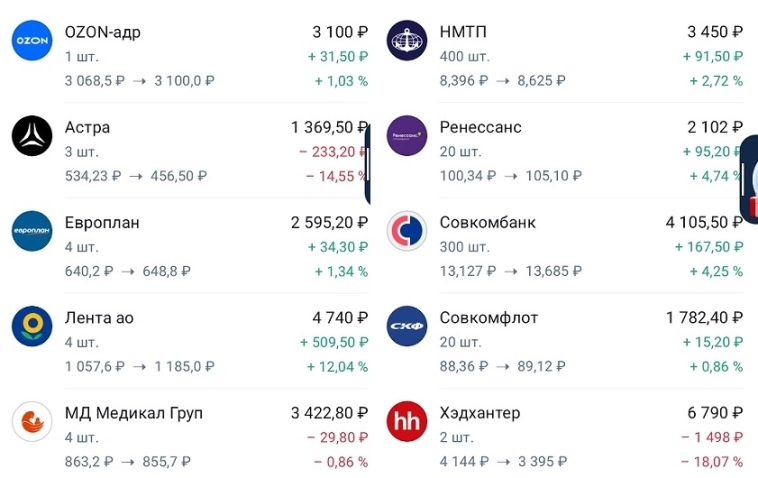

Пришло время очередного пополнения — сегодня я закину на счет 15 тысяч, а так же реинвестирую дивиденды от Хедхантера, Рени и Европлана (в сумме 1816 рублей).

Напоминаю, что этому портфелю всего несколько месяцев — в нем я делаю ставку на относительно рискованные идеи, поэтому суммы вкладываю небольшие. Так выглядит этот портфель утром 27 декабря:

Настроение на рынке сейчас праздничное, вот и мой портфель зазеленел как новогодняя елка. Почти все позиции показывают прибыль, в серьезном минусе остались лишь две бумаги — Хэдхантер и Астра. Но если с первым все понятно (глубокий дивидендный гэп), то вторая что-то совсем приуныла.

Некоторые объясняют это тем, что инвесторы ожидают смягчение санкций — мол, вернутся западные гиганты и оставят наши IT-компании без работы. На мой взгляд, тут все гораздо проще — акции Астры росли слишком быстро, а теперь расплачиваются за этот рост.

В них были заложены огромные ожидания, поэтому они стоили так дорого — в моменте их P/E превышал 30х! Сейчас же рынок пересматривает эти оценки, плюс есть надежды на скорое снижение ставки — а при таком раскладе есть более дешевые и более перспективные истории.

( Читать дальше )

Мудрость и невежество толпы

- 26 декабря 2024, 12:53

- |

Иногда я полностью полагаюсь на мнение толпы. Когда мне нужно найти хорошее кафе, я смотрю оценки в Яндексе и 2GIS, а когда ищу качественный товар, мне помогают отзывы на маркетплейсах.

Это особенно удобно в вещах, в которых я мало что понимаю. Недавно я выбирал свой первый робот-пылесос, и именно мнение других людей помогло мне сделать правильный выбор. Я не успеваю за многими новинками, поэтому часто доверяю мудрости толпы.

Но иногда толпа меня подводила, и это случалось по одной единственной причине — у толпы не было достаточного опыта. Люди просто не разбирались в каком-то вопросе — обычно это были либо «узкие» темы, либо темы с большим количеством заблуждений.

Например, если мы попросим группу людей угадать вес нового «Москвича», то разброс ответов будет очень большой. Кто-то скажет тысячу килограммов, а кто-то — две тысячи… но средняя оценка будет близка к реальному весу (1450 килограммов).

Но если ту же группу попросить указать вес в фунтах, то их оценка станет гораздо менее точной. Мы не работаем с этой единицей измерения, поэтому у людей нет такого опыта — в итоге толпа ошибется и может ввести нас в заблуждение.

( Читать дальше )

Главные позитивные события этого года

- 25 декабря 2024, 15:11

- |

Продолжаю подводить итоги года — на прошлой неделе был список разочарований, а сейчас предлагаю взглянуть на позитивные моменты. Их было не так много, а значит каждый из них ценится на вес золота :)

Бессмертный мем на все случаи жизни :)

Рекордные дивиденды. На выплаты акционеров было направлено 4,9 трлн. рублей — это сразу на 36% больше, чем в прошлом году. Абсолютными лидерами стали Сбербанк (752 млрд. рублей), Лукойл (658 млрд. рублей) и Роснефть (633 млрд. рублей).

При этом были и неожиданные истории — тот же «Ашинский Метзавод» впервые за 20 лет решил выплатить дивиденды. В моменте акции давали 83% дивидендной доходности, после чего в бумагах началось какое-то безумие.

Сплит дорогих акций. В этом году несколько бумаг подверглись дроблению и стали более ликвидными и доступными. В первую очередь это касается Транснефти — теперь ее бумаги может купить любой, ведь за них больше не нужно отдавать половину своего портфеля.

После сплита «подешевели» и акции Норникеля, так что сейчас их можно покупать даже на сдачу. А вот ВТБ пошел своим путем — синий банк провел обратный сплит, чтобы инвесторы не мучились с его копеечными бумагами. Правда все идет к тому, что скоро ему потребуется еще один такой сплит :)

( Читать дальше )

Эйфория на рынке. Дальше только рост?

- 24 декабря 2024, 12:57

- |

На рынке царит настоящая эйфория — индекс ракетой летит вверх, а инвесторы спешат запрыгнуть в этот уходящий поезд.

Всем хочется новогоднего ралли, тем более для этого есть хороший повод — регулятор вдруг смягчился и не стал повышать ключевую ставку. Но рынок взлетел не только поэтому — у нас появилась надежда, что пик повышения ставки уже пройден.

Тепловая карта рынка от 20 декабря.

Оправдана ли эта эйфория? Или акции ждет жесткая посадка?

Начнем с того, что рынок всегда смотрит в будущее — ведь чем раньше ты отыграешь какое-то событие, тем больше сможешь заработать. Поэтому ожидания играют такую роль — по факту это различные сценарии, которые инвесторы закладывают в цену.

И сейчас у нас есть два позитивных сценария: первый — это перемирие и смягчение санкций, а второй — это замедление инфляции и снижение ключевой ставки. Недавно мы отыгрывали первый, когда состоялось так называемое «трампоралли», а теперь инвесторы взялись и за второй сценарий.

( Читать дальше )

Диверсификация возможностей. Уроки Эдисона и Адамса

- 23 декабря 2024, 12:11

- |

В 1914 году на заводе Томаса Эдисона начался пожар — в огне сгорели все его наработки и прототипы, а общий ущерб превысил 20 миллионов долларов.

Казалось бы, в этом пожаре погибло дело всей его жизни… Но сам Эдисон с улыбкой смотрел на пепелище, а своей жене он сказал: «В катастрофе есть огромная ценность: сгорели все наши ошибки. Теперь мы можем начать все с чистого листа, с самого начала!»

Уже через три недели он выпустил первый фонограф — изобретение, на совершенствование которого у него ушло более 50 лет. В следующем году его компания заработала 10 миллионов долларов, а сам Эдисон к концу жизни накопил почти 2500 патентов.

При этом самая его известная фраза посвящена поражению: «Я не потерпел неудачу. Я только что нашел 10 тысяч способов, которые не работают». И суть тут не только в том, что не нужно опускать руки — для успеха очень важно предоставить себе как можно больше возможностей.

Когда мы только вступаем во взрослую жизнь, нам кажется, что у нас все сложится удачно. Все важнейшие события пойдут точно по нашему плану. И через пять лет мы видим себя такими, какими должны быть согласно нашему графику.

( Читать дальше )

Новогодний розыгрыш!

- 22 декабря 2024, 08:51

- |

Коллеги! Хочу вам напомнить, что каждый месяц я провожу розыгрыш книг по инвестициям и финансам. А в честь Нового года у меня разыгрывается худи «Тинькофф инвестиции» и сразу три книги:

📚 Ха Джун Чанг — «Как устроена экономика»

📚 Нассим Талеб — «Одураченные случайностью»

📚 Бабайкин — «На пенсию в 35 лет»

Как всегда, подробности вы можете найти на канале: t.me/investmentsandmarket

Лучшие книги, прочитанные мною в этом году

- 21 декабря 2024, 11:55

- |

В этом году я решил сделать и такую подборку — вдруг какая-то книга вас заинтересует, и вы тоже решите ее прочесть :)

📌 По финансам и инвестициям:

Джейсон Цвейг — «Мозг и деньги». Чтобы разобраться в финансовых ошибках, автор объединил финансы, психологию и физиологию. Получился просто шикарный коктейль — в нем есть место и теории, и практике, и интересным историям.

Ха Джун Чанг — «Как устроена экономика». Не все ученые могут писать так просто, как это делает этот корейский экономист. С ним экономику поймет даже чайник, а вместе с этим узнает и много любопытных фактов.

Майкл Льюис — «Покер лжецов». По большому счету это биография, описывающая жестокий мир фондового рынка. Поэтому тут нет никакого инфоцыганства — это реальный опыт от того, кто шел по головам других трейдеров.

Дэн Ариели — «Предсказуемая иррациональность». Одна из лучших книг по поведенческой экономике, где все описывается простыми словами. Каждая глава читается как отдельная история, которую сразу же можно применить на практике.

( Читать дальше )

теги блога CyberWish

- IMOEX

- IPO

- IPO 2024

- X5

- акции

- алроса

- Альберт Эйнштейн

- Аренадата

- афк система

- аэрофлот

- банк санкт-петербург

- банки

- белуга групп

- Бен Карлсон

- Бенджамин Грэм

- Билл Гейтс

- Билл Экман

- БПИФ Альфа-Капитал Денежный рынок

- БПИФ УК Первая Сберегательный

- Валентин Дикуль

- ВИМ Ликвидность

- вклады

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- даниэль Канеман

- двмп

- депозиты

- Джерри Селби

- Джесси Ливермор

- Джефф Безос

- Джим Пол

- Джон Полсон

- Джон Рокфеллер

- Ди Хок

- дивиденды

- доллар рубль

- Дональд Трамп

- Дэвид Свенсен

- Илон Маск

- инвестиции

- Индекс МБ

- интеррао

- история

- итоги года

- Итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- лента

- Лиддел Гарт

- лукойл

- Магнит

- Мардж Селби

- Мать и Дитя

- ммк

- Морган Хаузел

- МТС

- накопительные счета

- Нассим Талеб

- Новатэк

- обзор книг

- обзор рынка

- облигации

- отчеты МСФО

- Пауль Эренфест

- Питер Линч

- полюс золото

- Портфель инвестора

- пошлины США

- прогноз 2025

- прогноз по акциям

- рецензия на книгу

- Роберт Кийосаки

- Роберт Шиллер

- роснефть

- ростелеком

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- Скотт Галлоуэй

- смартлаб конкурс

- стив джобс

- сургутнефтегаз

- тинькофф банк

- Томас Эдисон

- торговые войны

- транснефть

- трейдинг

- Уоррен Баффетт

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- Чарли Мангер

- Эд Торп

- экономический дайджест

- ЮГК Южуралзолото

- Яндекс