Mikola

Я валютный ипотечник!

- 11 февраля 2016, 21:47

- |

Причем рецидивист со стажем. Не горжусь, но и не расстраиваюсь, поскольку действовал максимально осознано и разумно, насколько возможно. Решения своих проблем надо искать исходя из имеющихся обстоятельств и возможностей. Читать рассуждения об ипотечниках и смешно и грустно – видно, что большинство комментаторов вообще не в теме и теоретизируют о том, чего не знают и не понимают. И, к сожалению, живут по принципу «нет большей радости, чем сдохшая крова у соседа».

Первую ипотеку взял в 2003 в Дельте, одним из первых, как только появилась возможность. Тогда рублевую вообще не давали, даже не обсуждали. На вопросы «будет ли возможность перейти в рубли» ответ был «мы над этим работаем». Тогда смысл ипотеки был абсолютно понятен – ежемесячный платеж был процентов на 5-10 больше стоимости аренды (с учетом коммуналки), а копить на квартиру выплачивая еще и аренду было сложно, кроме того можно было предполагать рост стоимости квартир, что делало задачу накопления еще более сложной. При возможности платить, конечно лучше было платить за свое, а не за чужое. Брал на 10 лет, закрыл через пять, причем под конец размер платежа был уже практически незаметен, поскольку доходы выросли, примерно на столько же, насколько с 2003 по 2008 выросла и стоимость самой квартиры.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 129 )

СЕКРЕТНЫЕ МИЛЛИАРДЫ ПУТИНА.

- 29 января 2016, 21:09

- |

Посмотрел по дороге нашумевший фильм BBC «Секретные миллиарды Путина». Считаю его шедевром, достойным разбора на цитаты, подтверждающие обвинения.

«У него огромное количество вещей, которые не может позволить себе любой миллиардер мира»

«У него есть коллекция дорогих часов и даже его спортивный костюм стоит три тысячи долларов»

«Ни один, даже самый богатый житель запада не может позволить себе такой уровень жизни. Это уровень саудовских принцев.» (в видеоряде Путин с Медведевым пьют чай в олимпийской резиденции Сочи).

«Станслав Белковский считает, что Путин владеет акциями крупнейших российских компаний»

«Я думаю, что Путин самый богатый человек в Европе и один из самых богатых людей в мире!» (Станислав Белковский).

«Секретный доклад ЦРУ подтверждает информацию Белковского. Американцы не подтверждают цифру в сорок миллиардов, но они рассказали, что они на самом деле думают о состоянии Путина: «Я не могу назвать Вам цифры, но могу сказать, что официально он зарабатывает около ста тысяч долларов в год.» (в видеоряде какой-то чел из департамента финансов США)

( Читать дальше )

Зачем Вам трейдинг? (Философия)

- 19 января 2016, 08:56

- |

Что такое философия трейдинга?

Если уж и скрещивать ужа с ежом философию и трейдинг в преломлении смартлабовской аудитории, то получится ежоуж вроде:

Философия трейдинга — это особая форма познания торговли, вырабатывающая систему знаний о наиболее общих характеристиках, понятиях и фундаментальных принципах деятельности, осуществляемой путем совершения сделок с финансовыми активами на биржах с целью получения заработка. ©

Любая система знаний обычно дает ответ на два важнейших вопроса. Нет, не на вопросы «кто виноват» и «что делать», как думают многие. А на вопросы «зачем» и «как». Поскольку значительное время своей жизни я посвятил как трейдингу (как способу заработка на жизнь), так и науке (которая, как известно, дает ответ на вопрос «как»), то моя система знаний в этой части концентрируется в представленной ниже таблице, дающей ответ на вопросы «что делать с трейдингом» в зависимости от параметров Вашей потенциальной успешности как трейдера.

( Читать дальше )

Чем занимаются советы директоров госкомпаний

- 12 октября 2015, 22:31

- |

Отвечаю. Кроме обычной рутины: ежеквартального контроля ФХД, утверждения бюджетов и инвестпрограмм, установки значений ключевых показателей эффективности, разработки стратегий, рекомендаций по размеру дивидендов и т.д., в советы директоров госкомпаний ежегодно поступают т.н. «директивы» от Росимущества, Минэкономразвития, Правительства и Президента. Обычно, это поручения о проведении советов по определенным вопросам. Вот список директив, поступивших в госкомпании за период октябрь 2014 г. — отктябрь 2015 г.:

1. Директива о включении показателя производительности труда в соответствии с методикой Росстата в состав ключевых показателей эффективности деятельности акционерных обществ с государственным участием.

2. Директива предприятиям с долей государства более 50 % обеспечить принятие КПЭ, которые должны учитываться при принятии кадровых решений в отношении менеджмента (включить в договора и/или положения о вознаграждениях ГД пункт о КПЭ и их влиянии на кадровые решения).

( Читать дальше )

О правах наноакционеров и экономическом здравом смысле.

- 24 сентября 2015, 10:36

- |

Есть некто, имеющий 900 акций НКНХ. Или 170 акций Газпрома, или 1 акцию ЛУКойла. Конкретные количества и названия не важны. Симптоматичен, обычно, тот факт, что доля данного господина в акционерном капитале выражается цифрой с шестью, девятью и большим количеством нулей после запятой. И в соответствии с правилами применения приставок международной системы единиц мы с полным правом можем назвать его микро, или наноакционером.

Типичным поведением наноакционера является объявление себя главным в компании, отказ признавать существование кого либо еще заинтересованного в деятельности компании, кроме таких же как он наноакционеров, сообщения о том, что именно наноакционер несет основные риски деятельности компании и стоны по повод ущемления своих наноправ.

Разберемся подробнее.

В деятельности любой компании заинтересованы многие.

На первом месте, естественно, владельцы (акционеры). Однако, разговоры о том, что все акционеры имеют одинаковые права – ложь, придуманная и распространяемая наноакционерами. Я уже писал об этом: http://smart-lab.ru/blog/267689.php

( Читать дальше )

Про ЦБ, советы директоров и права миноритариев

- 04 сентября 2015, 08:23

- |

Первый зампред ЦБ Сергей Швецов сделал несколько заявлений. В частности, ЦБ РФ будет стимулировать негосударственные пенсионные фонды инвестировать не в банковские депозиты, а в акции и облигации и для данного стимулирования готовит предложения изменений в корпоративное законодательство в соответствии с которыми права совета директоров должны быть существенно больше, чем они есть сегодня. «Совет директоров, по крайне мере, должен иметь право снимать и назначать первое лицо компании».

Первую часть оставлю без развернутых комментариев. При том беспределеле, который сейчас творится в сфере НПФ, такое решение приведет к окончательной дискредитации НПФ и их исчезновению как элемента экономической инфраструктуры. Хотя, как знать, может быть именно этого ЦБ и добивается :)))

По второй части вообще не очень понятно. Согласно действующему на сегодня законодательству Совет директоров и так имеет право снимать и назначать первое лицо компании. Как справедливо отметил Александр Шадрин Статья 65.9 закона об АО: к компетенции СД относится образование исполнительного органа общества и досрочное прекращение его полномочий, если уставом общества это отнесено к его компетенции;

( Читать дальше )

Что ждет российский фоновый рынок?

- 31 июля 2015, 16:48

- |

На истиность не претендую, считайте мнением из зала :)

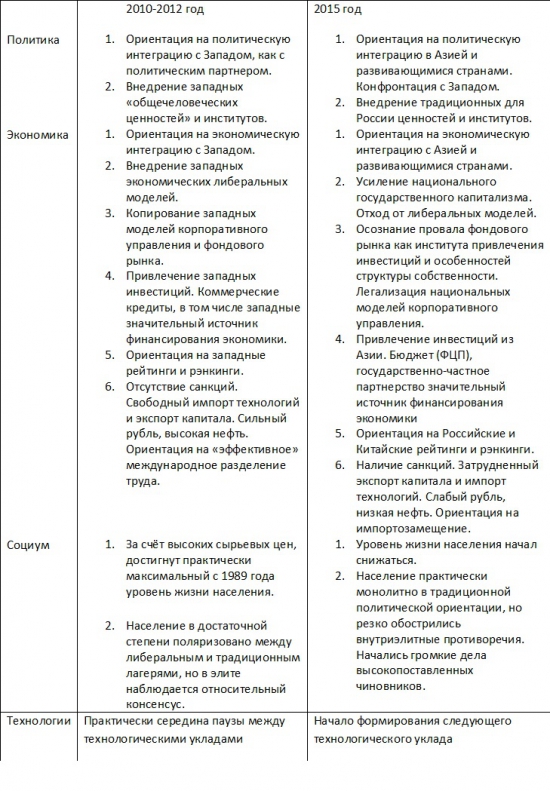

Очевидно, что в трёх позициях из четырех уже произошли тектонические изменения и они в ближайшие несколько лет будут только нарастать. А там дальше и четвертый фактор (технологический) подключится.

История российского фондового рынка была «как бы самоочевидной» с 1993 по 2010 годы. Это была усиленно продвигаемая витрина либеральной экономики с активными попытками внедрить «за месяц» наилучшие международные посевные технологии там, где почву десятки лет укатывали асфальтом. И никого из внедрятелей не интересовала институциональное противоречие – основные законы написаны под структуру собственности, совершенно не соответствующим асфальтовым реалиям. Итог – российский фоновый рынок так и не смог стать реальным в массовом масштабе действующим экономическим механизмом. И для населения и для потенциальных эмитентов фондовый рынок эдакая экзотика, существующая в московском зоопарке.

( Читать дальше )

О правах акционеров

- 22 июля 2015, 11:33

- |

Увы, закон об акционерных обществах не содержит отдельной главы «Права акционеров». Эти права, действительно, разбросаны по разным частям закона, что затрудняет понимание различий. Фактически, чтобы понять отличия нужно перечитать весь закон. К счатью есть разные добрые и профессиональные люди, которые не поленились свести различия в одну таблицу, которую я здесь и размещаю:

ОБЪЕМ ПРАВ АКЦИОНЕРА

В ЗАВИСИМОСТИ ОТ КОЛИЧЕСТВА ПРИНАДЛЕЖАЩИХ ЕМУ ГОЛОСУЮЩИХ АКЦИЙ ОБЩЕСТВА

( Читать дальше )

Про исследования КУ

- 08 апреля 2015, 11:47

- |

Умиляют такие исследования британских ученых. В моем детстве был журнал «Мурзилка». В каждом номере печатали две похожие картнки и нужно было найти различия. Вот это «исследование» из серии мурзилковских. Авторы с умилением обнаруживают, что на одной картинке у муравья три лапы, а на другой — пять, на одной в левом углу травинки, а на другой — цветочек, на одной из тучки идет дождик, а на другой — нет и т.д. В чем здесь исследование, и в чем его ценность, кроме развития персональной наблюдательности «исследователя» совершенно непонятно.

При этом, продолжу метафору, «исследователи» совершенно не замечают, что одну картинку тысяча художников вырисовывала друг задругом несколько сотен лет и каждый завиток на ней имеет свою историю и смысл, даже, если и кажется неактуальным, или уродливым сегодня. А вторую картинку намалевали три бракодела за три дня по принципу «лишь бы примерно похоже было».

( Читать дальше )

А нет ли у кого-нибудь архива тиковых данных

- 11 февраля 2015, 12:52

- |

теги блога Mikola

- 2007

- 2011

- 2012

- 2013

- ROE

- алмаз

- анализ

- аналитики

- арсагера

- аукционы

- бар-о-метръ

- барометр

- бизнес

- ВВП

- волатильность

- воскресенье

- встреча

- выкуп акций

- Газпром

- госкомпании

- госсектор

- грааль

- давление

- дартстрейдинг

- девальвация

- девушки

- декабрь

- диапазон

- динамика

- Доу-Джонс

- елка

- импортозамещение

- индекс

- индикатор

- капитал

- капитализация

- книги

- кодекс

- колебания

- коллективный

- кондратьев

- конец

- корпоративное управление

- крым

- лажа

- либералы

- Луна

- Маркс

- медведев

- ММВБ

- налоги

- Не прогноз

- новолуние

- ноябрь

- октябрь

- опрос

- оффтоп

- поведение

- полнолуние

- прибыль

- приватизация

- прогноз

- производительность

- рабочее место трейдера

- рентабельность

- роботы

- Росимущество

- Россия

- рынка

- рынок

- сила

- случайность

- совет

- совет директоров

- сопротивления

- Социализм

- спекулянты

- США

- теханализ

- толпы

- топ-менеджмент

- торговля

- торговые сигналы

- трейдеров

- труд

- февраль

- фигуры

- фонд

- фондовый рынок

- фото

- фотографии

- фрактал

- фрактальность

- фрактальный

- циклы

- человек

- чиновники

- шадрин

- эндаумент

- юмор