Новости рынков |Почти половина ипотеки в 1п 2024г выдана заемщикам, возраст которых на момент планового погашения кредита превысит 65 лет — обзор Банка России

- 01 октября 2024, 10:37

- |

- Количество заемщиков, имеющих три кредита и более, превысило 13 млн человек (+2,2 млн человек за 12 месяцев). На них приходится более половины задолженности по розничным кредитам

- Доля ипотечных кредитов сроком от 30 до 31 года увеличилась на 6,8 п.п. за 12 месяцев. Почти половина ипотеки выдается заемщикам, возраст которых на момент планового погашения кредита превысит 65 лет

- Растет среднее количество кредитов у заемщиков, получивших необеспеченный потребительский кредит: на 01.07.2024 – 3,4 кредита (на 01.07.2023 – 2,8 кредита)

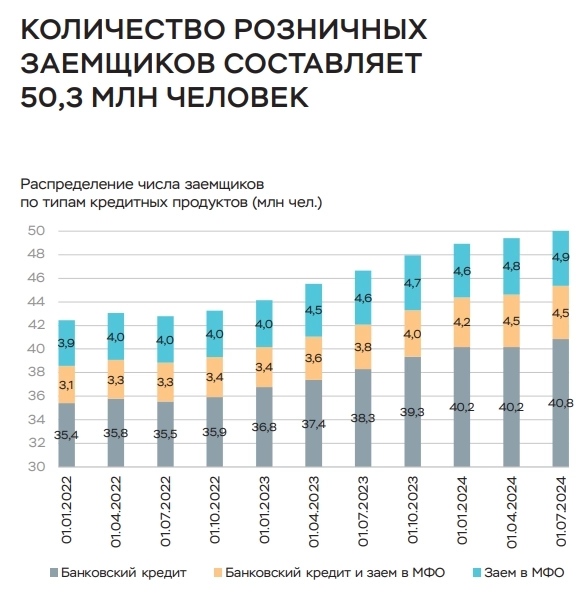

- Общее количество заемщиков кредитных продуктов за год увеличилось на 3,6 млн человек (+7,7%)

- Растет количество заемщиков, имеющих банковский кредит: +2,5 млн человек за год (+6,6%)

- Подавляющее большинство заемщиков сначала берут кредит в банке, а потом идут за займом в МФО. За последний год число таких заемщиков выросло более чем на 20%

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |С момента старта льготной ипотеки в 2018г было выдано 3 млн кредитов на 13 трлн руб, это свыше 1 трлн выплаченных субсидий на компенсацию процентной ставки — глава департамента Минфина

- 27 сентября 2024, 18:47

- |

«Цифры, которые не называли: с тех пор, как стартовала первая (льготная ипотечная) программа, было выдано свыше 3 миллионов льготных кредитов, то есть 3 миллиона семей так или иначе улучшили свои жилищные условия, в объеме это порядка 13 триллионов рублей. С точки зрения бюджета, это свыше 1 триллиона выплаченных субсидий на компенсацию процентной ставки», — сообщил глава департамента финансовой политики Минфина РФ Алексей Яковлев.

1prime.ru/20240927/minfin-851836007.html

Новости рынков |РНКБ выплатит своему акционеру ВТБ дивиденды за 1п 2024г в размере 25 млрд руб

- 27 сентября 2024, 18:39

- |

Решения совета директоров (наблюдательного совета)

1. Рекомендовать Общему собранию акционеров РНКБ Банк (ПАО) принять следующее решение:

1.1. Принять решение (объявить) о выплате дивидендов из чистой прибыли РНКБ Банк (ПАО) по результатам первого полугодия 2024 года, составляющей 7 153 422 115,84 (семь миллиардов сто пятьдесят три миллиона четыреста двадцать две тысячи сто пятнадцать рублей 84 копейки) рублей, в размере 1.3690505248047 рублей по каждой обыкновенной акции РНКБ Банк (ПАО).

1.2. Принять решение (объявить) о выплате дивидендов из части нераспределенной прибыли РНКБ Банк (ПАО) прошлых лет, составляющей 17 846 577 884,16 (семнадцать миллиардов восемьсот сорок шесть миллионов пятьсот семьдесят семь тысяч восемьсот восемьдесят четыре рубля 16 копеек) рублей, в размере 3.4155494283187 рублей по каждой обыкновенной акции РНКБ Банк (ПАО).

www.e-disclosure.ru/portal/event.aspx?EventId=649fwA3ibEmobe7m2CbxPw-B-B

Новости рынков |ВТБ ожидает снижение выдачи ипотеки во 2п 2024г на 50% г/г — начальник управления "Ипотечное кредитование" ВТБ Сергей Бабин

- 27 сентября 2024, 16:19

- |

По данным ВТБ, в январе-июне 2024 года российские банки выдали клиентам на покупку недвижимости более 2,85 трлн рублей.

В целом по итогам 2024 года ВТБ прогнозирует продажи ипотеки на уровне 5,1-5,2 трлн рублей (-30% г/г).

По словам Бабина, в следующем году «холода» усилятся, «потепления» стоит ждать только в 2026 году.

www.interfax.ru/business/984068

Новости рынков |Число розничных акционеров ВТБ на 1 сентября впервые в истории превысило 1 млн человек, на их долю приходится 7,6% голосующих акций — первый зампред банка Дмитрий Пьянов

- 27 сентября 2024, 10:59

- |

«Число розничных акционеров ВТБ на 1 сентября составляет 1 миллион 28 тысяч 580 акционеров. На эту долю акционеров — физических лиц приходится сейчас 7,6% голосующих акций (408 069 582 штук). Долгое время эти значения были 700-800-900 тысяч. И вот достигнута новая вершина – более 1 миллиона человек», - заявил журналистам первый зампред правления ВТБ Дмитрий Пьянов.

1prime.ru/20240927/vtb-851822786.html

Новости рынков |ВТБ планирует ускорить консолидацию Почта банка, собирается провести расчеты по выкупу до конца 2024г - первый зампред банка Пьянов — ИФ

- 27 сентября 2024, 10:25

- |

«Мы сейчас активно будем ускорять, по крайней мере, юридическую консолидацию акций Почта банка», — сказал первый зампред ВТБ Дмитрий Пьянов.

В капитале Почта банка у ВТБ и «Почты России» равные доли (по 50% минус 1 акция), еще две акции принадлежат председателю правления Почта банка Александру Пахомову.

Присоединить Почта банк ВТБ планирует в январе 2026 года.

ВТБ рассчитывает на оценку Почта банка в рамках сделки в один капитал.

«Наше намерение — добиться оценки Почта банка в размере одного капитала. Оценка пока не завершена», — пояснил Пьянов. Собственный капитал Почта банка на 1 сентября 2024 года составлял 71,9 млрд рублей против 69,6 млрд рублей на 1 января.

«Вы знаете финансовое состояние „Почты России“. Мы считаем, что при двузначных процентных ставках, при ожидании, что ключевая ставка может быть 20% или выше, чем раньше „Почта России“ получит эту ликвидность, тем при таких высоких ставках из этих денежных средств можно сделать что-то хорошее быстрее, если расчеты произойдут внутри 2024 года», — заявил первый зампред ВТБ.

( Читать дальше )

Новости рынков |По ключевой ставке мы будем тестировать максимум 20% и пробивать его, чтобы обуздать инфляцию - первый зампред ВТБ Пьянов — ИФ

- 27 сентября 2024, 10:19

- |

«Я персонально согласен с тем, что мы будем тестировать максимум 20% и пробивать его для того, чтобы обуздать нашу инфляцию, и это, по сути, открывает на 2025 год огромную множественность кривых динамики ключевой ставки», — сообщил первый зампред правления ВТБ Дмитрий Пьянов журналистам.

ВТБ в своем бизнес-плане на 2025 год заложил инфляцию на уровне 6% и среднюю ключевую ставку в 19%.

«Если инфляция 6%, это соответствует 19-процентной средней ключевой ставке по 2025 году. При этом кривые конкретные — будет ли это 21%, а потом снижение, или долгое удержание 20%, а потом снижение — это уже острые спекуляции, и поэтому, по сути, мы выбрали вариант 6-процентной инфляции и 19-процентной средней ключевой ставки по 2025 году. Для оптимистов, если инфляция будет 4%, то средняя ставка может быть 11%, для пессимистов — если инфляция — 8%, то ставка легко может быть 23%», — заявил Пьянов.

«При таком значительно более мягком бюджете и сложном рынке труда мы не видим значимых помощников для Центрального банка для обуздания инфляции в 2025 году», — отметил он.

( Читать дальше )

Новости рынков |К дивидендному сюрпризу ВТБ добавилось 2 негативных события: рост ставки и макропруденциальные надбавки - то есть двойной встречный ветер - первый зампред Пьянов — ИФ

- 27 сентября 2024, 10:16

- |

Повышение антициклической надбавки влияет на условия выплаты дивидендов ВТБ, добавил Пьянов.

«Если у нашего дивидендного сюрприза было одно негативное событие — это худшая динамика ключевой ставки по сравнению с нашей стратегией, теперь добавилось второе негативное событие — худшее капитальное регулирование и макропруденция его в рамках антициклической надбавки, то есть появился двойной встречный ветер», — сказал он.

Позитивными элементами для возобновления дивидендных выплат является генерация банком прибыли лучше прогноза и необходимость за счет дивидендов поддерживать стратегический актив группы — «Объединенную судостроительную корпорацию» (ОСК), сказал первый зампред.

www.interfax.ru/business/

Новости рынков |Потребность ВТБ в капитале из-за повышения антициклической надбавки оценивается в 60 млрд руб - первый зампред Пьянов — Интерфакс

- 27 сентября 2024, 10:13

- |

Потребность ВТБ в капитале из-за повышения антициклической надбавки с 1 июля 2025 года оценивается в 60 млрд рублей, сообщил журналистам первый зампред правления банка Дмитрий Пьянов.

Он отметил, что «это сравнительно небольшой объем».

Банк России с 1 июля 2025 года впервые установит ненулевую антициклическую надбавку к нормативам достаточности капитала банков — 0,25% от взвешенных по риску активов.

Повышение антициклической надбавки влияет на условия выплаты дивидендов ВТБ, добавил Пьянов.

«Если у нашего дивидендного сюрприза было одно негативное событие — это худшая динамика ключевой ставки по сравнению с нашей стратегией, теперь добавилось второе негативное событие — худшее капитальное регулирование и макропруденция его в рамках антициклической надбавки, то есть появился двойной встречный ветер», — сказал он.

Позитивными элементами для возобновления дивидендных выплат является генерация банком прибыли лучше прогноза и необходимость за счет дивидендов поддерживать стратегический актив группы — «Объединенную судостроительную корпорацию» (ОСК), сказал первый зампред.

( Читать дальше )

Новости рынков |ВТБ прогнозирует прибыль по МСФО в 3 кв 2024г на уровне 80-90 млрд руб, сохраняет прогноз на год в 550 млрд руб - первый зампред Пьянов — Интерфакс

- 27 сентября 2024, 10:10

- |

www.interfax.ru/business/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс