Олег Дубинский

Третий банк в 2024г. теряет лицензию. Кто следующий ?

- 22 марта 2024, 09:05

- |

1.

Банк России приказом от 21.02.2024 № ОД-266 отозвал лицензию на осуществление банковских операций у кредитной организации КИВИ Банк (акционерное общество) КИВИ Банк (АО) (рег. № 2241, город Москва).

2.

Банк России отозвал лицензию на осуществление банковских операций у ООО КБ «Гефест» 28 февраля 2024 года.

3.

Банк России приказом от 22.03.2024 № ОД-438

отозвал лицензию на осуществление банковских операций

у Акционерного общества «Банк Стрела» «Банк Стрела» АО (рег. № 2152, г. Москва).

«Кредитная организация "Банк Стрела" АО

специализировалась на оказании услуг

по переводу денежных средств между КИВИ Банк (АО)

и иными участниками рынка банковских услуг»

История с КИВИ продолжилась.

Кто следующий ?

Предлагаю обсудить в комментариях.

С уважением,

Олег

- комментировать

- Комментарии ( 5 )

Куда сегодня пойдёт рынок после заседания ЦБ России

- 22 марта 2024, 08:17

- |

Сделал опрос в своём чате.

Большинство считают, что боковик или вверх.

Судя по падению ОФЗ на этой неделе,

часть участников рынка ждут повышение ставки.

Думаю, что ставку оставят 16% и, в этом случае, будет оптимизм и рост.

Проверим.

С уважением,

Олег

Отчёт В КОНТАКТЕ. Анекдот по теме.

- 21 марта 2024, 12:41

- |

Отчет В КОНТАКТЕ

напоминает анекдот.

— Ты знаешь, у меня ведь — крупный счет в банке!

Только есть один минус.

— Какой?

— Перед первой цифрой.

Выручка VK за 2023г + 36% гг,,

основной ее драйвер – сегмент соцсетей и контентных сервисов,

их доля в выручке составляет 79%.

Основным источником роста

стала выручка от онлайн-рекламы (+ 40% гг).

Выручка за 4кв2023 года увеличилась на 34% гг

Доходы от онлайн-рекламы среднего и малого бизнеса + 42%,

от рекламных интеграций в собственном контенте, шоу партнеров и блогеров — в 2.5 раза

По итогам 2023 убыток -34.2 млрд рублей

По итогам 2022 убыток -3.9 млрд рублей

Убыток за год вырос в 8,7 раза.

С уважением,

Олег

Роснефть рассмотрит байбэк на совете директоров 28 марта

- 21 марта 2024, 11:08

- |

РОСНЕФТЬ

Байбэк

СД РОСНЕФТИ 28 МАРТА РАССМОТРИТ ВОПРОС О РЕАЛИЗАЦИИ ПРОГРАММЫ ПРИОБРЕТЕНИЯ АКЦИЙ КОМПАНИИ НА РЫНКЕ

www.e-disclosure.ru/portal/event.aspx?EventId=f6KurSJoxEmzjtRIljYAXw-B-B

С уважением,

Олег

БСП дивиденды 14% (по 42,45 кор. на акцию)

- 21 марта 2024, 09:45

- |

www.e-disclosure.ru/portal/event.aspx?EventId=K8HfXMrNrkqB7kNG0pE8lw-B-B

по обыкновенным акциям в размере 42 руб. 45 коп. на 1 обыкновенную акцию;

14% годовых.

Считаю, что это — позитив !

Или теперь это уже мало

(всем же выше ставки ЦБ документы подавай) !

С уважением,

Олег

Физ.лица будут покупать просевшие Роснефть и Татнефть

- 21 марта 2024, 07:49

- |

Лукойл растет.

А Роснефть, Татнефть, Газпромнефть падают.

Все перечисленные компании — прибыльные и

стабильно платят дивиденды.

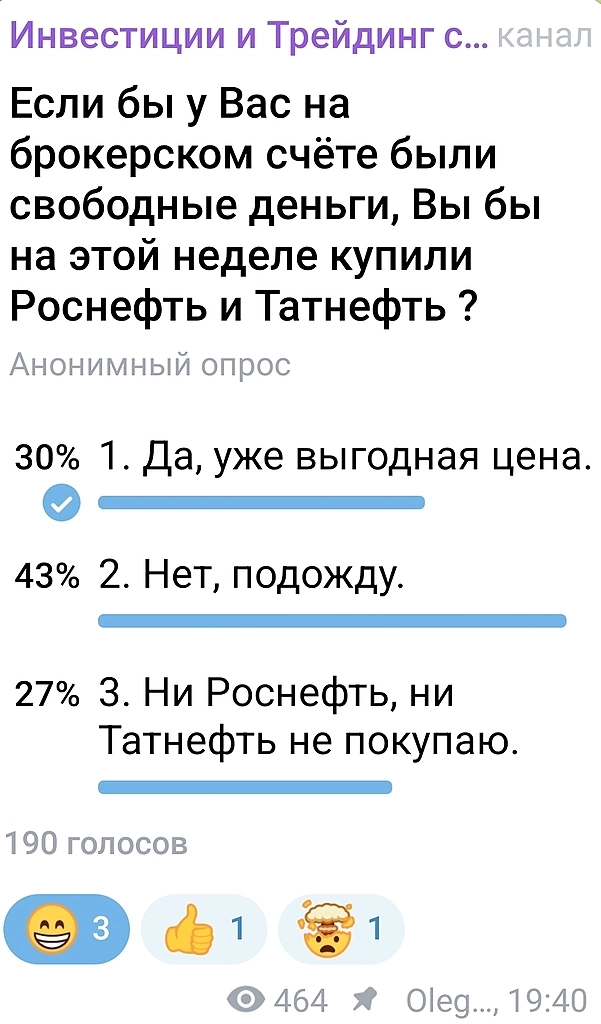

Разместил вчера в своём чате вечером опрос, стали бы на этой неделе покупать Роснефть и Газпромнефть если бы на брокерском счёте были бы свободные деньги.

Проголосовали 190 человек.

Результат.

С уважением,

Олег

ТКС: параметры доп.эмиссии (на покупку Росбанка). Почему не куплю.

- 21 марта 2024, 07:40

- |

Цена размещения 3426 руб. Максимальный размер допэмиссии —130 млн акций.

Максимальный размер допэмиссии — 442 млрд руб. (текущая капитализация Росбанка 634 млрд руб.).

Не куплю.

Предпочитаю банки с P/BV около 1 или ниже (если фундамент крепкий):

Сбер, СПБ банк.

У ТКС + Росбанк P/BV будет выше 2.

С уважением,

Олег

ФРС: речь Пауэлла. Снижение ставки будет в этом году.

- 20 марта 2024, 22:50

- |

ФРС планирует начать снижение ставки в текущем году — Пауэлл

Федеральная резервная система (ФРС) полагает, что

снижение ключевой процентной ставки станет целесообразным в какой-то момент текущего года.

Федрезерв в среду ожидаемо сохранил ставку по федеральным кредитным средствам (federal funds rate) на уровне 5,25-5,5%.

Медианный прогноз руководителей ФРС по-прежнему предполагает, что

ставка будет понижена на 75 базисных пунктов (б.п.) в текущем году, что предусматривает три снижения ставки на 25 б.п. каждое.

Некоторые экономисты предполагали, что этот прогноз может быть пересмотрен в пользу двух снижений.

Прогноз Федрезерва в отношении инфляции (индекс PCE) на текущий год сохранен на уровне 2,4%,

на 2025 год — повышен до 2,2% с 2,1%,

на 2026 год — оставлен на уровне 2%.

Пауэлл положительно оценил перспективы снижения инфляции и отметил, что

ускорение темпов роста потребительских цен в январе и феврале

могло быть вызвано сезонными факторами и в целом не меняет мнение руководства ФРС о том, что

( Читать дальше )

ФРС: единогласно сохранили ставку 5,25 - 5,50%. Комментарии FOMS

- 20 марта 2024, 21:30

- |

Федеральная резервная система (ФРС) сохранила процентную ставку

по федеральным кредитным средствам (federal funds rate)

на уровне 5,25-5,5% годовых.

Решение было принято единогласно всеми членами FOMC и совпало с ожиданиями.

Ставка удерживается с июля 2023 года.

«Последние данные свидетельствуют о том, что экономическая активность повышается уверенными темпами.

Прирост числа рабочих мест остается сильным, а уровень безработицы — низким.

Инфляция ослабла за последний год, но остается повышенной».

Из текста заявления исчезли слова про то, что рост рабочих мест стал более умеренным.

ФРС стремится к достижению максимальной занятости и инфляции на уровне 2% в долгосрочной перспективе.

«Комитет считает, что риски для достижения целей по занятости и инфляции становятся более сбалансированными.

Экономические перспективы неопределенны, и

FOMC по-прежнему очень внимательно относится к инфляционным рискам.

Для достижения этих целей мы решили сохранить целевой диапазон ставки по федеральным кредитным средствам на уровне 5,25-5,5% годовых».

( Читать дальше )

Обзор Кто в лес кто по дрова ТКС Сбер БСП Лукойл Роснефть Татнефть МТС Валюты Как не потерять

- 20 марта 2024, 20:01

- |

Друзья,

в этом видео

рассказываю своё мнение по рынку.

Сейчас на рынке – неопределённость.

Например, в нефтянке:

Растёт Лукойл, падают Роснефть, Татнефть (хотя все перечисленные компании – фундаментально сильные).

30% оборота Мосбиржи – это ТКС (он же Тинькофф).

Перед доп. эмиссией (для покупки Росбанка), ТКС то растёт, то падает.

«Реклама — двигатель торговли»,

как говорится.

У ТКС (on line банк, рентабельность 33%) и у Росбанка

(классический банк, рентабельность 12,7% по 2023г.,

ниже среднего в банковском секторе).

ТКС + Росбанк

(2 принципиально разные бизнес модели).

Новый банк по мультипликаторам, думаю, будет более чем в 2 раза дороже Сбера: пока не вижу смысла в покупке ТКС.

На российском рынке большинство участников – новички, которые

впервые открыли счёт год – два назад.

Думаю, слишком частые попытки что – то купить, что – то продать и всех обмануть, приведут к тому, что они обманут сами себя.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- валюты

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- ИИС

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- Украина

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань