Олег Дубинский

Почему ФРС закончил цикл повышения ставки. Когда начнут снижать?

- 11 мая 2023, 08:09

- |

#ФРС

#ИнфляцияСША

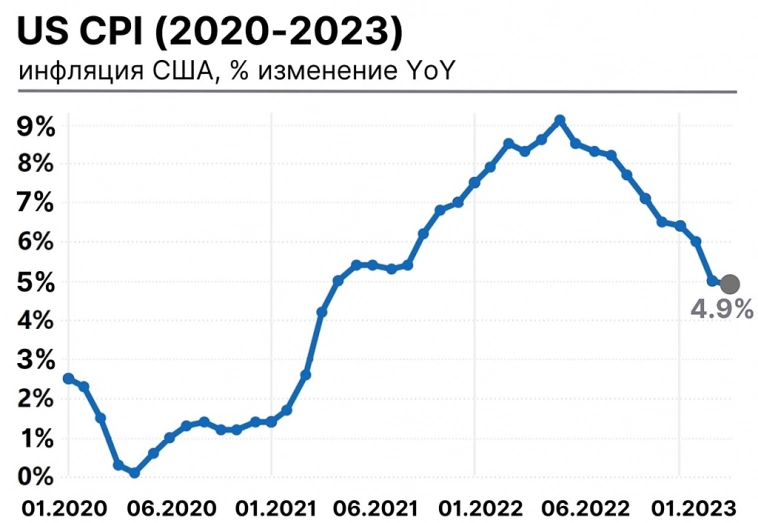

Ставка уже выше инфляции (CPI).

По правилу Тейлора (рекомендую почитать про это правило),

ставка должна быть выше инфляции.

Дефлятор, на который ориентируется США, уже около 4%.

Впереди — выборы в США.

Поднимать ставку нет смысла, будут готовиться к выборам Президента (ноябрь 2024г.) и стимулировать экономику.

Вопрос — когда ФРС начнёт снижать ставку.

Или осенью 2023, или уже в 2024.

С уважением,

Олег.

- комментировать

- Комментарии ( 5 )

Почему юань - одна из лучших валют в мире. Инфляция (CPI).

- 11 мая 2023, 08:00

- |

Страна CPI (% г/г)

🇻🇪 Венесуэла 155%

🇦🇷 Аргентина 104%

🇹🇷 Турция 43%

🇳🇬 Нигерия 22%

🇬🇧 Великобритания 10.1%

🇫🇷 Франция 5.9%

🇮🇳 Индия 5.6%

🇺🇸 США 4.9%

🇧🇷 Бразилия 4.6%

🇨🇦 Канада 4.3%

🇮🇩 Индонезия 4.3%

🇷🇺 Россия 3.5%

🇯🇵 Япония 3.2%

🇸🇦 Саудовская Аравия 2.7%

🇨🇳 Китай 0.7%

С уважением,

Олег.

С чем был связан рост 10 мая?

- 11 мая 2023, 06:32

- |

объём был выше среднего.

Рос был «широким».

Сбер подешевел с 238 до 22г

(11 руб,, а дивы будут 25рр., т.е., фактически, рост 14р.).

Многие считали, что на див.гэпе Сбера упадет большинство ликвидных акций.

Фактически, ликвидные акции выросли.

Обратите внимание:

и в 2022г. на див гэпах тяжеловесов (Газпром, Лукойл) рынок рос.

Констатирую факт, пишу про тенденцию роста рынка на див гэпах бумаг с большим весом в индексе.

Почему?

Пишите Ваши версии:

— настройка торговых роботов на покупку рынка на скользящей средней по индексу,

— шортовый вынос,

— прочее.

Разнообразие мнений — это интересно!

Обсудить можно тут или в чате

t.me/OlegTradingChat

(более 1200 РЕАЛЬНЫХ участников).

С уважением,

Олег.

ВТБ: и вверх, и вниз быстрее индекса. Спекулятивная покупка перед доп.эмиссией?

- 10 мая 2023, 13:02

- |

Спекулятивная покупка перед доп.эмиссией.

Вероятно, 20 апркля инсайдеры узнали об очередной доп.эмиссии.

И 20 апреля ВТБ рос на высоком объёме.

25 апреля акционеры ВТБ согласовали проведение очередной допэмиссии номинальным объемом 93 млрд рублей. На бирже дополнительно разместят 9,3 трлн обыкновенных акций номинальной стоимостью 0,01 ₽ каждая. Реальный размер привлеченного капитала может быть больше, потому что акции будут продавать по рыночной, а не по номинальной цене.

Размещение пройдет по открытой подписке — то есть любой российский инвестор сможет в нем поучаствовать. Ожидается, что допэмиссия завершится уже во втором квартале — ориентировочно в конце мая или начале июня. Дополнительный выпуск увеличит капитал банка, но размоет текущие доли акционеров.

Для ВТБ это уже будет вторая допэмиссия в 2023 году. Предыдущая, объемом 149 млрд рублей, завершилась в марте — весь объем выкупила госструктура «Росимущество», увеличившая свою долю обыкновенных акций в капитале банка с 60,9 до 76,4%.

( Читать дальше )

Анализ динамики денежной базы: нал. и М2. Одна из причин долгосрочной слабости рубля.

- 10 мая 2023, 08:50

- |

Денежная база в узком определении включает в себя выпущенные в обращение Банком России наличные деньги

(с учётом остатков средств в кассах кредитных организаций) и

остатки на счетах обязательных резервов кредитных организаций по привлечённым средствам в национальной валюте,

депонируемые в Банке России.

Информация об объёме денежной базы — на сайте ЦБ РФ в открытом доступе.

Нал. нужен, когда страшно.

Посчитал средний % годовых (недельный рост в 52 степень) и скользящая средняя по 12 последним значениям.

Темп роста нала за последний месяц около 30% годовых.

Нал. нужен, когда страшно (скачки были в феврале и в сентябре 2022г., т.е. начало СВО и объявление частичной мобилизации).

Сейчас — стабильный рост нала.

> 90% узкой денежной базы — это нал.

М2 — это собственные, доступные для платежа средства плюс депозиты.

См. на наклон кривой.

М2 в США падает в темпе 4% годовых:

( Читать дальше )

Страх перед див гэпом Сбера Мой портфель Обзор

- 08 мая 2023, 19:14

- |

Друзья,

В этом выпуске – что произошло за неделю и мысли о том, что может произойти.

Мой портфель

(в 2023г. обогнал индекс полной доходности Мосбиржи на 7%,

за полгода обогнал индекс полной доходности Мосбиржи на 16%).

Лонг ED (eur/usd) держу с 2023г.,

Почему растёт евро к доллару.

Со снижением инфляции, ED вернётся в привычный диапазон 1,15 – 1,20.

ЕЦБ начал ужесточение денежно – кредитной политики и позже закончит.

Страх перед дивидендными гэпами.

Мои портфели и почему они такие.

Желаю Вам Здоровья и Успеха !

С уважением,

Олег.

Селигдар: акции и золотые облигации. Взвешиваю за и против.Мои выводы.

- 08 мая 2023, 11:10

- |

По поводу золота.

Личное мнение.

Тренд растущий в связи с ожиданиями по смягчению ДКП США.

Думаю, никто не может точно знать будущее.

Сколько будет стоить золото не известно.

Личное мнение: будет дорожать на смягчении ДКП сначала США, а потом ЕЦБ и др. ведущих ЦБ.

Теперь про Селигдар.

СЕЛИГДАР в России входит в десятку по добыче золота и в пятёрку по запасам.

Консолидированная выручка ПАО «Селигдар» за 12 месяцев 2022 года составила 34 722 млн рублей по сравнению с 35 616 млн рублей в январе-декабре 2021 года.

Выручка от реализации золота снизилась на 3% год-к-году, до 26 687 млн рублей (не включая продажи золота АО «Лунное», которые не входят в консолидированную отчетность), за счет снижения средней цены реализации на 13% на фоне колебаний рыночных цен на золото и укрепления курса рубля. Объем продаж золота в натуральном выражении без учета продаж АО «Лунное» в 2022 году увеличился на 11% и составил 7239 кг по сравнению с 6520 кг в 2021 году.

( Читать дальше )

Золотые облигации Селигдара. Купон 5,5%, номинал = стоимость 1 гр. золота

- 08 мая 2023, 08:47

- |

Номинал = 1гр золота.

Среднедневной оборот 9 000 бумаг.

По поводу облигаций,

привязанных к цене золота.

Странность в том, что владелец такой облигации как-бы играет против эмитента, который заинтересован в минимизации выплат.

С другой стороны, эмитент — золотодобывающая компания.

Рейтинг RUA+.

Конечно, эмитент по надежности — далеко не Сбер и важно учитывать кредитный риск эмитента.

Но обратите внимание на долг и на наполеоновские планы (т.е. долг будет расти, а это — высокий риск !

Планы «Селигдара» впечатляют:

🚀 Рост добычи золота с 7,6 тонн до 20 тонн к 2030 году.

🚀 Рост добычи олова с 2,9 тыс тонн до 14-16 тыс. тонн к 2030 году.

Наполеоновские планы, но высокий риск самого эмитента связан с увеличением долга.

Соотношение чистый долг/EBITDA по состоянию на 30 июня 2022 года составило 2,4х.

Как бы долг при таких инвестициях не улетел намного выше 3 годовых EBITDA.

Интересная бумага!

Интересная ставка на снижение курса рубля (уже с моменте 77,1р/$).

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- валюты

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- евро

- золото

- ИИС

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- Украина

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань