Олег Дубинский

Почему сегодня купил Газпром (на 12% портфеля)

- 29 августа 2024, 22:07

- |

ГАЗПРОМ

Купил на основной счёт и на ИИС

12% портфеля,

как в индексе Мосбиржи.

Обратите внимание на объёмы в Газпроме.

Рост уже 2 мес. на растущем объёме.

ЭТО УЖЕ МОЖНО СЧИТАТЬ СРЕДНЕСРОЧНЫМ ТРЕНДОМ !

Среднесрочная покупка.

Если Газпром снова пойдёт на 390, то.. .

Знаете,

в 2023г купил Совкомфлот,

бумага выросла в портфеле в 3 раза

(вес на момент продажи был около 15% портфеля)

в 1 кв. 2024г продал Совкомфлот

(писал об этом и на smart-lab, и на своих каналах).

Возможно,

с Газпромом будет похожая история.

На сегодня — такие мысли.

В зеркале заднего вида (отчётность, нет дивидендов, убытки,... ) кошмар и ужас.

Но тренд с июня растёт.

Газпром

по дневным

Думаю, Газпром может сделать иксы

(2 раза был выше 360р., КАК ЗНАТЬ, МОЖНО И В 3 РАЗ).

Не логично, что Газпром стоит дешевле, чем Газпромнефть.

По отчётности выгодно держать, например, Мосбиржу и Транснефть пр.

Но в августе, Мосбиржа и Транснефть пр. (не смотря на хорошую отчётность) падают, а Газпром растёт.

Убеждён, что, кроме отчётности, важен тренд.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 83 )

У юр.лиц шортов РТС в 11 раз больше лонгов). Динамика по открытому интересу

- 28 августа 2024, 22:15

- |

1.

Фьючерс РТС

ОИ

Рост (уже более 100 000)

По дневным

2.

Фьючерс РТС

Юр.Лица

«По уши» в шортах"

Аналогичная ситуация была в начале июля 2023г.

Тогда был рост с локального дна

(на закрытии шортов юр.лиц).

По дневным

( Читать дальше )

Недельная инфляция в России c 20 по 26 августа составила 0,03% Динамика по инфляции

- 28 августа 2024, 20:30

- |

Инфляция в России

Недельная инфляция в России

c 20 по 26 августа составила 0,03%

с 13 по 19 августа 0,04%,

с начала августа 0,12%,

с начала года потребительские цены выросли на 5,19%

С 6 по 12 августа инфляция = 0,05%.

Инфляция в РФ

с 6 по 12 августа 0,05%

с 30 июля по 5 августа 0,00%

с 23 по 29 июля 0,08% после 0,11%

с 16 по 22 июля 0,11%

с 9 по 15 июля 0,11%

, с 2 по 8 июля 0,27%

с 25 июня по 1 июля 0,66% («тарифная» неделя).

Источник: Росстат

Заседание ЦБ РФ.

13 сентября.

Ставка уже в 2 раза выше официальной инфляции.

Оставят 18% или будут добивать бизнес ?

Надеюсь, оставят

С уважением,

Олег

Сегежа хочет доп. эмиссию ? Интересно, кто же это чудо купит :)

- 28 августа 2024, 13:23

- |

Руководство лесоперерабатывающего холдинга Segezha Group

приняло принципиальное решение о проведении допэмиссии компании, а

детали планируется представить осенью.

Об этом в ходе телефонной конференции с инвесторами по итогам финансовой отчетности за II квартал

сообщил президент Segezha Group Александр Крещенко.

«Что касается допэмиссии.

Принципиальное решение о проведении дополнительной эмиссии принято.

Ожидаю вывести детали в рынок этой осенью»

Долг 13,3 EBITDA

Убыточная компания.

Убыточная компания

( Читать дальше )

Растёт открытый интерес по фьючерсам: появляется интерес к рынку

- 28 августа 2024, 09:38

- |

В мае перед коррекцией ОИ на индекс РТС увал в 2 раза.

Рост объёма по индексу и рост открытого интереса (количества контрактов на фьючерс) по фьючерсу на индекс —

это сигнал о росте интереса к составляющим этого индекса.

Верхнее окно — индекс РТС

Нижнее окно — открытый интерес (ОИ)

То же в EXCEL

( Читать дальше )

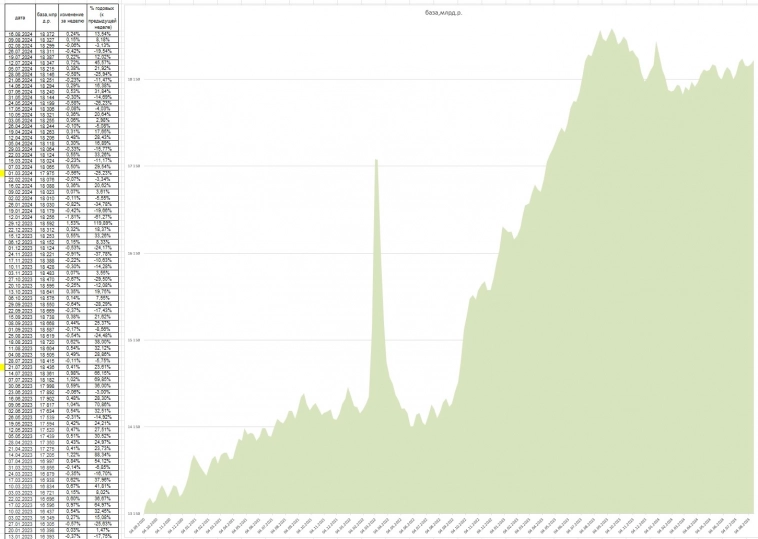

Нала всё больше, не смотря на высокую ставку. Анализ динамики по денежной массе. Вывод

- 27 августа 2024, 13:05

- |

включает выпущенные в обращение Банком России наличные деньги плюс

остатки средств на счетах обязательных резервов,

депонируемых кредитными организациями — резидентами Российской Федерации в Банке.

Более 90% узкой денежной базы — это нал.

В июле 2023г из — за повышения ставки стала падать наличная денежная масса

(люди понесли деньги в банки под высокий %).

С марта 2024г потихоньку нал. стал расти.

За 3 недели августа темп роста 19% годовых.

Еженедельные данные по узкой денежной базе скачал с сайта ЦБ России и построил график

Напоминаю, денежная масса М2 (доступные для платежа собственные средства плюс депозиты).

ВЫВОД.

Нала становится больше.

Рост денежной массы — это среднесрочная поддержка рынку.

С уважением,

Олег

Возможно повышение МРОТ НА 56% с 2025г. А как же борьба с инфляцией?

- 27 августа 2024, 09:12

- |

С 1 января 2024 года МРОТ составляет 19 242 рубля. В следующем году предлагаемое увеличение размера выплат составит 10 758 рублей, что означает рост на 56 процентов.

МРОТ влияет на размер зарплат, пособий, страховых взносов, штрафов.

Если предложение примут, то инфляционные ожидания значительно повысятся.

С уважением,

Олег

Еще одно подтверждение, что если тренд большинство участников рынка считают очевидным, то этот тренд заканчивается Пока - просто вынос шортов в Газпроме

- 26 августа 2024, 17:14

- |

В последние дни только ленивый не писал про Новатэк и Газпром,

задавленные санкциями.

Сейчас Газпром и Новатэк растут на 8+%,

Когда бывает самый сильный рост ?

Правильно, на закрытии шортов.

Шортисты, которые с 5 плечом шортят фьючи Газпрома,

рост в 8+% могут не выдержать.

Вспоминается поговорка «жадность фраера сгубила».

После выноса шортов, не очевидно продолжение роста в августе 2024г.

Всем удачи.

С уважением,

Олег

Президент РФ Владимир Путин призвал правительство и ЦБ повысить координацию действий по снижению инфляции.

- 26 августа 2024, 13:29

- |

Президент РФ Владимир Путин

призвал правительство и ЦБ

повысить координацию действий по снижению инфляции.

Источник:

интерфакс

www.interfax.ru/business/978110

«Что касается денежно-кредитной политики, то, как известно,

для сдерживания инфляции Банк России

меняет ключевую ставку,

регулирует рынок банковского кредитования.

А здесь динамика опережающая.

Как это ни странно, но, несмотря на повышение ключевой ставки, мы наблюдаем эту динамику.

Так, по итогам июня объем кредитов бизнесу вырос в годовом выражении более чем на 20%,

задолженность по потребительским кредитам, не обеспеченным ипотекой, увеличилась на 3,5 трлн рублей.

По оценкам специалистов, экспертов, такая ситуация в значительной степени и

стимулирует потребительский спрос и способствует росту инфляции.

Очень важно, чтобы бурное развитие финансового сектора не вело к негативным последствиям, – тонкая вещь».

В.В.Путин

Думаю,

новость скорее негативна, т.к.

высокая вероятность повышения ставки на заседании ЦБ РФ 13 сентября.

( Читать дальше )

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- акции

- банки

- башнефть

- брокеры

- БСП

- бюджет

- валюта

- валюты

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- ИИС

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- СВО

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Украина

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань