Блог им. OlegDubinskiy |Аукцион ОФЗ 9 апреля 2025г.: спрос минимальный

- 09 апреля 2025, 22:13

- |

Друзья,

сегодняшний аукцион был на грани срыва

Четвёртую неделю падает спрос на ОФЗ.

Аукцион №52005RMFS (облигации федерального займа с индексируемым номиналом):

Аукцион по размещению ОФЗ №52005RMFS

был признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен.

Итоги размещения выпуска № 26221RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 52,829 млрд. рублей;

— размещенный объем выпуска – 6,849 млрд. рублей;

— выручка от размещения – 4,404 млрд. рублей;

— цена отсечения – 64,1000% от номинала;

— доходность по цене отсечения – 16,40% годовых;

— средневзвешенная цена – 64,1232% от номинала;

— средневзвешенная доходность – 16,39% годовых.

- комментировать

- Комментарии ( 8 )

Блог им. OlegDubinskiy |Откуда покрывать дефицит бюджета (про курс доллара)

- 31 марта 2025, 18:44

- |

в феврале 1,0 трлн.руб.

ИТОГО за 2 мес. 2,7 трлн.руб.

Планировали дефицит бюджета на весь 2025г = 1,2 трлн. руб.

За 1 кв. план 1,0 трлн, размещено за 2 мес. 1,389 трлн

(за 2 мес. квартальный план выполнен на 138,9%).

Минфин увеличил план по размещению ОФЗ на 2 квартал до 1,3 трлн руб.

Обратите внимание на падение спроса на 2 аукционах подряд

19 и 26 марта (аукционы по размещению ОФЗ Минфин проводит по средам)

( Читать дальше )

Блог им. OlegDubinskiy |Падает спрос на ОФЗ

- 26 марта 2025, 17:09

- |

(как обычно, по средам)

Обратите внимание,

и спрос, и предложение

уменьшилось в разы по сравнению с предыдущими неделями

В феврале — 1 половине марта был рекордный спрос на ОФЗ

на ожиданиях смягчения ДКП (которые не оправдались)

( Читать дальше )

Блог им. OlegDubinskiy |После рекордных размещений ОФЗ, спрос вчера снизился в 2 раза. Позитив для валюты, негатив для фонды

- 20 марта 2025, 14:50

- |

Минфин вынужденно сократил активность на долговом рынке.

По итогам состоявшихся 19 марта двух аукционов,

ОФЗ объем размещения составил около 89 млрд руб., что

в три раза ниже результата недельной давности и минимальный показатель с 5 февраля.

Спрос со стороны инвесторов составил менее 162 млрд руб.,

более чем вдвое ниже результатов предшествующей недели.

Напоминаю,

Минфин размещает ОФЗ по средам.

Спрос на ОФЗ

Блог им. OlegDubinskiy |Зачем нерезиденты покупают ОФЗ

- 17 марта 2025, 21:15

- |

Например,

один из источников

bcs-express.ru/novosti-i-analitika/nerezidenty-skupaiut-ofz-v-chem-prichina

Представляю картину маслом.

Нерезы спят и мечтают, как бы ОФЗ 26248 купить

(зафиксировать 15% годовых в рублях, до 16 05 2040г.)

Когда 1р. станет равным $1, можно озолотиться !

Есть ради чего рисковать !

Если серьёзно, то

на smart-lab бывают очень полезные комментарии.

Предлагаю обсудить,

какие именно нерезиденты и зачем покупают ОФЗ

(повышенный риск — и инфляция не известна, и с СВО не понятно, и у нерезов ещё и риск заморозки).

Блог им. OlegDubinskiy |Участники рынка ожидают в середине 2025г снижение ставки

- 09 марта 2025, 10:10

- |

(т.е. доходность ОФЗ, соответственно, падает)

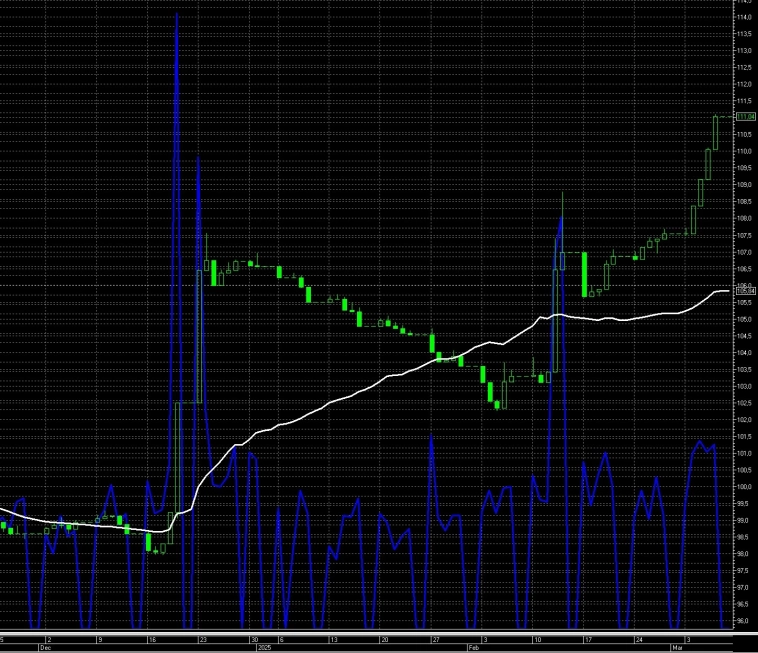

RGBI по дневным

RUSFAR 21,52%

(т.е. доходность фондов денежного рынка чуть выше 21%, = RUSFAR минус плата за управление).

ОФЗ 26236 (погашение 15 мая 2041г)

Доходность вернулась на уровень начала 2025г.

Широкодиапазонный день 7 марта (доджи)

говорит о неуверенности участников рынка в продолжении роста

По дневным

( Читать дальше )

Блог им. OlegDubinskiy |RGBI: положительная корреляция с индексом Мосбиржи

- 19 февраля 2025, 09:06

- |

RGBI

По дневным

(развернулся на 2 дня раньше, чем индекс Мосбиржи)

Блог им. OlegDubinskiy |Индекс облигаций (опережающий индикатор для рынка акций)

- 18 февраля 2025, 08:24

- |

Считал по закрытию с 2022г

RGBI

(индекс ОФЗ)

По дневным

Обратите внимание на 2 правые свечи после заседания ЦБ РФ,

14 и 17 февраля

Высокая вероятность, что аналогично будет и по рынку акций

Блог им. OlegDubinskiy |Какие завтра будут комментарии ЦБ РФ по ставке Анализ RGBI и позиций юриков/физиков

- 13 февраля 2025, 23:37

- |

Блог им. OlegDubinskiy |В январе расходы бюджета РФ выросли на 73,6% г/г Ожидания по итогам 2025г

- 12 февраля 2025, 11:49

- |

Доходы и расходы бюджета

Расчёты аналитиков Сбера

В январе расходы бюджета РФ выросли на 73,6% г/г

Согласно оценке Министерства финансов, в январе доходы российского

бюджета выросли на 11,4% г/г до 2,7 трлн руб.

Нефтегазовые доходы в условиях более слабого рубля и выросших цен на углеводородное сырье

увеличились на 16,9% г/г до 789 млрд руб.

Ненефтегазовые доходы прибавили

9,3% г/г, составив 1,9 трлн руб.

Расходы бюджета по итогам января 4,4 трлн руб.

(10,6% всех запланированных расходов на этот год).

Рост год к году 73,6%, что в основном обусловлено перечислением авансовых платежей

по госконтрактам.

Это может быть связано с тем, что в условиях высоких процентных ставок компании стараются заменить дорогостоящие заимствования

получением авансов по государственным заказам.

Дефицит бюджета в январе составил 1,7 трлн руб.

За весь 2025 год правительство ожидает расходы бюджета на уровне 41,5 трлн руб.

По нашим оценкам, они должны оказаться как минимум на 1,5 трлн руб. выше

из-за более значительных расходов по обязательствам с плавающей ставкой

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс