Блог им. OlegDubinskiy |личное мнение: экономика РФ с 2014г. ориентирована на экспорт, почему российской экономике не выгоден сильный рубль

- 17 апреля 2021, 16:56

- |

если бы Россия становилась инновационной страной, эффективной страной с высоким уровнем жизни.

Хотелось бы, если бы.Написал объективно свое мнение.

До 2008 года Россию можно было назвать быстрорастущей экономикой.

Темпы ее роста превышали мировые и были на уровне других развивающихся рынков. После 2008

года российская экономика стала расти медленнее, а

с 2013 года начала отставать от остального мира.

С 2000 по 2013 темп роста ВВП в России был выше среднемирового.

ВВП России по паритету покупательной способности (ППС) поднялся в мировом рейтинге с 10 места в

( Читать дальше )

- комментировать

- Комментарии ( 23 )

Блог им. OlegDubinskiy |Обзор рынков: мнение о мировой инфляции, рубле, нефти, золоте, разбор отчетов СОТ

- 17 апреля 2021, 13:02

- |

На telegram рассказал on line, когда купил USD.

1. На рынке — оптимизм. Рост.

Статистически, апрель — месяц роста фондовых рынков, апрель 2021г. показывает рост.

S&P. Nasdaq, индекс Мосбиржи опять около исторических максимумов.

Индекс товарных рынков Bloomberg Commodity уже на 45% выше минимумов 2020г.

2. Инфляция.

Растет и инфляция в США:

левая шкала — номинальные значения, правая шкала — реальные

( Читать дальше )

Блог им. OlegDubinskiy |долгосрочное влияние санкций на рубль, чем привлекательна Россия для бизнеса: личное мнение

- 16 апреля 2021, 10:50

- |

«That order prohibits U.S. financial institutions from buying new bonds directly from Russia’s central bank, finance ministry and the country’s massive sovereign wealth fund after June 14.»

После 14 июня американские финансовые организации не смогут принимать участие в первичных размещениях госдолга РФ.

Про уже выпущенные долги и про торговлю долгом на вторичном рынке тут ничего не сказано.

При нефти выше $65, ничего трагичного для рубля в этих санкциях нет.

В этом посте пишу личное мнение.

Каждая новая санкция сама по себе не страшна.

Главное тут — тенденция: постепенный рост санкционного подавления.

Эффект от санкций — долгосрочный:

настороженное отношение к российскому бизнесу и бизнесменам,

утечка мозгов и капитала из России,

уменьшение доли России в высокотехнологичных отраслях (яркий пример — Космос).

Цель США: уменьшение влияния России в мире.

Национальная валюта — это отражение экономики.

В связи с санкциями, рубль дешевле, чем мог бы быть.

( Читать дальше )

Блог им. OlegDubinskiy |оценка риска в рубле, динамика CDS

- 16 апреля 2021, 07:36

- |

Креди́тный дефо́лтный своп (credit default swap, CDS)

покупают для страхования риска невыполнения обязательств.

CDS на российский гос.долг сильно рос с середины с марта.

На графике — CDS на 5-летние еврооблигации РФ. 1 б.п.=0,01%.

За месяц рост с 0,85% до 1,17% от суммы долга.

Фактически, CDS — это оценка суверенного риска.

Советую обращать внимание на изменения CDS.

CDS — это индикатор риска

по инструменту, по базовому активу.

Санкции против гос. долга отыграны до их выхода.

Сейчас CDS стабилизировался,

рубль движется в коридоре около 75 — 78р. (думаю, нижняя граница уже не 72,8).

Если вдуматься, в санкциях на первичное размещение гос. долга ничего страшного нет.

С уважением,

Олег.

Блог им. OlegDubinskiy |Новые санкции и мнение о рубле

- 15 апреля 2021, 20:38

- |

«That order prohibits U.S. financial institutions from buying new bonds directly from Russia’s central bank, finance ministry and the country’s massive sovereign wealth fund after June 14.»

После 14 июня американские финансовые организации не смогут принимать участие в первичных размещениях госдолга РФ.

Про уже выпущенные долги и про торговлю долгом на вторичном рынке тут ничего не сказано.

При нефти выше $65, ничего трагичного для рубля в этих санкциях нет.

Не факт, что Путин захочет встречаться с Байденом.

23 апреля 21г — заседание ЦБ РФ по ставке.

Повышение ставки может поддержать рубль.

Считаю, что сейчас рубль с коридоре 72,8 — 78,0.

При высокой нефти, рубль может удержаться в этом коридоре (ближе к верхней границе).

Ничего страшного для рубля в этих новых санкциях нет.

Подробнее написал на Yandex Дзен.

zen.me/hGvKF

Приглашаю в telegram. t.me/OlegTrading

( Читать дальше )

Блог им. OlegDubinskiy |Личное мнение: о чем будут говорить Байден и Путин. Мнение о рубле.

- 14 апреля 2021, 22:50

- |

Личное мнение.

ТЕМА 1. Тайвань.

США в 1 очередь интересует ослабление Китая, а война в Донбассе интересует в 10 очередь.

Думаю, Байден звонил Путину, чтобы договориться: Россия не вмешивается в отношения США с Тайванем, а США не обостряют обстановку в Донбассе, не вводят новые санкции и т.п.

Связал 2 события: Байден позвонил Путину в то время, как запланировали поездку Джона Керри в Китай.

Специальный посланник президента США по климату Джон Керри посетит Китай и Южную Корею с 14 по 17 апреля. Власти Китая выступают с решительным протестом по поводу визита неофициальной делегации США на остров Тайвань.

ТЕМА 2. ИРАН.

ТЕГЕРАН, 13 апреля. /ТАСС/. Россия и Иран намерены подготовить межправительственное соглашение в сфере биологической безопасности. Об этом заявил во вторник министр иностранных дел РФ Сергей Лавров на пресс-конференции по итогам переговоров с главой МИД Ирана Мохаммадом Джавадом Зарифом.

( Читать дальше )

Блог им. OlegDubinskiy |Если рубль к USD упал из-за геополитики, то почему гривна к USD стабильна ??? CDS Russia изменился не значительно, т.е. страха в рубле нет.

- 10 апреля 2021, 00:13

- |

Обратите внимание:

в апреле рубль к доллару слабел.

Если растут риски возобновления боевых действий на Донбассе, то почему гривна к USD стабильна ?

Обратите внимание: CDS почти не вырос, т.е. страха, что рубль сровняют с землей, нет.

( Читать дальше )

Блог им. OlegDubinskiy |4 апреля 21г. - День Геолога ! Поздравляю всех, кто имеет отношение к геологии ! Почему долгосрочно не верю в рубль.

- 04 апреля 2021, 14:19

- |

Из — за плохой погоды, вертолет могут недели на 2 задержать.. .

Экспедиции.

Медведи, змеи, россомахи — смотря где.

И романтика, и много неудобств одновременно.

Поздравляю всех кто имеет отношение к геологии !

Желаю Вам здоровья, успеха, хорошего настроения и финансовых успехов!

Уважаю !

Сейчас геолог — это более редкая профессия, чем в СССР.

Геология — это очень долгосрочно, отдачу даст через десятилетия !!!

Расходы на НИОКР и на геологоразведку сокращают: прибыль нужна сегодня, а что будет, например, лет через 20,

сейчас не интересует.

Поэтому темпы роста в РФ будут и дальше оставаться ниже среднемировых.

Личное мнение.

Поэтому долгосрочно, лучше валюта тех стран, которые думают о своем долгосрочном будущем !

( Читать дальше )

Блог им. OlegDubinskiy |мнение о рубле, индексе доллара, рубль в отчетах СОТ, рост геополитических рисков

- 03 апреля 2021, 17:05

- |

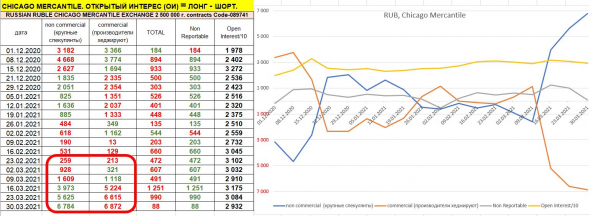

обратите внимание на резкий рост чистой шортовой позиции от производителей,

чистая шортовая позиция производителей резко растет 6 недель подряд

(соответственно, растёт чистая лонговая позиция спекулянтов).

Чтобы лучше понять, напомню теорию.

( Читать дальше )

Блог им. OlegDubinskiy |ситуация на рынке, мнение о рубле

- 31 марта 2021, 06:52

- |

Апрель и ноябрь — лучшее время для фондовых индексов.

Но растет индекс доллара, это — опасность для рынка.

Индекс доллара по дневным.

Сейчас на мировых рынках — пила: и не рост, и не падение.

С одной стороны, рынки перекуплены (исторический максимум по индикатору Баффета, P\E S&P500 около 40).

С другой стороны, QE продолжается, з развитых стран QE сворачивает только канада.

Личное мнение:

начинается мировой цикл ужесточения ставок.

- Ужесточение норм резервирования в США. Федеральная резервная система отказалась продлить льготное требование к размеру резервного капитала, действовавшее во время пандемии (SLR). С 1 апреля 2020г. по 31 марта 2021г. ФРС позволила банкам исключить казначейские обязательства и депозиты в банках ФРС из расчета коэффициента кредитного плеча. Действие послабления, в течение которого банки были освобождены от соблюдения нормативных требований SLR (дополнительного коэффициента левериджа) истекает 31 марта/

- Повышение ставок ЦБ развивающихся стран (Россия, Украина, Турция, Бразилия и др.).

- Сворачивание QE Банком Канады.

- Активизация экономической войны США и Китая.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс