Евгений Онегин

Российский экспорт не поспевает за импортом

- 07 декабря 2016, 17:53

- |

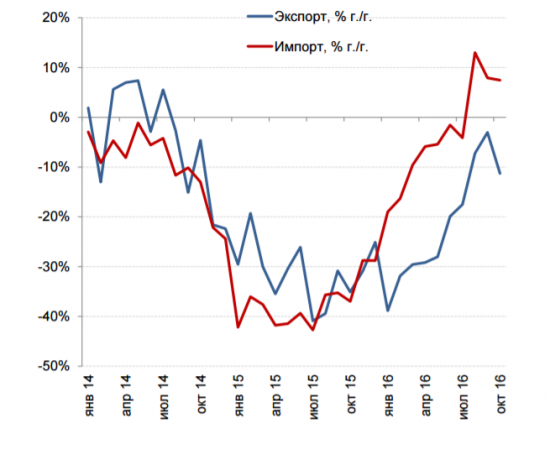

Восстановление экспорта по-прежнему отстает от импорта, сообщил Центральный банк в ежемесячном бюллетене «О чем говорят тренды». «Согласно данным Банка России, рост импорта в октябре продолжился, тогда как экспорт продемонстрировал более слабую динамику.» На этом фоне сокращается и профицит торгового баланса — за первые 9 месяцев он составил 63 млрд. долларов, в то время как за аналогичный период прошлого года он был равен 118,2 млрд. долларам.

Также регулятор отмечает, что динамика несырьевого экспорта улучшается лишь частично. Рост наблюдается только в продовольственной отрасли и продаже древесины.

По сравнению с прошлым годом объем импорта увеличился на 7,5%, а вот падение экспорта составило около 11%.

Однако Центральный банк оптимистично смотрит на эту тенденцию, так как хорошо прибавляет именно инвестиционный импорт, в состав которого входят машины и оборудование.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Инвесторы полюбили российские ОФЗ

- 07 декабря 2016, 15:11

- |

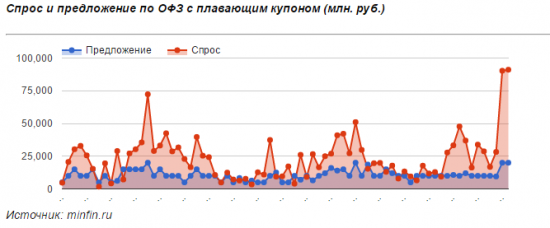

Сегодня Минифин предложил инвесторам купить у него облигаций федерального займа на 40 млрд. рублей — по 20 млрд. на ОФЗ с постоянным доходом и с плавающей ставкой.

По итогам первого аукциона участники торгов установили новый рекорд — спрос на долговые бумаги с переменным купоном составил 91 млрд. рублей, что в в 4,5 раза больше предложения. Средневзвешенная доходность размещения — 10,65%.

Таким образом, с начала года ведомство заняло на внутреннем долговом рынке уже 907 млрд. рублей, а квартальный план перевыполнен на 39 млрд.

С приходом Дональда Трампа и ростом цен на нефть инвесторы и спекулянты стали смотреть на российский рынок более оптимистично. К примеру, с начала ноября в биржевой фонд, инвестирующий в акции российских компаний, пришло более 118,8 млн. долларов. На этом фоне Министерство финансов старается воспользоваться благоприятной конъюнктурой и занять как можно больше.

( Читать дальше )

Турецкие проблемы похожи на наши

- 07 декабря 2016, 13:57

- |

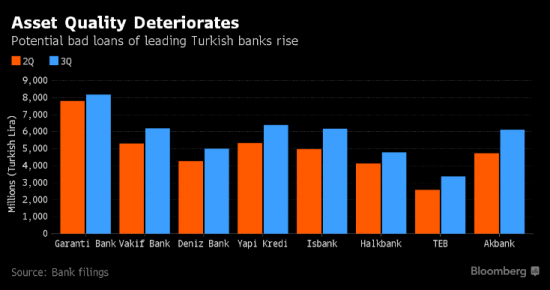

Турецкий президент призвал центральный банк страны снизить процентные ставки, а кредитные организации попросил уменьшить стоимость заимствования. Это все происходит на фоне стремительного падения лиры, которая с начала года ослабла по отношению к доллару на 18%, что ставит банки в затруднительное положение.

Объем проблемных долгов в Турции вырос до максимума за последние 7 лет. У некоторых кредиторов, таких как Akbank TAS и Turk Ekonomi Bankasi AS, он вырос на 30% и всего лишь за квартал.

Проблема заключается в том, что большинство местных компаний заняли средства в долларах, таким образом из-за падения турецкой валюты им теперь необходимо отдавать больше.

За 9 месяцев 2016 г. объем кредитов нефинансовыми организациями вырос на 7% по сравнению с концом 2015 г. и достиг 148,7 млрд. долларов. На долг, номинированный в валюте, приходится более половины, а именно 53%, всех заимствований.

( Читать дальше )

Что будет с рынком нефти в следующем году?

- 07 декабря 2016, 12:41

- |

Министерство энергетики США не прогнозирует дефицита нефти в 2017 г., несмотря даже на соглашение стран ОПЕК о сокращении добычи. По расчетам ведомства среднесуточное потребление «черного золота» составит 96,99 млн. баррелей, а производство 97,42 млн. Таким образом, на рынке будет находится в среднем 420 тыс. бочек лишней нефти.

Также Министерство энергетики ждет падения добычи в самих Соединенных Штатах. Если в этом году среднесуточное производство составит порядка 8,86 млн. баррелей, то в следующем 8,78 млн. Однако потребление нефти в стране увеличится на 230 тыс. бочек в сутки.

В то же самое время импорт сырой нефти останется на том же уровне или даже немного снизится. А вот экспорт переработанной продукции увеличится на 270 тыс. баррелей в день. В этом году страна направляла на продажу в другие страны около 2,44 млн. баррелей в сутки, в 2017 г. планирует нарастить поставки до 2,71 млн. баррелей.

Судя по прогнозу, американское ведомство скептически оценивает сделку ОПЕК — в течение всего следующего года добыча нефти картелем будет выше заявленных 32,5 млн. баррелей, а в среднем по году она составит 33,15 млн.

( Читать дальше )

Перспективы мировой торговли

- 06 декабря 2016, 21:23

- |

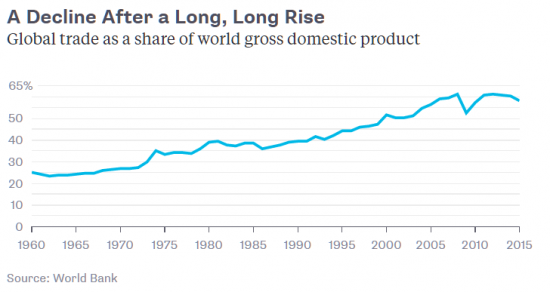

Впервые с начала 2014 г. объем торговли в долларовом выражении по сравнению с предыдущим кварталом показал хоть небольшой, но рост. Так во втором квартале 2016 г. топ-20 стран мира наторговали на 200 млрд. больше, чем за период с январь по март.

Примечательно, что товарооборот среди государств G-20 в этом году ниже, чем в 2008 г. За полгода 2016 г. объем экспорта составил 6.1 трлн. долларов. В 2015, 2014 и 2013 гг. аналогичные показатели равнялись 6.5, 7.2, 7.1 млрд. долларов соответсвенно. Отчасти это связано с обвальным падением всех сырьевых товаров.

Сама же мировая торговля увеличивается темпами, отстающими от роста мирового ВВП и в этом году немного снизилась.

В эпоху глобализации именно межгосударственная торговля вносила все больший и больший вклад в рост мировой экономики. К примеру, если в 1980 г. глобальная торговля составляла только 38,8% от мирового ВВП, то в 2015 г. 57,9%. Однако в последние 3 года наметилась тенденция на снижение этой доли.

( Читать дальше )

ОПЕК нарастила добычу, вопреки сделке

- 06 декабря 2016, 17:23

- |

Производство возросло в первую очередь из-за Анголы, Нигерии и Ливии. Напомним, что последние две страны не собираются ограничивать в добыче. В прошлом месяце на них пришлось 1.586, 1.628 и 0.528 млн. баррелей в сутки соответственно.

Допустим, что объемы извлекаемой из недр нефти у этих стран достиг уровней 2015 г., тогда Нигерия подняла добычу на 240 тыс. баррелей, Ангола на 170 тыс. Так как Ливия и так превзошла прошлогодние показатели, но оказалась среди тех, кто увеличил производство, то допустим на нее пришлось еще 100 тыс. Таким образом, другие члены картеля, скорее всего, оставили производство на неизменном уровне.

Резюме

Если сокращение будет осуществляться с 34,16 млн. баррелей, то со следующего года добыча составит 32,96 млн. бочек в сутки. Опираясь на данные ОПЕК, в первом квартале 2017 г. мир мог столкнуться с дефицитом нефти, однако новые данные говорят, что уже может появиться и профицит.

( Читать дальше )

Почему Саудовская Аравия пошла на сокращение добычи?

- 06 декабря 2016, 14:14

- |

Если весной текущего года именно Саудовская Аравия вышла в одностороннем порядке из переговоров по заморозке добычи, то осенью она стала инициатором новой сделки о квотировании производства.

Королевство могло пойти на этот шаг по двум причинам:

- Стране необходимы дополнительные доходы для латания дыр в бюджете. Государство Персидского залива в этом году сократила свои инвестиционные программы и урезала финансирование бюджетной сферы.

- Эр-Рияд планирует провести размещение своей нефтяной компании Saudi Aramco на бирже и для этого ей необходима благоприятная конъюнктура на внешних рынках.

Согласно агентству Bloomberg для достижения бездефицитного бюджета Саудовской Аравии необходима цена в 66.7 долларов за бочку, а сейчас котировки не превышают и 55 долларов.

Для восполнения бюджетных доходов королевство в августе текущего года

( Читать дальше )

Нефтяные спекулянты фиксируют прибыль

- 06 декабря 2016, 11:59

- |

С момента достижения соглашения странами ОПЕК о сокращении добычи нефти прошло 6 дней, а цены не «черное золото» выросли на 17,8%. Однако в последние дни рост котировок замедлился и сейчас пытается преодолеть и закрепиться выше уровней в 55 долларов за баррель.

Нервозность перед самим заседанием чувствовалась на всем рынке — в его преддверии колебания котировок достигали 5% в день. На этом фоне участники торгов предпочитали сокращать свои позиции, а нефтетрейдеры и производители старались застраховаться от резкого изменения цен.

После бурного роста спекулянты начали выводить средства с рынка. Так крупнейший биржевой фонд (ETF), инвестирующий в нефть марки WTI, в прошлую пятницу испытал рекордный за последние годы отток капитала. За один рабочий день ETF потерял 301 млн. долларов, таким образом весь положительный годовой приток сменился чистым оттоком.

( Читать дальше )

Какая нефть нужна для бездефицитного бюджета?

- 05 декабря 2016, 20:31

- |

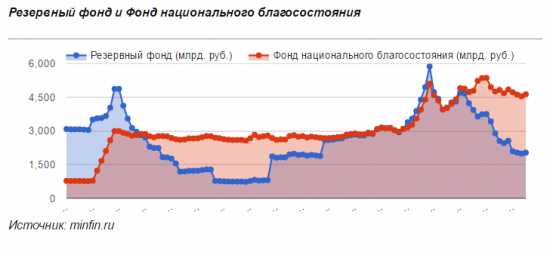

Согласно данным Федерального казначейства никаких операций с резервными фондами в прошедшем месяце не проводилось, а это значит, что прирост вызван валютной переоценкой.

Крепкий рубль повредил нашей «подушке безопасности» — с начала года Резервный фонд потерял из-за него 437,87 млрд. рублей, а ФНБ 592,32 млрд. рублей.

На этом фоне сократился и дефицит исполнения консолидированного бюджета страны, хоть он и не финансируется за счет резервных фондов. За второй месяц осени местным властям удалось больше заработать, чем потратить. Так за октябрь разница между доходами и расходами сократилась на 200 млрд. рублей и по итогам 10 месяцев составила -811 млрд. рублей. Дефицит федерального бюджета за этот же период был чуть менее 1,6 трлн. рублей.

( Читать дальше )

Китайская промышленность испытывает проблемы?

- 05 декабря 2016, 16:24

- |

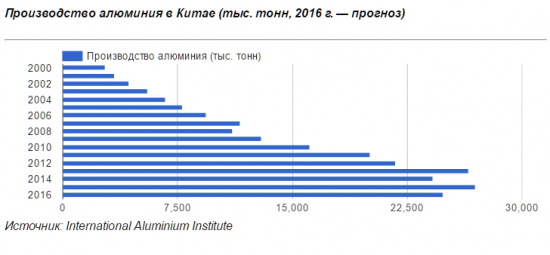

КНР является крупнейшим потребителем алюминия — на ее долю приходится 55% от общемирового спроса. Также страна является и крупнейшим производителем — за 2016 г. Поднебесная выплавила 19,5 млн. тонн металла, что эквивалентно 41% от глобального выпуска.

Однако производство алюминия в стране не растет и топчется на месте уже 4 года. Если китайские компании не увеличат ежемесячную выплавку, то годовой объем 2016 г. не превысит уровня 2013 г.

Так четыре года назад производство КНР составило 26,5 млн. тонн, а в 2016 г. оно может быть ниже 25 млн., таким образом, вполне вероятно падение на 6%.

Алюминий используется во множестве отраслей, начиная с машиностроения, заканчивая приборостроением. Насыщение китайского рынка жильем и товарами общего пользования может привести к снижению темпов роста объемов выплавки металла или даже к их снижению. Поэтому сокращение его использования может означать спад производства в стране.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс