Евгений Онегин

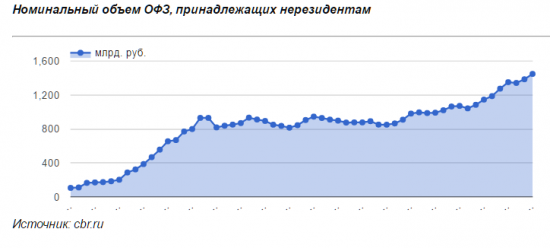

На нерезидентов пришлось более 50% всего выпуска ОФЗ в 2016 г.

- 21 ноября 2016, 15:36

- |

Их общий объем инвестиций превысил 1,4 трлн. рублей. Всего на 1 октября было выпущено ОФЗ почти на 5,4 трлн. рублей и только в этом году Минфин разместил бумаг на 758 млрд. рублей. За год позиция нерезидентов в гособлигациях России выросла на 376 млрд. рублей. Учитывая, что в течение года происходило погашение истекших облигаций, то более 50% всего спроса на ОФЗ был обеспечен иностранными деньгами.

Резюме

Благодаря приватизации и возросшему интересу на наши бумаги со стороны других стран, проблем с финансированием бюджета текущего года не возникнет. Однако если бегство из долговых бумаг продолжится, то в 2017 г. Минфин может столкнуться с трудностями. Тем более что Резервный фонд России продолжает мельчать.

Ссылка на статью

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Перспективы мировых валют. Рубль, йена, фунт.

- 21 ноября 2016, 11:26

- |

В последние годы на финансовых рынках идет война- «валютная» война. Центральные банки мира, особенно экспортирующих стран, пытаются девальвировать свою валюту, чтобы получить конкурентное преимущество по отношению к другим странам. Так благодаря ослаблению российской национальной валюты удалось избежать еще более глубокого кризиса.

В Японии, к примеру, регулятор также старается девальвировать свою валюту, чтобы придать импульс экономике, однако до выборов в США этого не получалось сделать. Как ни странно, но Brexit для Британии пока играет только положительную роль. Из-за падения фунта оживилась экономика страны, а недвижимость для иностранцев подешевела на десятки процентов.

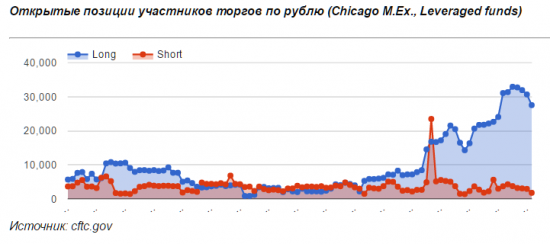

Рубль

Спекулянты сворачивают свои позиции по рублю — за неделю они закрыли около 3,1 тыс. контрактов, что эквивалентно 7,75 млрд. рублям. По состоянию на 15 ноября объем их «лонгов» составлял 27,5 тыс. контрактов или 68,8 млрд. рублей.

Если взглянуть на график, то видно, что инвесторы постепенно меняют свое мнение относительно перспектив нашей валюты и тренд на наращивание позиций по ней сменяется трендом на сокращение.

( Читать дальше )

Ставим на падение золота

- 20 ноября 2016, 14:28

- |

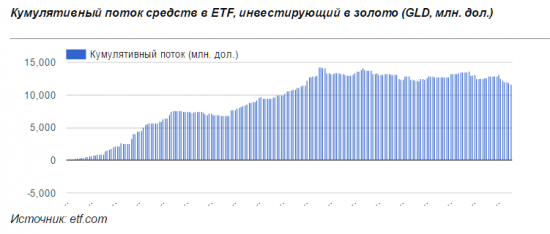

За минувшую неделю цены на золото упали на 1,3%, а с момента избрания нового президента в США на 5,2%. Снижение котировок вернуло драгоценный металл на территорию медвежьего рынка.

Фундаментальный анализ

Инвесторы активно покупали золото в первом полугодии текущего года, ожидая падения американских индексов и скатывания ее в рецессию. Однако этого так и не произошло. По состоянию на 17 ноября чистый приток средств в фонд, вкладывающий средства в драгоценный металл (ETF GLD), составил около 11,7 млрд. долларов, что на 1,5 млрд. меньше пиковых показателей лета. Таким образом, участники рынка начали постепенный вывод средств из актива.

Хедж-фонды также предпочитают фиксировать прибыль и распродавать фьючерсы на золото. За неделю их длинные позиции снизились на 37,5 тыс. контрактов и составили 175,3 тыс., а с июля 2016 г. фонды закрыли уже более 140 тыс. контрактов. В свою очередь, они не спешат наращивать короткие позиции.

( Читать дальше )

Отчет COT. Нефть.

- 19 ноября 2016, 13:27

- |

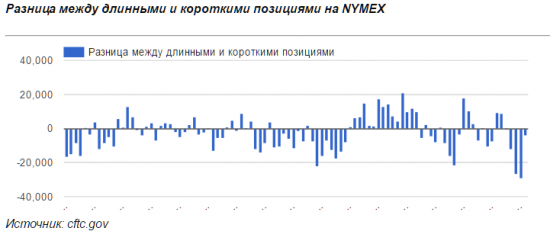

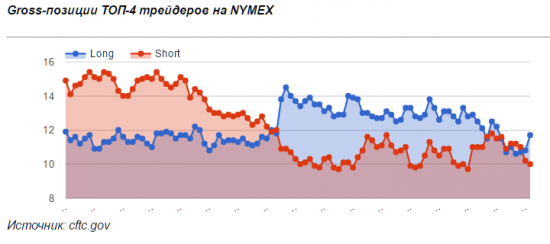

Напомним, что в конце прошлой недели цены на «черное золото» упали на 2,7%. Этим не преминули воспользоваться крупнейшие трейдеры Нью-Йоркской товарной биржи — впервые с сентября спред между их длинными и короткими позициями так сильно увеличился. И эта разница была сделана в пользу роста котировок на нефть.

( Читать дальше )

Ирак и Россия поверили в сделку. ОПЕК, скорее всего, договорится.

- 18 ноября 2016, 19:23

- |

Министр нефти Ирака заявил в пятницу, что он оптимистично смотрит на предстоящее заседание ОПЕК в конце ноября. По его мнению, картель сможет достичь соглашение о сокращении добычи.

«Я правда очень оптимистично смотрю на предстоящую встречу ОПЕК», заявил министр по телефону для The Wall Street Journal.

Напомним, что в сентябре страны-производители нефти, на чью долю приходится около трети всего нефтяного рынка, предварительно договорились о снижении добычи до уровней в 32.5-33 млн. баррелей в день.

Однако, несмотря ни на что, в прошлом месяце ОПЕК поставила рекорд по объему извлекаемой нефти из недр — 33,643 млн. баррелей в день. Основной вклад в рост добычи внесли Ирак и Иран, Нигерия и Ливия.

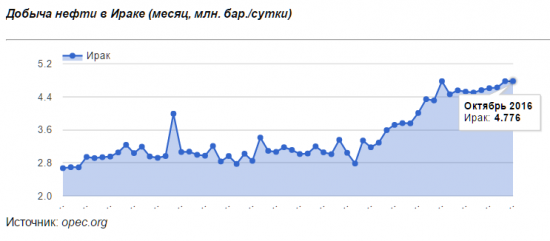

Среди всех стран-членов картеля Ирак является одним из самых ярых противников сокращения добычи. Уровень добычи в Ираке растет с января прошлого года, прибавив с начала 2015 г. 1,7 млн. баррелей в сутки.

( Читать дальше )

Италии все сложнее обслуживать свой долг

- 18 ноября 2016, 16:22

- |

Инвесторы переживают за кредитоспособность Италии и продают государственные бумаги страны. За месяц доходность по 10-ти летним гособлигациям выросла с 1,3% до 2,08%.

Масло в огонь подливает и предстоящий референдум о конституционных реформах, инициатором которых является действующий премьер Маттео Ренци. Он, в свою очередь, заявил, что уйдет, если плебисцит провалится.

Распродажа госдолга Италии приводит к тому, что возрастает стоимость заимствования для самой страны.

Согласно ежеквартальному отчету Министерства финансов Италии государственный долг по итогам 3-го квартала 2016 г. составлял почти 1,9 трлн. евро. Средний срок обращения выпущенной долговой бумаги равен 6,8 годам и более 69% всех бумаг — это долгосрочные облигации.

Если по итогам сентября государство могло выпускать 7-ми летними долговые бумаги с доходностью в 0,63%, то по состоянию на 18 ноября инвесторы готовы покупать облигации при доходности в 1,45%. Получается, что за полтора месяца стоимость рефинансирования выросла в 2,3 раза.

( Читать дальше )

Прогноз на 2017 г. от Goldman Sachs

- 18 ноября 2016, 12:46

- |

До Нового Года остается еще более месяца, а инвестиционный банк Goldman Sachs уже готовится к нему.

«Высокий рост, более высокий риск и немногим выше доход от инвестиций», — так охарактеризовал 2017 г. представитель американского банка.

Азиатский регион

По мнению GS, основной потенциал роста сохраняется в Азиатском регионе. Инвестиционный дом прогнозирует, что фондовые рынки в течение следующего года прибавят 12,5%. Однако это не относится к японскому бенчмарку, от которого ждут падения на 3,7%.

США

На своей победной речи избранный президент США Дональд Трамп предпочитал говорить о расширении расходов на инфраструктуру, нежели о протекционизме.

Фискальные стимулы помогут экономике и без проблем пройдут через Конгресс, а вероятность наступления рецессии в экономике США в 2017 г. остается на низком уровне, считают в банке.

«Рынки изголодались без роста. Это было видно, когда они зацепились за послание Трампа».

От 2017 года команда Goldman Sachs ожидает улучшения в макроэкономических показателях и как результат — доход на акцию увеличится на 10%, а основной индекс S&P 500 закроет год на 2200 п.

( Читать дальше )

Иностранные компании снизили объем торгов ОФЗ на 40%

- 17 ноября 2016, 22:13

- |

Их среднемесячный оборот в текущем году равен 273,5 млрд. рублей, в 2015 г. этот объем был ниже и составлял 139 млрд. рублей. Таким образом, количество сделок с участием нерезидентов за год возросло почти в 2 раза.

Также в этом году иностранцы начали проявлять интерес и к российским долевым ценным бумагам. В сентябре они наторговали на 184 млрд. рублей, а в октябре на 153 млрд. Среднемесячный оборот в 2016 г. держался на уровне в 152,5 млрд. рублей или на 46,2 млрд. больше, чем в 2015 г.

( Читать дальше )

Китайский юань крепок, но обречен на падение

- 17 ноября 2016, 16:47

- |

На этой неделе юань по отношению к доллару опустился к минимумам 8-летней давности. Однако, вопреки заявлениям ряда СМИ, китайская валюта чувствует себя гораздо стабильнее, чем остальные. К примеру за неделю евро упал к «американцу» на 3%, а японская йена на 4,4%, в то время как юань только на 1,18%.

Если обратится к корзине валют, в которую входят валюты основных торговых партнеров Поднебесной, то видно, что с июля текущего года юань сохраняет устойчивость, несмотря на девальвацию по отношению к доллару.

Результаты выборов не внесли никаких особых изменений, китайская валюта даже укрепилась по отношению к корзине, передает The Wall Street Journal.

По прогнозу банка HSBC к концу следующего года один доллар США будет стоить 7,2 юаня, что ниже текущих уровней почти на 5%. «Рынки будут чрезмерно чувствительны к любым заявлениям Трампа в адрес Китая и юаня», считают в организации.

( Читать дальше )

Саудовская Аравия теряет рынки США и Китая

- 17 ноября 2016, 12:57

- |

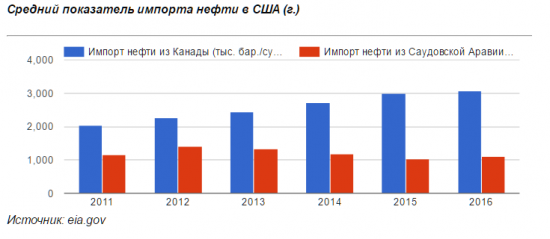

Соединенные Штаты предпочитают покрывать свои нужды в сырье, покупая нефть из Канады. Импорт нефти из соседнего государства в течение последних 4-х лет рос в среднем по 238 тыс. баррелей в год, а вот из Саудовской Аравии падал на 30 тыс. бочек.

Королевство также теряет свою долю и на другом ключевом рынке мира — в Китае. Если в 2011 г. на нефть из королевства приходилось 20% рынка, то в этом году около 14%. Причиной тому — Россия, которая активно наращивает свои поставки в Поднебесную.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс