Евгений Онегин

Баланс центральных банков мира превысил 21 трлн. долларов

- 17 октября 2016, 16:49

- |

Источник: bloomberg.com

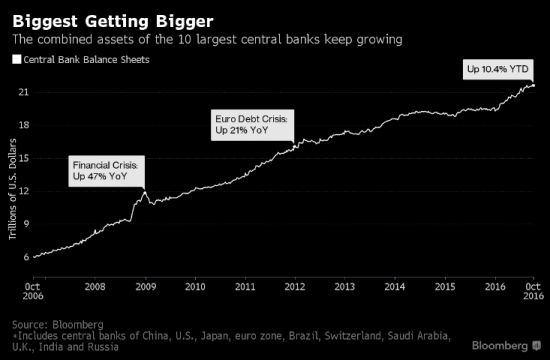

Рост баланса центральных банков совпал с одним из самых длительных «бычьих» трендов на рынках акций и облигаций. Также наблюдается четкая закономерность: скупка активов приводит к росту ценных бумаг, причем повсеместно.

С декабря 2015 года Банк Японии совместно с Европейским центральным банком увеличили свои балансы на 2,1 трлн. долларов, в то время как ФРС и Национальный банк Китая сократили на 2%.

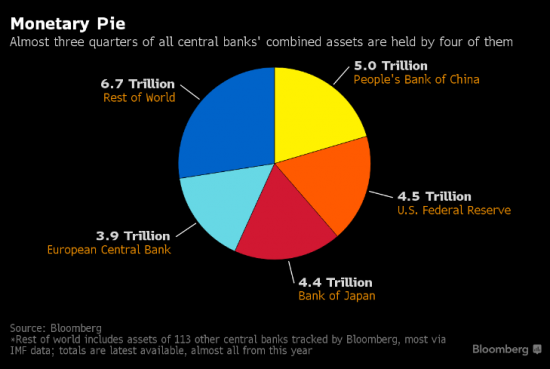

Практически 75% всех активов аккумулированы на счетах Китая, США, Японии и Еврозоны. Примечательно. что Национальный банк Китая обогнал по показателям Федрезерв США. Его баланс достиг 5 трлн. долларов, а ФРС только 4,5 трлн.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 8 )

Печатный станок США продолжает свою работу

- 17 октября 2016, 12:17

- |

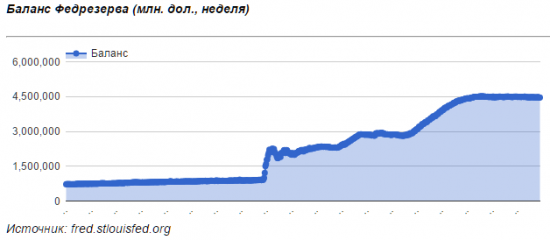

На сегодняшний день Европейский центральный банк и Банк Японии проводят две программы количественного смягчения (QE)*, в то время как в США она считается завершенной. Однако не все так однозначно — она активно действует.

С момента последнего финансового кризиса 2008 года Федеральная резервная система Соединенных Штатов запускала 3 этапа QE. Первый проходил с ноября 2008 до конца 2009 г., второй с ноября 2010 г. по июнь 2011 г., и заключительный с сентября 2012 по октябрь 2014 г. За этот период баланс центрального банка Америки увеличился в 5 раз. Если летом 2008 года он составлял около 900 млрд. долларов, то к концу 2014 преодолел уровень в 4,5 трлн. долларов и вот уже почти 2 года держится в диапазоне 4,4-4,5 трлн. долларов.

Программа количественного смягчения подразумевала под собой скупку гособлигаций Соединенных Штатов, а как известно большинство долговых бумаг имеют срок погашения. С учетом того что баланс ФРС не уменьшается, то можно говорить о том, что регулятор производит замену старых бумаг на новые.

( Читать дальше )

Позиции трейдеров по рублю опять растут (Отчет C.O.T.)

- 15 октября 2016, 17:39

- |

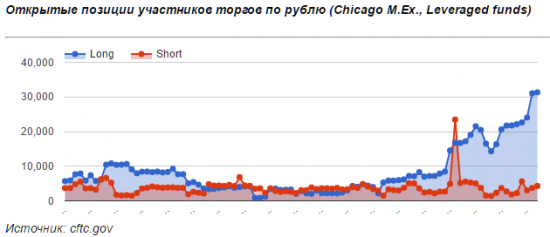

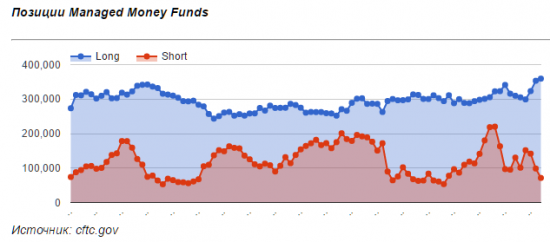

Однако рост позиций практически остановился, если неделей ранее участники рынка накупили 5 тыс. контрактов, то за прошлую неделю всего лишь 273 контракта. Немного прибавили в объеме и короткие позиции, за неделю «потолстев» до 4,3 тыс. контрактов.

Несмотря на то что российский рубль выходил за пределы многомесячного коридора, пробивая уровни в 62 единицы за американский доллар, он все же вернулся в диапазон 62-67. Часто ложное пробитие является индикатором разворота тренда.

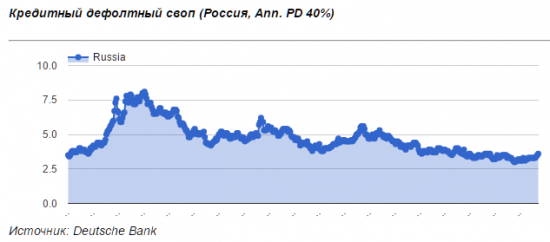

В то же самое время начали расти страновые риски — кредитно-дефолтные свопы России отошли от минимумов года и достигли 3.6 пунктов, тем самым отреагировав на возросшую напряженность между нашей страной и США.

( Читать дальше )

Спекулянты продолжают скупать нефть (отчеты C.O.T.)

- 15 октября 2016, 10:58

- |

По состоянию на 11 октября «лонги» превышали «шорты» в 5 раз, в последний раз столь значимая разница наблюдалась в конце мая 2016 года, как раз перед коррекцией на рынке.

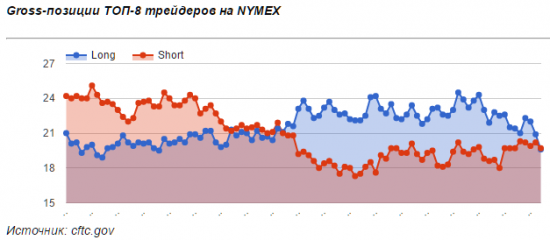

В свою очередь крупнейшие участники рынка, и топ-4 и топ-8 трейдеров, предпочли существенно сократить все свои позиции по нефти, как короткие, так и длинные. Но все же, ставок на падение нефти сделано все-таки больше, чем на ее рост.

( Читать дальше )

Иностранцы вернулись к покупке ОФЗ, сообщает ЦБ

- 14 октября 2016, 13:10

- |

Несмотря на сокращение объемов задолженности по валютному РЕПО, отдельные крупные банки продолжают привлекать валютные средства на денежном рынке страны, сообщает Банк России в своем выпуске «Ликвидность банковского сектора и финансовые рынки».

«Кроме того, в сентябре 2016 г. банки-нерезиденты увеличили рублевое кредитование на рынке валютных свопов. Это было частично связано с открытием длинных позиций по рублю», говорится в обзоре ЦБ.

Общая ситуация с валютной ликвидностью в течение всего сентября оказалась «относительно благоприятной». Иностранной валютой, по-прежнему, интересуются, но лишь несколько банков. Таким образом, можно говорить об «отсутствии системного дефицита валютной ликвидности в российском банковском секторе.»

Также наблюдался активный спрос на рубли со стороны банков-нерезидентов. Иностранные инвесторы проявили интерес и к суверенным и корпоративным долговым бумагам. «Приток их вложений в ОФЗ составил 36,3 млрд руб., увеличившись в 7 раз по сравнению с предыдущим месяцем, в корпоративные облигации – 20,9 млрд руб.», сообщает регулятор.

( Читать дальше )

У России появился новый конкурент

- 14 октября 2016, 11:19

- |

На приграничных с Ираком месторождениях наблюдается большое количество китайских специалистов. В полдень сотни китайцев заполоняют центр Тегерана по дороге в свои столовые. Что это?

Десятилетие под гнетом международных санкций привело к тому, что Китай превратился в доминирующего инвестора Ирана. Сегодня, когда ограничения со стороны западного мира сняты, прагматичное правительство страны пытается избавиться от столь высокой зависимости от Поднебесной.

Правда западные инвесторы не спешат возвращаться, подталкивая Тегеран во все большие объятия с Пекином. Особенно это хорошо видно на нефтяном рынке. Страна активно пытается вернуться на досанкционные уровни добычи. Однако для этого необходимо привлечь новые инвестиции, так как производственные мощности Исламской республики устарели.

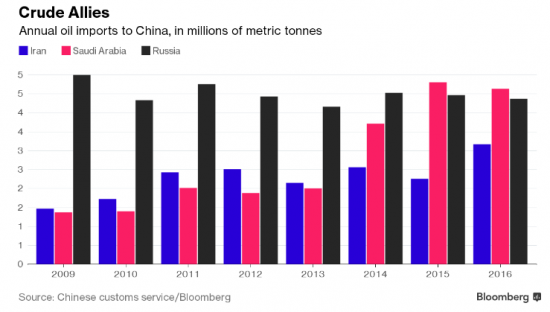

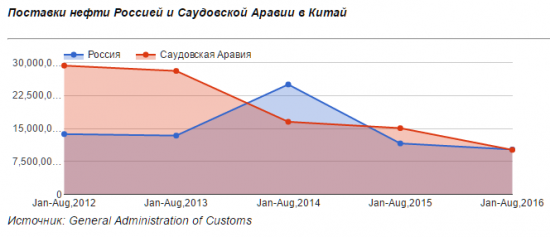

С 2011 года Китай превратился в крупнейшего товарного партнера Ирана, опередив Европейский союз. По подсчетам агентства Bloomberg Исламская республика в 2016 году экспортировала в Поднебесную около 3,4 млн. тонн нефти, что всего на 1,4 млн. тонн меньше чем Россия.

( Читать дальше )

Внешний долг России продолжил сокращаться

- 14 октября 2016, 11:17

- |

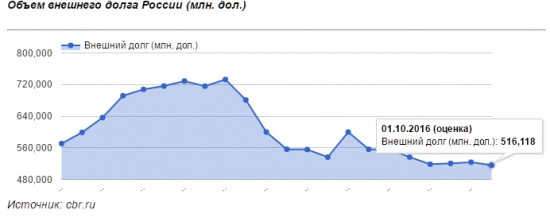

За первое полугодие внешний долг России увеличился на 5 млрд. долларов. Таким образом, после небольшого перерыва наша страна продолжила снижать свои внешние обязательства. Суверенный долг страны стал больше на 8 млрд., а вот обязательства банковского сектора сократились на 8,3 млрд.

По расчетам Центрального банка, в 4 квартале 2016 года планируется выплатить около 31,5 млрд. долларов. Основная нагрузка придется, как обычно, на последние месяцы года. В ноябре участники рынка должны будут погасить около 8,4 млрд. долларов, а в декабре еще 17 млрд. Тем самым, существует риск дополнительного давления на курс национальной валюты.

( Читать дальше )

Китай продолжит девальвировать юань

- 13 октября 2016, 18:29

- |

Согласно данным таможенной службы Китая экспорт из этой страны в сентябре сократился на 10% по отношению к прошлому году. Импорт тоже пострадал, но не так сильно, всего лишь на 2,8%.

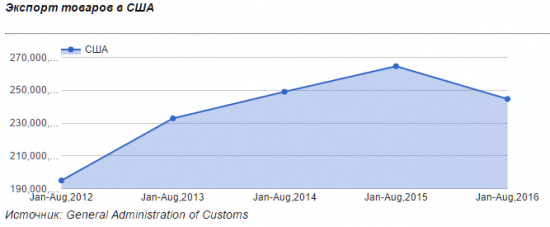

Основным торговым партнером Китая являются Соединенные Штаты. Экспорт товаров из Поднебесной в Америку за первые 8 месяцев года составил 244,6 млрд. долларов, снизившись на 20 млрд. долларов по сравнению с прошлым годом. Основными экспортными товарами являются: электроника, компьютерные составляющие, сервера и тд.

В свою очередь импорт из США падает уже второй год к ряду. За период с января по август он не превысил 84,5 млрд. долларов, тогда как в 2014 году этот объем был близок к 105 млрд. долларов. Также по сравнению с 2014 годом Соединенный Штаты опустились на одну строчку вниз по объему ввезенных товаров среди основных партнеров Китая и заняли 4 место.

Россия не входит по товарообороту с Поднебесной даже в десятку. За 8 месяцев года наша страна поставила в Китай товаров на 20,8 млрд. долларов, из них 10 млрд. пришлось на нефть.

( Читать дальше )

Российский экспорт упал до уровней 2009 года

- 13 октября 2016, 14:14

- |

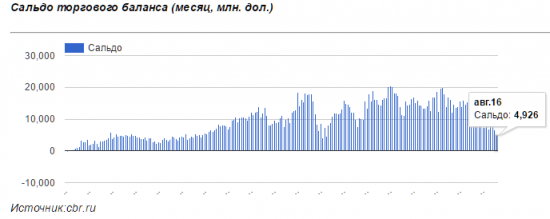

Объем экспорта из нашей страны стагнирует уже шестой месяц, в то время как импорт постепенно нарастает. Укрепление курса рубля и относительно низкие цены на нефть способствовали данной тенденции. За первые восемь месяцев 2016 г. накопленный профицит торгового баланса составил 55,7 млрд. долларов, что практически в 2 раза меньше чем за аналогичный период прошлого года.

По оценкам Центрального банка счет текущих операций за 3 квартала 2016 г. составил около 15,6 млрд. долларов или в 3,5 меньше показателей 2015 года. Если сальдо счета текущих операций положительное, то средства приходят в страну, а если отрицательный, то наоборот. Пока Россия все еще больше зарабатывает от экспорта своих товаров и услуг, однако эта разница существенно сократилась в последние несколько лет.

( Читать дальше )

Пора покупать доллар

- 13 октября 2016, 11:40

- |

На фоне возврата нефтяных котировок к уровням в 50 долларов за баррель курс рубля с начала года укрепился уже более чем на 11% и, судя по оптимизму спекулянтов, данная тенденция может продолжиться. Однако существует ряд факторов, которые заставляют задуматься, а действительно ли все так хорошо?

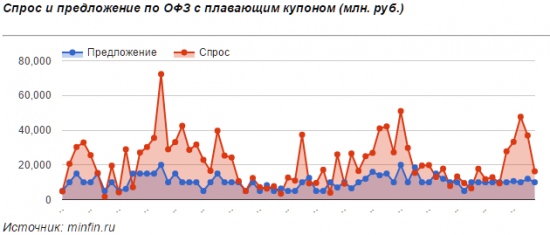

1. Рынок ОФЗ

Министерство финансов еженедельно проводит аукционы по размещению облигаций федерального займа. Начиная с 4-го квартала 2016 года спрос на ОФЗ существенно сократился. Если в сентябре он мог превысить предложение в 2-4 раза, то вот уже две недели подряд он немногим выше размещаемого объема.

Кроме того, вот уже 8 торговых сессий подряд инвесторы распродают российские долговые бумаги — за это время Russian Government Bond Index упал на 1,2%. Снижение интереса со стороны иностранных покупателей подтвердил и Центральный банк, согласно его данным, за август месяц

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс