Евгений Онегин

Бюджет России. 2019 г. еще не наступил, а уже все пошло не по плану.

- 25 декабря 2018, 13:51

- |

Рынки заглядывали в 2019 г., чтобы спрогнозировать возвращение Банка России на валютный рынок и его влияние на рынок. Однако их ожидания могут не оправдаться.

Напомним, что согласно бюджетному правилу Минфин направляет на покупку валюты нефтяные сверхдоходы, которые поступают при превышении бочки «черного золота» 40 долларов. С августа Банк России отменил данные операции на открытом рынке, которые он совершал для министерства. За это время на счетах накопилось 1,6 трлн рублей.

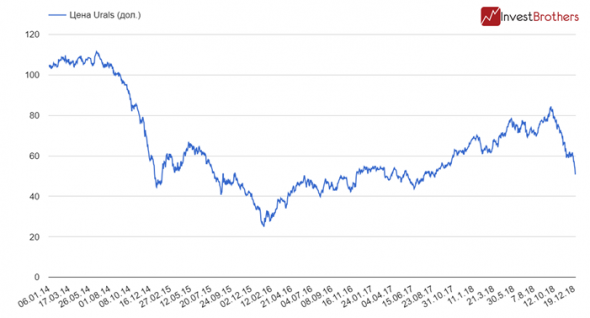

Со следующего года отметка стоимости нефти, при которой Минфин будет покупать валюту, поднимется до 41,6 долларов. Если она уйдет ниже этого уровня, то ведомство начнет продавать валюту. По итогам вчерашнего торгового дня стоимость бочки сорта Urals опустилась до 50,8 долларов, то есть до момента реализации валюты осталось всего 9,2 доллара. С нынешней амплитудой колебания это может произойти всего дня за два.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Какие фундаментальные показатели могут повлиять на курс рубля в ближайшее время?

- 21 декабря 2018, 18:29

- |

Традиционно декабрь является одним из самых слабых месяцев для российской валюты.

С 2014 г. дважды в декабре проходила волна девальвации рубля и дважды он укреплялся. Однако сегодня у российской валюты гораздо лучше защищены «тылы».

Стоит отметить, что в 2016 и 2017 гг. нефть находилась в стадии роста, поэтому российская валюта имела больше шансов на рост. Сегодня же котировки на «черное золото» падают и делают это обвально.

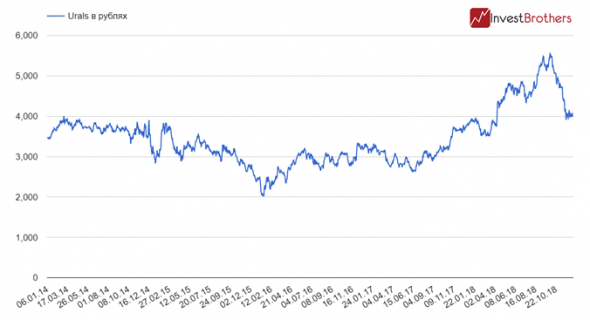

Благодаря «бюджетному правилу» рубль чувствует себя достаточно стабильно. Если цены на нефть упали на 35%, то российская валюта снизилась к доллару на 3,7%.

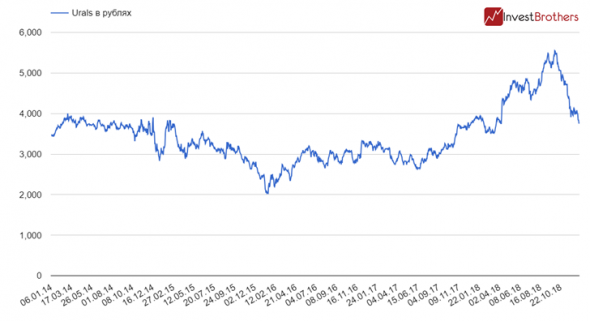

Но запас прочности национальной валюты подходит к концу — рублевая стоимость нефти марки Urals опустилась до 3700 руб., тогда как в октябре превышала 5500 руб. Учитывая тот профицит бюджета, который был достигну за первые одиннадцать месяцев, текущий год можно заканчивать 2018 г. практически при любой нефти.

( Читать дальше )

Российские банки сделали рекордную ставку на рост рубля против доллара

- 20 декабря 2018, 12:00

- |

За месяц объем короткой позиции по доллару вырос почти на 205 млрд рублей.

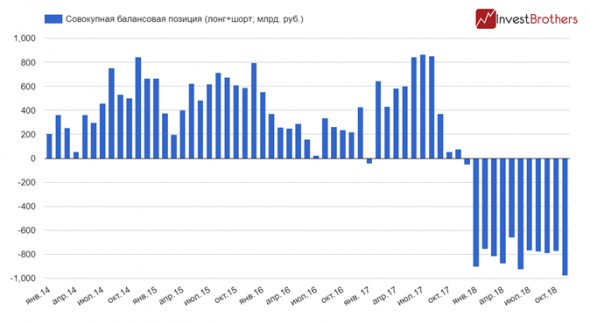

Согласно данным Банка России, к началу ноября совокупная чистая балансовая позиция кредитных организаций по американскому доллару составила 979,2 млрд рублей, что является абсолютным рекордом.

Напомним, что на протяжении всего нынешнего года российские банки делают ставку на укрепление рубля против доллара. Среднемесячный объем короткой позиции был равен 821 млрд, а предыдущий максимум был зафиксирован в мае 2018 г.

До нынешнего года кредитные организации предпочитали длинную позицию по доллару. Возможно, нынешняя уверенность банков вызваны высоким профицитом торгового баланса и отсутствием Банка России на валютном рынке.

Резюме

В связи с чем в конце прошлого года кредитные организации поменяли свою точку зрения на счет перспективы рубля к доллару не совсем понятно. Причем их мнение не пошатнулось даже после двух резких взлетов американской валюты.

( Читать дальше )

Сланцевые компании продолжат наращивать добычу, несмотря на обвал цен

- 19 декабря 2018, 13:31

- |

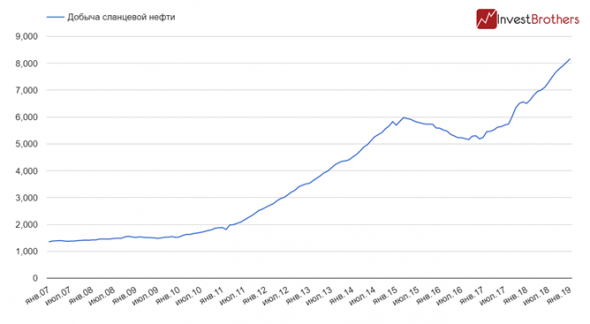

Несмотря на падение котировок нефти, сланцевики продолжают наращивать свою добычу.

Уже в декабре, по прогнозу Министерства энергетики США, производство на основных сланцевых месторождениях превысит 8 млн баррелей в сутки. А в январе 2019 г. добыча и вовсе приблизится к 8,2 млн баррелей.

Как обычно, львиную долю в производство вносит бассейн Permian, планируется, что в декабре и январе оно возрастет на 69 и на 73 тыс. баррелей соответственно. Таким образом, общий объем извлекаемой из недр нефти достигнет 3,8 млн баррелей в день.

Причем в начале следующего года должно будет произойти ускорение добычи на всех месторождениях. Скорее всего, это будет возможно благодаря сделанному запасу прочности в виде пробуренных скважин.

( Читать дальше )

Чего ждать от рубля в 2019 г.?

- 18 декабря 2018, 17:10

- |

Согласно бюджету на следующий год, правительство станы ждет, что средний обменный курс рубля к доллару составит 63,9 руб.

В свою очередь, средняя стоимость нефти марки Urals будет равна 63,4 долларам. Таким образом, для исполнения бюджета с профицитом в 1,8% к ВВП бочка «черного золота» должна будет стоить 4051 руб.

Примерно весь декабрь Urals торгуется вокруг отметки в 4000 руб., что полностью соответствует бюджету на 2019 г.

Кроме того, не стоит забывать, что в следующем году продолжится реализация национальных проектов, на которые планируется потратить порядка 1,7 трлн рублей, в 2019 г. эта сумма должна будет приблизиться к 1,9 трлн, а в 2020 — к 2,1 трлн.

Принимая во внимание мировую конъюнктуру, в следующем году Минфину вряд ли стоит надеяться на внешнего кредитора, поэтому объем размещения ОФЗ может быть невысоким. План ведомства по чистому внутреннему заимствованию в 2019 г. составляет 1,7 трлн рублей. Напомним, что в текущем году министерству еле удалось преодолеть планку в 1 трлн и это без учета погашения долгов.

( Читать дальше )

Минфин США пытается спасти фондовые рынки от падения?

- 17 декабря 2018, 14:06

- |

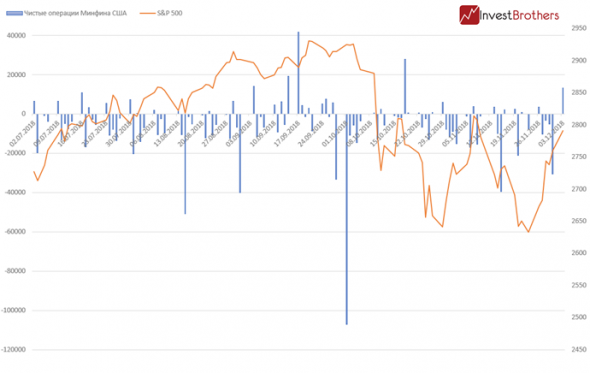

Американские фондовые рынки после непродолжительной консолидации возобновили свое падение. Финансовые власти страны начали нервничать?

Мировые рынки акций достаточно чувствительны к ликвидности. Если ее много, то стоимость активов идет вверх, если мало, то продвижение «на север» становится проблематичным.

Более чем год назад ФРС приступила к сокращению своего баланса, он уже уменьшился на 360 млрд долларов. Напомним, что осенью этого года скорость избавления от активов достигла 50 млрд долларов в месяц.

Таким образом, ситуация с долларовой ликвидностью стала достаточно хрупкой и неосторожные действия монетарных и финансовых властей могут привести к заметным изменениям на фондовых рынках.

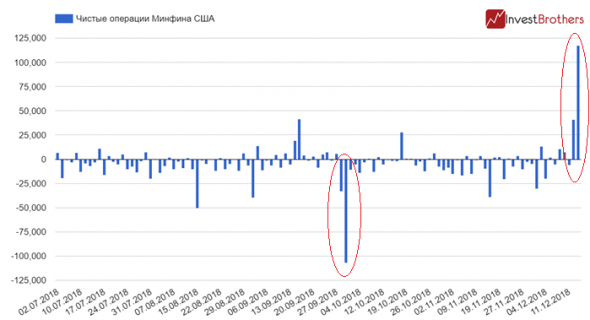

С 29 сентября по 01 октября Минфин США изъял из системы более 140 млрд долларов. Совпадение или нет, но обвал рынка акций США начался в первых числах октября.

( Читать дальше )

Время выхода из американского рынка давно прошло

- 12 декабря 2018, 12:20

- |

Рядовые инвесторы заметно снизили свои аппетиты к покупке акций в ноябре текущего года — их желание пополнять свои портфели снизилось до уровня апреля-мая 2018 г.

Investment Movement Index, рассчитываемый одним из брокерских домов Америки, опустился до 5,27 пунктов, снизившись за месяц на 0,83 пункта.

В среднем с 2011 г. данный Индекс колебался на уровне с 4 до 6 пунктов, однако этот год он начал с отметки в 8,59 пунктов, что являлось абсолютным максимумом.

Ameritrade обслуживает более 6 млн клиентов и составляет Investment Movement Index на основании их действий. То есть, это не профессиональные, а рядовые инвесторы.

Получается, что всеобщий оптимизм, так называемая эйфория, на рынках царила в декабре 2017 г. — начале 2018 г.

Это подтверждает и динамика Индекса «умных денег», который падает на протяжении всего нынешнего года.

( Читать дальше )

Нефть будет еще дешевле — по крайней мере, так думают спекулянты

- 11 декабря 2018, 16:26

- |

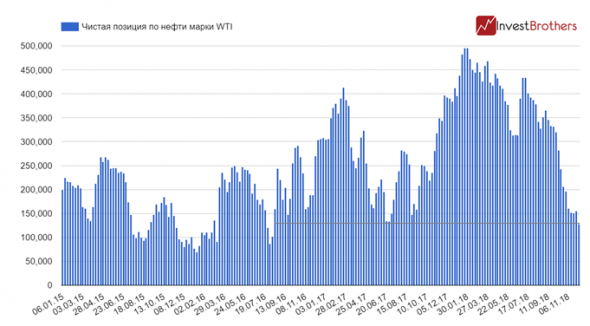

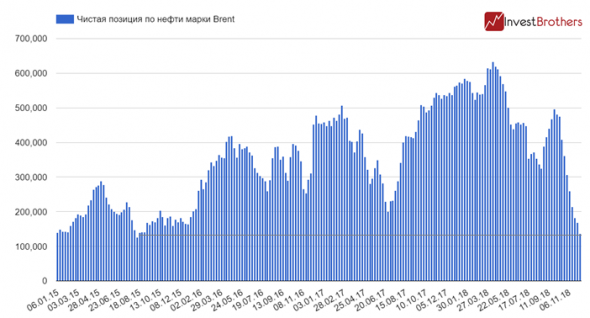

Вера инвестиционных фондов в нефть достигла многолетних минимумов.

По данным Комиссии по торговле товарными фьючерсами, к 04 декабря чистая длинная позиция хедж-фондов опустилась до 128,3 тыс. контрактов, чего не было с февраля 2016 г.

Кроме того, европейские спекулянты, играющие на контрактах нефти марки Brent, тоже не верят в рост цен. Их чистый «лонг» по сырью снизился до 136,5 тыс. контрактов, что является минимумом с августа 2015 г.

( Читать дальше )

Ждем капитуляции фондовых рынков США?

- 10 декабря 2018, 18:44

- |

Американские фондовые рынки еще не объявляли о «капитуляции» — она может быть еще впереди.

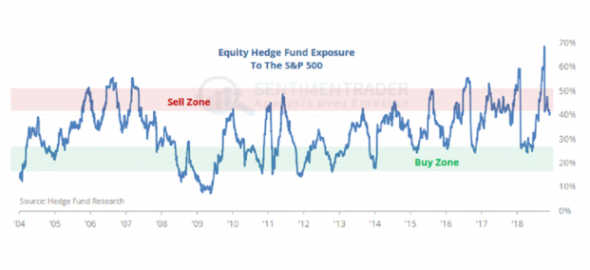

По подсчетам Sundial Capital Research, влияние американского широкого индекса S&P 500 на результаты хедж-фондов остается достаточно высоким. То есть, фонды по-прежнему «сидят» в акциях. В то время как взаимосвязь между S&P 500 и хедж-фондами, играющими на повышение/понижение, снизилась на заметную величину за последние полтора месяца, она все еще выше минимумов последнего десятилетия.

«Хедж-фонды выходят из акций, но делают это недостаточно быстро», сообщил основатель Sundial Capital Research. «Их доходность демонстрирует положительную корреляцию с индексом S&P 500, говоря о том, что они не «порезали» риски, несмотря на волатильность».

Резюме от Investbrothers

Торговые сессии прошлой недели, начиная со вторника, проходили в отрицательной зоне, порой напоминая предновогоднюю распродажу.

( Читать дальше )

Обвал рынка акций в США — все дело в ликвидности

- 05 декабря 2018, 16:29

- |

Что стало причиной коррекции на фондовом рынке США?

Основной причиной коррекций на американском рынке акций в текущем году стал недостаток ликвидности. Напомним, что в конце прошлого года ФРС приступила к сворачиванию своего баланса. Чуть более чем за год он сократился на 353 млрд долларов с 4,45 трлн до 4,09 трлн. Причем сейчас скорость изъятия ликвидности с рынка составляет по 50 млрд долларов в месяц.

Если в начале года падение фондовых площадок сдерживалось притоком капитала в США из-за налоговой реформы, то сейчас, по-видимому, объемы репатриации прибыли заметно сократились.

На фоне сокращение баланса любые заметные действия регуляторов могут стать причиной сильного движения на рынках. В этом случае стоит следить еще и за маневрами Министерства финансов США. К примеру, всего за несколько дней до начала октябрьского падения Минфин изъял из системы для бюджетных целей более 107 млрд долларов и это за один день.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс