Евгений Онегин

Стали известны действия нерезидентов в момент апрельского обвала фондовых рынков

- 28 мая 2018, 12:54

- |

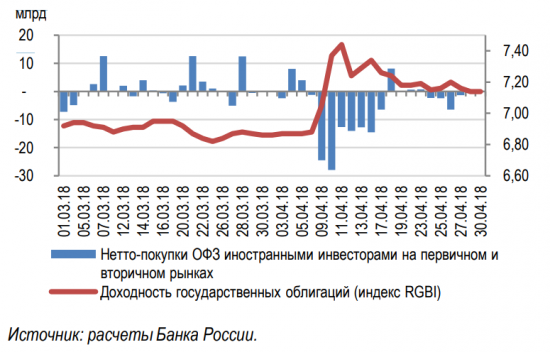

По данным Банка России иностранный капитал выходил из российских активов невиданными доселе темпами.

Из-за ввода новых санкций в отношении российских предприятий резко ухудшились настроения на фондовых площадках. Основными продавцами выступали иностранные инвесторы. Всего за два рабочих дня с рынка ОФЗ было выведено около 52,3 млрд рублей.

Нерезиденты «активно продавали российские государственные облигации. Пик продаж пришелся на 9 и 10 апреля, когда нерезиденты сократили свои вложения на 24,4 и

27,9 млрд руб., соответственно, что является рекордными значениями за всю историю наблюдений», отметили в ЦБ.

На этом фоне после падения стоимости ОФЗ появился внутренний спрос, поначалу покупали структурно-значимые банки, но в последствии часть бумаг была выкуплена коллективными инвесторами.

«На рынке акций крупный отток средств нерезидентов наблюдался только 9 апреля. По биржевым данным, объем их вложений в этот день сократился на 19 млрд рублей», сообщил регулятор. Продажи пришлись в основном на «голубые фишки».

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 7 )

Что ждет рубль?

- 25 мая 2018, 00:52

- |

Ситуация на валютном рынке России продолжает постепенно успокаиваться.

Российский рубль после резкого обвала в апреле восстановил часть потерь – с месячных минимумов укрепление по отношению к доллару составило примерно 5%.

Помимо снижения волатильности – за полтора месяца она упала с 10% до 6,8% – сокращаются и процентные ставки заимствования в долларах. Ставка по валютному свопу по покупке долларов за рубли снизилась до 2,24%. К примеру, 11 апреля она достигала 2,75%.

Таким образом, видно, что ситуация на валютном рынке успокаивается. Также постепенно возвращаются к своим прежним уровням страновые риски – к середине сегодняшнего дня CDS Россииопустился до 127 базисных пунктов, что на 22 базисных пункта меньше, чем 11 апреля.

Резюме

Курс доллара к рублю подошел сверху к уровню поддержки в виде предыдущих локальных максимумов в 61 рубль за доллар. Если новостной фон вокруг России будет продолжать успокаиваться, то при текущих ценах на нефть российский рубль имеет все шансы вернуться к годовым максимумам.

( Читать дальше )

Текущие цены на нефть комфортны почти для всех сланцевых компаний США

- 22 мая 2018, 13:55

- |

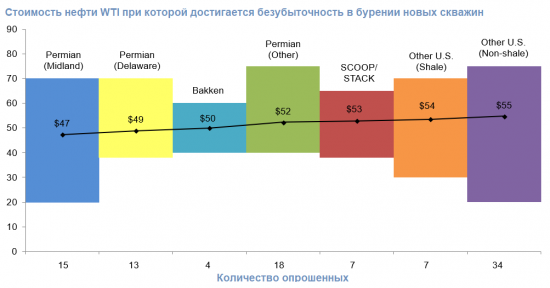

Федеральный резервный банк Далласа провел опрос среди сланцевых производителей нефти и выяснил рентабельность их производства.

Респондентам задавались несколько вопросов, первый из которых гласил: “Сколько должна стоить нефть марки WTI для того, чтобы покрывать операционные расходы текущих скважин?”. В зависимости от района средняя цена варьировалась от 25 до 40 долларов за баррель.

В то же самое это средний показатель, некоторым производителям нужно что бы сырье стоило по 50-70 долларов за бочку.

Второй вопрос был следующим: “Сколько должна стоить нефть марки WTI, чтобы бурение новой скважины было рентабельным?”. В среднем точка безубыточности лежит в диапазоне от 47 до 55 долларов за бочку. Самая низкая стоимость добычи находится на месторождении Permian (Midland).

Согласно данным полученным после опроса, производство будет безубыточным на всех месторождениях при цене на нефть в 75 долларов за баррель. Сегодня бочка WTI находится вблизи 72 долларов. То есть, остается немного месторождений, где бурение граничит с точкой безубыточности.

( Читать дальше )

Российские власти готовятся к эскалации санкционного давления и выводят деньги из США?

- 18 мая 2018, 20:14

- |

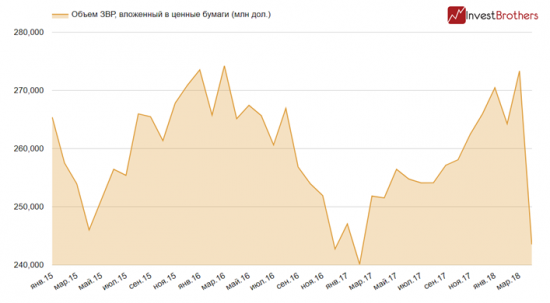

Санкции США вынудили российские финансовые власти действовать более агрессивно.

По данным Банка России, в апреле объем золотовалютных резервов страны достиг 459,9 млрд долларов, увеличившись за месяц чуть меньше, чем на 2 млрд долларов. Однако основные изменения произошли в структуре. Если на начало апреля в долговых ценных бумагах других государств было размещено 273,3 млрд долларов, то к началу мая эта сумма сократилась до 243,5 млрд.

Всего за месяц ЦБ вывел из облигаций 29,8 млрд долларов. Так агрессивно он действовал лишь в кризисные моменты. Отчасти санкции против “Русала” можно к таковым отнести, но деньги остались на зарубежных депозитах иностранных банков, а не пришли в страну. Кроме того, раньше с продажей ценных бумаг сокращались и объемы ЗВР, а в этот раз они выросли.

Доля гособлигаций в резервах нашей страны сократилась до 52,95%, а “кэша” напротив увеличилась до 27,3%, что является рекордным значением.

( Читать дальше )

Парадокс: чем выше нефть, тем хуже для рубля

- 16 мая 2018, 17:05

- |

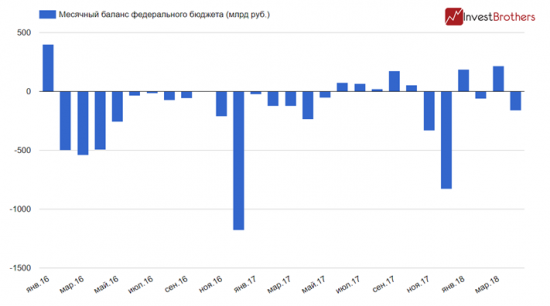

Российский бюджет продолжает исполняться с профицитом, однако в апреле был зафиксирован серьезный месячный дефицит.

Согласно данным Минфина, предварительный объем доходов по итогам первых четырех месяцев 2018 г. составил 5,5 трлн рублей, а расходов – 5,3 трлн. Профицит бюджета страны был равен 181 млрд рублей. Но стоит отметить, что в апреле зафиксирован месячный дефицит в размере 163 млрд рублей. Это самый крупный дефицит с декабря прошлого года.

Всего в текущем году месячные расходы превышали доходы в двух случаях из четырех – в феврале и апреле.

Если сравнивать с показателями прошлого года, то тогда к началу мая был зафиксирован дефицит – 236,9 млрд рублей.

Также не стоит забывать, что благодаря высоким ценам на нефть и “бюджетному правилу” часть средств не поступает в бюджет, а напрямую идет в резервы. Напомним, что с января по апрель Министерство финансов купило валюты на 898 млрд рулей. То есть, реальный профицит бюджета составил 1,08 трлн рублей.

( Читать дальше )

Фундаментальные данные говорят о том, что рост цен на нефть может продолжиться

- 15 мая 2018, 12:12

- |

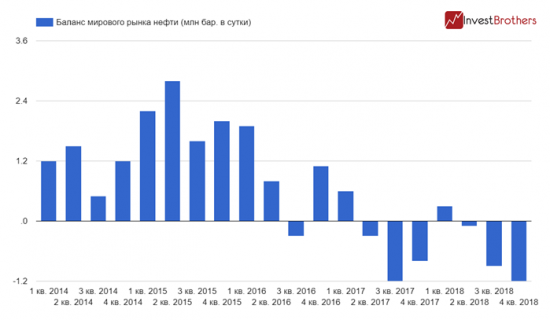

Несмотря на рост добычи нефти в США, профицит сырья в мире оказался достаточно скромным.

Согласно данным ОПЕК, в первом квартале 2018 г. профицит нефти составил всего 0,3 млн баррелей в сутки. Ранее картель планировал увидеть излишек сырья в размере 0,6-0,8 млн баррелей, при условии неизменности добычи у ОПЕК.

По оценкам того же картеля, уже во втором квартале 2018 г. мир столкнется с дефицитом сырья, он составит 0,1-0,3 млн баррелей в день, в зависимости от объема производства ОПЕК, так как он незначительно, но все-таки меняется.

Однако уже во втором полугодии дефицит “черного золота” может приблизиться к 1 млн баррелей, несмотря на то что к четвертому кварталу 2018 г. добыча в странах, не входящих в организацию, увеличится на 1 млн баррелей по сравнению с первым кварталом текущего года.

По мнению ОПЕК, уже к октябрю-декабрю впервые в своей истории мировой спрос преодолеет планку в 100 млн баррелей.

( Читать дальше )

Долговые рынки США запустили обратный отсчет до начала обвала фондовых площадок

- 11 мая 2018, 15:26

- |

Ситуация на долговом рынке США продолжает ухудшаться – кривая доходности государственных облигаций Америки не прекращает уплощаться.

Спред между доходностями по 30-ти и 10-ти летним гособлигациям США опустился уже до 0,15 процентных пункта, чего не было с 2007 г. И похоже снижение не собирается останавливаться.

Сужение разницы между доходностями обычно случается в моменты ухудшения экономической ситуации в стране, а зачастую это происходит гораздо раньше. Таким образом рынки заблаговременно предупреждают своих участников о надвигающемся шторме.

К примеру, с данной ситуацией долговые рынки США сталкивались в 2005 г. – за два года до обвала S&P 500. В 90-х в такого рода реалиях рынки жили и вовсе почти шесть лет.

Резюме

Данный индикатор лишь сигнализирует об ухудшающейся ситуации в экономике, но не указывает на сроки обвала фондовых рынков. Когда начнется падение акций, определить достаточно сложно, но в то же самое время можно сказать, что уплощение кривой доходности запускает обратный отсчет.

( Читать дальше )

Рецессия гораздо ближе, чем многие думают?

- 08 мая 2018, 18:41

- |

Мировой бизнес цикл подходит к завершающему этапу, считают в Goldman Sachs.

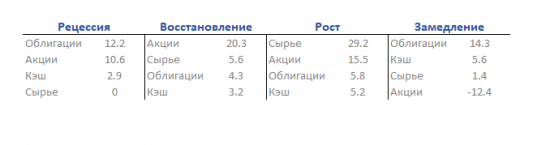

По мнению инвестиционного банка, сейчас экономический цикл находится в стадии роста, что соответствует 3-му этапу развития. После него должно произойти замедление экспансии, а в дальнейшем и рецессия.

Пока все же мировая экономика растет и что соответствует данному периоду – это взрывное увеличение стоимости сырья и акций. Как раз-таки с начала 2016 г. фондовый рынок США вырос на 32%, оптимизм сопровождал и сырьевые рынки.

Согласно подсчетам Goldman Sachs, на 3-м этапе бизнес цикла в год акции в среднем прибавляли в стоимости по 15,5%, а сырье 29,2%.

Однако в моменты замедления в первую очередь реагирует именно рынок ценных бумаг. К примеру, акции теряют в цене в среднем 12,4% в год, а доходность облигаций резко возрастает из-за падения их стоимости – до 14,3%.

Резюме от Investbrothers

Эйфория, захлестнувшая рынки в начале 2018 г., также может указывать на скорый разворот цен на акции. Традиционно рынки переживают несколько этапов развития и именно эйфория зачастую предшествует обвалам.

( Читать дальше )

В чем причины слабости рубля?

- 04 мая 2018, 16:42

- |

Несмотря на вчерашнее укрепление, российская валюта остается под давлением. Что говорит об этом?

Российский рубль начал свое падение почти месяц назад и потерял за это время почти более 6 рублей к доллару. Вчера национальная валюта нашей страны немного укрепилась, но пока это только передышка.

Что давит на рубль?

Во-первых, продолжают расти страновые риски России. К 13:00 мск CDS на нашу страну достиг 147,6 базисных пунктов, напомним, что после санкций в отношении “Русала” страховка от дефолта подскакивала до 150 базисных пунктов.

Сегодня риски растут из-за общих настроений в мире – инвесторы пересматривают свои стратегии в отношении развивающихся рынков.

Во-вторых, продолжается отток капитала из России. Это видно на внутреннем валютном и долговом рынках.

Ставка по годовому валютному свопу по продаже долларов за рубли опять перешла к росту и достигла 2,56%.

( Читать дальше )

В чем причины слабости рубля?

- 04 мая 2018, 16:42

- |

Несмотря на вчерашнее укрепление, российская валюта остается под давлением. Что говорит об этом?

Российский рубль начал свое падение почти месяц назад и потерял за это время почти более 6 рублей к доллару. Вчера национальная валюта нашей страны немного укрепилась, но пока это только передышка.

Что давит на рубль?

Во-первых, продолжают расти страновые риски России. К 13:00 мск CDS на нашу страну достиг 147,6 базисных пунктов, напомним, что после санкций в отношении “Русала” страховка от дефолта подскакивала до 150 базисных пунктов.

Сегодня риски растут из-за общих настроений в мире – инвесторы пересматривают свои стратегии в отношении развивающихся рынков.

Во-вторых, продолжается отток капитала из России. Это видно на внутреннем валютном и долговом рынках.

Ставка по годовому валютному свопу по продаже долларов за рубли опять перешла к росту и достигла 2,56%.

( Читать дальше )

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс