Блог им. OneginE |Сколько должна стоить нефть, чтобы сбалансировать бюджет членов ОПЕК

- 31 июля 2017, 17:48

- |

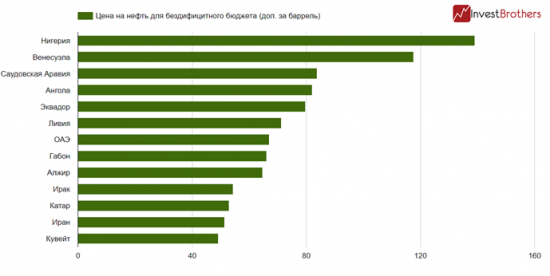

Несмотря на низкие цены на нефть, страны ОПЕК не спешат сокращать расходы своих бюджетов. Текущая стоимость “черного золота” позволяет иметь бюджет бездифицитным лишь двум членам картеля.

Чтобы объем доходной части бюджета превысил сумму расходной Нигерии нужна нефть по 139 долларов за баррель. Венесуэла также сильно страдает от низких цен на сырье. Ее бюджет найдет баланс лишь при котировках в 117,5 долларов за бочку. Однако если такие страны, как Саудовская Аравия, ОАЭ и Катар могут себе позволить траты сверх доходов, то Нигерия и Венесуэла нет. Объем их золотовалютных резервов составляет 30 и 10 млрд долларов соответственно. К примеру, у одной только Саудовской Аравии более 500 млрд.

Бюджет ближневосточного королевства сбалансируется при нефти в 83,8 долларов. С учетом объема ЗВР, государство может себе еще достаточно долго жить не по средствам.

Единственно кто чувствует себя комфортно при текущих котировках это Кувейт и Иран. Их бюджеты составлены из расчета “черного золота” в 49,1 и 51,3 долларов соответственно.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Блог им. OneginE |Большие деньги не верят в долгосрочный рост нефтяных цен

- 30 июля 2017, 11:37

- |

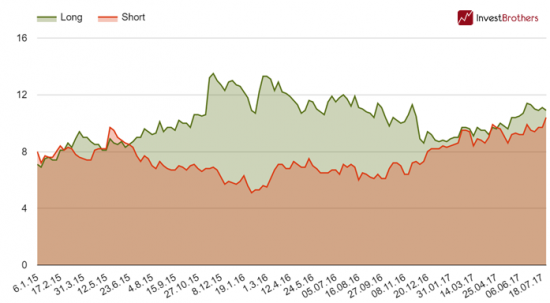

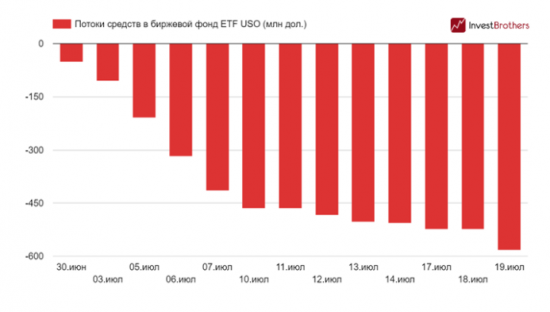

Западные хедж-фонды в спешном порядке закрывают свои короткие позиции по нефти, но не открывают длинных.

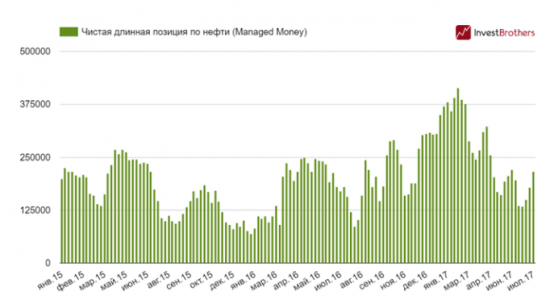

По состоянию на 25 июля в портфелях инвестиционных фондов находилось 324 тыс. длинных и 85 тыс. коротких контрактов, что соответственно на 0,8 и на 24 тыс. меньше, чем это было неделей раньше. Таким образом, чистая длинная позиция фондов увеличилась до 238,5 тыс.

Однако как и на прошлой неделе это рост был вызван лишь закрытием коротких позиций. Покупать длинные контракты хедж-фонды пока не торопятся.

За это же время произошли интересные действия в портфелях у крупнейших участников торгов на Нью-Йоркской товарной биржи. Они, в отличие от многих, открывали короткие и закрывали длинные позиции по нефти. За неделю спред между “лонгами” и “шортами” сократился с 1,4 п.п. до 0,5 п.п.

Резюме

За период с 18 по 25 июля цены на нефть выросла на 4,3% и вызвано это было закрытием “шортов”. Длинные позиции пока фондами не открываются, то есть текущий отскок котировок носит больше технический характер, чем фундаментальный. Но в пятницу котировкам удалось с легкостью преодолеть серьезный уровень сопротивления – в 52 доллара за баррель.

( Читать дальше )

Блог им. OneginE |Себестоимость сланцевой нефти пошла вверх

- 28 июля 2017, 20:59

- |

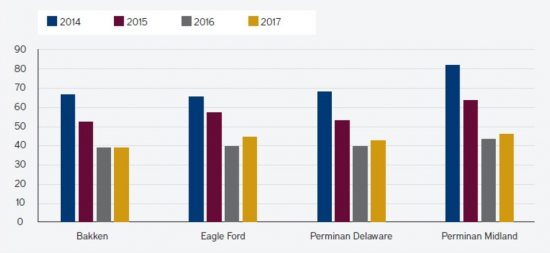

После двух лет снижения себестоимость сланцевой нефти перешла к росту. За 2017 г. увеличение стоимости добычи составит в среднем 7%.

Согласно прогнозу агентства Rystad Energy себестоимость производства сланцевой нефти увеличится в этом году на всех основных месторождениях США. Это будет вызвано несколькими причинами: во-первых, сервисные компании подняли стоимость своих услуг, а, во-вторых, нефтяники начали бурить на участках, где добыча стоит дороже.

На самом популярном месторождении Permain себестоимость поднимется, примерно, до 43-46 долларов за баррель. Во втором по значимости бассейне – Eagle Ford, она увеличится до 45 долларов. На месторождении Bakken цена останется практически без изменения.

Таким образом, средняя стоимость добычи одного барреля нефти в этих регионах вырастет до 43-44 долларов, что, кстати, выше, чем производство традиционной нефти в США примерно на 20-22 доллара.

( Читать дальше )

Блог им. OneginE |У рынка нефти может не оказаться поводов для падения цен

- 26 июля 2017, 18:27

- |

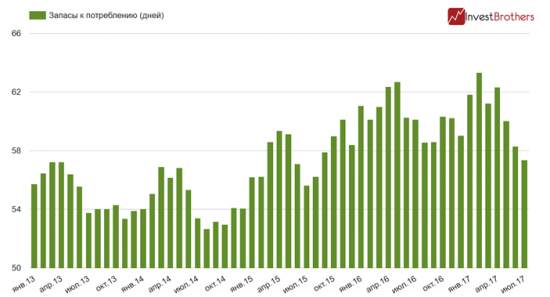

Американские нефтяники сбросили скорость – добыча сырья по итогам прошлой недели упала на 19 тыс. баррелей. Кроме того, снижаются и запасы, причем коммерческие, а не стратегические.

Та цель, которую преследовали члены ОПЕК идя на сделку по снижению добычи, начинает претворяться в жизнь. Запасы “черного золота” в нефтехранилищах США падают. И если в марте распродавались стратегические запасы, то сейчас коммерческие.

С начала весны 2017 г. объем хранимой нефти сократился на 61 млн баррелей, из них 45 млн пришлось на коммерческие запасы, а 16 млн на государственные. Таким образом, текущие запасы “черного золота” покрывают 57 дней американского потребления. С февраля 2017 г. данный показатель снизился почти на 6 дней.

В то же самое время второй раз за месяц произошел сбой с

( Читать дальше )

Блог им. OneginE |На рынке появились намеки на скорый рост нефтяных цен

- 25 июля 2017, 14:24

- |

В то время как хедж-фонды играют на котировках нефти марки Brent и WTI, рынок начинает показывать признаки стабилизации цен.

Цены на нефть снизились со своих пиковых значений года примерно на 17% и причиной тому – игра хедж-фондов на их понижение. Однако в последнее время наметилась определенная стабилизация цен, причем заметили это не спекулянты, а нефтяные трейдеры.

Хедж-фонды не проявляют практически никакой активности на рынках таких сортов, как Urals, Vasconia и т.д., то есть на эти котировки рыночные факторы могут оказывать куда более сильное влияние, чем на Brent и WTI.

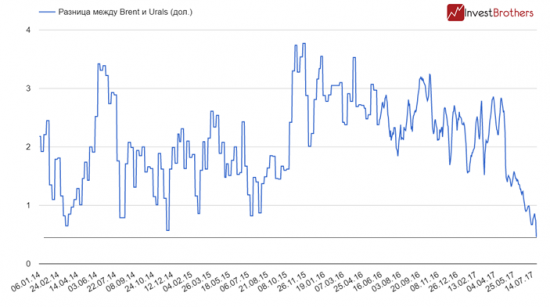

Дисконт между североморской Brent и российской Urals по итогам вчерашнего дня сократился до минимумов с 2013 г. Теперь наша нефть стоит всего лишь на 46 центов меньше, чем европейская. Таким образом, скидка не превышает и 1%.

Похожая ситуация и в Америке – колумбийская Vasconia стоит на 3 доллара дешевле WTI, что является минимальным значением последних трех лет. К примеру, в начале года дисконт был 6 долларов.

( Читать дальше )

Блог им. OneginE |Нефть должна стоить больше 55 долларов, иначе мир столкнется с дефицитом сырья

- 25 июля 2017, 11:21

- |

Низкие цены на нефть привели к тому, что нефтяные компании мира начали сокращать в первую очередь расходы на потенциальные проекты по разведке и бурению. Затраты по действующим проектам пострадали куда меньше.

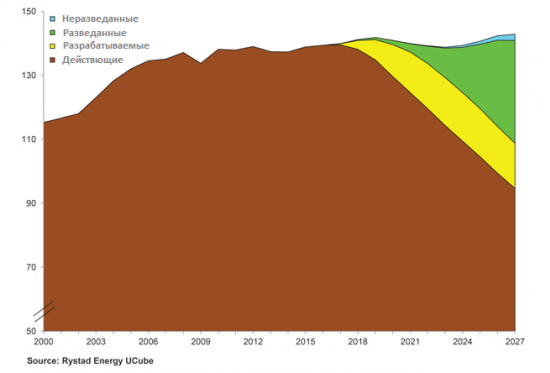

В разы упали объемы вновь открываемых запасов нефти и газа. Если в 2012 году в среднем в месяц находили по 2,3 млрд баррелей нефтяного эквивалента, то в 2016 г. всего лишь 578 млн., причем на нефть и газовый конденсат пришлось лишь 40% от этих открытий. По прогнозу агентства Rystad Energy в 2017 г. объем вновь разведанных запасов будет увеличиваться по 750 млн баррелей нефтяного эквивалента в месяц.

Сегодня цены на нефть не реагируют на эти новости, так как это перспектива 10-ти следующих лет. По расчетам Rystad Energy к 2027 г. среднесуточное мировое потребление нефти и газа достигнет 143 млн баррелей нефтяного эквивалента и удовлетворение данного объема потребует разработку новых проектов. К тому времени лишь 66% всего сырья будет добываться на уже действующих месторождениях, 10% придется на ныне запущенные проекты. Остальные 22% и 2% будут относиться к ныне открытым запасам, но еще не разработанным, и на совершенно новые месторождения соответственно.

( Читать дальше )

Блог им. OneginE |Саудовская Аравия снижает экспорт нефти

- 24 июля 2017, 21:41

- |

Саудовская Аравия идет на беспрецедентные шаги – ограничивает не только свою добычу, но и экспорт нефти.

Эр-Рияду нужны высокие цены не нефть – в следующем году страна планирует провести IPO крупнейшей в мире нефтяной компании и выручить от этого порядка 100 млрд долларов. Однако последнее снижение котировок ставят под сомнение успешность размещения акций.

Напомним, что в начале 2018 г. ближневосточное королевство собирается провести первичное предложение акций компании Saudi Aramco. Саудовская Аравия хочет продать 5% компании, таким образом оценивая всю организацию в 2 трлн долларов.

Имея ввиду свои намерения, страна в прошлом году выступила инициатором нынешней сделки по сокращению добычи “черного золота” среди стран ОПЕК+. Для поддержания рынка нефти страна снизила суточную добычу нефти ниже 10 млн баррелей. Теперь Эр-Рияд хочет ограничить свой экспорт – до 6,6 млн баррелей в день, сообщило агентство The Wall Street Journal. Так мало Саудовская Аравия не экспортировала с марта 2011 г.

( Читать дальше )

Блог им. OneginE |Медведи опять вытянули нефтяные цены ввверх

- 23 июля 2017, 17:29

- |

Западные инвестиционные фонды заметно сократили свои ставки на падение нефти – за неделю их количество уменьшилось на 1 млрд долларов.

Согласно данным Комиссии по торговле товарными фьючерсами портфель хедж-фондов пополнился длинными контрактами на 650 млн долларов и в то же самое время объем коротких позиций сократился на 1 млрд долларов. Таким образом, за неделю чистая длинная позиция по нефти выросла почти на 1,7 млрд до 9,9 млрд долларов.

В общей сложности инвестиционные фонды держали в своих активах 324 тыс. длинных и 109 тыс. коротких контрактов.

( Читать дальше )

Блог им. OneginE |Банки с Wall Street заработали рекордно мало от торговли сырьем

- 19 июля 2017, 18:15

- |

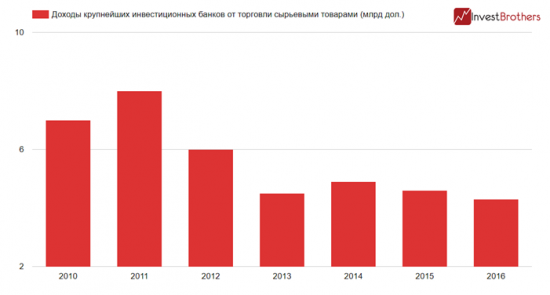

Крупнейшие инвестиционные банки с Wall Street зарабатывают все меньше на торговле сырьевыми товарами.

В 2016 г. крупнейшие 12 банков* заработали 4,3 млрд долларов на торговле сырьевыми товарами. К примеру, в 2015 г. их доход был равен 4,6 млрд, а в 2014 – 4,9 млрд. Прошлогодний результат является самым скромным с 2008 г., когда, кстати, был установлен абсолютный рекорд – 14,5 млрд долларов.

Так как рынок нефти является одним из самых крупных среди сырьевых, то основные средства крутятся именно на нем. Напомним, что 2008 г. цены на “черное золото” начали с 94 долларов за баррель, к середине лета они поднялись к 146 долларам, а закрыли год на уровне в 40 долларов за бочку. Таким образом, сначала котировки подскочили на 55%, а потом упали на 73%. Столь высокие колебания позволили инвестиционным банкам заработать рекордную прибыль.

За прошлый год цены на нефть выросли на 50%, однако существенное движение не помогло трейдерам получить доход, превышающий предыдущие годы.

( Читать дальше )

Блог им. OneginE |Суточная добыча сланцевой нефти приближается к 5,6 млн баррелей

- 18 июля 2017, 22:24

- |

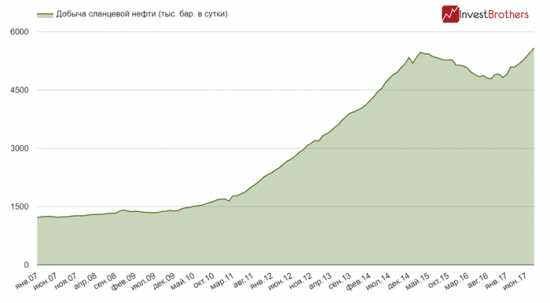

Несмотря на недельное снижение объемов добычи в США, сланцевые производители готовы установить в этом месяце новый рекорд производства.

Согласно оценкам Министерства энергетики США объем добычи сланцевой нефти в июне достиг 5,355 млн баррелей в день – рекордное значение с июля 2015 г. Однако уже в этом месяце нефтяникам удастся установить новый абсолютный максимум в размере 5,47 млн баррелей в сутки.

Самый значимый вклад в рост добычи будет внесен месторождением Permian. Вот уже 3 месяца к ряду производство в этом бассейне прибавляет более 60 тыс. баррелей в месяц. Другие месторождения также наращивают добычу, но более скромными темпами. В бассейне Eagle Ford в июне она увеличилась на 36 тыс. баррелей, в Niobrara – на 6,8 тыс.

Рост добычи не остановится и в следующем месяце, по расчетам Минэнерго США, в августе производство выйдет на 5,59 млн баррелей в сутки, увеличившись на 112,5 тыс. с июля.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс