Блог им. OneginE |Дождались! Американская нефть выходит на международные рынки

- 02 июня 2017, 11:19

- |

Объем экспорта нефти из США достиг максимальных значений за всю историю – на прошлой неделе Соединенный Штаты продавали за рубеж 1,3 млн баррелей в сутки.

Предыдущий рекорд был также установлен в текущем году. В начале февраля США отправили на экспорт 1,2 млн баррелей. Американская нефть стала активно поступать на международный рынок с начала текущего года. Пока поставки резко прыгают между 0,5 млн и 1,3 млн баррелей в сутки, однако это заметно больше, чем было в прошлом году. Среднесуточный объем экспорта в 2016 г. находился на уровне 485 тыс. баррелей, в текущем этот показатель поднялся до 785 тыс.

Если брать в расчет последние данные Министерства энергетики США, то Америка вышла на девятое место в мире по объему экспорта нефти. Она опередила Казахстан, Мексику, Великобританию, Объединенные Арабские Эмираты, Азербайджан и Катар, также страна вплотную приблизилась к Норвегии, до которой ей не хватает каких-то 46 тыс. баррелей.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 8 )

Блог им. OneginE |Загруженность нефтехранилищ США выросла до рекордных значений

- 01 июня 2017, 18:33

- |

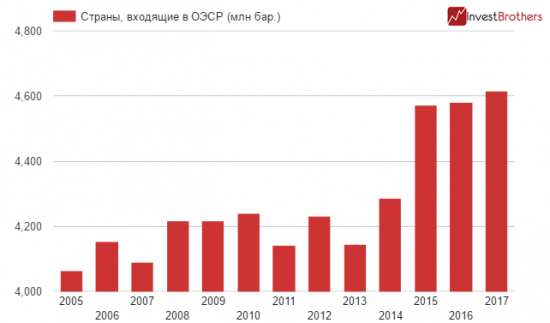

Загруженность нефтехранилищ США достигла своих максимальных значений с 2011 г. По состоянию на март 2017 г. они были заполнены на 69%.

Согласно данным Министерства энергетики США коммерческие хранилища страны могут вместить в себя около 621,4 млн баррелей нефти. По состоянию на конец первого квартала их загруженность поднялась до 69%, чего не было, как минимум, с 2010 г. – начало ведения статистики по данному показателю.

Кроме того, крупнейшее нефтехранилище в Кушинге было заполнено на 88%, что также является рекордным показателем за всю историю наблюдений.

( Читать дальше )

Блог им. OneginE |Активность бурения в США ненадолго снизилась

- 26 мая 2017, 22:02

- |

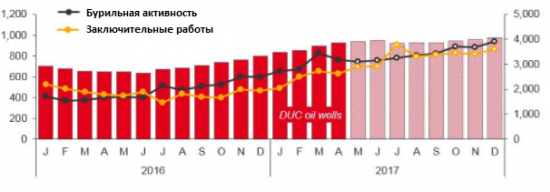

Рост количества нефтяных вышек на основных сланцевых месторождениях США замедлился. Объем установок на них по итогам недели увеличился всего лишь на 1 единицу.

По состоянию на 26 мая добычу нефти в Соединенных Штатах обеспечивали 722 вышки, что на 2 единицы больше, чем неделей ранее. Причем на месторождении Permian их стало на одну установку больше, а на Eagle Ford и вовсе осталось без изменений. В этих бассейнах объем вышек начал активно расти с октября прошлого года, увеличившись за это время на 159 и 45 штук соответственно.

По оценкам Rystad Energy, пик бурильной активности в этом году придется на март и декабрь. В апреле-июле будет наблюдаться относительное затишье, а вызвано это тем, что подходят к концу заключительные работы по запуску уже пробуренных скважин, где август будет самым насыщенным месяцем.

Возрождение бурильных работ произошло в середине прошлого года и тренд на увеличение будет продолжаться в течение всего 2017 г., несмотря на небольшую передышку. Также ожидается, что месторождение Permian продолжит обеспечивать большую часть прироста добычи на протяжении оставшихся 7 месяцев года.

( Читать дальше )

Блог им. OneginE |ОПЕК обеднела до уровней 90-х прошлого века

- 20 мая 2017, 00:41

- |

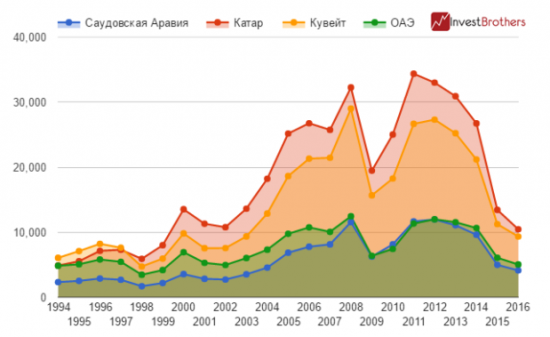

В прошлом году члены ОПЕК заработали от продажи нефти всего лишь 433 млрд долларов – наихудший показатель с 2004 г.

Страны ОПЕК в 2016 г. смогли заработать от продажи нефти на экспорт лишь 433 млрд долларов, для сравнения с 2011 по 2013 г. их выручка держалась выше 1 трлн долларов. Таким образом, становится понятно, почему картель пошел на сокращение добычи – выпадание доходов в 600-700 млрд долларов в год дают о себе знать.

Такие страны, как Саудовская Аравия, ОАЭ, Кувейт и Катар привыкли жить в достатке, а сейчас приходится даже экономить на бюджетных расходах. Причем Саудовская Аравия среди них самая бедная. Если считать по доходам на душу населения, то сейчас они вплотную приблизились к уровням 90-х прошлого столетия. Если в 2011-2013 гг. на одного среднестатистического жителя Катара приходилось более 30 тыс. долларов, то сегодня лишь 10 тыс.

По сравнению с 2015 г. доходы ОПЕК упали на 75,5 млрд долларов или на 14,8%. Однако в текущем году их выручка может вырасти более, чем на 105 млрд долларов, прогнозируют в Министерстве энергетики США. По итогам 2017 г. картель может заработать около 539 млрд долларов, а в следующем году около 595 млрд долларов.

( Читать дальше )

Блог им. OneginE |Американские нефтяники перестали банкротиться

- 19 мая 2017, 16:31

- |

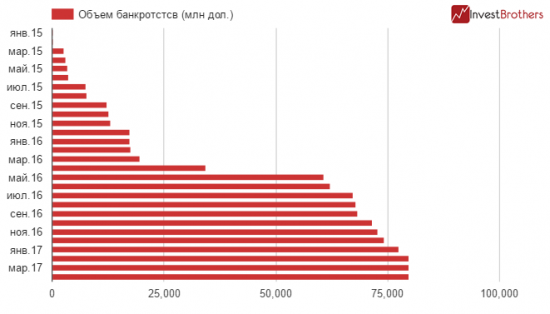

Нефтяные компании Северной Америки продолжают банкротится, однако куда с более скромной скоростью. В марте-апреле всего лишь 4 компании не смогли заплатить по своим долгам.

Согласно данным Haynes and Boone заявление о банкротстве в марте подали 2 компании, столько же и в апреле. Общая сумма неуплаченных долгов составила 132 млн долларов. С начала года объем банкротств достиг 5,7 млрд долларов, из них 2 млрд пришлось на Memorial Production Partners и 2,3 млрд на Vanguard Natural Resources.

Если сравнивать с показателями прошлого года, то сумма непогашенных долгов оказалось куда более скромной. За четыре месяца 2016 г. объем банкротств достиг 17 млрд долларов.

Прошлый год оказался очень непростым для нефтяной отрасли Северной Америки – за двенадцать месяцев года сумма заявлений о неспособности платить по обязательствам достигла 56,8 млрд долларов. К примеру, в 2015 г. этот показатель не превысил 17,4 млрд долларов.

( Читать дальше )

Блог им. OneginE |ОПЕК понадобились деньги Wall Street

- 18 мая 2017, 14:15

- |

ОПЕК как никогда старается стабилизировать нефтяные цены. Представители картеля провели ряд встреч с управляющими хедж-фондов.

За последние несколько месяцев десятки менеджеров хедж-фондов и нефтетрейдинговых компаний посетили первые в своем роде серии закрытых встреч с представителями ОПЕК, сообщил Эд Морс из Citigroup, он сам помогал в организации этих мероприятий.

Участники от картеля пытались объяснить, как сокращение добычи членами ОПЕК сможет снизить глобальный профицит предложения сырья. Однако складские запасы нефти продолжают оставаться на высоких уровнях и упрямо не хотят снижаться. С февраля 2017 г. цены на “черное золото” опустились на 10%, что заставило ряд управляющих фондов засомневаться.

В последнее время ОПЕК намеренно борется с “шортами”, заявил официальный представитель картеля. В качестве примера он привел заявление о достижении договоренности о сохранении квот на добычу нефти между Саудовской Аравией и Россией до марта следующего года.

( Читать дальше )

Блог им. OneginE |Падение нефти было оплачено мелкими спекулянтами

- 07 мая 2017, 12:40

- |

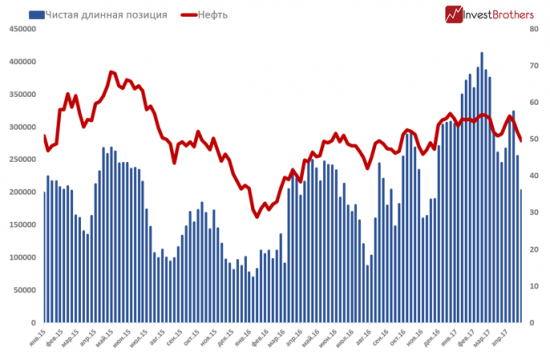

Хедж-фонды заранее приготовились к обвальному падению нефти и закрыли часть своих длинных позиций по сырью.

За предыдущую рабочую неделю западные фонды сократили количество длинных позиций по нефти в своих портфелях на 23 тыс. контрактов, одновременно увеличив объем коротких на 29 тыс. контрактов. В общей сложности ими был сделан ход в пользу падения сырья на 52,3 тыс. контрактов или на 2,5 млрд долларов. Причем эти действия были предприняты как раз за несколько дней до обвала котировок. В итоге общая чистая длинная позиция хедж-фондов опустилась к 203 тыс., тем самым уравнявшись со средним уровнем последних двух с половиной лет.

Если посмотреть на чистую позицию основных участников рынка, то она достигла своего экстремума. Чистая короткая позиция по нефти превысила 46,4 тыс. контрактов. Получается, что нынешнее падение оплачивают мелкие спекулянты, которые сделали противоположную ставку.

( Читать дальше )

Блог им. OneginE |Объем банкроств нефтяных компаний США достиг 78 млрд долларов

- 04 апреля 2017, 12:20

- |

Несмотря на рост котировок на «черно золото», нефтегазовые компании Северной Америки продолжают банкротиться. С начала года объем банкротств составил 5,5 млрд долларов.

Четыре из пяти банкротств пришлось на штат Техас, США. Такая компания, как Vanguard Natural Resources объявила в феврале текущего года, что не может обслуживать свой долг объемом в 2,3 млрд долларов. Однако это все же меньше, чем самое крупное банкротство прошлого года, когда компания Sandrdge Energy не смогла заплатить 8,3 млрд долларов.

На фоне дорожающих цен на нефть объем банкротсв пошел на убыль, но с октября 2016 г. все равно держится на уровне в 2,3 млрд долларов в месяц. Самым тяжелым периодом для отрасли стали апрель и май прошлого года. Тогда компании Северной Америки не смогли расплатиться по долгам в 14,8 и 26,3 млрд долларов соответственно. Всего с 2015 г. корпорации Северной Америки не смогли погасить долги на сумму в 79,7 млрд долларов.

( Читать дальше )

Блог им. OneginE |Праздник на рынке нефти может продолжиться

- 02 апреля 2017, 11:07

- |

Западные фонды продолжают сокращать свои длинные позиции по нефти и наращивать короткие. За прошедшую неделю их ставка на рост «черного золота» снизилась еще на 800 млн долларов.

По состоянию на 28 марта хедж-фонды в общей сложности держали в своих портфелях 361,3 тыс. длинных и 116,7 тыс. коротких контрактов. Таким образом, чистая длинная позиция упала на 16 тыс. контрактов до 244,6 тыс., что эквивалентно 12,2 млрд долларам. Максимальная ставка на рост нефти была сделана фондами в феврале 2017 г., после чего началось ее постепенное сокращение, что и вызвало коррекцию.

Однако в конце января — начале февраля, как раз перед падением котировок, хедж-фонды резко снизили свою чистую длинную опционную позицию по сырью. В течение первого месяца года она упала на 23 тыс. контрактов и опустилась к символическим 4 тыс. Но в середине марта участники торгов принялись наращивать свои ставки на рост нефти и к 28 марта довели их до 34,4 тыс. контрактов.

( Читать дальше )

Блог им. OneginE |Американские нефтяники стали меньше страховать себя от падения цен

- 30 марта 2017, 14:22

- |

Производители нефти продолжают страховать себя от падения котировок на сырье и продают фьючерсы на «черное золото». По состоянию на прошлую неделю объем их чистой короткой позиции составлял 246,4 тыс. контрактов.

Продав фьючерсы на сырье, нефтяники застраховали себя от падения котировок и обеспечили себя заказами по заранее оговоренной цене на 246,4 млн баррелей. На 24 марта объем производства «черного золота» в США вырос до 9,1 млн баррелей в день, таким образом, производители захеджировали* себя на 27 дней. То есть, падение котировок начнет сказываться на их деятельности примерно через месяц.

В текущем году в среднем хедж от падения цен на нефть в переводе на дни составлял 30 дней, в то время как в 2016 г. 29 дней, а в 2015 17 дней. Следовательно обвал котировок научил производителей активнее пользоваться фьючерсами и страховать свою деятельность от низких цен.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс