Блог им. OneginE |Клиенты Сбербанка купили золота на 78,4 млрд руб.

- 25 декабря 2024, 18:30

- |

Сбербанк сообщил, что с начала 2024 года его клиенты вложили 78,4 млрд рублей в золото и 5,4 млрд рублей в серебро. Общий объем приобретенных клиентами банка драгоценных металлов составил 77,4 тонны, из которых 15% пришлось на слитки.

Ссылка на пост

- комментировать

- Комментарии ( 3 )

Блог им. OneginE |Банки продают золото из своих портфелей

- 03 декабря 2024, 11:32

- |

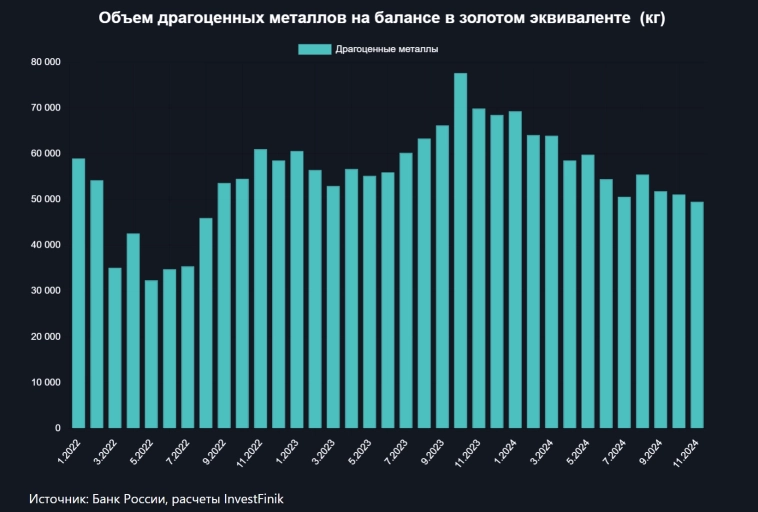

Российские банки сокращают свои вложения в золото и драгоценные камни. Согласно отчету Банка России и расчетам InvestFinik, к началу ноября на балансе кредитных организаций в золотом эквиваленте хранилось 49,6 тонн, что является самым скромным объемом с августа 2022 г., когда этот объем был равен 46 тоннам.

Тренд на снижение вложений в драгоценный металл наметился с конца прошлого года, так, на октябрь 2023 г. в банках находилось почти 77,7 тонн золота. Таким образом, за год данная позиция сократилась на 36%.

Ссылка на пост

Блог им. OneginE |Инвесторы возвращаются в золото

- 22 ноября 2024, 12:32

- |

После коррекции на рынке золота приток средств в фонды ETF , инвестирующие в драгоценный металл, возобновился. Так, эта среда была пятым днем подряд, когда фиксировались чистые покупки. С 14 по 20 ноября объем совокупного притока в крупнейшие золотые ETF составил 909,2 млн долларов.

До этого на протяжении почти трех недель наблюдался отток капитала. В период с 24 октября по 13 ноября сумма выведенных средств превысила 1,6 млрд долларов.

Ссылка на пост

Блог им. OneginE |Рубль рискует потерять еще! Нет позитива для рынка акций. Нефть может начать расти.

- 21 ноября 2024, 17:00

- |

Блог им. OneginE |Из фондов серебра и золота наметился отток средств

- 19 ноября 2024, 13:39

- |

На фоне коррекции на рынках драгметаллов инвесторы изымают свои средства из фондов ETF. Так, из крупнейших фондов золота с конца октября было выведено более 1,1 млрд долларов, а из фондов серебра порядка 293 млн.

В отличие от золота, серебро с конца мая показало резкий всплеск интереса. За пять месяцев чистый отток капитала в более чем 1,3 млрд долларов превратился в чистый приток в 586 млн, однако в ноябре инвесторы начали фиксировать прибыль.

Многие эксперты прогнозируют сохранение спроса на золото и серебро в течение последующего года, что должно будет привести к росту цен на них.

Ссылка на пост

Блог им. OneginE |Почему не растет рубль? Чего ждать от рынка акций? И почему падают металлы с нефтью?

- 13 ноября 2024, 16:33

- |

Блог им. OneginE |Обзор. Фондовый рынок России, рубль, нефть, золото, США

- 20 сентября 2024, 09:27

- |

Итоги 19.09.2024‼️

Фондовый рынок России. Вчера рынок пытался преодолеть уровень сопротивления, но не смог. Однако позитивно то, что мы не свалились вниз после теста уровня.

Ликвидность постепенно улучшается. Крупный капитал пока выжидает. Из негатива — Индекс ОФЗ обновил минимумы, то есть участники рынка пока не верят в завершение цикла ужесточения. Для устойчивого роста нужен слом тренда в облигациях. Его пока нет. Но несмотря на это, пока мой базовый сценарий тот же — отскок до 3 000 п. по Индексу Мосбиржи.

Рубль. Вчера с утра было сильное движение против рубля, однако потом в юане прошла коррекция.

Ситуация с юаневой ликвидностью напряженная, но все равно немного улучшилась. Технически, по моему взгляду, как писал ранее, пока восходящее движение в юане закончилось. В ближайшее время жду, что курс постоит на текущих уровнях, тем более что налоговый период на подходе. Потом рынок определит дальнейшее движение. Будем мониторить ситуацию.

Фондовый рынок США. Вчера Америка обновила исторические максимумы и сделала она это с гэпом вверх. Инвесторы отыгрывают оптимизм от снижения ставок. Пока мой сценарий здесь не оправдывается. Наблюдаем, ждем точек входа.

( Читать дальше )

Блог им. OneginE |Последний шанс для рубля. Стоит ли сейчас покупать акции?

- 19 сентября 2024, 14:22

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс