Блог им. OneginE |Минфин США занял в январе более 1 трлн долларов, как это сказывается на ликвидности?

- 14 февраля 2019, 18:17

- |

В четвертый раз в своей истории Минфин США занял за месяц более 1 трлн долларов.

В январе 2019 г. объем общего выпуска американских государственных облигаций составил 1,02 трлн долларов. Напомним, что в августе и ноябре 2018 г. Минфин разместил «трежериз» на 1,08 и на 1,07 трлн долларов.

Месячный объем размещения Минфином США (млрд дол.)

До этого так много ведомство занимало на открытом рынке в далеком октябре 2008 г. Правда, если тогда такие операции были вызваны кризисной ситуацией в экономике страны, то сейчас причиной является госдолг США, который 11 февраля превысил отметку в 22 трлн долларов.

В то же самое время столь высоких объемов не стоит бояться, думая, что происходит изъятие ликвидности. Каждый день Министерство финансов производит операции по выплате процентов и погашению ранее выпущенных бумаг. К примеру, за январь госдолг США увеличился всего на 8 млрд долларов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. OneginE |Банковская система России обретает признаки стабильности

- 14 февраля 2018, 18:04

- |

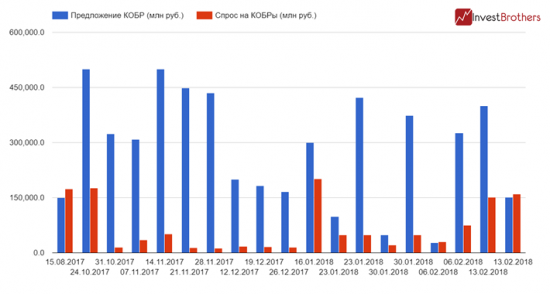

Российские банки распробовали КОБРы ЦБ – спрос на облигации наконец-то оживился.

Банк России проводит размещение купонных облигаций (КОБР) с августа прошлого года. Однако данный инструмент не пользовался популярностью среди кредитных организаций – Центральному банку с трудом удавалось привлечь хоть какие-то средства. К примеру, с 31 октября по 26 декабря спрос на бумаги в редких случаях превышал 51 млрд рублей, тогда как предложение было на сотни миллиардов.

Вчера регулятору удалось продать облигаций на 311 млрд рублей, где первый аукцион был раскуплен полностью, даже с небольшой переподпиской. Вторые “торги” оказались не столь удачными: из 400 млрд было размещено 151 млрд. Однако если сравнивать с результатами прошлого года, то текущий интерес к бумагам достаточно высокий.

Резюме

Отсутствие спроса на КОБРы в 2017 г. было связано, скорее всего, с окончанием финансового года – банки предпочитали держать ликвидность поближе к себе.

( Читать дальше )

Блог им. OneginE |Банк России создает дефицит рублевой ликвидности?

- 15 декабря 2017, 21:20

- |

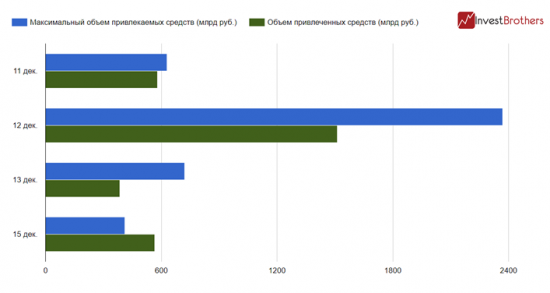

Центральный банк за пять рабочих дней провел четыре депозитных аукциона, на которых привлек почти 2,9 трлн рублей.

В пятницу прошел еще один аукцион, на котором Банк России абсорбировал 410 млрд рублей. Кредитные организации передали регулятору средства на 3 дня.

В основном для изъятия излишней ликвидности ЦБ использует недельные аукционы. В помощь к ним Банк России использует “аукционам точечной настройки”, где срок размещения средств составляет от одного до нескольких дней.

На этой неделе прошло четыре аукциона, из которых один был недельным, а остальные двух-трех дневные. Причем в отличие от трех предыдущих, сегодняшние “торги” прошли с повышенным спросом со стороны банков. Они хотели разместить на депозитах в ЦБ 567 млрд рублей.

Кроме депозитных аукционов Банк России использует еще и купонные облигации, которые периодически выпускает сроком на три месяца. Однако до сих пор этот инструмент не пользуется популярностью у кредитных организаций. На текущий момент эмитировано бумаг на 1,2 трлн рублей, а куплено лишь на 325 млрд.

( Читать дальше )

Блог им. OneginE |Мировые ЦБ начнут изымать ликвидность с рынка уже в 2018 г.

- 07 декабря 2017, 11:00

- |

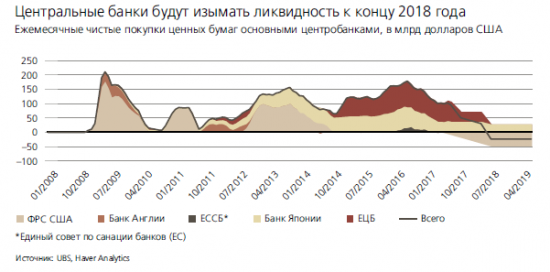

Следующий год пройдет под эгидой ужесточения монетарной политики центральными банками мира, однако переживать не стоит, считают в швейцарском банке UBS.

“В следующем году центральные банки будут ужесточать денежную политику. Мы не видим причин для тревоги. Более того, повышение процентных ставок может открыть некоторые возможности. Но инвесторы должны быть готовы к росту волатильности и корреляции между классами активов и к более широкому разбросу доходности по акциям”, отметили в UBS.

Согласно прогнозу швейцарского банка, в 2018 г. ФРС США сократит свой баланс менее, чем на 10%. Также регулятор дважды пойдет на повышение процентных ставок.

Сегодня в мире основной печатный станок работает в Европе и Японии. ЕЦБ сегодня ежемесячно покупает финансовых активов на 60 млрд долларов, с января сумма снизится до 30 млрд. В UBS ожидают, что “к концу года” покупки закончатся.

( Читать дальше )

Блог им. OneginE |Банки опять не захотели брать бюджетные деньги

- 31 октября 2017, 15:15

- |

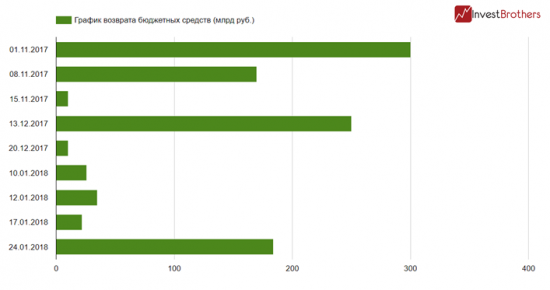

Российские банки в очередной раз отказались от бюджетных денег – ни один аукцион по размещению средств не состоялся на прошлой неделе.

В течение прошлой недели Федеральное казначейство провело три рублевых и один долларовый аукцион по размещению бюджетных средств на счетах в кредитных организациях. Рубли предлагались банкам объемом в 200 млрд, а доллары на сумму в 700 млн. К пятнице объем средств, переданных банкам остался на том же уровне, что и в четверг – 1 трлн рублей.

Это вторая неделя подряд, когда банки отказались брать бюджетные средства. Неделей ранее Минфину не удалось пристроить 150 млрд рублей.

Завтра кредитным организациям будут предложены 400 млрд рублей на срок в 49 дней. Ставка по депозитам – 7,84%. Вполне возможно, что этот аукцион будет успешным, так как 01 ноября банки должны будут вернуть ведомству 300 млрд рублей.

Резюме

Проводя такого рода аукционы, Минфин дает понять, что доходы бюджета в этом году больше, чем предполагалось и министерство спокойно может разместить свободные средства до следующего года.

( Читать дальше )

Блог им. OneginE |Банк России хочет лишить банки 1 трлн рублей

- 19 октября 2017, 19:53

- |

Банк России в ближайший месяц заберет с рынка 1 трлн рублей. Регулятором принято решение об эмиссии двух дополнительных облигационных займов.

Согласно информационному письму, опубликованному на официальном сайте ЦБ, регулятор планирует провести эмиссию второго и третьего выпусков купонных облигаций Банка России (КОБР). Напомним, что долговые бумаги продаются только кредитным организациям.

Второй выпуск будет предложен банкам 24 октября. Объем эмиссии – 500 млрд рублей. Срок обращения – 85 дней или до 17 января 2018 г. Облигации будут иметь доходность равную процентной ставке ЦБ.

Третий выпуск планируется разместить позднее: 14-15 ноября. Объем привлекаемых средств и процентная ставка будут аналогичны второму выпуску.

Напомним, что 15 августа Банк России выпустил первую КОБРу, абсорбировав с рынка 150 млрд рублей. Планируемый срок возврата – 15 ноября 2017 г. Как раз сразу после чего будут выпущены новые облигации.

Резюме

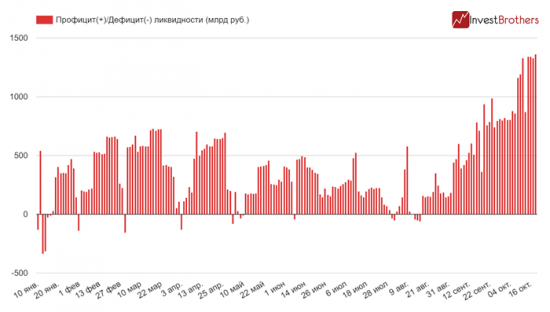

На протяжении всего октября профицит банковского сектора непрестанно растет. К 18 октября он достиг 1,36 трлн рублей. Кроме того, чтобы убрать с рынка излишние средства регулятор проводит депозитные аукционы “точечной настройки”.

( Читать дальше )

Блог им. OneginE |Российские банки отказываются от бюджетных денег

- 17 октября 2017, 00:05

- |

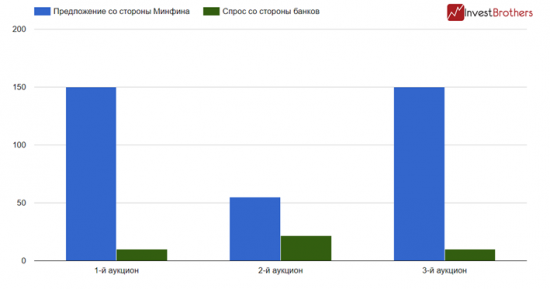

Бюджетная ликвидность, предоставляемая Министерством финансов, оказалась ненужной – российские банки выбрали лишь 12% средств.

На прошлой неделе состоялось три аукциона по отбору заявок на размещение бюджетных средств на вкладах в банках. Согласно графику Федерального казначейства, планировалось передать в банки до 355 млрд рублей. Однако спрос со стороны кредитных организаций оказался очень скромным.

В общей сложности из всей суммы банки взяли на свои счета лишь 41,8 млрд рублей или 12% всех предлагаемых средств. Причем самый высокий спрос наблюдался на аукционе с длинным сроком размещения – 96 дней.

Доступ к бюджетным средствам имеют банки лишь с кредитным рейтингом АКРА “А+” и выше, а таких лишь 20 организаций. Как ни странно, ВТБ не имеет рейтинга от Аналитического кредитного рейтингового агентства.

То есть, средства бюджета размещаются только в надежных кредитных организациях, а они привлекают деньги по более низким ставкам. Если Минфин готов передать банкам средства под 8,07%, то, согласно мониторингу ЦБ, максимальная процентная депозитная ставка крупнейших банков страны составляет 7,24%.

( Читать дальше )

Блог им. OneginE |Банкам срочно понадобилась долларовая ликвидность

- 15 сентября 2017, 11:31

- |

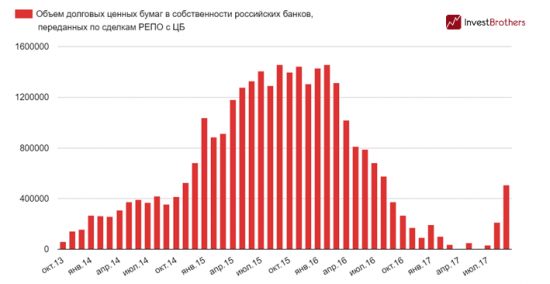

Банк России свернул операции валютного РЕПО, однако банкам по-прежнему нужны доллары и некоторым довольно-таки много.

Согласно данным Центрального банка, к началу сентября кредитные организации страны заложили ЦБ долговых ценных бумаг, номинированных в долларах, на сумму в 506,8 млрд рублей. По нынешнему курсу это примерно 8,8 млрд долларов. В последний раз так много облигаций находилось в залоге у регулятора в июле 2016 г.

Стоит также отметить, что лишь три месяца назад объем залога не превышал и 2 млрд рублей – взлет за лето в 284 раза.

В основном закладывали долговые ценные бумаги других государств – на 444 млрд рублей. Корпоративных облигаций не так много – 62,5 млрд.

Спрос на евро не такой высокий, как на доллары. Долговых бумаг, номинированных в европейской валюте, заложено лишь на 3,9 млрд рублей.

Резюме

Напомним, что к июлю задолженность кредитных организаций перед Банком России по валютному РЕПО составляла порядка 1,5 млрд долларов.

( Читать дальше )

Блог им. OneginE |Банковская система России столкнулась с дефицитом ликвидности

- 14 августа 2017, 19:42

- |

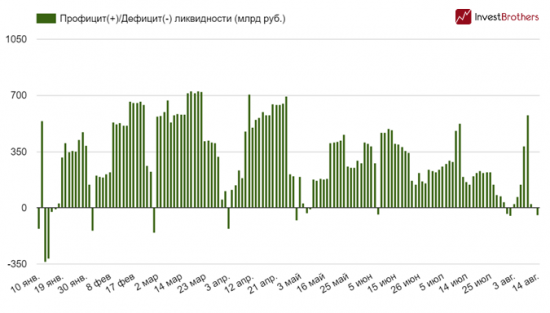

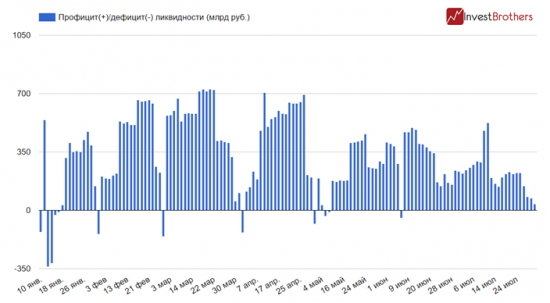

Российская банковская система столкнулась с нехваткой рублевой ликвидности. За август это уже третий раз, когда структурный профицит превращается в дефицит.

К началу сегодняшнего дня дефицит рублевой ликвидности составил 46,7 млрд рублей. До этого банковская система сталкивалась с дефицитом 01 и 02 августа, когда он достигал 38,7 и 53,3 млрд рублей соответственно. Однако если нехватка рублевых средств в начале месяца – это нормальное явление (5 из 8 случаев в 2017 г.), то в середине месяца это происходит реже, если не брать в расчет январь и май, где картина искажается из-за большого количества праздников.

Кроме того, в этот раз дефицит сопровождается ростом заложенных средств через инструменты “валютный своп” и РЕПО перед Центральным банком. Через такого рода механизмы кредитные организации задолжали регулятору почти 667 млрд рублей – рекордное значение с начала года.

( Читать дальше )

Блог им. OneginE |Для борьбы с ослаблением рубля Банк России запускает КОБРу

- 01 августа 2017, 11:24

- |

Спустя шесть лет Банк России решил выпустить облигации центрального банка. Таким образом он борется с профицитом денежной ликвидности.

Согласности информационному письму Банка России, регулятор принял решение произвести эмиссию купонных облигаций Банка России (КОБР). В рамках данного выпуска инвесторам будут предложены долговые бумаги со сроком погашения через 92 дня – 15 ноября 2017 г.

Аукцион планируется провести 15 августа 2017 г., облигации будут распределены среди кредитных организаций России. Это размещение будет первым с 2011 г., когда регулятор провел неудавшийся аукцион.

Однако на нем ЦБ может не остановиться. “В дальнейшем решения об эмиссии новых выпусков КОБР будут приниматься по мере необходимости, с учетом прогноза ликвидности банковского сектора в целях абсорбирования устойчивой части структурного профицита ликвидности, если ее объем станетзначительным“, заявили в Центральном банке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс