Блог им. OneginE |Иностранцы постепенно выходят из рубля

- 28 апреля 2017, 15:26

- |

Иностранные инвесторы начали выводить свои средства из рубля — этот вывод можно сделать из объема их операций на внебиржевом кассовом валютном рынке России.

За последний месяц российский рубль активно снижался 7 и 26 апреля, потеряв по отношению к доллару 85 и 99 копеек в течение торговой сессии. Данные коррекционные движения были сопряжены с резким ростом объема операций со стороны нерезидентов. К примеру, 7 и 26 апреля дневной оборот на внебиржевом кассовом рынке России с иностранными участниками достиг 2,6 млрд долларов, в то время как средний показатель месяца держался на уровне в 1,7 млрд долларов.

С начала года именно резкий рост объемов операций со стороны нерезидентов служил причиной роста доллара. Как только оборот падал до нормальных показателей, укрепление рубля возобновлялось.

Однако в апреле интерес иностранных участников рынка к российской валюте заметно поугас, особенно это было заметно в середине месяца. Двухпроцентное падения рубля на фоне роста объемов операций со стороны нерезидентов, случившееся 26 апреля, стало явным признаком того, что иностранцы постепенно выходят из рубля.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. OneginE |Спекулянты вновь поверили в девальвацию рубля

- 20 апреля 2017, 15:07

- |

Резкое падение нефтяных цен заставило действовать спекулянтов — за вчерашний день ими было открыто коротких позиций по рублю примерно на 6,5 млрд рублей.

Неожиданное снижение котировок «черного золота» воодушевило российских спекулянтов к действиям. За 19 апреля они купили более 115 млн долларов. В то же самое время была продана уже имеющаяся валюта на 65,9 млн долларов. Чистая длинная позиция по американцу поднялась к 880 млн долларам или к 49,3 млрд рублям.

Спекулянты ждут девальвации рубля с осени прошлого года, как раз с тех пор постепенно увеличивается разница между длинными и короткими позициями по доллару. Текущий объем ставок на рост американца соразмерен с октябрьскими и ноябрьскими ожиданиями участников рынка. Тогда в их портфелях находилось более 1 млн фьючерсных контрактов на доллар.

Пока большая часть спекулянтов остается в проигрыше, так как рубль так и не хочет сдаваться, укрепившись с середины ноября прошлого года на 15%. Однако в этот раз российской валюте не удалось во второй раз за полтора месяца преодолеть уровень в 55,5 — 56 рублей за доллар, что придает надежду на возможный отскок. Также подоспела на помощь и нефть, упав за день на 3,5%.

( Читать дальше )

Блог им. OneginE |Западные спекулянты воспользовались американским ударом по Сирии и купили рубли

- 16 апреля 2017, 21:06

- |

Западные спекулянты не испугались действий американского президента Дональда Трампа и решили воспользоваться возможностью, нарастив свои позиции по российскому рублю.

Несмотря на рост напряженности между Москвой и Вашингтоном, западные хедж-фонды продолжили увеличивать свои ставки на укрепление рубля. За неделю количество длинных позиций по российской валюте увеличилось на 3,9 тыс. контрактов, до рекорда последних лет — 34,8 тыс. контрактов, что эквивалентно 87 млрд рублям.

Росло и количество коротких позиций, однако более медленными темпами. По состоянию на 11 апреля фонды аккумулировали на своем балансе около 11,2 тыс. коротких контрактов. Таким образом, общая чистая длинная позиция по рублю увеличилась до 23,6 тыс. контрактов или 59,1 млрд рублей.

( Читать дальше )

Блог им. OneginE |Рост внешнего долга России — одна из причин крепкого рубля

- 13 апреля 2017, 18:35

- |

Российский внешний долг вырос по итогам первого квартала на 16 млрд долларов, такими темпами он не рос с первой половины 2014 г.

По предварительным оценкам Центрального банка внешний долг России к концу первого квартала 2017 г. увеличился до 530 млрд долларов, что на 16,2 млрд больше, чем на начало текущего года. Основной вклад был сделан предприятиями страны, которые нарастили внешние заимствования на 8 млрд долларов. Обязательства российского бизнеса теперь составляют около 350,7 млрд долларов, чего не было с октября 2015 г.

Не осталось в стороне и государство, за первые три месяца года его долг вырос на 3,5 млрд долларов, благодаря наращиванию объемов ОФЗ. Однако стоит отметить, что около 70% всего госдолга страны номинировано в рублях. Таким образом, правительство страны пытается по максимуму избавиться от валютных рисков.

Также становится отчасти понятно, почему российский рубль чувствует себя так уверенно, даже на падающей нефти. Помимо положительного сальдо торгового баланса, который по итогам трех месяцев года составил около 34,5 млрд долларов, в России идут еще и заемные доллары. По данным все того же Центрального банка за январь-март российские заемщики должны были погасить около 29 млрд долларов внешних обязательств. То есть, за первый квартал было привлечено примерно 45 млрд нового долга.

( Читать дальше )

Блог им. OneginE |Россияне верят в стабильность рубля

- 11 апреля 2017, 17:11

- |

Население России увеличило свой спрос на наличную валюту по сравнению с январем 2017 более, чем на 22%. За февраль гражданами страны было куплено и снято со счетов около 4,7 млрд долларов.

По итогам февраля население страны купило 2,5 млрд долларов и сняло с банковских счетов еще около 2,2 млрд. Таким образом, общий спрос на иностранную валюту достиг 4,7 млрд долларов. Для сравнения в январе 2017 г. было куплено около 1,8 млрд долларов и снято 2 млрд.

В отличие от начала прошлого года граждане предпочитают больше покупать валюту, нежели снимать ее со счетов. К примеру, в январе и феврале 2016 г. население изымало из банков в среднем на 1,7 млрд долларов больше, чем покупало.

Чистый спрос на иностранную валюту по итогам февраля 2017 г. составил 1,5 млрд долларов, опережая аналогичный показатель февраля 2016 г. на 1,1 млрд долларов. Количество операций по приобретению валюты достигло 1,7 млн сделок, увеличившись за месяц на 32%. Средний размер операции составил 1,5 тыс. долларов. Однако интерес к долларам и евро со стороны граждан остается на невысоком уровне — общий объем сделок остается ниже средних уровней 2014 — 2016 гг.

( Читать дальше )

Блог им. OneginE |Банк России сдерживает падение рубля

- 10 апреля 2017, 19:45

- |

Центральный банк предпочел не оставаться в стороне и предпринял ряд мер по поддержанию стабильности на российском валютном рынке. За пятницу и понедельник он абсорбировал с рынка 890 млрд рублей.

Рынки не смогли не заметить ракетного удара США по сирийской авиабазе и российский рубль после данного события упал по отношению к американскому доллару почти на 2%. Снижение могло быть более существенным, если бы в дело не вмешался Центральный банк России. Регулятор провел два депозитных аукциона по привлечению рублевых средств кредитных организаций. За 7 и 10 апреля банки передали ЦБ 890 млрд рублей.

Традиционно Банк России проводит депозитные аукционы по вторникам, однако в этот раз геополитическая обстановка вынудила выйти его на несколько дней раньше. Пятничные средства были привлечены со сроком на 3 дня, а сегодняшними со сроком — 1 день. Таким образом, была абсорбирована излишняя рублевая ликвидность, которая ввиду сложившейся ситуации могла бы пойти на валютный рынок.

( Читать дальше )

Блог им. OneginE |Мнения западных и российских спекулянтов по рублю по-прежнему расходятся

- 03 апреля 2017, 16:21

- |

Хедж-фонды третью неделю подряд наращивают свои ставки на рубль. С 21 по 28 марта они увеличили количество длинных позиций еще на 2,7 млрд рублей.

По состоянию на 28 марта в портфелях фондов находилось 21 тыс. длинных и 3,2 тыс. коротких контрактов. Таким образом, чистая длинная позиция по рублю составила 17,7 тыс. контрактов, что эквивалентно 44,3 млрд рублям. Однако по сравнению с прошлой неделей спекулянты увеличили ставки не только на рост рубля, но и на его падения. Так, за неделю «шорт» вырос на 856 контрактов.

А вот российские спекулянты на протяжении всей прошедшей недели постепенно наращивали короткие позиции по рублю — чистая длинная позиция по доллару против российской валюты увеличилась до 764 тыс. контрактов или до 43,6 млрд рублей.

Физические лица — участники торгов на Московской бирже — активно ставят против российской валюты с октября прошлого года и с тех пор продолжают нести потери.

( Читать дальше )

Блог им. OneginE |Минфин намекает, что не верит в долгосрочную крепость рубля?

- 30 марта 2017, 22:10

- |

Минфин положил на депозиты банков страны дополнительные 50 млрд рублей, увеличив сумму, размещенную на срочных счетах кредитных организаций России, до 470 млрд рублей.

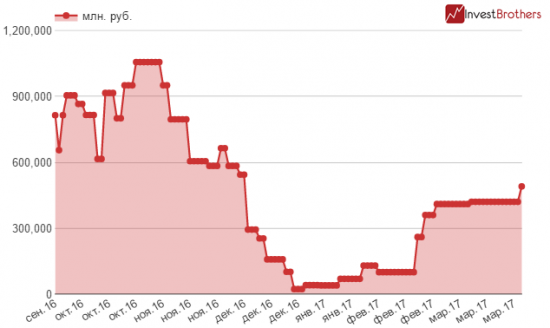

Традиционно ведомство размещает свободный остаток средств на счетах в банках и в плоть до конца года они постепенно увеличиваются. Основная фаза их расходования приходится на четвертый квартал года. Так, в начале ноября прошлого года на депозитах кредитных организаций аккумулировалось более 1 трлн рублей, которые в течение двух месяцев были полностью израсходованы.

Активное пополнение счетов в этом году началось в феврале, когда в течение месяца Минфин разместил 310 млрд рублей. Вчера министерство пополнило свои вклады еще на 49,5 млрд рублей. Также вчера ведомство провело аукцион по размещению ОФЗ, где было выручено около 45,5 млрд рублей со средневзвешенной ставкой в 9,07%. Получается что все средства, и даже больше, были переданы в кредитные организации. Деньги были размещены на срок в 35 дней со ставкой — 9,25%. Таким образом, за месяц Министерство финансов заработает на разнице ставок 7,8 млн рублей.

( Читать дальше )

Блог им. OneginE |Минфин установил рекорд по привлечению средств через ОФЗ

- 29 марта 2017, 17:44

- |

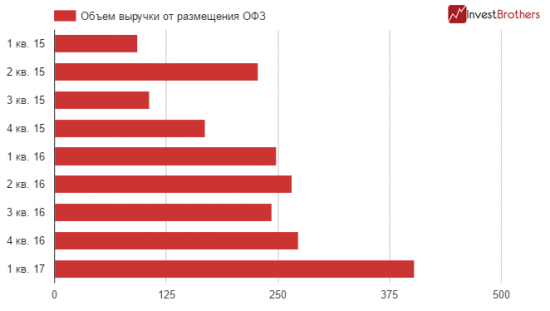

Министерство финансов перевыполнило свой квартальный план по размещению ОФЗ на 400 млрд рублей, реализовав бумаги на 402,9 млрд рублей.

Сегодня Минфин провел два аукциона по размещению облигаций федерального займа, где инвесторам были предложены 16-ти и 3-х годовалые бумаги объемом в 25 и 20 млрд рублей соответственно. Сегодняшний спрос инвесторов на бумаги превысил предложение на 55 млрд рублей.

В отличие от результата недельной давности ведомству удалось реализовать все ОФЗ, тем самым установив квартальный рекорд. Для сравнения в четвертом квартале 2016 г. министерство привлекло лишь 272,9 млрд рублей.

Благодаря сегодняшнему успеху был побит и месячный рекорд по привлечению средств, теперь новый максимум равен 155 млрд рублей. Этому не помешали и праздничные дни, «украв» у ведомства два аукциона.

Вполне возможно, что успеху аукциона Минфин отчасти обязан Центральному банку. Вчера состоялся депозитный аукцион по размещению средств кредитных организаций на счетах регулятора. При спросе в 769 млрд рублей ЦБ готов был принять лишь 320 млрд.

( Читать дальше )

Блог им. OneginE |Российские банки приготовились к ослаблению курса рубля

- 24 марта 2017, 12:08

- |

Российские банки в январе текущего года существенно нарастили свои длинные позиции по доллару. По итогам первого месяца года их совокупная чистая балансовая позиция по американской валюте увеличилась на 692 млрд рублей.

По состоянию на начало февраля российскими кредитными организациями было открыто длинных позиций по доллару на 463,9 млрд рублей и коротких на 180,4 млрд (чистая короткая позиция обозначается со знаком «-«, в этом случае знак «+», что говорит о еще большей длинной позиции). Таким образом, общий объем «лонгов» по американской валюте составил 644,3 млрд рублей.

Месяцем ранее чистая длинная позиция впервые за последние два года оказалась в отрицательной зоне, то есть в начале 2017 г. банки не верили в рост доллара или предпочли отказаться от каких-либо действий. Однако по итогам января они сменили свое мнение. В последний раз они делали столь высокую ставку на рост американской валюты в декабре 2015 г., как раз за полтора месяца до установления абсолютного минимума по рублю, после чего методично сокращали свои длинные позиции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс