Блог им. OneginE |Инвестиционные фонды не хотят покупать нефть

- 16 июля 2017, 14:11

- |

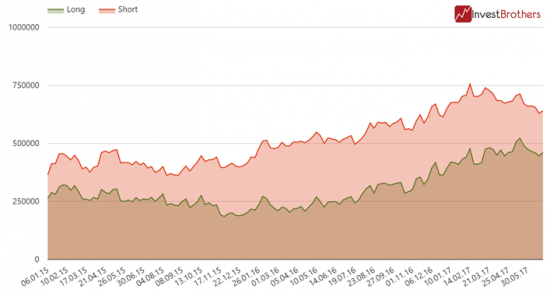

Хедж-фонды предпочли приступить к последовательному закрытию коротких позиций по нефти. За неделю количество “шортов” сократилось на 35 тыс. контрактов.

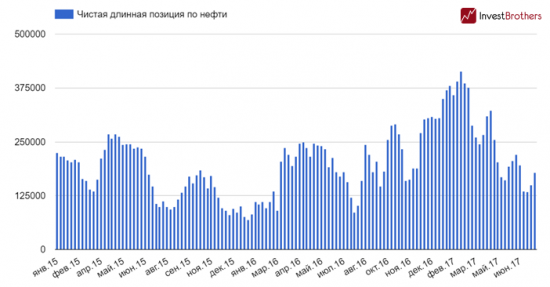

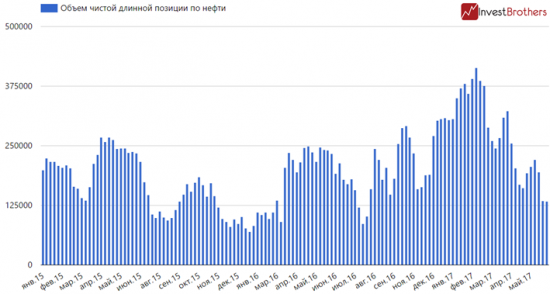

Согласно данным Комиссии по торговле товарными фьючерсами по состоянию на 11 июля в портфелях инвестиционных фондов находилось 309,9 тыс. длинных и 131,2 тыс. коротких контрактов. Получается, что чистая длинная позиция по нефти выросла до 178,7 тыс. контрактов или до 8,2 млрд долларов, что на 1,2 млрд больше, чем неделей ранее.

Это уже вторая неделю подряд, когда фонды сокращают объем “шортов”. За период с 27 июня по 11 июля их стало меньше на 49 тыс. контрактов. Хотелось бы отметить, что рост цен произошел из-за закрытия коротких позиций, однако количество длинных не увеличивается уже два с половиной месяца.

Производители, в свою очередь, нарастили объем страхования от падения котировок до 671 тыс. контрактов. Таким образом, они воспользовались восстановлением цен для того, чтобы захеджировать себя от снижения котировок.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Блог им. OneginE |Ирак саботирует соглашение о сокращении добычи?

- 12 июля 2017, 17:21

- |

Членам ОПЕК не удалось выполнить своих обещаний по сокращению добычи. Такое ощущение, что Ирак и вовсе саботирует договоренности.

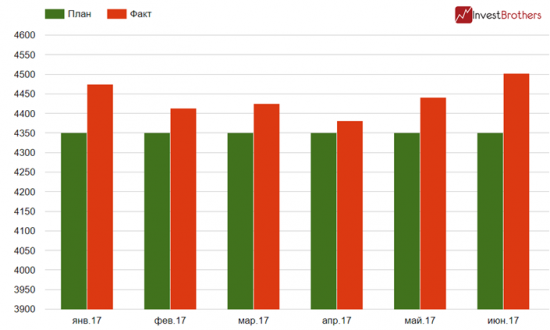

В июне среднесуточная добыча нефти картеля увеличилась до 32,6 млн баррелей, прибавив за месяц почти 400 тыс., а с апреля и вовсе 625 тыс. Основной рост пришелся на Нигерию, Ливию и Ирак. Страны Африки стали соответственно извлекать из недр на 96 и на 127 тыс. бочек в день больше, Ирак на 61 тыс.

Стоит отметить, что Нигерия лишь вернулась к октябрьским уровням, а Ливия с тех пор увеличила добычу на 322 тыс. баррелей. Однако если этим двум странам было разрешено производить столько, сколько они сумеют, то на Ирак были возложены определенные обязательства, которые он не выполнил. Согласно квоте Багдад должен был сократить свою добычу до 4,35 млн баррелей в день. По состоянию на конец июня его производство составляло 4,5 млн бочек в сутки. В то же самое время Саудовская Аравия перевыполнила свой план на 108 тыс., то есть, можно сказать, подарила их Ираку.

( Читать дальше )

Блог им. OneginE |Дешевое сырье помогло Европе сэкономить полтриллиона долларов

- 10 июля 2017, 21:25

- |

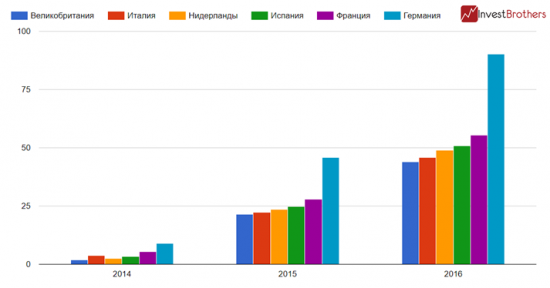

Страны Европейского союза заметно экономят на дешевых ценах на нефть. Расходы крупнейших стран объединения снизились за три года на 212,4 млрд долларов.

Благодаря обвалу нефтяных котировок Германия стала тратить на импорт нефти на 44 млрд долларов меньше, чем это было в 2013 г. Согласно данным Европейской комиссии в 2016 г. Берлин купил сырья на 44,3 млрд долларов, в то время как в 2013 г. на это уходило более 70,5 млрд.

На втором месте по расходам находится Италия – за 2016 г. она импортировала “черного золота” на 10 млрд долларов. На третьем – Франция с расходами в 17,9 млрд.

В общей сложности в 2016 г. 28 стран Европейского союза потратили на покупку зарубежной нефти 166,9 млрд долларов, что на 246,8 млрд меньше, чем в 2013 г.

За три года Германия сэкономила 90,2 млрд долларов, что соразмерно 2,6% ВВП. Франция сохранила 55,5 млрд долларов, Испания – 50,8 млрд, Италия 45,8 млрд. Для таких стран, как Испания, Португалия и Нидерланды, падение цен оказало сильное подспорье в развитии экономики. К примеру, за это время расходы на сырье для них сократились на 4%, 5% и 6% ВВП соответственно.

( Читать дальше )

Блог им. OneginE |Почему нефтяные компании мира вступаются за Россию?

- 04 июля 2017, 14:48

- |

Международные нефтяные компании мира выступают против санкций в отношении России. Делают они это потому, что наша страна играет не малую роль в их бизнесе.

Из крупнейших нефтегазовых компаний мира одну из самых значимых долей в добыче “черного золото” имеет BP. Британская компания добывает в России по 836 тыс. баррелей в сутки. В общей сложности корпорация производит 2 млн баррелей в день, то есть на нашу страну приходится почти 41% всей ее добычи.

Французская Total также развивает проекты в России. Согласно отчету компании в 2016 г. ее среднесуточное производство сырья (включая газ) составило 2,5 млн баррелей нефтяного эквивалента, из них Россия обеспечила 335 тыс. баррелей или 13,4%.

Кстати, как для BP, так и для Total, Россия является самым крупным “поставщиком” нефти и газа в мире.

Также и Exxon Mobil – крупнейшая нефтяная корпорация США – имеет интересы в нашей стране. Из 2,4 млн баррелей на Россию приходится 234 тыс. или почти 10%. Мы находимся на третьем месте по добыче для Exxon среди стран, где оперирует компания, уступая Соединенным Штатам и Нигерии.

( Читать дальше )

Блог им. OneginE |Бюджет России в трех графиках

- 03 июля 2017, 10:32

- |

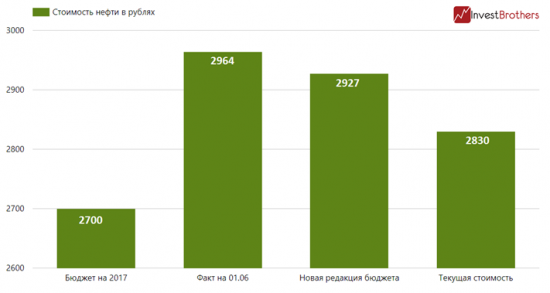

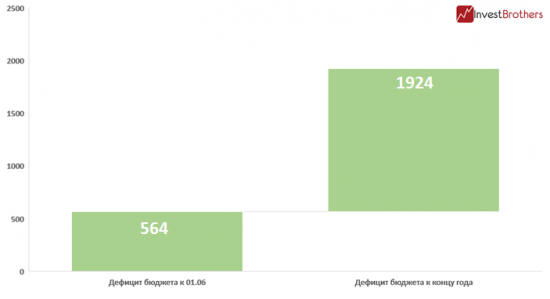

В рамках новой редакции пересмотрена цена нефти с 40 до 45,6 долларов за баррель. Курс национальной валюты повышен до 64,2 рублей за доллар. Таким образом, теперь стоимость бочки нефти в бюджете на 2017 г. равна 2927 рублям. За период с января по май средняя цена барреля составила примерно 2964 рубля. По итогам пятницы стоимость бочки опустилась до 2830 рублей.

2. Согласно поправкам дефицит бюджета по итогам 2017 г. должен вырасти до 1,9 трлн рублей.

( Читать дальше )

Блог им. OneginE |Производители нефти страдают от действий спекулянтов?

- 03 июля 2017, 00:25

- |

Западные хедж-фонды на прошлой неделе продолжили открывать короткие позиции по нефти – объем их “шортов” достиг 8,1 млрд долларов. Не удовлетворяют цены и производителей сырья.

К 27 июня портфель инвестиционных фондов увеличился на 12,6 тыс. длинных и на 13,8 тыс. коротких контрактов. Таким образом, сумма “лонгов” достигла 314 тыс. контрактов, а “шортов” 180,5 тыс. Объем их чистой длинной позиции опустился до 133,6 тыс. контрактов или до 6 млрд долларов.

Несмотря на падение котировок, активность производителей на товарной бирже в последнее время снижается. На прошлой неделе она немного повысилась, но не существенно. Ко вторнику нефтяники застраховали свою деятельность от падения котировок на 640,9 тыс. контрактов или на поставку 640,9 млн баррелей “черного золота”, что на 150 тыс. контрактов меньше, чем это было в феврале 2017 г.

( Читать дальше )

Блог им. OneginE |Американские нефтяники подарили надежду рынку

- 30 июня 2017, 22:05

- |

Нефтяная промышленность США дала осечку. Помимо того что добыча “черного золота” сократилась на 100 тыс. баррелей, так и количество буровых установок впервые с начала января снизилось.

Рабочая неделя заканчивается положительно для рынка нефти – неожиданно для многих добыча сырья в США не то что приостановилась, она снизилась. Так еще и количество буровых пошло на убыль, что может привести в дальнейшем к замедлению ввода скважин в эксплуатацию.

Однако по подсчетам Rystad Energy буровая активность на месторождениях США должна была снизиться к лету 2017 г., так как возрастет объем ввода в эксплуатацию уже пробуренных скважин.

Согласно отчету Министерства энергетики США к маю количество пробуренных, но еще не введенных скважин достигло 5,9 тыс. единиц, увеличившись с начала года почти на 19%. То есть, несмотря на снижение буровых установок, добыча может продолжить увеличиться, так как сделан хороший запас на будущее.

( Читать дальше )

Блог им. OneginE |Инвестиционные фонды “зашортили” нефть почти на $2 млрд

- 25 июня 2017, 21:02

- |

Фонды, спекулирующие с нефтью, продолжают толкать ее вниз. За неделю их ставки на падение котировок выросли на 1,9 млрд долларов.

По состоянию на 20 июня в портфелях хедж-фондов находилось 301,5 тыс. длинных и 166,7 тыс. коротких позиций по нефти. За неделю их объем сократился и вырос на 18,1 тыс. и 42,5 тыс. контрактов соответственно. Таким образом, суммарная чистая длинная позиция по “черному золоту” упала на 60,6 тыс. контрактов, что примерно равнозначно 2,7 млрд долларам. То есть всего лишь за неделю фонды продали нефти почти на 3 млрд долларов – две трети мирового суточного потребления сырья.

Объем чистой длинной позиции по “черному золоту” опустился до 134,7 тыс. контрактов – минимум с августа прошлого года, и очень близко к показателям конца 2015 и начала 2016 гг.

Одновременно падает общая сумма открытых позиций. По итогам вторника она была равна 2,7 млн контрактам, что почти на 450 тыс. меньше, чем в мае этого года. Происходит это из-за снижения активности со стороны производителей – они стали меньше хеджировать свою деятельность как от роста котировок, так и от ее падения. Это, в свою очередь, делает нефть более чувствительной к поведению инвестиционных фондов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс