Блог им. OneginE |Сланцевым компаниям не страшны низкие цены на нефть

- 23 июня 2017, 09:34

- |

Сланцевые компании накопили огромный потенциал для роста добычи, однако почему-то не пользуются им. По данным Министерства энергетики США объем пробуренных, но не введенных в эксплуатацию скважин достиг 5,9 тыс. единиц.

По состоянию на конец мая добычу нефти в Соединенных Штатах обеспечивало 816 скважин, в то время как пробуренных, но не введенных в эксплуатацию было 5,9 тыс.

В периоды активного снижения нефтяных котировок бурение продолжалось, однако чистого ввода скважин не было. Заменялись старые на новые, но их общее количество снижалось. Так, с октября 2014 г. по март 2016 г. оно сократилось с 1726 единиц, до 512 единиц, после чего начался постепенный рост.

В то время как объем работающих скважин падал, объем пробуренных рос – за аналогичный период он прибавил 1221 единицу, увеличившись до 5610. После чего вплоть до ноября 2016 г. их число сокращалось, за 8 месяцев оно снизилось до 4913 единиц. Количество введенных скважин за это же время увеличилось лишь на 109 единиц. То есть, скорее всего, произошла замена истощающихся, на новые.

( Читать дальше )

- комментировать

- Комментарии ( 10 )

Блог им. OneginE |Три графика перед началом рабочего дня

- 21 июня 2017, 10:39

- |

При заходе рубля выше трендовой линии можно будет говорить о частично “панических” настроениях по отношению к российской валюте.

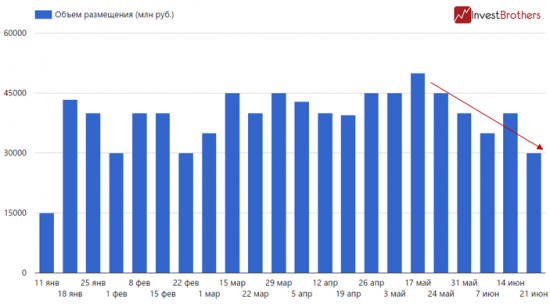

2. Сегодня Минфин проведет очередные аукционы по размещению ОФЗ.

( Читать дальше )

Блог им. OneginE |Четыре графика перед началом рабочего дня

- 19 июня 2017, 10:53

- |

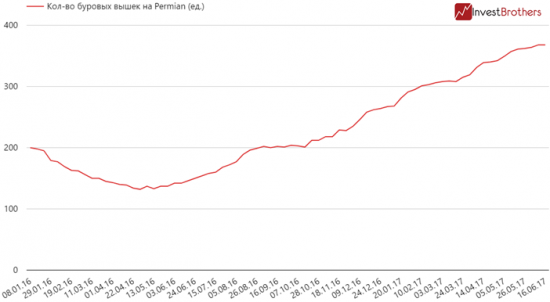

Вполне возможно, перерыв связан с вводом в действие новых скважин, что привело к снижению буровой активности. А может виной всему падение котировок на нефть.

2. Частные инвесторы пытаются воспользоваться снижением стоимости нефти и покупают паи биржевого фонда ETF USO*.

( Читать дальше )

Блог им. OneginE |“Большие деньги” постепенно набирают нефть в свои портфели

- 18 июня 2017, 23:15

- |

Прошедшую неделю инвестиционные фонды использовали для открытия коротких позиций по нефти, которые они закрывали до этого три недели подряд.

За неделю с 6 по 13 июня хедж-фонды занимали как длинные, так и короткие позиции по нефти, однако “шортов” было открыто заметно больше. За неделю объем “лонгов” увеличился на 4,3 тыс. контрактов (196,8 млн дол.), в то время как коротких позиций стало на 30,1 тыс. (1,4 млрд дол.) больше. Таким образом, чистая длинная позиция по нефти снизилась ко вторнику до 195,3 тыс. контрактов или до 9 млрд долларов.

Действия хедж-фондов, скорее всего, и привели к падению котировок “черного золота” – за этот период они снизились еще на 3,5%.

Однако ситуация не столь однозначная. К примеру, у крупнейших четырех участников торгов Нью-Йоркской товарной биржи продолжился увеличиваться спред между “лонгами” и “шортами” в пользу длинных позиций. За неделю он стал больше еще на 20 базисных пунктов, теперь он равен 1,5 процентному пункту.

( Читать дальше )

Блог им. OneginE |Тридцатка крупнейших сланцевых компаний потеряла за 2 года $130 млрд

- 16 июня 2017, 22:13

- |

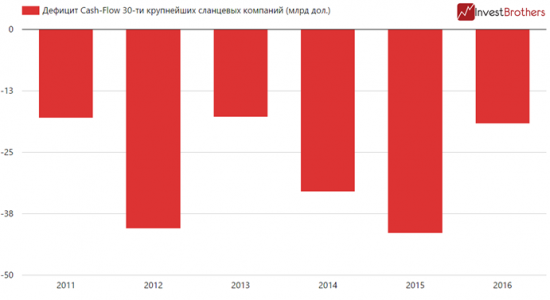

Крупнейшие нефтяные компании США и других стран задались вопросом: будет ли сланцевая нефть приносить им доход?

Нефтяные гиганты, такие как Chevron, Exxon Mobil и Royal Dutch Shell, активно вкладывают свои средства в бурение скважин на месторождении Permian, раскинувшегося на штаты Техас и Нью-Мексико и превратившегося в эпицентр второй волны сланцевого бурения.

Chevron и другие говорят о том, что в ближайшее время им удастся достичь того, чего мелкие компании не могут, – прибыли. Ренессанс бурения и добычи сланцевой нефти опрокинул цены на сырье ниже 50 долларов за баррель, что непременно отразится на будущих финансовых потоках.

Начиная с 2011 г., на каждый полученный доллар крупнейшие 30 сланцевых компаний тратили 1,3 доллара, подсчитали в Wall Street Journal. И только за последние 2 года эти 30 компаний потеряли 130 млрд долларов. В то же самое время 120 компаний объявили себя банкротом.

Инвесторы нефтяных корпораций скептически смотрят на способность организаций выйти на целевые уровни роста и получать дополнительный денежный поток от сланцевых месторождений. В последние годы Exxon, Chevron и Shell значительно отстают от ведущих операторов бассейна Permian, а отдельные скважины работают лишь на 50% своей мощности, сообщило информационное издание The Wall Street Journal.

( Читать дальше )

Блог им. OneginE |Каковы риски покупки доллара

- 15 июня 2017, 16:22

- |

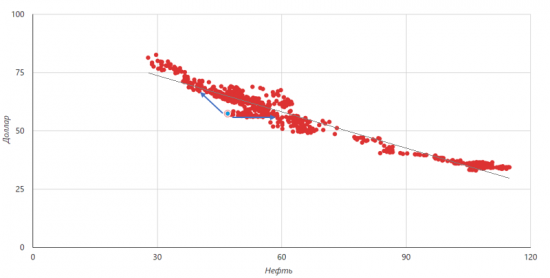

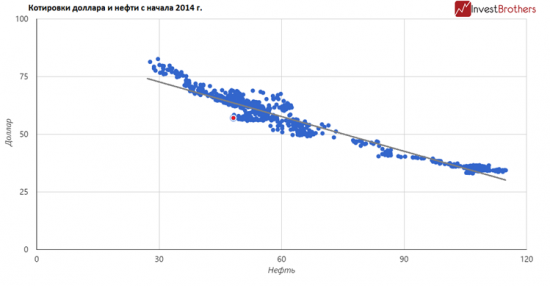

Российский рубль показывает чудеса устойчивости – с 23 мая котировки нефти опустились на 13%, в то время как российская валюта подешевела лишь на 1,7%.

С начала 2017 г. стоимость “черного золота” упала на 17%, рубль, в свою очередь, укрепился на 7%, хотя по логике вещей падение цен на нефть должно было привести и к ослаблению курса российской валюты.

О чрезмерном укреплении рубля неоднократно намекали и российские власти, однако это не смогло сломить тренда на усиление позиций нашей национальной валюты.

Вчера один доллар США можно было бы купить за 57,43 рубля, в то время как бочку нефти марки Brent за 46,98 долларов. К примеру, в прошлом году при нефти в 47 долларов, “американец” стоил бы 63 рубля или на 10% дороже, чем сегодня. Падения “черного золота” до 42 долларов сделало бы доллар еще дороже – 67 рублей за единицу.

Однако год назад страновые риски России были на 90-100 базисных пунктов выше, чем к лету 2017 г., что сегодня сказывается на российской валюте, делая ее более крепкой.

( Читать дальше )

Блог им. OneginE |Четыре графика перед началом рабочего дня

- 13 июня 2017, 10:06

- |

Кроме того, котировки опустились ниже восходящего локального тренда, что может открыть дорогу к 42 долларам за баррель.

2. Масло в огонь могут подлить сланцевые компании, объем добычи которых в следующем месяце должен установить новый абсолютный максимум.

( Читать дальше )

Блог им. OneginE |Три графика перед началом дня

- 09 июня 2017, 09:57

- |

По итогам вчерашнего дня цена за бочку нефти российского сорта Urals упала ниже 2700 рублей – значение, заложенное в бюджете на 2017 г.

2.Задолженность российских банков перед ЦБ по операциям валютного РЕПО продолжает снижаться.

( Читать дальше )

Блог им. OneginE |Три графика перед началом рабочего дня

- 08 июня 2017, 09:29

- |

Даже вчерашнее падение нефти на 4% не привело к серьезным колебанием на валютном рынке России.

2.Российские банки продают ОФЗ, в то время как нерезиденты и прочие участники рынка покупают.

( Читать дальше )

Блог им. OneginE |Спекулянты закрывают короткие позиции по нефти

- 05 июня 2017, 11:14

- |

Спекулянты продолжили сокращать свои длинные позиции по нефти. Однако более существенному снижению подверглись короткие позиции.

За неделю количество открытых длинных позиций у хедж-фондов сократилось на 2,6 тыс. контрактов до 307,8 тыс. Объем коротких позиций снизился гораздо заметнее – на 15,6 тыс. контрактов до 101,6 тыс. Таким образом, общая чистая длинная позиция по нефти увеличилась до 206,1 тыс. контрактов или до 9,7 млрд долларов.

Фонды активно закрывают свои короткие позиции уже две недели подряд. Именно эти действия привели к недавнему ралли на рынке “черного золота”. Правда восходящее движение продлилось недолго – не хватило сил. Для продолжения праздника на рынке сырья нужны были новые длинные позиции, которые пока не спешат открываться.

Производители также постепенно снижают объемы хеджирования от падения котировок – с февраля 2017 г. они упали на 4,5 млрд долларов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс