Блог им. OneginE |Китай поможет рынку нефти найти равновесие

- 17 января 2017, 16:44

- |

Китай может помочь ОПЕК в достижении баланса на рынке нефти. Падение добычи в Поднебесной может продолжиться и в этом году, после рекордного сокращения в 2016 г.

Согласно прогнозу CLSA Ltd. падение производства может достичь 7% в этом году. Таким образом, это будет уже второй год к ряду, как китайские нефтяники сокращают объем извлекаемой из недр нефти.

В то время как Поднебесная продолжает потреблять все больше и больше сырья, Китай остается одним из крупнейшим мировым производителем с месторождениями, раскинутыми в на юге и северо-востоке страны. Компании страны не выдержали натиска низких цен на сырье и вслед за США принялись сокращать добычу.

Производство Поднебесной снизилось после того, как государственные компании страны закрыли ряд скважин на старых месторождениях ввиду дороговизны их обслуживания. Добыча упала на 6,9% за первые 11 месяцев 2016 г. до 4 млн. баррелей в сутки. Это первое сокращение с 2009 г. и крупнейшее с 1990 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. OneginE |Сланцевые компании столкнулись с новой проблемой

- 16 января 2017, 21:50

- |

Смогут ли сланцевые компании выдержать еще один вызов в этом году? После сражения за выживание из-за низких цен на нефть, компаниям предстоит решить еще одну проблему — увеличившаяся стоимости бурения.

Ростом активности сланцевых компаний не преминули воспользоваться организации, занимающиеся разработкой и бурением новых скважин. Это грозит истощением денежных запасов, накопленных нефтяниками в последние годы.

Напомним, что за последние несколько недель сланцевые компании нарастили число своих вышек более, чем на 90 единиц.

Теперь для того чтобы нанять опытную буровую команду, а вместе с ней и договориться с надежными поставщиками, в том числе и песка, который необходим при гидроразрыве пласта, компаниям этой зимой необходимо заплатить на 10-20% больше. Сланцевые компании могут столкнуться с еще более высокими ценами, в случае если котировки пойдут вверх, сообщает The Wall Street Journal.

Низкие цены на нефть сильно ударили по нефтесервисным компаниям, которые отчетливо дали понять своим партнерам, что как только спрос на их услуги восстановится, они повысят их стоимость. К примеру, такой гигант как Halliburton Co. сравнил переговоры с клиентами с дракой в баре.

( Читать дальше )

Блог им. OneginE |Нефтяные вышки подкачали

- 14 января 2017, 18:08

- |

Впервые с октября прошлого года снизилось количество нефтяных вышек в США. За неделю их стало меньше на 7 единиц. По состоянию на 13 января добычу нефти в Соединенных Штатах обеспечивало 522 установки.

Падение их количества оказалось неожиданным с учетом роста добычи в стране, а также стабильными ценами на «черное золото». Из-за сокращения вышек увеличилась производительность одной единицы. Сегодня на 1 установку приходится 17,1 тыс. баррелей в сутки, что выше средних показателей последних девяти лет на 5,4 тыс. бочек в день.

Столь высокий уровень добычи обеспечивается новыми технологиями и горизонтальным бурением, что повышает отдачу от одной вышки.

Снижение показали традиционные месторождения, в то время как на ключевых сланцевых направлениях: Eagle Ford и Permian, количество буровых выросло на 1 единицу на каждый бассейн.

Резюме

Традиционные методы добычи нефти в США не смогли обвалить котировки «черного золота», в отличие от сланцевой нефти. Месторождение Permian более рентабельно, чем другие, однако запасы на нем одни из самых низких. Для рынка более опасно увеличение добычи в бассейнах Eagle Ford и Bakken (Williston).

( Читать дальше )

Блог им. OneginE |Нефтепроизводители поставили рекорд по объему страхования от падения цен

- 14 января 2017, 12:48

- |

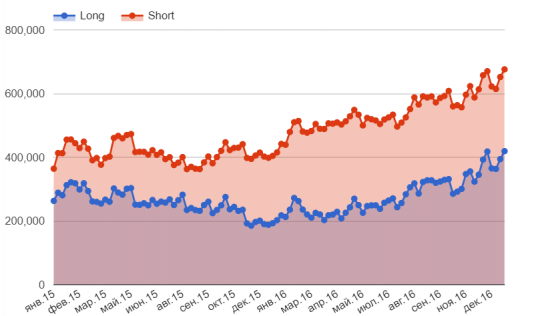

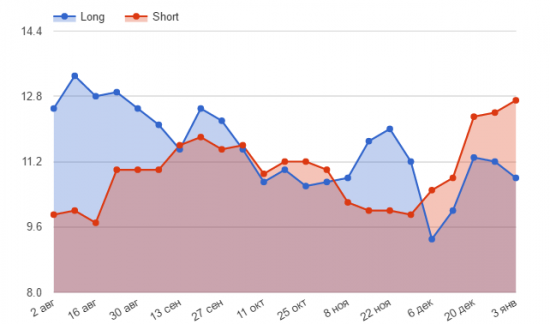

Общая картина на рынке нефти практически не изменилась за прошедшую неделю — хедж-фонды продолжают делать ставку на рост сырья. По состоянию на 10 января их общее количество длинных позиций составляло 357 тыс. контрактов, упав за неделю на 3 тыс. Короткие позиции приблизились к своим минимальным значениям последних двух лет, опустившись до 51 тыс. контрактов.

Производители и нефтетрейдеры предпочитают хеджировать себя от падения котировок — количество их коротких позиций выросло до максимума последних лет, немногим не дотянув до 676 тыс. контрактов.

Общая картина среди отчитывающихся лиц товарной биржи указывает на то, что участники рынка ждут падения цен. Разница между длинными и короткими позициями выросла до -35,1 тыс. контрактов, чего не было уже более двух лет.

( Читать дальше )

Блог им. OneginE |Что может остановить рост нефти?

- 13 января 2017, 11:49

- |

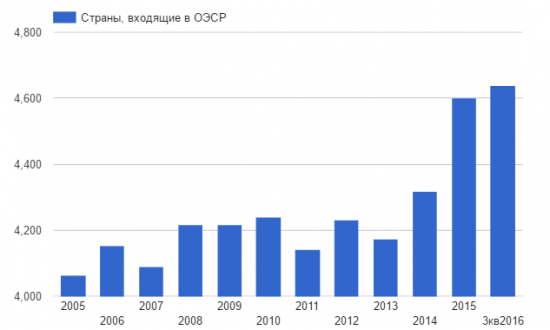

Скопившиеся запасы нефти могут не позволить сырью расти в цене. Складские резервы «черного золота» в этом году установили абсолютные максимумы за всю историю.

Согласно данным ОПЕК страны, входящие в Организацию экономического сотрудничества и развития (ОЭСР), аккумулировали в своих хранилищах более 4,6 млрд. баррелей нефти. Тогда как в среднем за последние 9 лет этот объем не превышал 4,2 млрд. бочек. Таким образом, складских запасов сегодня хватит, чтобы обеспечить мировое потребление нефти в течение 48 дней.

Кроме того, накопился рекордный объем сырья, находящегося в танкерах, как говорится: «на воде». По состоянию на конец 3-го квартала в «морских хранилищах» аккумулировались 1,1 млрд. баррелей нефти.

В общей сложности резервы «черного золота» достигли 5,7 млрд. баррелей — объем двухмесячного мирового потребления нефти. Из них только на Соединенные Штаты приходится около 1,2 млрд. баррелей (21%).

( Читать дальше )

Блог им. OneginE |Благоприятный год для нефти

- 11 января 2017, 14:10

- |

Министерство энергетики улучшило прогноз по ценам на нефть марки WTI в 2017 г. В начале 2016 г. ведомство считало, что среднегодовая цена на нефть в 2017 г. будет находится на уровне в 47 долларов за бочку. По обновленному прогнозу котировки будут выше на 11,7% — 52,5 долларов.По состоянию на 11:35 мск цены колебались в районе 50,94 долларов за баррель. Таким образом, есть небольшой потенциал к росту.

В 2016 г. средняя стоимость бочки марки WTI составила 43,15 долларов. Следовательно в 2017 г. американское ведомство ожидает, что котировки на «черное золото» будут выше прошлогодних на 22%.

Повышательной тенденции не помешает и то, что, по мнению министерства, ОПЕК не сможет выполнить своих обязательств по сокращению добычи и снизить ее до 32,5 млн. баррелей в сутки. Согласно сценарию Министерства энергетики США среднесуточное производство картеля в январе составит 32,8 млн. баррелей, а к июлю поднимется до 33,37 млн. баррелей.

( Читать дальше )

Блог им. OneginE |Почему сланцевая нефть обвалила рынок?

- 10 января 2017, 17:25

- |

Буквально за 3 года никому неизвестная сланцевая нефть превратилась в основную причину обвала котировок «черного золота». Если в начале 2011 г. в США добывалось около 1,7 млн. баррелей в сутки, то к середине 2014 г. уже 4,7 млн. баррелей, а в марте 2015 г. был установлен исторический рекорд объемом в 5,5 млн. баррелей.

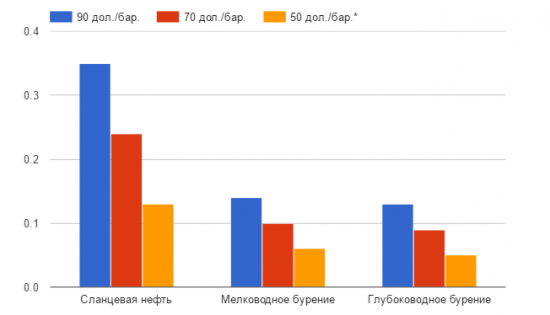

Добыча сланцевой нефти стала популярна благодаря своей быстрой отдаче, всего 2-4 года. К примеру, традиционное месторождение требует около 10 лет для возврата инвестиций, а глубоководное бурение 11-14.

Согласно расчетам Rystad Energy сланцевая добыча не имеет аналогов по норме прибыли. Так при стоимости сырья в 90 долларов за бочку, она составляет 35%, а при 70 долларах — 24%. Для сравнения, глубоководная норма составляет 13% и 9% соответственно. Если взять эти же пропорции, то получается, что при цене нефти в 50 долларов за бочку, норма прибыли для сланцевых компаний снижается до 13%.

( Читать дальше )

Блог им. OneginE |Сокращение добычи идет опережающими темпами

- 10 января 2017, 14:54

- |

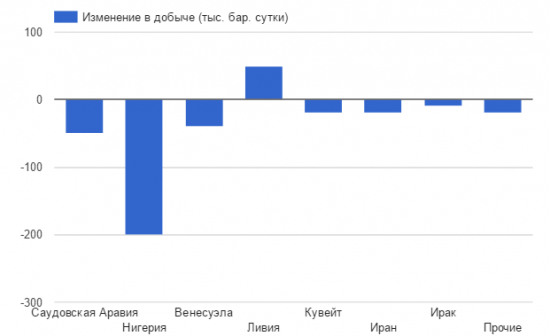

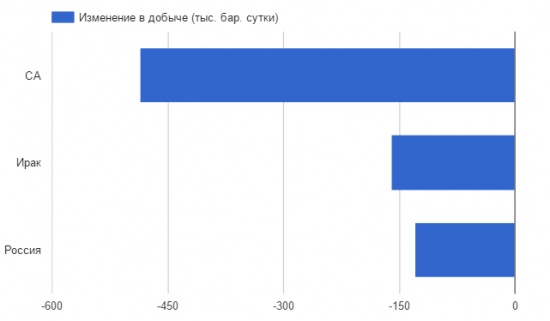

Таким образом, объем сокращения в декабре составил около 310 тыс. баррелей. Напомним, что по официальным данным картеля в ноябре члены ОПЕК добывали в среднем 33,87 млн. баррелей. Получается, что в декабре производство снизилось до 33,56 млн. баррелей. До цели, озвученной по итогам встречи в конце ноября остается 1 млн. бочек.

Сегодня Bloomberg сообщило со ссылкой на министра нефти Ирака, что страна сократила объем добычи уже на 160 тыс. баррелей и планирует к концу месяца выйти на уровень в 210 тыс. баррелей. То есть, Багдад исполнит свои обязательства уже в первом месяце 2017 г.

С опережающим графиком идет и наша страна. За период с 1 по 8 января объем ее добычи упал на 130 тыс. баррелей в сутки, об этом со ссылкой на Bloomberg сообщило агентство РИА Новости. Тем самым России остается еще около 200 тыс. бочек до своей цели.

( Читать дальше )

Блог им. OneginE |Россия по итогам 2016 г. увеличила добычу нефти на 275 тыс. бар.

- 09 января 2017, 13:25

- |

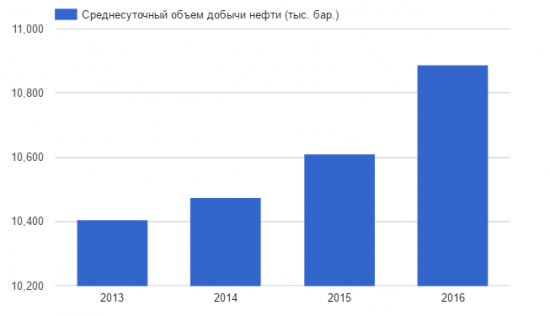

В декабре 2016 г. добыча нефти в России составила 11,1 млн. баррелей. Это уже четвертый месяц к ряду, когда производство «черного золота» находится выше уровня в 11 млн. бочек в день.

Среднесуточная добыча в 2016 г. составила 10,886 млн. баррелей, что на 275 тыс. баррелей больше, чем в 2015 г., и на 412 тыс. больше, чем в 2014 г. Согласно договоренности России и ОПЕК о сокращении производства, нашей стране необходимо будет снизить объем извлекаемой из недр нефти на 300 тыс. баррелей. За ориентир будут взяты данные за октябрь, то есть 11,2 млн. баррелей.

Таким образом, к концу первого полугодия среднесуточная добыча России не должна будет превышать примерно 10,9 млн. баррелей. Тем самым, существует вероятность, что в 2017 г. нашей страной будет добыт рекордный объем нефти.

А если предположить, что ценам на нефть удастся закрепиться выше 50 долларов за баррель, то этот год может оказаться гораздо более благоприятный для российского бюджета и экономики в целом.

( Читать дальше )

Блог им. OneginE |Нефть приближается к точке разворота

- 07 января 2017, 12:41

- |

Активнее хеджировать свои риски от падения нефтяных цен начали и производители сырья. Так за неделю объем их коротких позиций увеличился на 37,6 тыс. контрактов, с 614 тыс. до 652 тыс.

Хедж-фонды не вносили каких-либо серьезных изменений в свои портфели. По состоянию на 03 января количество их длинных позициий составляло 360,8 тыс. контрактов, а коротких — 56,3 тыс. Отметим, что отношение «лонгов» к «шортам» держится на максимальных уровнях последних 2-х лет вот уже 4 недели.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс