Блог им. OneginE

Нефть приближается к точке разворота

- 07 января 2017, 12:41

- |

Активнее хеджировать свои риски от падения нефтяных цен начали и производители сырья. Так за неделю объем их коротких позиций увеличился на 37,6 тыс. контрактов, с 614 тыс. до 652 тыс.

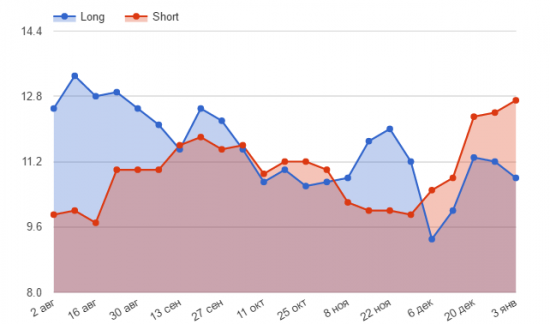

Хедж-фонды не вносили каких-либо серьезных изменений в свои портфели. По состоянию на 03 января количество их длинных позициий составляло 360,8 тыс. контрактов, а коротких — 56,3 тыс. Отметим, что отношение «лонгов» к «шортам» держится на максимальных уровнях последних 2-х лет вот уже 4 недели.

Резюме

В случае если котировки на нефть все-таки смогут продолжить восходящее движение, то оно может оказаться последним перед существенной коррекцией. Вероятен следующий сценарий: в завершающем прыжке вверх, крупнейшие трейдеры увеличат свои ставки на падение, после чего начнется снижение цен. Нисходящее движение будет поддержано хедж-фондами, которые активно начнут сокращать свои длинные позиции, одновременно наращивая короткие.

Однако стоит сказать, что не всегда крупнейшие участники торгов бывают правы и в этот раз им могут помешать страны ОПЕК, а мы со временем узнаем кто из них сильнее.

Другая статистика:

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

в котором будет веселиться весь 2017 год.

Если это учитываете «привилегированных» трейдеров, то хотелось бы видеть их доход за какой- нибудь период, чтоб объективно что-то изучать.

А то получается что «черные» ослы продают, а «белые» покупают.

продают нефть крупнейшие участники торгов

на Нью-Йоркской товарной бирже

зная о повышении ставки ФРС дважды

в январе и в марте 2017 года