Блог им. PROFITOleg |Где стопы? Почему на рынке главное – не потерять. Математика рынка. Обучающая статья.

- 04 января 2023, 14:54

- |

🛑 Почему главное на рынке – не потерять деньги?!

👉 Если вы потеряете 20% от депозита, то, чтобы их отбить, вам нужно заработать 25%. 100 — 20% = 80. 80 + 25% = 100.

👉 Если, не дай Бог, вы потеряете 50%, то вам нужно будет заработать 100%, чтобы их отбить.

И так далее…. Поэтому, лучше мало заработать, или вообще ничего не заработать, чем потерять. Сложный процент может работать и против вас.

Лучший вариант – торговать только фундаментально крепкими бумагами, но при этом без стопов, плечей и шортов.

👆 У вас просто не будет возможности потерять деньги. Подробнее среднесрочную стратегию описывал здесь.

Торгуйте в плюс, друзья! Всем профита!Подписывайтесь на мой блог 👍🏼

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. PROFITOleg |Разбор ПАО «ГМК „Норильский никель“». $GMKN (Норникель).

- 03 января 2023, 14:33

- |

Норникель – это огромный горно-металлургический производственный комплекс, крупнейший в мире производитель палладия и никеля.

39% выручки занимает палладий, 21% – никель, ещё 22% — медь.

👉Хотя почти вся продукция Норки отправляется на экспорт, никто никаких санкций на компанию не вводил. Потому что без нашего никеля и палладия цены на мировом рынке взлетят в разы.

Однако, и без санкций некоторые клиенты Норки отказались от продукции компании. Эти объёмы перенаправили в Китай. В общем, со сбытом проблем нет.

С 2004 года Норникель стабильно и без перерывов платит дивиденды.

👉Согласно соглашению по дивам компания платила не менее 60% от EBITDA, если чистый долг/EBITDA менее 1,8х, в противном случае не менее 1 млрд$ или 30% от EBITDA.

Но это соглашение закончилось 1 января 2023 года и в этом году дивы могут быть урезаны в разы.

💲Огромное давление на компанию оказывает курс валюты. Металлы продаются за доллары, доллар стал дешевле. Денег в рублях меньше, при этом почти все расходы в рублях. Всем должно быть очевидно.

👆Однако, мы понимаем, что бакс будет выше, а значит и эта проблема постепенно сойдёт на нет.

Недавно наложили санкции на Потанина, Росбанк и Интеррос, которыми он владеет. Норникеля санкции не коснулись. Ходят слухи, что Потанина с поста главы Норки уберут, но пока это лишь слухи.

Никакого роста добычи здесь нет. Доходы компании зависят от цен на металлы.

А что будет с ценами на металлы и спросом на них?

👉В основном, Норка продаёт палладий. Он используется в производстве электромобилей. Электромобили очень активно развиваются. Как вы понимаете, спрос на палладий будет расти.

👉А главное, не стоит забывать о сырьевом кризисе. По мере падения DXY (Индекс бакса) будут расти сырьевые товары, в том числе и металлы.

😍А значит, и рост финансовых результатов компании, и рост дивов через пару лет дадут о себе знать.

ИТОГИ РАЗБОРА:

Санкции компанию не коснулись почти никак. С 23 года перестаёт действовать соглашение по дивам — скорее всего, их урежут. Роста добычи нет, фин. показатели будут расти за счёт роста цен на металлы.

Ждём через пару лет роста чистой прибыли на фоне роста металлов и рекордные дивы, а за ними переоценку акции к историческим хаям.

👍Держу в долгосрочном портфеле. Если у вас ещё нет компании, можете присмотреться.

Ставьте❤️ за пост.

Подписывайтесь на блог. Как всегда, жду ваши мысли по этой теме в комментариях.

Блог им. PROFITOleg |Разбор Банк Санкт-Петербург. $BSPB (Банк Санкт-Петербург).

- 31 декабря 2022, 00:53

- |

Российский коммерческий банк, работающий в основном в северном регионе страны.

👉Банк активно развивается. Открывает представительства по всей России, стабильно наращивает капитал, выручку, чистую прибыль и, соответственно, дивиденды.

Див. политика предполагает выплату всего 20% чистой прибыли на дивиденды, так как сейчас находится в стадии формирования капитала и наращивания кредитного портфеля.

👆Но даже эти 20% от прибыли дали доходность 11% за 1 полугодие 2022 года.

🥰БСПБ любит побаловать своих акционеров байбеками. За 5 лет было выкуплено почти 10% обыкновенных акций. Доля каждого акционера в бизнесе выросла на 10%.

👉26% акций владеет менеджмент. Вот и ответ на вопрос, с чего такая щедрость? Мотивация активно развивать банк и не обижать акционеров явно есть)

Риски:

( Читать дальше )

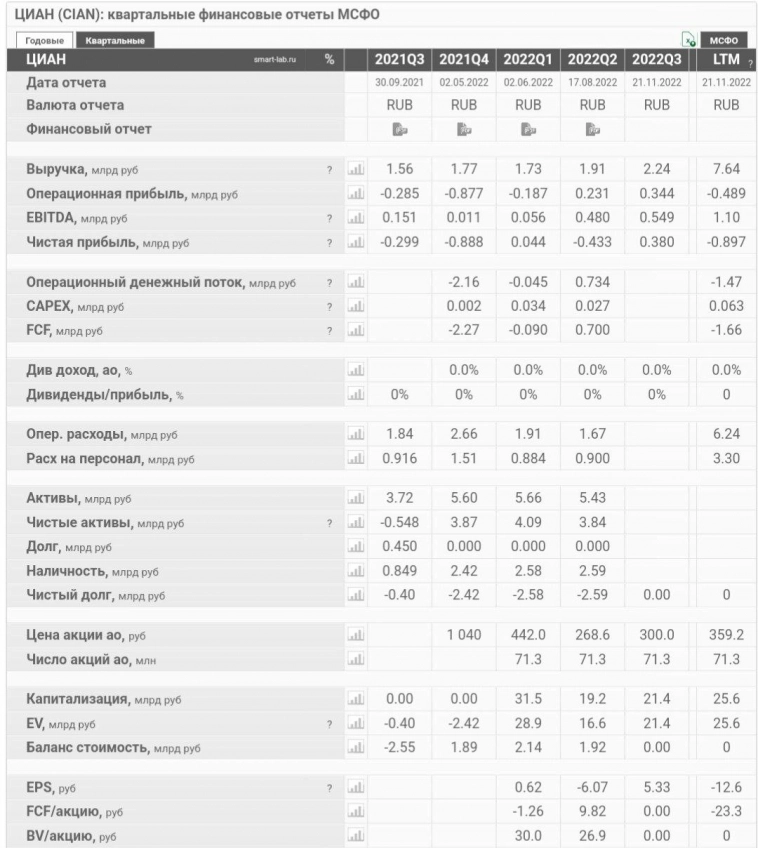

Блог им. PROFITOleg |$CIAN (Циан). Разбираюсь с ним раз и навсегда.

- 30 декабря 2022, 13:48

- |

🤬В 90% случаев цель Российского IPO – продать хомячкам долю в компании в десятки раз дороже рыночной цены. Так случилось и здесь.

Циан вышел на IPO в 21 году, в результате чего смог привлечь 291 млн $, это больше 20 млрд₽ по курсу на ноябрь 2021.

👆Деньги с IPO успешно попилили. 160 млн $ забрал «Эльбрус Капитал», 29 млн $ отдали менеджменту.

Компания убыточна, а даже если и выйдет в прибыль в этом году (маловероятно), то P/E составит 30-50 пунктов.

👉Помимо всего прочего спрос и цены на недвижку падают. Рынок недвижки, а значит и циан, переживает непростые времена.

Недавно они говорили о дивидендах, являясь убыточной АДР🤦♂️😂

ИТОГ:

IPO в худших традициях РФ рынка. Впарили втридорога акции хомякам и ушли.

Дорогая, убыточная компания в сфере деятельности, которая сейчас будет стагнировать.

Делать здесь нечего!

Блог им. PROFITOleg |Что делать с Сегежей?! Разбираемся

- 29 декабря 2022, 10:35

- |

У многих из нас есть Сегежа по 5, по 6, по 7 рублей. В том числе и у меня.

Основные проблемы компании:

👉1) Дешёвая валюта.

👉2) Санкции.

👉3) Логистика.

Все вышеперечисленные проблемы компании УЖЕ В ЦЕНЕ акции, при этом 2 из 3 проблем постепенно решатся.

Ущерб от санкций сойдёт на нет, так как потихоньку идёт переориентация на внутренний рынок, Азию, Индию и Африку.

Единственная проблема, которая останется с Сегежей ещё надолго – логистика. Заводы компании заточены под экспорт продукции в Европу, который полностью остановился.

( Читать дальше )

Блог им. PROFITOleg |Разбор ПАО "Россети Ленэнерго". $LSNG (Ленэнерго).

- 28 декабря 2022, 23:30

- |

Ленэнерго – передаёт электроэнергию потребителю в городе СПБ и Ленинградской области. Обычный электроэнергетик.

15.12 обычка Ленэнерго выросла на 40%. Никаких новостей не было, следовательно это просто памп.

❓ А почему вообще обычка стоит в 15 раз дешевле привилегированной акции?

👉Всё дело в том, что уже давно в компании утвердили див. политику, что на привилегированные акции выплачивается 10% от чистой прибыли. После чего делали доп. эмиссию по обычке. Сейчас получается, что владельцы префов (1% компании) получают 10% от чистой прибыли.

В электроэнергетиках развития

( Читать дальше )

Блог им. PROFITOleg |Краткий разбор Группы Черкизово. $GCHE (Черкизово).

- 26 декабря 2022, 23:23

- |

Анализируем фундаментал.

Ежегодно растут выручка, чистая прибыль, операционный денежный поток, рентабельность хорошая.

С каждым годом они выплачивают всё больше и больше дивидендов, чистый долг составляет всего 60% от капитализации, а показатель долг/EBITDA составляет 2,5. Что очень даже хорошо.

В общем у компании просто идеальный фундаментал.

Среднесрочно тут делать нечего, так как в краткосрочной перспективе драйверов роста нет, но долгосрочно отличная компания.

Если у Вас её до сих пор нет, обязательно присмотритесь. Если у Вас мало акций этой компании, стоит докупить.

Ставьте реакции 👍🏼.

Также, жду ваши мысли по этой теме в комментариях.

Блог им. PROFITOleg |Разбор ПАО "Таттелеком". $TTLK (Таттелеком).

- 26 декабря 2022, 13:40

- |

👉Бизнес растёт очень медленно, но стабильно. Сейчас активно инвестируют в развитие оператора мобильной связи через ООО «ТМТ».

Долгов у них нет вообще. На счетах компании 2,3 млрд кеша, когда сама компания стоит 11,6 млрд.

Дивиденды политика предполагает отправку не менее 50% МСФО на дивиденды. Дивиденды стабильно растут вместе с ростом чистой прибыли.

В этом году они заплатили 0,04285₽ на акцию, что на 10% больше, чем в прошлом году.

👉По показателям компания очень дешёвая, P/E 4 пункта. Но сильно переоцениваться она будет, только если станет дойной коровой.

ИТОГ:

Компания потихоньку растёт, дивиденды наращивает. Недооценена, но сильно переоцениваться рынком пока не будет.

Можно рассчитывать на дивы в районе 8-9% годовых и рост акции в среднем на 7-10% в год.

Если увидим по 0,4₽, рассмотрю к покупке.

А вы что думаете по поводу этой компании? Оставляйте свое мнение в комментариях.

Ставьте ❤️.

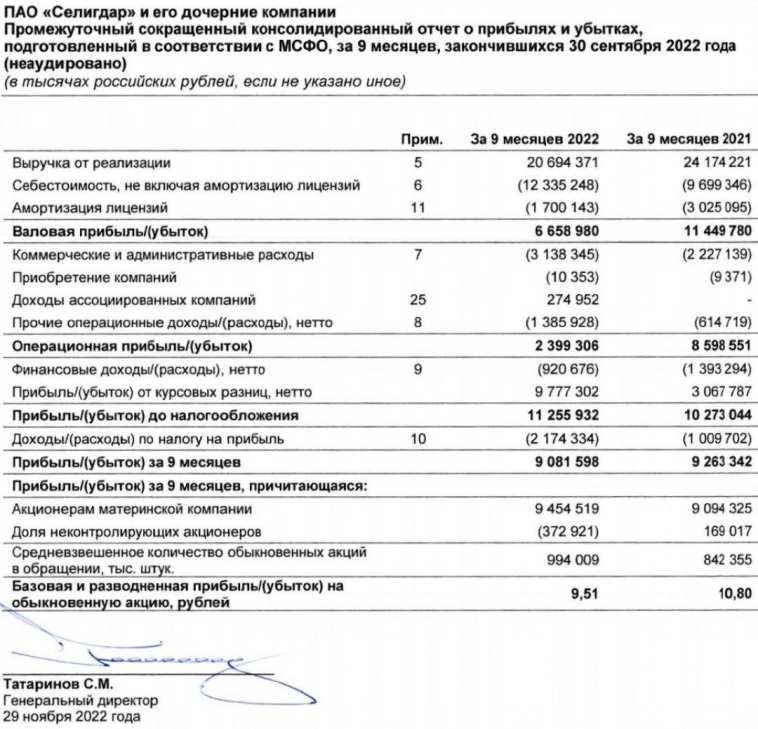

Блог им. PROFITOleg |Разбор ПАО "Селигдар". $SELG (Селигдар).

- 24 декабря 2022, 13:20

- |

Я держу эту компанию в долгосрочном портфеле.

👉 Недавно вышел отчёт за 9 месяцев по МСФО. Выручка -14%, чистая прибыль -2%.

При этом производство золота выросло на 5%. Это значит, что выручка и чистая прибыль упали на фоне падения валюты и средней цены реализации золота.

Когда золото и валюта вернутся на значения 21 года, Селигдар будет зарабатывать больше, так как производство золота выросло.

😢 Помимо всего прочего, долговая нагрузка выросла на 32% г/г и показатель долг/Ebitda составил 3,6 пунктов. Судя по всему, в этом году все дивы уйдут на погашение долгов.

Инвест программа Селигдара предполагает большие инвестиции в бизнес до 24 года, после чего компания может заняться погашением долгов. В 24-25 году компания будет переоцениваться рынком 😍

ИТОГ:

За 9 мес 22 года чистая прибыль и выручка просели на фоне падения цен на золото и валюту, но производство выросло. В этом году, скорее всего, посидим без дивов, но в 24 году дивы вырастут, и акции будут дороже.

Ставьте ❤️.

Также, жду ваши мысли по этой теме в комментариях.

Блог им. PROFITOleg |Маркет-мейкеры, они же большие игроки рынка, они же инсайдеры и кукловоды. Обучающий пост.

- 22 декабря 2022, 18:23

- |

👉 Я часто в своих постах использую эти термины, потому что это те личности, которые управляют рынком и зарабатывают на этом огромные деньги.

Не раз говорил, что рынок – это огромная машина по перераспределению денег.

*маркет-мейкер, желающий денежек простого люда*

Задача тех, кто стоит у руля этой машины – законно забрать (перераспределить к себе) максимальное количество денег неопытных участников рынка.

Для этого они манипулируют рынком, рисуют технические фигуры на графиках акций, умудряясь каждый раз их отработать так, чтобы толпа потеряла.

Мы с вами (рядовые участники рынка) многого не знаем и можем лишь догадываться о том, кем являются большие игроки и сколько они зарабатывают.

👆Но то, как они манипулируют рынком, видно невооружённым глазами.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс