Союз Спекулянтов

Газпром нефть: стабильный рост в турбулентное время

- 26 июля 2024, 20:26

- |

Опубликованная Газпром нефтью раскрываемая сокращенная промежуточная консолидированная финансовая отчетность за 1 полугодие 2024 года позволяет сделать несколько важных выводов о текущем положении компании и ее перспективах.

Во-первых, Газпром нефть продолжает демонстрировать впечатляющие темпы роста финансовых показателей даже в условиях геополитической нестабильности и экономических вызовов. Выручка группы в январе-июне 2024 увеличилась на 30% г/г и превысила 2 трлн руб. При этом компания смогла показать рост прибыли, относимой к акционерам, на 8% г/г до 328,5 млрд руб. Это свидетельствует о высоком запасе прочности бизнес-модели Газпром нефти, эффективном риск-менеджменте и способности адаптироваться к меняющейся рыночной среде.

Устойчивый рост выручки был обеспечен прежде всего за счет сегмента продаж нефти, газа и нефтепродуктов (+29% г/г). Это говорит о том, что несмотря на санкционное давление, Газпром нефть сумела сохранить ключевые экспортные рынки сбыта и нарастить поставки как сырой нефти, так и продуктов нефтепереработки. Компания, очевидно, извлекает выгоду из переориентации товарных потоков на восток и диверсификации покупателей российских углеводородов.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Анализ отчетности ПАО «Группа Позитив» (Промежуточная консолидированная финансовая отчетность за 2-й квартал и 6 месяцев 2024 года)

- 25 июля 2024, 17:12

- |

Опубликованная раскрываемая промежуточная сокращенная консолидированная финансовая отчетность ПАО «Группа Позитив» за 6 мес. 2024 г. позволяет оценить текущее положение и перспективы публичной ИТ-компании из сектора кибербезопасности в условиях новых реалий.

Ключевые финансовые показатели 1П 2024:

⚡️ Выручка выросла на 12,6% г/г до 5,29 млрд руб. Основной драйвер — продажи лицензий (+6,9% г/г).

⚡️ Убыток до налогообложения составил 4,27 млрд руб. против прибыли годом ранее. Давление оказал существенный рост операционных расходов.

⚡️ Чистый долг увеличился до 5,91 млрд руб. (3,36 млрд руб. на конец 2023 г.). Чистый долг/EBITDA LTM – 0,8x против 0,3x.

⚡️ Дивиденды за 2023 г. – 6,55 млрд руб.

Отметим несколько важных моментов:

♦️ Продукты Группы становятся еще более востребованы в условиях роста числа кибератак и ограничений на зарубежное ПО. Это открывает возможности для роста бизнеса.

♦️ 99% выручки формируется в РФ, риски потери зарубежных клиентов минимальны. Стабильная база российских заказчиков.

( Читать дальше )

Цифровой рубль РФ: новый инструмент в борьбе с инфляцией

- 24 июля 2024, 11:42

- |

Инфляция остается одной из главных проблем российской экономики, оказывая негативное влияние на финансовые рынки, сбережения граждан и инвестиционный климат. В поисках новых инструментов для сдерживания роста цен Центральный банк РФ делает ставку на цифровой рубль — инновационную форму национальной валюты, основанную на технологии распределенного реестра. Какие возможности это открывает для трейдеров и инвесторов?

Повышение эффективности денежно-кредитной политики

🧐 Цифровой рубль может стать мощным инструментом денежно-кредитной политики ЦБ РФ. Благодаря прямому распределению средств, центральный банк сможет более точечно и оперативно влиять на денежную массу и процентные ставки. Это позволит быстрее реагировать на изменения экономической ситуации и корректировать инфляционные ожидания. Кроме того, цифровой рубль повысит прозрачность денежных потоков и затруднит теневые операции, что также будет способствовать стабилизации цен.

Стимулирование безналичных расчетов и сбережений

🤔 Внедрение цифрового рубля может дать импульс развитию безналичных расчетов и сбережений в цифровой форме.

( Читать дальше )

Сохраняем спокойствие, когда рынок идет против нас!!!

- 23 июля 2024, 09:55

- |

Любой трейдер рано или поздно сталкивается с ситуацией, когда открытая позиция начинает приносить убытки из-за движения цены в неблагоприятном направлении. Как правильно действовать в таких обстоятельствах? Стоит ли надеяться и ждать разворота рынка? Давайте разберемся.

👨💻 Подготовьтесь заранее

Прежде всего, ещё до открытия сделки важно определить для себя уровни stop loss и take profit, а также составить четкий торговый план. Это позволит вам сохранять хладнокровие и действовать рационально, если рынок пойдет не в вашу сторону.

Например, если вы покупаете акции компании X по $50 за штуку, установите stop loss на уровне $45 (-10%) и take profit на уровне $60 (+20%). Таким образом, вы ограничите возможный убыток и зафиксируете прибыль при достижении целевой цены.

🕵️♂️ Проанализируйте ситуацию

Если цена начала двигаться в невыгодном для вас направлении, первым делом нужно оценить — является ли это краткосрочной коррекцией или началом нового тренда.

Изучите график на разных таймфреймах, оцените объемы торгов, проверьте важные уровни поддержки/сопротивления и индикаторы (скользящие средние, RSI, MACD). Также обратите внимание на фундаментальные факторы — новости, отчеты, изменения в компании.

( Читать дальше )

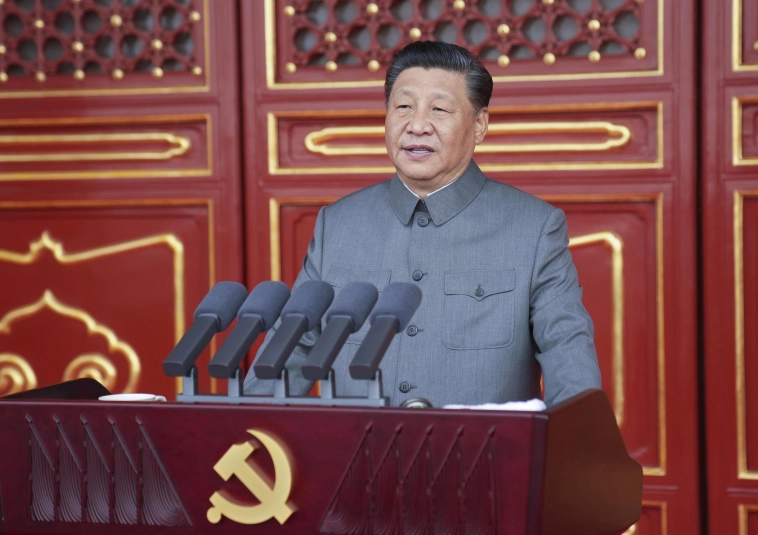

Китайская экономика теряет импульс: целевые показатели роста под угрозой

- 22 июля 2024, 10:46

- |

Замедление экономического роста Китая во втором квартале 2024 года вызывает серьезную обеспокоенность среди инвесторов и аналитиков. Несмотря на амбициозные планы правительства по достижению 5% роста ВВП, реальность оказывается гораздо менее оптимистичной. Слабые экономические данные, особенно в сфере потребления и недвижимости, указывают на глубокие структурные проблемы, с которыми сталкивается вторая по величине экономика мира.

Одной из главных причин замедления является стагнация потребительского спроса. Розничные продажи сокращаются, а усилия правительства по стимулированию потребления не приносят желаемых результатов. Высокий уровень безработицы среди молодежи и снижение зарплат усугубляют ситуацию, вынуждая домохозяйства ограничивать расходы. Даже люксовые бренды, традиционно популярные среди китайских потребителей, вынуждены предлагать беспрецедентные скидки, чтобы избавиться от нераспроданных остатков.

Еще одним серьезным препятствием для роста остается затяжной кризис в сфере недвижимости. Цены на жилье продолжают падать, а объемы строительства и инвестиций сокращаются. Ограничения на доступ девелоперов к дешевым кредитам и последствия пандемии нанесли серьезный удар по сектору, который ранее обеспечивал значительную долю китайского ВВП.

( Читать дальше )

Обзор финансовых результатов крупнейших банков США за II квартал 2024 года

- 21 июля 2024, 11:56

- |

Ведущие банки США отчитались о результатах второго квартала, которые в большинстве случаев превзошли ожидания Уолл-стрит. Это подтолкнуло индекс S&P 500 вверх. Однако динамика показателей оказалась неоднородной.

На фоне жесткой монетарной политики ФРС и высоких ставок наблюдается замедление темпов роста кредитования при одновременном увеличении депозитов. Чистая процентная маржа снизилась у большинства банков, за исключением Goldman Sachs (+33% г/г).

Безусловными лидерами по приросту чистой прибыли и рентабельности капитала стали Morgan Stanley и Goldman Sachs. Они же продемонстрировали наиболее впечатляющий рост доходов от инвестбанкинга и управления активами.

В то же время Bank of America и US Bancorp показали слабые результаты. Чистая прибыль BofA сократилась на 6,76% г/г до $6,9 млрд, а чистая процентная маржа — на 3,2%. У US Bancorp чистая прибыль упала на 9,54%, а кредитный портфель сжался на 3,63%.

Все рассматриваемые банки нарастили резервы на возможные потери по кредитам и повысили дивиденды.

( Читать дальше )

Гаджеты трейдера: проводные vs беспроводные технологии

- 20 июля 2024, 19:17

- |

В нашем динамичном мире биржевой торговли, где каждая миллисекунда на счету, выбор правильных инструментов играет решающую роль в достижении успеха. Сегодня мы рассмотрим извечный вопрос: что лучше для трейдера — проводная или беспроводная клавиатура и мышь?

Задержка ввода — враг прибыли

Одним из ключевых факторов при выборе периферийных устройств является задержка ввода. В трейдинге, где решения принимаются молниеносно, любое промедление может стоить больших денег. Проводные клавиатуры и мыши обеспечивают практически мгновенную передачу сигнала, минимизируя задержку. Беспроводные устройства, особенно бюджетные модели, могут давать задержку в десятки миллисекунд или нормально так заглючить. Для скальпинга или алгоритмической торговли это недопустимо.

Совет: отдавайте предпочтение качественной проводным устройствам от известных брендов. Razer BlackWidow, Das Keyboard или Logitech G Pro и других, что гарантируют мгновенный отклик.

Стабильность соединения — залог надежности

Ещё один важный момент — стабильность связи с ПК.

( Читать дальше )

Санкции США против танкеров РФ: осторожность Белого дома и риски для рынка

- 19 июля 2024, 16:06

- |

Администрация Байдена пока не решается на жесткие санкции против российского «теневого флота» танкеров, опасаясь скачка цен на нефть в преддверии выборов 2024 года. Однако точечные ограничения против отдельных судов вполне вероятны, что грозит локальными сбоями поставок и всплесками волатильности.

В долгосрочной перспективе санкционное давление, скорее всего, увеличит дисконт на российскую нефть, что невыгодно экспортерам, но интересно покупателям. Впрочем, на объемы экспорта из РФ это вряд ли критично повлияет. Ключевые драйверы нефтяных цен лежат вне геополитики: ситуация на Ближнем Востоке, добыча в США, спрос в Китае.

ММК демонстрирует устойчивость и потенциал роста во втором квартале 2024 года

- 18 июля 2024, 12:23

- |

Магнитогорский металлургический комбинат (ММК), один из ведущих производителей стали в России, опубликовал операционные результаты за второй квартал и первое полугодие 2024 года. Несмотря на сложные рыночные условия, компания продемонстрировала устойчивость и потенциал роста.

Во втором квартале 2024 года ММК увеличил выплавку чугуна на 13,1% по сравнению с предыдущим кварталом, достигнув 2 653 тыс. тонн. Этот рост был обусловлен завершением капитального ремонта доменной печи № 8. Производство стали также выросло на 13,7% до 3 377 тыс. тонн на фоне роста количества заказов и сезонного оживления деловой активности.

Продажи металлопродукции Группы ММК составили 3 049 тыс. тонн, увеличившись на 11,6% благодаря позитивной динамике металлопотребления и завершению капитальных ремонтов оборудования, производящего премиальную продукцию. Особенно впечатляющим был рост продаж премиальной продукции на 32,8% до 1 396 тыс. тонн, в основном за счет увеличения продаж холоднокатаного проката и проката с покрытиями на фоне хорошего спроса в автомобильной отрасли и строительном секторе. Доля премиальной продукции в портфеле продаж достигла 45,8%.

( Читать дальше )

теги блога Союз Спекулянтов

- bank of america

- goldman sachs

- morgan stanley

- u.s. bancorp

- акции

- Акция

- алгоритмы

- аналитика

- Банк России

- банки США

- ВВП

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа Позитив

- денежно-кредитная политика

- Джесси Лауристон Ливермор

- дивиденды

- доллар рубль

- европа

- золото

- инвестиции

- инвестиции в недвижимость

- инвестор

- Интер РАО

- интеррао

- Инфляция

- ипотека

- Истории о трейдинге

- история

- Итоги недели

- Китай

- китайский фондовый рынок

- клавиатура

- Ключевая ставка ЦБ РФ

- кризис

- криптовалюта

- льготы

- металлурги

- ММК

- Мосбиржа

- Московская Биржа

- МТС

- мышь

- натуральный газ

- нефть

- нлмк

- Новатэк

- новый проект

- Норникель

- о трейдинге и трейдерах

- обзор рынка

- обучение

- операционные результаты

- Опционы

- отчет МСФО

- отчеты МСФО

- отчеты РСБУ

- отчёт

- падение рубля

- потеря

- природный газ США NG

- прогноз по акциям

- Проскальзывание

- Распадская

- рассказ

- роснефть

- РСБУ

- рубль

- Русгидро

- рынок

- санкции

- Сбербанк

- сделки

- Северсталь

- семейная ипотека

- система

- совкомфлот

- стоп

- стресс

- стрессоустойчивость

- СШа

- телеграмм

- технический анализ

- Трейдер

- Трейдинг

- убыток

- уровень

- успех

- Финансовая отчетность

- финансы

- форекс

- ЦБ РФ

- экономика

- экономика Китая

- экономика США

- Эльвира Набиуллина

- яндекс