Ramil_Ibragimov

Время покупать Биткоин 3326 $ и все мои цели взяты.

- 15 сентября 2017, 09:00

- |

30 августа на 4559 я писал свою статью о биткоине , о том, что покупать преждевременно, можем сходить цитирую: 1. Что, возможен выход на 4700-4800, а дальше есть риск возврата на 3600. В общем-то все произошло именно так как я и описывал, но с одним исключением. Когда бумага сходила на 4900 и выше стала понятна одна дополнение — при росте биткоина ширина коридоров квадрата выросла и теперь нужно это все включать в расчет. Соответственно, так как мы выросли выше 4800, то сейчас актуально сдвигать нижнюю границу покупки и текущая цена биткоина хорошо подходит для целей лонга.

А товарищев Гусев в своем видео утверждал 2:42 дословно: "С 4600 до 3600… тысячу??? 22%??? То есть у кого сейчас есть биткоин должен делать просадку 22%??? Поскольку человек в рынке абсолютный л.х!" «Вот когда будет входит вот тогда и будет рассматриваться стоп» «Человек написал и свою глупость показал полностью, потому что некомпетентный».

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 48 )

Потенциал ГМК Норникеля и цена никеля.

- 14 сентября 2017, 10:30

- |

Мне часто задают вопрос о ГМК Норникеле. О том, что цена на никель падает и как это отразится на котировках производителя. Этот вопрос очень объемный и сложный в понимании, но я постараюсь все максимально упростить. Для того чтобы это было проще понимать, давайте обратимся к такому инструменту как нефть. В начале 2016 года нефть находилась на невероятной цене – порядка 27,1 долларов за баррель. В СМИ шли панические дискуссии о том, что мы не сможем сформировать бюджет при таких ценах, «все пропало», «нам конец», придется потратить Стабфонд и все прочее в том же духе. Тогда я писал, что бюджет формируется не по текущим ценам за 1-2 дня и что в году 365 дней, из которых большая часть приходится на рабочие дни. Поводов для паники не было, так как снижение до минимумов не являлось длительным по времени и не могло проходить допустимые уровни. Но видя цену ниже 30 долларов за баррель, у инвесторов была настоящая паника. Что же мы увидели на практике? Нефть спокойно взяла мою цель 50 долларов и в итоге мы, как оказалось, можем жить и по 40 долларов за баррель, а на все что выше этой суммы, Минфин сейчас покупает валюту.

( Читать дальше )

410% на долгосрочной торговле. Как это делалось на практике.

- 07 сентября 2017, 11:23

- |

Коллеги, по файлу 2016 г. проделана большая работа, чтобы показать вам этот график для наглядности.

По каждой из 7 компаний, которые были в первоначальном файле, выгружены все котировки за каждый торговый день. По файлу смоделирован условный портфель на 100 тыс. руб, все бумаги находились в равных долях.

Как видим, доходность такого портфеля на сегодняшний день составила 383,6%, что немаловажно - без использования плечей и ребалансировок, т.е. «купил и забыл». При этом также были получены дивиденды порядка 30% к первоначальным вложениям. Они не учтены на графике и являются дополнительным бонусом. Итого 410% (или 310% с учетом вычета собственных средств).

Список компаний формировался на основе собственных методов фундаментального анализа. Большинство из них сейчас активно раскупают на объемах, например, МРСК Волги (более 500% роста) и ряд других дочерних компаний Россетей, Мосэнерго, хотя в момент покупки в январе 2016 года инвесторы считали эти бумаги шлаком. А аналитики заговорили о хороших мультипликаторах только в этом году. В чем же разница между их методами и моими и как удалось предсказать будущие мультипликаторы во время кризиса. Как проводилась выборка? Основу метода составили докризисные показатели за последние 10 лет, то есть годы кризиса не учитывались и можно было просмотреть только на то, на что, вообще, способна та или иная компания.

( Читать дальше )

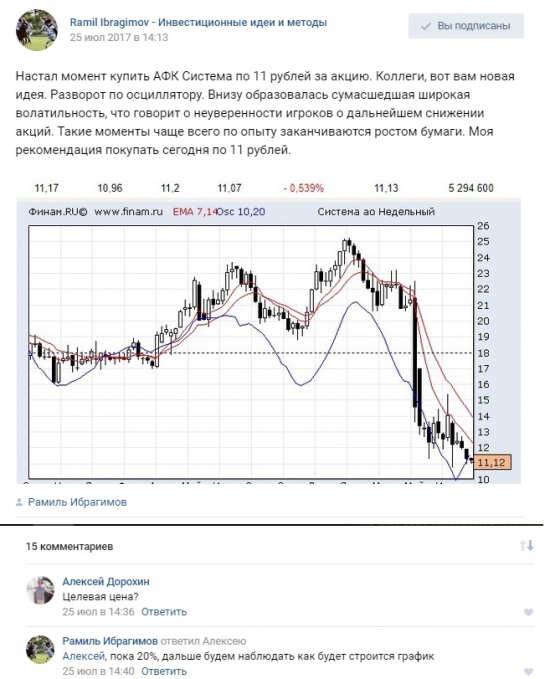

АФК Система от 11 рублей взяла мою цель для среднесрочной сделки и перевыполнила ее.

- 05 сентября 2017, 11:10

- |

После суда уже подумал, возможно, я был не прав. Вероятно, я мог ошибиться. Но в который раз видим, что Теханализ более точно определяет истинное положение вещей. Смотрим, чем все завершилось.

( Читать дальше )

От чёрной икры и газовых пистолетов до списка Forbes.

- 01 сентября 2017, 13:10

- |

Tinkoff банк – известный и амбициозный российский финансовый проект. Как известно, общественность проявляет интерес не только к самой организации, но и к тому, кто за ней стоит. В связи с этим предлагаю прикоснуться к биографии Олега Тинькова. У нас беда фонды состоит в том что мало крутых «перцов» уровня Тинькова.

Уроженец посёлка Посылаево Кемеровской области, Олег Юрьевич, получил свой первый предпринимательский опыт ещё в детстве, перепродавая в Ленинске-Кузнецком дефицитные товары. Это во многом помогло ему в самоопределении.

Следующий важный этап в жизни Тинькова – поступление в Ленинградский горный институт, где полностью раскрылись предпринимательские способности молодого человека. Косметика, черная икра, парфюмерия, бытовая техника, электроника, офисная техника, газовые пистолеты… Всё это можно было с лёгкостью найти в ассортименте товаров Олега. Кстати, свой стартовый капитал он «сколотил» благодаря торговле с Польшей и налаживанию товарных отношений Сибири и Санкт-Петербурга.

( Читать дальше )

Техника. Как мы покупали ГМК Норникель по 8435 и держим на 9800.

- 01 сентября 2017, 11:05

- |

8435… Картинка без вопросов! Просто изумительный вход. Опять же классический случай в схожей картине с с покупкой НЛМК по 107,6 , с построением в Сбербанке от 148, но в тот же моментой отличной от сделки с МРСК Волги ниже 0,02 (+500%) или Мосэнерго по 0,82 рубля, например. В чем отличие. Если в последнем случае используется подход на основе личного фундаментального анализа, то здесь применен технический анализ на среднесрочном временном интервале. Куда дальше ставить не буду, чтобы никого не шокировать.

Кратко пройдемся по индексу ММВБ, который продолжает расти с момента прежней публикации об индексе. Добавить нечего — рост всю осень, с некоторыми остановками. Сесть в автобус стоит или не стоит? Разумеется, да, вопрос сейчас только в точках входа. Крупные фонды заходят. Но причина по которой рост исполняется точечно по отдельным бумагам и постоянная смена их, скорее всего заложена в том, что невозможно быстро набрать позицию. Стоит купить все сразу, как в считанные недели бумаги, которые до этого были недооцененными, могут стать переоцененными. И тогда новым фондам не будет смысла осуществлять покупки.

Рынок нужнается в периоде загрузки больших денег. Поэтому не стоит удивляться определенным акциям, которые будут взлетать сильнее других.

Желаю Всем успешной и профитоной торговли!

Биткоин и... моська.

- 30 августа 2017, 12:15

- |

Давайте рассмотрим Биткоин. Раз уж всех этот вопрос интересует, то мое техническое видение графика я представлю.

Ну вы все прекрасно видите эту растущую динамику и раньше торговля биткоином представляла собой классический способ в техническом анализе — пробой локальных максимумов. График биткоина эти локальные максимумы создавал и на основе многократных импульсов и консолидаций создавал растущее трендовое движение.

Что сейчас. Обратите внимание в зоне квадрата 2 обрисовывается схожая картина с квадратом 1. Что, возможен выход на 4700-4800, а дальше есть риск возврата на 3600. То есть 150-250 долларов потенциальной прибыли против 950 долларов потенциального убытка. Матожидание не самое комфортное для прокупателей. Причем суть в том, что текущую ситуацию можно считать пробоем как это было и в прошлом квадрате, а затем придется понервничать и ждать, особенно неприятным может стать данная ситуация для плечевиков.

( Читать дальше )

"Харви" не сможет долго продавать нефть.

- 30 августа 2017, 10:13

- |

На этой неделе прошли первые продажи нефти, особенно марки light. Несмотря на ураган в США. Стоит отметить, что ураган — это разовое событие и оно не может иметь длительного влияния на цену нефти. По поведению нефти можно сделать вывод и о долларе США, коррекция на 57 не исключена, но по всей видимости произошел развод тех, кто ставил на укрепление рубля.

Читаем новости. Минэкономразвития подготовило обновленный прогноз ключевых параметров для российской экономики, которые лягут в основу федерального бюджета на ближайшие три года. Как сообщает Reuters со ссылкой на материалы МЭР, в ведомстве Максима Орешкина продолжают закладывать в проектировки падение курса рубля. Однако старт этого процесса, перенесен на период после президентских выборов 2018 года. Так, Минэкономики ждет стабильный курс около текущих отметок — 59,7 рубля. Однако уже в 2018 году ситуация, по расчетам МЭР, начнет ухудшаться. После выборов рубль потеряет почти 10% относительно текущих уровней, а среднегодовой курс доллара поднимется до 64,7 рубля. Плавная девальвация продолжится в последующие годы со скоростью около 5% в год: в 2019 году доллар в среднем будет стоить 66,9 рубля, а 2020-м — 68 рублей. По российскому валютному рынку ударит новое падение цен на нефть, от которых зависит 60% поступающих в страну долларовых доходов, следует из данных МЭР. Так, если в текущем году российская Urals продавалась за рубеж в среднем по 49,94 доллара за баррель, то в следующем ее цена опустится до 43,8 доллара, а к 2020-му едва превысит 40-долларовую отметку (41,6). В этих условиях приток в Россию валюты по текущему счету опустится практически до нуля: если сейчас разница между поступлениями долларовых доходов и оттоком валюты за границу составляет около 2% ВВП, то в 2018-м она составит 0,5% ВВП, а к 2019-му — лишь 0,1% ВВП.

( Читать дальше )

теги блога Ramil_Ibragimov

- Berkshire Hathaway

- bitcoin

- Chesapeake Energy Corporation

- CHK

- Dow Jones

- EOS

- GTL

- iМедиаВиМ

- NYSE

- Ramil_Ibragimov

- SandP-500

- SP

- SPO

- Take-profit

- Wal-Mart

- Акции

- Альткоины

- американский рынок

- Армада

- АФК Система

- Баффет

- Башнефть префы

- Березовский

- Биткоин

- ВТБ

- второй эшелон

- Газпром

- ГМК НорНикель

- Гусев

- Дерипаска

- Дивидендные аристократы

- Дивиденды

- Дневная торговля

- Долгосрочная торговля

- Доллар

- Доллар США

- допэмиссия

- евро

- Евтушенков

- ЕТС

- ИИС

- Икеа

- Инвестиции

- индекс RTSI

- Индекс ММВБ

- квартиры

- Коронавирус

- Кризис

- Кризис 2020

- Кризис 2021

- криптовалюта

- Криптовалюты

- Криптокотики

- криптоновости

- Лензолото

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- Медиа группа Война и Мир

- Методы успешного трейдинга

- Мечел

- ММВБ

- ММК

- мобильный пост

- Московская биржа

- Мосэнерго

- Налог на тунеядство

- нефть

- НЛМК

- Облигации

- Отраслевые циклы

- ОФЗ

- оффтоп

- Пузырь

- Рамиль Ибрагимов

- Роснефть

- Россети

- Русал

- Санкции

- Сбербанк

- Сверхприбыли

- Северсталь

- сланцевая нефть

- Смартлаб

- Среднесрочная торговля

- Супертрейдер

- Технический анализ

- точки входа

- Третий эшелон

- Триллион

- Уоррен Баффет

- ураган

- Фиксация

- Фонд национального благосостояния

- ФСК Россети

- Фундаментальный анализ

- шорт

- Энел Россия

- Юнипро