Ramil_Ibragimov

За 2 дня распродал кучу активов.

- 20 апреля 2021, 13:06

- |

Продано: 20.04.2021 (42,70) Сургутнефтегаз прив. 2-ая покупка. (Цена на дату обновления 02.09.2020 – 37,190 рублей за акцию). Доходность сделки +14,81%

Продано: 20.04.2021 (42,70) Сургутнефтегаз прив. 4-ая покупка. (Цена на дату обновления 13.10.2020 – 37,700 рублей за акцию). Доходность сделки +13,26%.

Продано: 20.04.2021 (42,70) Сургутнефтегаз прив. 3-ая покупка. (Цена на дату обновления 15.09.2020 – 37,210 рублей за акцию). Доходность сделки +14,75%.

Продано: 20.04.2021 (42,70) Сургутнефтегаз привилегированные (Цена на дату обновления 04.06.2020 – 34,75 рублей). Доходность сделки +22,87%.

Продано: 19.04.2021 (15740) Саратовский НПЗ привилегированные (Цена на дату обновления 15480 рублей за акцию). Доходность сделки +1,67%.

Продано: 19.04.2021 (76,22) USDRUB_TOD (Цена на дату обновления 04.06.2020 – 69,10). Доходность сделки +10,3%.

Продано: 19.04.2021 (76,22) USDRUB_TOD (Цена на дату обновления 04.06.2020 – 69,10). Доходность сделки +10,3%.

Продано: 19.04.2021 (76,22) USDRUB_TOD (Цена на дату обновления 04.06.2020 – 69,10). Доходность сделки +10,3%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 32 )

Рубль может снизиться в район 83 рублей за доллар. Байден объявит новые санкции против России уже сегодня.

- 15 апреля 2021, 09:48

- |

Сейчас в Америке ночь, а сами санкции увидим сегодня вечером. Доллар растет, несмотря на подскочившую нефть.

Сейчас весь вопрос заключается в том: коснутся ли санкции только физических и юридических лиц, либо будут объявлены санкции против суверенного Госдолга РФ. Некоторые считают, что появятся санкции против новых ОФЗ, а инвесторы будут с удовольствием покупать старые выпуски. На самом деле, я не вижу разницы. Во-первых, нерезиденты активно уводили свои доллары из страны еще задолго до санкций. А во-вторых, ОФЗ имеют цель привлечения средств, а не в обороте ОФЗ. По старым выпускам средства уже привлечены, и государство заинтересовано в размещении новых.

Что делать? Занимать деньги внутри страны не имеет смысла. Народ обнищал давно, а в период пандемии потерял дополнительные деньги. Поэтому даже повышение купонов и раздача дисконтов не поможет, если нет базового актива для инвестиций в ОФЗ. С доходами у нас не ахти. А бюджет каждый год должен быть сбалансированным. Где найти деньги. В 2008 году заливали свои запасы доллара, вкачали ликвидность в банковскую систему, но тогда было много критики по этому поводу.

( Читать дальше )

Итоги недели: текущая ситуация по нефти и доллару + продали актив +34,88%.

- 09 апреля 2021, 17:04

- |

Акции Самолета значительно выросли. Вчера принял решение продавать, средняя цена продажи составила 1470 рублей. +34,88%. Это результата за 2 месяца. В моменте уход выше 1600… Высокая волатильность на объемах наверху. Похоже, что инвесторы испытывают некоторую неуверенность. Либо 2-ой вариант: не до конца оценивают некоторые моменты, информацией о которых не владеют и рост может продолжиться. Почему вышли мы? Потому что прибыль полностью устроила.

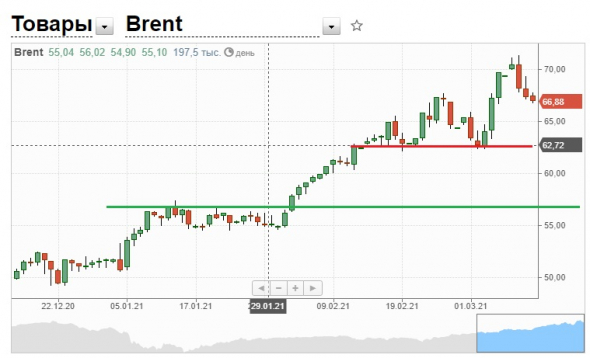

Рынок в целом выглядит слабо. Нефть снижается и технически последняя краткосрочная тенденция может продолжиться. То есть реализуется сценарий моего последнего поста на эту тему . Тогда мы были на 66 долларах. По всей видимости будем пробивать поддержку и уходить ниже. Все это давит на котировки российских акций. При этом отдельные бумаги выборки нашего портфеля демонстрируют положительную динамику. Надо находить сильные бумаги и иметь запас кэша. Рубль теряет позиции к доллару в виду влияния ключевой ставки ФРС. Слабый рубль помогает балансировать бюджет, кроме того надо закрывать те дыры, которые образовались во время коронавируса. Тогда мы писали идею о том, что из-за последствий пандемии доллар будет расти одновременно с ростом нефти. Эта была уникальная ситуация на рынке и она реализовалась.

Желаю всем успешных и профитных сделок!

Моя группа ВК https://vk.com/club_ramlcity

Цены на нефть могут рухнуть в самое ближайшее время.

- 10 марта 2021, 10:05

- |

Глядя на этот график нефти, мы пока не можем говорить о технической возможности разворота, так как разворотная формация еще не сформирована. Хороший растущий график, а текущая коррекция вполне в рамках растущего тренда. Иной вопрос, что если эта разворотная формация будет обрисована, то пройдут значительные потери в прибыли у тех, кто продолжает удерживать лонги по этому инструменту. А значит, нужно пытаться понять происходящие процессы путем применения фундаментальных оценок.

Первый фактор роста нефти основан на договоренностях стран экспортеров. Второй важный фактор — это обесценение денег в виду печатания денег. Третий фактор – это текущие чрезвычайные события, такие как атаки дронов, военные действия в добывающих регионах и транспортных узлах. На мой взгляд, последний фактор имеет временное, а не долгосрочное влияние. А по второму пункту предположу революционную идею, что сырье не будет дорожать, даже если станки центробанков мира продолжат реализовывать монетарную политику.

( Читать дальше )

Когда будет Закат Биткоина. Кто создавал биткоин? Часть первая.

- 18 февраля 2021, 08:54

- |

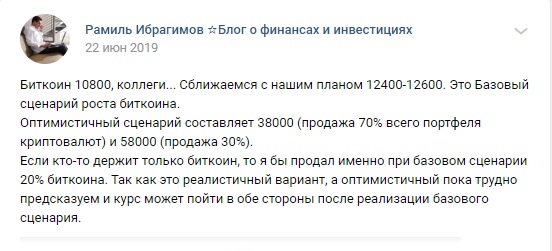

Долгое время я уговаривал инвесторов покупать биткоины. И на 6200 и на 4200 и на 3200…

( Читать дальше )

Перспективы Индекса Мосбиржи. Перспективы миллионов частных инвесторов. Часть II.

- 29 октября 2020, 09:40

- |

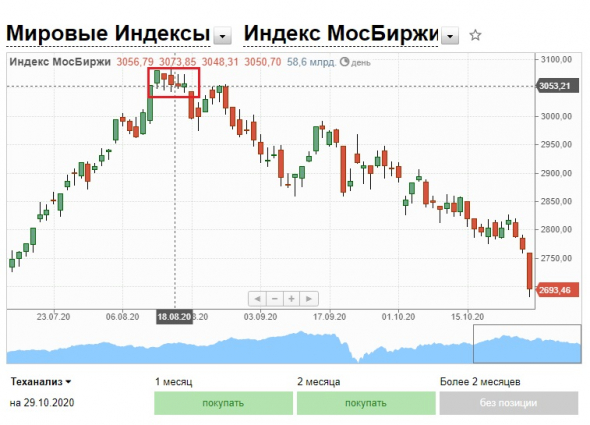

18 августа решил заскринить момент, в котором расписал момент ловушки для инвесторов в акции. Это есть в предыдущей статье на Смартлабе, кому интересно, можете зайти и прочитать.

«То есть инвестору сейчас предлагают возможность по легкому заработать 10%. Но не стоит забывать, что эти 10% при развитии циклического сценария, могут обернуться внушительными потерями в долгосрочной перспективе. А также серьезными потерями при развитии банковского кризиса, который имеет предпосылки начала реализации в течение 3 до 5 месяцев.»

Сейчас, для интереса, даже выделил эту точку на текущем графике. Где были тогда и где стали находиться сейчас. Каждый раз у инвесторов и спекулянтов происходит одна и та же проблема. Они совершают те сделки, которые кажутся обоснованными при повторяющихся действиях рынка. Но ситуация складывается таким образом, что в момент появления веры в одну формацию, начинает зарождаться новая. Проще говоря, не поспевают за таймингами. Теперь, по моему мнению, готовится еще одна модель, при которой произойдет еще более страшная для трейдеров ситуация, чем просто падение.

Желаю всем успешных инвестиций и профитных сделок!

Подписывайтесь на мою группу ВК

+51% дохода от ЛСР. Зафиксировали прибыль.

- 22 сентября 2020, 09:45

- |

Позицию по данному эмитенту открывали 27 февраля 2019 года. Откровенно говоря, не хотелось продавать этого дивидендного аристократа. В том плане, что рынок недвижимости и субсидируемые ипотеки на подъеме. Но ситуация с фондовым рынком выглядит шатко, поэтому интересны другие активы, которые ведут себя лучше, а также интересен запас прочности. За это время были получены дивиденды 78+30=108 рублей. Акции были проданы вчера несколькими сделками по средней цене 871,6 рублей. +51%. Повторюсь, актив ЛСР мне нравится, но имеются опасения, что активы, рассчитанные на внутренний рынок, смогут продолжать развиваться без поступления денег в экономику от компаний, рассчитанных на внешний рынок. Поэтому, в конечном счёте ослабевать будут и те и другие.

ЛСР мы не продавали даже в период пандемии, когда наиболее нервные инвесторы и трейдеры распродавали актив по 502 рубля. И это дало результат. В среднем по плюс 25,05% ежегодно неплохо. Но зато в период эпидемии были куплены на плечи акции нефтяных компаний, которые мы подбирали при нулевых и отрицательных ценах на нефть. Стоит ли покупать нефтянку снова сейчас, я думаю, что нет. Поскольку те, кто подбирал Татнефть и Лукойл на сильных падениях, вчера получили дополнительное движение на понижение. Волатильность перед выборами растет, но трендовое движение наступит еще не скоро. А это значит, что на «пиле» многих попросту высадят, отстопят… Как шортистов, так и лонгистов. Предпосылки развития сильного понижательного движения имеются, но по таймингам и цикличности полностью ловушка для быков захлопнется еще через 2-3 месяца.

Моя группа ВК https://vk.com/club_ramlcity

Желаю всем успешных и профитных инвестиций!

Сегодня обсудим, что такое коронавирус и как его воспринимать инвестору.

- 21 сентября 2020, 08:49

- |

Сегодня обсудим, что такое коронавирус и как его воспринимать инвестору.

Я выявил очень много сходств в проявлении нового вируса и будущих проблем нашей мировой экономики. Это просто поразительно. Начнем с того, что такое вирус. Сам по себе вирус не представляет опасности для человека. Вирус является способом, который снимает защиту нашего иммунитета, он является только ключом, «троянским конем» к нашей клетке. И далее, когда человек теряет эту самую защиту, то в атаку идут уже не вирусы, а бактерии. Которые начинают разрушать наш организм.

Странным образом, но именно COVID-19 явился не только механизмом атаки на здоровье и иммунитеты людей, но и атаки на все экономики мира. Он снял защиту тем фактом, что регуляторы были вынуждены применить все возможные рычаги спасения своих экономик. Как итог, они теперь временно функционируют, но самого иммунитета и защиты больше нет. Если взять, к примеру, Россию, то мы увеличили расходы при одновременном снижении доходов. Нефть упала и доходы упали, дополнительно месяцами тормозилась вся промышленность, одновременно, вкачивались деньги на раздачу населению и предприятиям. При этом продолжали снижать учетную ставку и подбираемся к минимальным значениям. Да, Вы не ошиблись, как такового, кризиса пока не было.

( Читать дальше )

Apple 500$!!! Причины роста, прогноз. "Вчера и сегодня".

- 25 августа 2020, 08:58

- |

В конце 2016 года я начал анализ акций IT сектора США. Apple тогда стоил 104 доллара. Казалось бы, какой нормальный человек будет покупать акции, которые выросли с 10 долларов до 100? Но выводы моего исследования и расчеты дали прогнозную величину в 500 долларов за акцию. Что, собственно, и произошло сейчас. В начале 2017 я разместил соответствующий файл по Америке, с 5 компаниями и мы начали их набирать. Apple тогда стоил в районе 117 долларов. До 500 долларов мы бумаги не додержали, но интересен сам факт того, что расчеты оказались верными. Все эти годы цифра 500 произносилась как мантра.

( Читать дальше )

Перспективы Индекса Мосбиржи. Перспективы миллионов частных инвесторов.

- 19 августа 2020, 12:44

- |

Учетные ставки в нашей стране по прежнему низкие и миллионы частных инвесторов стремятся попасть на финансовые рынки, в надежде получить доходность выше банковского депозита. Также, большое распространение получило индексное инвестирование. Люди вкладываются в США, Китай, Россию, покупая индексные фонды. Складывается ощущение, что всем им дадут хорошо заработать, ничего при этом не потеряв. Сейчас мы слышим о акциях даже от тех людей, которые абсолютно не связаны с финансовым миром. Сработает ли в данном случае знаменитая история со звонком одного из счастливчиков, который позвонил перед кризисом 2008 своим трейдерам и сказал: «Продавайте всё, потому что моя теща пришла на рынок!». Сработает ли понимание того, что на бирже зарабатывают только 5% трейдеров, а остальные 95% чаще всего могут слить всё в ноль.

Начнем с индекса. Да, он недорогой. Несмотря на то, что индекс Мосбиржи уже 3052, но в долларах он по прежнему 1308. При дне предыдущего кризиса в 492 от 23 января 2009. По сути рынок до сих пор не восстановился до предыдущих значений 2498 пунктов, которое было 19 мая 2008 года. Тем не менее, в цены заложены все проблемы российской экономики. Это санкции, это сырьевой характер экономики, который не может развиваться быстро, как экономика более развитых стран. Поэтому мы постоянно движемся не в фазе роста, а в фазе влияния кризисных ситуаций и периодов восстановления. Рост, напомню, это не восстановление, а перебой максимумов. Сейчас ситуация несколько изменилась. Появилась значительная дивидендная составляющая, которая заметна только в индексах полной доходности. Дивидендов в % было больше чем у иностранных компаний. Некоторые могут возразить, что дивиденды в рублях и они не так интересны. Но в сущности, дивиденды можно сразу после получения обменять на доллары и вот он тот же процент, но уже в долларах США или евро, как вам удобно. Однако, в этом году, аппетиты инвесторов в дивидендах не были удовлетворены в полной мере, так как большинство компаний их подсократило, либо полностью отказалось от их выплаты. Сохраняются надежды на будущие годы, но, на мой взгляд, такие надежды пока обоснованы только оптимизмом.

( Читать дальше )

теги блога Ramil_Ibragimov

- Berkshire Hathaway

- bitcoin

- Chesapeake Energy Corporation

- CHK

- Dow Jones

- EOS

- GTL

- iМедиаВиМ

- NYSE

- Ramil_Ibragimov

- SandP-500

- SP

- SPO

- Take-profit

- Wal-Mart

- Акции

- Альткоины

- американский рынок

- Армада

- АФК Система

- Баффет

- Башнефть префы

- Березовский

- Биткоин

- ВТБ

- второй эшелон

- Газпром

- ГМК НорНикель

- Гусев

- Дерипаска

- Дивидендные аристократы

- Дивиденды

- Дневная торговля

- Долгосрочная торговля

- Доллар

- Доллар США

- допэмиссия

- евро

- Евтушенков

- ЕТС

- ИИС

- Икеа

- Инвестиции

- индекс RTSI

- Индекс ММВБ

- квартиры

- Коронавирус

- Кризис

- Кризис 2020

- Кризис 2021

- криптовалюта

- Криптовалюты

- Криптокотики

- криптоновости

- Лензолото

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- Медиа группа Война и Мир

- Методы успешного трейдинга

- Мечел

- ММВБ

- ММК

- мобильный пост

- Московская биржа

- Мосэнерго

- Налог на тунеядство

- нефть

- НЛМК

- Облигации

- Отраслевые циклы

- ОФЗ

- оффтоп

- Пузырь

- Рамиль Ибрагимов

- Роснефть

- Россети

- Русал

- Санкции

- Сбербанк

- Сверхприбыли

- Северсталь

- сланцевая нефть

- Смартлаб

- Среднесрочная торговля

- Супертрейдер

- Технический анализ

- точки входа

- Третий эшелон

- Триллион

- Уоррен Баффет

- ураган

- Фиксация

- Фонд национального благосостояния

- ФСК Россети

- Фундаментальный анализ

- шорт

- Энел Россия

- Юнипро