Тимур Гайнетьянов

Геополитика геополитикой, а займы по расписанию.

- 31 марта 2025, 20:50

- |

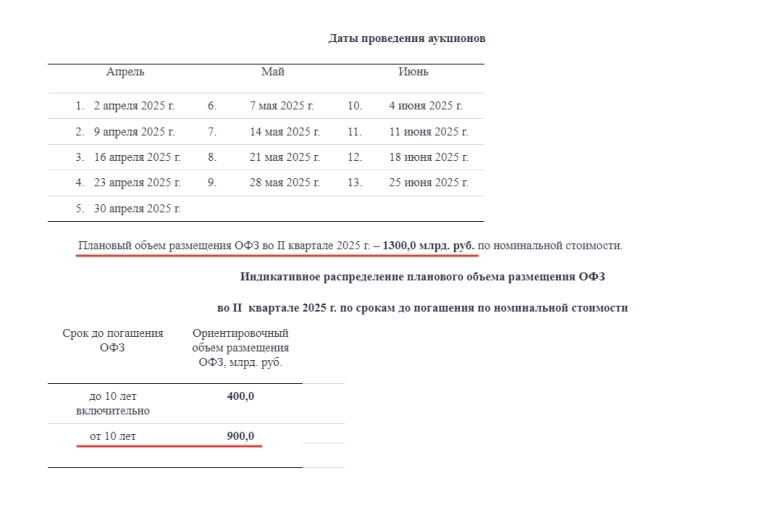

Учитывая, что общий план на год в 4,8 трлн руб. из которых в первую половину года Минфин хочет занять 56% или 2,7 трлн руб. (за I квартал 1,4 трлн руб. + план за II квартал 1,3 трлн руб.), то можно предположить, что Минфин немного спешит воспользоваться удачной конъюнктурой, т.е. пока RGBI (Индекс государственных облигаций РФ) вообще и длинные ОФЗ в частности подросли в цене успеть побольше их продать. Перевыполненный на 40% план за I квартал тоже в плюс этого предположения.

Минфин понять можно, несмотря на то, что Индекс RGBI безостановочно падает уже 7 сессий подряд (рис 2) доходности всех длинных ОФЗ всё ещё ниже 16%. Так ОФЗ 26238 (16 лет до погашения) дают всего 15,1%. ОФЗ 26248 (15 лет), ОФЗ 26247 (14 лет) и ОФЗ 26243 (13 лет) по 15,6%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Отличный сентимент на рынке

- 28 марта 2025, 19:33

- |

Индекс МосБиржи переживает распродажи, падал сегодня обновили локальное дно упав в моменте до 3001. Там новости, что Зеленский НЕ хочет мира, тут что ЦБ не будет ставку спешить снижать, руль крепчать продолжает, нефть не растёт и так далее.

Сентимент на рынке (субъективное мнение участников рынка относительно будущего движения рынка) из совсем позитивного пару недель назад, стал негативным.

Что же, хорошее время снова выйти за покупками, не отличное как в декабре, но пойдёт для начала )

Самые разные истории покупал на неделе: Черкизово, Роснефть, Европлан, Магнит, и другие компании. Валютных облигаций Новатэка $RU000A108G70, пока курс хороший беру.

Оценим настроения, жмякай лайк реакцией к посту, если тоже думаешь, что цены норм и тоже покупал.

Если пока в кэше или фонде денежного рынка сидишь и ждёшь цен ещё лучше, то скажи нам смертным в комментариях, где индекс МосБиржи ждать?

Посмотрим, как с настроениями у розничного инвестора )

( Читать дальше )

🙈Постоянный гундёж про Власть.

- 27 марта 2025, 20:58

- |

— рубль сильно ослаб плохо / рубль хорошо окреп плохо

— рынок рекордно упал плохо / сделал +40% плохо.

И так далее.

По любой теме, всегда какое-то постоянное нытьё. ЦБ / Минфин / МО, любое другое министерство, чтобы не сделали постоянно не правы.

Или вот есть одна компания, допустим как-то агрессивно росла. Всё, скажет среднестатистический обыватель, баланс интересов не соблюдается, всё куплено и так далее. В общем всё плохо.

Начнут работать, эти самые ветви власти и ставить на место эту компанию с агрессивным ростом, так тоже нытья полно. «Никто не знает, в какую компанию в следующий раз ударит молния⚡️» ну и так далее.

СМЗ, Борец, Домодедово, Ростехнадзор и ЮГК, сейчас вот РусАгро или кто-то ещё. Это всё не важно. Разные авторы пишут обзорные посты как всё ужасно на этом примере. А другие снимают видео о том что скоро всем конец. Виновата, как правило, всегда Власть [в широком смысле]. Не то, что не было диверсификации, не то, что была слишком большая доля. Не, дело же не в этом. Глупость какая.

( Читать дальше )

ЦБ уточняет план. А Минфин рекордно перевыполняет план.

- 26 марта 2025, 21:00

- |

Спрос на ОФЗ окончательно остыл. Спред доходностей между ОФЗ и корпоративными облигациями схлопывается. Минфин перевыполнил план и предлагает самые длинные выпуски. ЦБ ждёт снижения инфляционных ожиданий для снижения ставки.

Подробно:

Прошли последние аукционы в I квартале. Подведём итоги. План был в 1 трлн руб., Минфин занял 1,389 трлн руб., т.е. перевыполнил на 38,9%.

П-Приоритеты:

— При плане 700 млрд руб. в ОФЗ «от 10 лет» (рис 1) Минфин занял 1,286 трлн руб.

Половину суммы (0,657 трлн) заняли в двух выпусках ОФЗ 26247 — 14 лет до погашения и ОФЗ 26248 — 15 лет до погашения. Не считая ОФЗ 26238 — 16 лет до погашения (в которой заняли ещё 106 млрд) эти два выпуска самые длинные.

— При плане 300 млрд руб. в ОФЗ " до 10 лет включительно" заняли всего 101 млрд руб.

Из этих 101 млрд руб. 73 млрд руб. пришлось на выпуск ОФЗ 26225 у которого погашение через 9 лет. Похоже на небольшое читерство.

На мой взгляд очевидно, что у Минфина явно желание продавать максимально дальний конец кривой. И по-моему отличное дополнение к вчерашнему посту. Отдавать тело надо будет не скоро. Инфляция за это время сделает своё дело обесценив долги.

( Читать дальше )

"Почему облигации не инструмент инвестирования?"

- 25 марта 2025, 21:43

- |

«Почему облигации не инструмент инвестирования?»

Тема уже поднималась не раз и не два. Но она одна из ключевых и поэтому повторять её можно и нужно постоянно. Тем более вопросы есть (рис 1).

Пригласим испытуемых:

— Лёша Бонд и 100.000 руб.

— Лена Стокс и 100.000 руб.

— Инфляция.

— ОФЗ 26207 с фиксированным купоном

— Акции ФосАгро $PHOR

Лёша инвестирует в ОФЗ. Лена в Акции.

Заглядываем в прошлое:

ОФЗ 26207 разместили первый раз 22 февраля 2012 (рис 2). Лёша покупает по номиналу, т.е. за 1000 руб. Ставка купона 8,15% т.е. в год Лёша получаете примерно 81,58 копеек с одной облигации. Купоны он тратит на себя. Не реинвестирует.

( Читать дальше )

Простое правило сэкономит денег (или поможет заработать).

- 24 марта 2025, 21:03

- |

Обратное тоже верно. Если доходность выше «справедливой», расти в цене тело на позитиве будет быстрей, а падать медленней.

В конечном итоге покупать надо не облигацию, а доходность которую она нам даёт с поправкой на риск. А так как облигации — это не инструмент инвестирования, а инструмент припарковать кэш на время, то возможность забрать кэш одна из ключевых. В такие моменты хорошо бы, не нести убытки из-за падения цены тела облигации.

Последние пару недель в дни аукционов Минфина писал (тут и тут), что ОФЗ стали дорогими. На этом в стратегии ОФЗ/Корпораты/Деньги почти все ОФЗ обменял на среднесрочных корпоратов с отличным рейтингом и ежемесячным купоном.

И снижение ставки на 1-2% на заседании 25 апреля (чего пока не жду) не сделает текущую доходность ОФЗ «справедливой», разница в доходностях с качественными корпоративными историями с рейтингом ААА и АА в отдельных случаях была в 1,5 раза.

( Читать дальше )

Рецепт хорошей прибыли.

- 21 марта 2025, 18:20

- |

Ещё одна отличная неделя. Инфляция отступает. рубль перестал укрепляться (слишком крепкий рубль — это проблемы для бюджета). ЦБ смог сохранить ставку 21% (не прогнули политически их). Нефть по чуть-чуть дорожает вторую неделю подряд (для тех кто разгадал ребус вторника это не сюрприз) Т-Т $T отлично отчитались за год и планируют за 2025 увеличить прибыль ещё на 40% за год 👍🏻 и т.д. Всё хорошее в коротком посте не перечислить.

Возможно дно по курсу валют на неделе прошли. На этом в стратегии &На_Сдачу обменял фонд дивидендных историй $TDIV на фонд валютных облигаций $TLCB

Хотел ещё в стратегию &ОФЗ/Корпораты/Деньги добавить второй выпуск валютных облигаций Новатэка 001P-02 с фиксированным купоном $RU000A108G70 вместо оставшихся двух ОФЗешек, но такие инструменты в стратегию добавлять нельзя. Неприятно. Но ничего. Работаем с тем что есть.

#пятничный_мем рецепт хорошей прибыли. Сохраните в избранное, чтобы не забыть 😉

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

IPO Jetlend.

- 20 марта 2025, 17:32

- |

Пропустим блок про «лидер в отрасли» потенциальный объём рынка (если забыть про банки и МФО) и как компания рассказывает о том, что всё будет хорошо. Возьмём скучные цифры, скучные даты, немного цитат основателя и приправим мемом в конце.

— Общий размещения 750 млн руб. (12,5 млн акций), цена за акцию: 60–65 руб. Всего уже есть 100 млн акций + 10 млн на допэмиссии. Итого 110 млн. Т.е. оценка 6,6 — 7,15 млрд руб. Летом прошлого года, когда озвучили планы по IPO, оценивали себя в 8-12 млрд руб. (рис 1)

— Самая свежая отчётность только за 9 месяцев 2024 года по РСБУ. (рис 2) По МСФО за 6 месяцев 2024.

( Читать дальше )

Спрос на ОФЗ остывает.

- 19 марта 2025, 21:05

- |

Спрос на аукционах Минфина упала в два раза. Доходности ОФЗ длинней 5 лет упали ниже 15%. Снижение ставки на ближайшем заседании не жду.

Подробно:

Несмотря на перевыполненный квартальный план Минфин продолжает бодро занимать. Понять можно, пока есть высокий спрос надо пользоваться. Хотя надо отметить, что в этот раз спрос упал в два раза.

Суммарно в двух выпусках спрос составил 161,5 млрд руб. (74,4 в ОФЗ 26246 и 87,1 в ОФЗ 26238 (рис 1)) после 350,5 и 377 млрд руб. двумя неделями ранее.

Спрос всё ещё хороший, но не более. Скорей всего доходность уже совсем не впечатляет. Все ОФЗ длинней 5 лет упали в доходности ниже 15%.

Популярные ОФЗ 26238 упали до 14,3%. При сохраняющейся ставке в 21% это кажется уже перебором. Для контекста, если не считать отдельные всплески, то такую доходность они давали в мае 2024 когда ставка была 16%

Другой рабочий вариант, что крупные игроки хотят подождать заседание ЦБ и послушать пресс-конференцию. А послушать есть что. Много интересных данных вышло за месяц. Пройдёмся по основным:

( Читать дальше )

Движение к миру с прекращения огня в энергетике и инфраструктуре.

- 18 марта 2025, 21:04

- |

2 часа длился звонок. Обсуждалось много вопросов. На звонке был не только «подробный и откровенный обмен мнениями по ситуации вокруг Украины», обсуждались и другие вопросы.

Для лучшего понимания дальше будет много цитат из первоисточника, плюс небольшие мои комментарии:

— «В ходе беседы Дональд Трамп выдвинул предложение о взаимном отказе сторон конфликта от ударов на 30 дней по объектам энергетической инфраструктуры. Владимир Путин положительно откликнулся на эту инициативу и сразу дал российским военным соответствующую команду».

Процесс пошёл коллеги, пока только в энергоинфраструктуре, но процесс пошёл. Теперь за объекты наших экспортёров можно переживать чуть меньше, но провокации уверен будут.

По расширению режима прекращения огня:

— «Учитывать безусловную необходимость устранения первопричин кризиса, законные интересы России в области безопасности».

Цели будут достигнуты 🫡

— «Необходимости остановки принудительной мобилизации на Украине и перевооружения ВСУ».

( Читать дальше )

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- RGBI

- SPO

- акции

- Акции РФ

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- ВДО

- вклад

- Владимир Путин

- ВТБ

- Газпром

- Газпромнефть

- Группа Позитив

- девелоперы

- денежно-кредитная политика

- дивиденды

- долгосрок

- доллар рубль

- Дональд Трамп

- европа

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мем

- мемы

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- Полиметалл

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- СПБ биржа

- ставка

- сургутнефтегаз

- сша

- Тинькофф

- Транснефть

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор